文|聚美麗 Age

近期,一則Prada官宣全線美妝正式上市的消息,引起了網友熱議。

針對Prada本次推出的彩妝和護膚兩個系列,在部分網友花式稱贊的同時,有不少網友提出質疑:“先不說配方效果,設計真的很廉價,不能接受像車把子一樣。”“全是復刻然后價格提上去。”“眼影顏色和迪奧十年前的顏色一樣,亞洲人非常不適合,怪異顏色等待清倉。”......

其中,護膚線受到爭議最大,“歐萊雅集團特有的套娃配方”,“不用心”是網友們的主要“槽點”。

比如,有網友認為,在Prada推出的售價880元的潔面產品上,看到了赫蓮娜潔面和蘭蔻極光潔面的影子,并且作為一個沒有太多技術含量的品類,880元的售價太高了。

不過,縱使消費者對Prada上新的美妝產品爭議不斷,但行業端更多對其本次推新反倒持“理解”態度。

“坦率來講,企業要重新做一個產品并不容易,尤其像歐萊雅有那么多成熟的產品體系,這些產品體系都經過了市場檢驗,為什么不用?歐萊雅要是重新給Prada做一個產品體系,Prada還不一定答應呢。”

“罵Prada的人和買Prada的人,根本不是一群消費群體,這種爭議根本影響不到Prada的業績。”……

而就目前來看,如行業人士所言,縱使網友對Prada上新的美妝產品爭議不斷,但就銷售情況來看,“Prada和歐萊雅的強強結合,仍是一場雙贏”。產品上線兩周,Prada香水美妝官方旗艦店中最高銷量已超過6000+件,京東官方旗艦店中部分商品已顯示缺貨。

一邊被罵,一邊賣爆

可以發現,在消費者對它跨界美妝從外觀設計到內料質量的質疑之下,作為奢侈品品牌的Prada,仍是做到了一邊被罵一邊賣爆,并且Prada并非特例。這些年來不少奢侈品品牌在宣布布局美妝業務的時候,也是呈現出了這種輿論和銷售數據的反差。

比如,2020年Hermes愛馬仕推出首個彩妝系列的時候不僅被網友吐槽,甚至還被李佳琦“罵上熱搜”,在其直播間的自費測評試色過程中,李佳琦直呼“老氣”“適合外國人而非亞洲人”,現場喊話品牌方“要做中國人的生意,請做中國人的顏色。”

但據Hermes愛馬仕推出首個彩妝系列的次年一季報顯示,其香水和美容業務銷售額同比增長 21%,并特別指出,唇膏系列的持續發展貢獻良多。

再如,2021年Valentino華倫天奴授權歐萊雅集團上線首個彩妝系列,由于單只口紅價格便達到450元,以及前期抽簽方式兌換購買的饑餓營銷形式等,引起了諸多消費者不滿,吐槽“誰給你的這個勇氣定價?”“外觀塑料感滿滿,同等價位還不如TF”等等。

同樣地,據授權運營方歐萊雅集團的財報顯示,2021年Valentino華倫天奴期內美妝及香水業務同比增長97%,是預測值的兩倍;2022年取得了40%銷售增長。

總結上述奢侈品推美妝遇到的輿論問題,定價過高,有“割韭菜”嫌疑,外觀、內料質量被指配不上價格,產品色系不符合中國消費者需求和審美,是其輿論“翻車”的主要槽點,讓這些奢侈品美妝一經上市便遭受爭議。

但撥開表面的爭議去看,奢侈品品牌做美妝的“賣爆”也并非沒有緣由,因為某種程度上,奢侈品美妝確實自帶“降維打擊”的成分。

奢侈品美妝由主業延伸而來的特有強展示性,比如口紅被設計成項鏈吊墜、套娃式的儀式感包裝,以及顯著的品牌LOGO或標志性設計元素的融合應用,凸顯調性的環保、可持續設計等,迎合著其目標消費人群的期待。

如,愛馬仕的美妝產品便有白色包裝盒、愛馬仕的橘盒子、口紅帆布袋的三層保護包裝,被消費者認為是奢侈品的儀式感而備受好評,ChristainLouboutin將一款口紅被設計成項鏈吊墜的樣子,上市后一度被稱作“最奢華口紅”,成為品牌經典單品。

同時,從企業實力的角度來看,奢侈品品牌的知名度和美妝集團的技術實力,可稱得上是強強聯合,企業發展到這一規模,本身就非常愛惜羽毛,推新質量有保障,也具有廣大的消費群體基礎。問題在于,相伴而行的高知名度、高溢價帶來的從設計到配方的高期待,及東西方審美文化的差異,很容易讓消費者心理預期有落差。

不過,也正如行業人士所說,“奢侈品美妝的購買人群,在意的根本不是實用價值”,爭議之下多數奢侈品品牌的美妝線還是展現出了強勢的業績增長性。并且,從美妝的市場大盤來看,部分奢侈品品牌其實早已成長為美妝市場的頭部品牌。

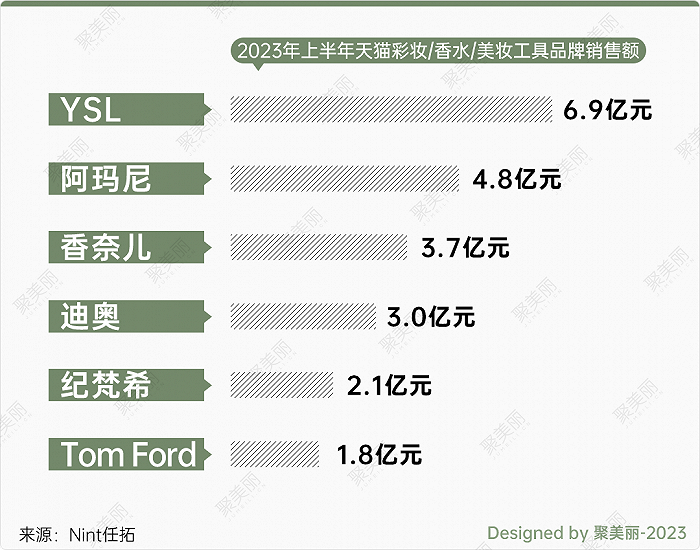

如,據Nint任拓的數據顯示,今年上半年天貓彩妝/香水/美妝工具品牌銷售額TOP20中,有香奈兒、阿瑪尼、迪奧、YSL、紀梵希、Tom Ford 6個奢侈品品牌上榜,其中YSL以6.9億元的銷售額位列天貓彩妝/香水/美妝工具品牌銷售額TOP1。

利益“搶食”,奢侈品加速下場

這種奢侈品品牌在美妝市場的“吃香”,也是引得無數品牌前赴后繼布局美妝市場。據聚美麗不完全統計,目前有31個奢侈品品牌布局美妝業務,其中開云集團、歷峰集團兩大奢侈品巨頭可謂是主力軍,旗下各有8個和5個奢侈品品牌推出美妝產品。

而在這股奢侈品“前赴后繼”做美妝的趨勢中,可以發現,它們入局美妝主要分為兩種模式:一種是如香奈兒般獨立運營美妝線,另一種則是將美妝業務授權給成熟美妝集團。

就目前來看,受限于品牌的“跨界”身份和難度,獨立運營仍是少數,與美妝集團抱團的優勢分工法則——奢侈品品牌出牌子,美妝集團出運營、技術,在奢侈品美妝中更為普遍,且成功率更高。

并且,在這些年美妝集團和奢侈品品牌的分工合作模式的運轉下,諸多被授權運營的品牌也已經成長為了美妝集團的重要業績支撐。其中,以歐萊雅集團和科蒂集團最為典型。

以科蒂集團來看,2022年財報顯示,旗下高端香化業務占總營收比例為62%,其中高端香氛的比例高達56%,是占比最高的業務部門,而高端香氛營收排名前7的主要品牌為HUGO BOSS、Burberry、Calvin Klein、Cholé、Davidoff、Gucci和Marc Jacobs,均為授權合作模式,這些品牌構成了科蒂集團高端香氛業務超九成的營收。

歐萊雅集團在2022年財報中指出,高檔化妝品部以貢獻近三分之一業績成為收入占比最高的部門,主要得益于YSL、蘭蔻、阿瑪尼等品牌的推動,YSL在2022年成功躋身中國高端化妝品TOP10品牌之一,其中YSL、阿瑪尼皆是授權品牌。

不過,近年來這種優勢分工法則下的利益平衡正在被逐漸打破,以往把美妝業務外包出去的奢侈品品牌們正在加碼美妝,從合作方美妝集團口中“搶食”愈來愈成為趨勢。

1)挖角美妝集團高管,攥緊美妝運營權

在盛行的授權模式下,近年下場做美妝的奢侈品品牌中,已有不少品牌正在逐步啟動自營模式或由授權轉為自營,并通過任命美妝集團高管穩固自營美妝業務的成功性。

如曾將美妝業務授權給資生堂的D&G杜嘉班納,去年宣布成立Dolce &Gabbana Beauty公司自主經營香水和化妝品業務。愛馬仕則是在2021年正式推出彩妝系列時,便實行了由愛馬仕內部研發、合作工廠生產的獨立運營模式。

開云集團先是宣布不再把旗下品牌的美妝業務許可權續約給其他美妝集團,后創建全新美妝部門Kering Beauté,為旗下品牌開發美妝相關產品,并任命曾在歐萊雅、雅詩蘭黛等美妝集團有25年經驗的Raffaella Cornaggia為部門首席執行官。

不同于開云集團,LVMH集團早已施行美妝自營,今年還進行了一輪美妝部門重組,任命了曾任歐萊雅北美地區執行副總裁的Stephane Rinderknech,為美妝部門董事長兼首席執行官。

2)收購美妝品牌

與此同時,開云集團和LVMH集團等奢侈品巨頭正在效仿美妝集團的擴張路徑,通過收購豐富其在美妝市場的競爭力。

今年以來,LVMH集團參與了Aesop伊索、謎尚母公司Able C&C等品牌的收購競爭;開云集團的收購意圖更為強烈,雖先后參與競購Ralph Lauren、Tom Ford、Aesop伊索失敗,但以超百億(據業內人士估算)估值成功收購香水品牌Creed,據悉這是開云集團的首筆美妝收購案。

針對Creed這一收購案,開云集團董事長兼首席執行官Fran ois-Henri Pinault也評論道,“收購Creed是開云美妝的首個戰略舉措。我很高興今天我們的故事和價值觀圍繞著這種家族創業精神和卓越精神匯聚在一起,加速我們美妝發展的進程,很高興該品牌加入開云集團的高端品牌系列。”

3)布局中國市場

其中,針對中國這一普遍被寄予重望的潛力市場,以開云集團、LVMH集團為代表的奢侈品巨頭們也是躍躍欲試。

對于Creed的未來發展,開云集團直言,將進一步釋放該品牌在地域、渠道和品類上的潛力,特別是加速其在中國市場和旅游零售領域的發展。同樣,LVMH集團在華創建的路威酩軒香水化妝品(上海)有限公司,今年新增了化妝品生產經營相關業務,并在上海正式揭幕了美妝亞洲研發中心。

此外,僅今年上半年,就有兩家奢侈品美妝接連在中國市場開出“首店”,如阿瑪尼美妝為中國市場打造亞太首家免稅旗艦店Armonia,Tom Ford在上海打造國內首家獨立美妝精品店。

奢侈品跨界做美妝,勝算幾分?

其實,奢侈品品牌的集團化、跨界講的都是同一個把生意做大的故事,畢竟無論是和美妝集團的抱團,還是攻城略地,其目的無非是讓企業營收更高、抵御風險能力更強。

而這一角度來看,奢侈品品牌和美妝集團的合作并不夠穩定。兩個運營主體帶來的風格不一,以及考慮到授權期限,美妝集團對短期最大利益的追求,很容易用力過猛導致原有奢侈品形象變形,而這恰恰是奢侈品品牌最看重也是最有價值的部分,兩者的利益和目標是有一定沖突矛盾之處的。

“以往和美妝集團的優勢分工模式帶來的利潤,是吸引奢侈品集團親自下場的重要原因,但要知道,比起賣美妝掙錢,通過美妝這一相對‘低價’業務,幫助品牌主線業務下沉和輻射更多人群也同樣重要。這種合作模式對外輸出形象的不穩定性,還有香奈兒和愛馬仕獨立美妝業務的成功,讓那些擁有充足資金流的奢侈品品牌發展到一定階段后,勢必會想考慮自營美妝業務。”某品牌主理人莫紀如是說道。

當然,無論奢侈品做美妝的目的和形式如何,加碼美妝已切實被寫進了不少奢侈品品牌的發展規劃中,并且,就此前奢侈品進軍美妝市場的案例來看,消費者對奢侈品美妝的買賬程度確實很高,不過也存在一邊被罵一邊賣爆的特殊現象。我們該如何看待這種跨界競爭力呢?

在莫紀看來,奢侈品品牌的高知名度和品牌底蘊,讓它們具有天然的高端美妝基因,甚至是超高端基因,尤其是它們標志性的設計元素、特色的時尚風格,運用到美妝領域,是獨樹一幟并且有高端支撐點的。

但同樣有局限性,比如在品類發展上可以看到一條明顯分界線。“香水、彩妝相對來講,更偏文化藝術,感性色彩較為濃重,(這正與奢侈品原有的優勢契合)能支撐得起高定價;但在護膚領域,奢侈品如果上來就出高功效的高價護膚品,兩個領域有較大的差異性,不一定契合。”第十四章Chapter XIV創始人梅鶴祥表示。

這一點也應驗在相關數據中。據聚美麗不完全統計,在目前推出美妝產品的奢侈品中,超七成只推出了香水或者香水和彩妝。從Nint任拓統計的天貓美妝銷售額數據來看,在今年上半年有7家奢侈品的美妝業務登上彩妝/香水/美妝工具類目TP30,但無一品牌登上美容護膚/美體/精油類目TP30。這意味著奢侈品品牌的主要業績引擎還是香水和彩妝,護膚產品大多反響平平。

同時,某位不具名美業資深公關補充道,“奢侈品品牌的美妝線市場表現好壞,其實是非常依賴原有業務線的受歡迎程度。比如說,現在阿瑪尼美妝為什么會下滑?歸根結底是阿瑪尼時裝線的衰敗,沒有爆款、常年缺乏標志性品牌元素等系列問題,讓阿瑪尼美妝缺乏持續爆發的能量。”

而如今這種奢侈品品牌加碼美妝的動向,在一些行業人士看來,雖然對行業有一定影響,但奢侈品做美妝其實由來已久,作為慣用手段,對美業還構不成太大沖擊。

如在梅鶴祥看來,“要論及影響,其實無非是在同等價位,同等級別的國際品牌中產生影響,不過恰恰也是這群品牌的消費群體忠誠度很高,對功效類其他護膚品牌影響也是有限。”

至于奢侈品品牌收回美妝運營權,親自下場做美妝這一舉措,可以說是門檻高、影響范圍小。此前授權模式的盛行有其存在必然性,奢侈品品牌中資源、資金等能支撐起美妝自營的,只有幾家頭部奢侈品集團,大多數中小奢侈品要做美妝,還是需要倚靠美妝集團的能力和資源。

并且,就算假設全部奢侈品品牌都有能力自營美妝,從目前的授權網絡來看,主要的影響力還是在于那些授權運營方,而目前奢侈品品牌美妝線的授權主要還集中在歐萊雅集團和科蒂集團兩家。

此外,在某位不具名美業資深公關看來,奢侈品品牌做美妝可能也志不在此。“目前來看,對于絕大多數奢侈品品牌而言,做美妝線的象征意義要大過實際意義,美妝夢更多只是表象,加強美妝業務實際上加強的是與大眾市場的鏈接,打通向上通道,坐穩它在奢侈品市場的位置。”

而就這種種來看,未來奢侈品品牌的美妝生意,其實還是更多把握在歐萊雅等美妝集團的手中,它們的頭部位置依然穩健。同時,對于還更多停留在中低端市場的國貨品牌而言,奢侈品美妝天然的超高端定位,也讓兩者處在兩個不同競爭帶,其能跨界輻射到美妝賽道的強大品牌力,是目前還以產品、營銷取勝的國貨美妝們所追逐的方向。