文 | 子彈財經 王亞靜

編輯 | 蛋總

站在上交所門前等待了9個月的得一微,還沒有拿到入場券。

8月13日,芯片設計公司得一微電子股份有限公司(以下簡稱:得一微)狀態更新為“已問詢”。

據悉,得一微的前身得一微有限是由兩家從事存儲控制芯片業務的公司深圳硅格及深圳立而鼎合并而來,而這兩家企業均是A股芯片龍頭兆易創新的投資企業。

2017年11月成立至今短短5年多時間,得一微背后就積累了TCL資本、中芯國際、越秀資本、江波龍、松禾資本等40余家資本。截至招股說明書簽署日,第一大股東致存微持有公司11.24%股份,沒有超過30%,這也意味著得一微沒有實際控股股東。

隱身在得一微身后的資本們,順勢開啟了隱秘的“狂歡”模式:關聯交易、套現、股權“高買低賣”……一輪又一輪的資本運作層出不窮。

而沒有控股股東的“好處”是,外界無法窺探這些涉嫌利益輸送的資本運作到底是誰在操控?“壞處”也是顯而易見的,背靠如此多的資本與資源,得一微卻走不出連年虧損的漩渦。

對于得一微的種種問題,上交所充滿質疑,并分別于去年12月、今年7月發出了兩封問詢函,累計提出了28個大類問題。為此,得一微和保薦機構用了將近1000頁的內容來回應質疑。

但懷疑的種子一旦種下,就很難根除,這無疑給得一微的上市之路增添了更多阻礙。

1、主業一塌糊涂,走不出虧損“怪圈”

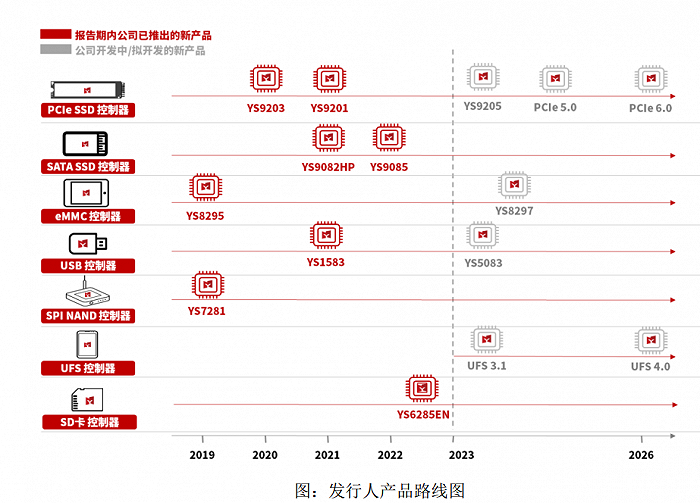

得一微是一家以存儲控制技術為核心的芯片設計公司,主要產品及服務包括固態硬盤存儲控制芯片、嵌入式存儲控制芯片、擴充式存儲控制芯片三大產品線,以及存儲控制IP、存儲器產品、技術服務等存儲解決方案。

圖 / 得一微招股書

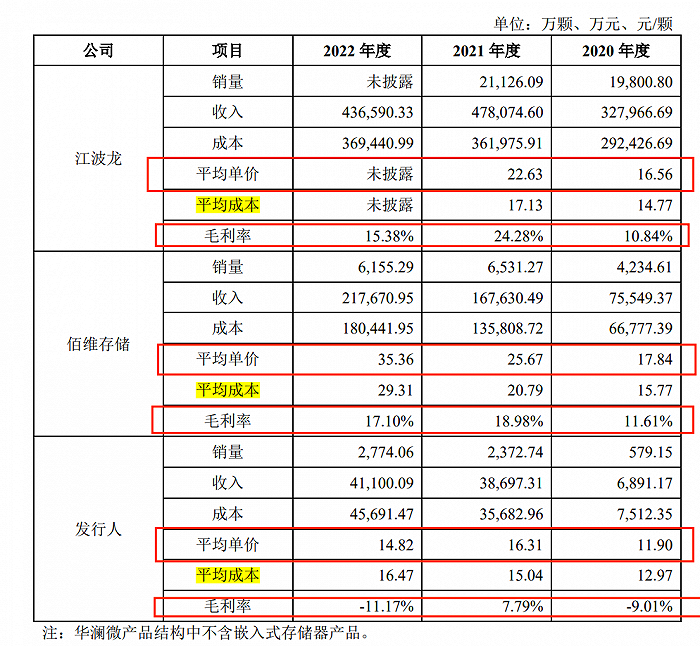

只是,得一微的產品競爭力明顯不如同行。以企業銷售額最高的嵌入式存儲器產品為例,2020-2022年,得一微這一產品在其列舉的同行可比公司中平均單價最低,分別為11.90元/顆、16.31元/顆、14.82元/顆。

圖 / 得一微回復上交所問詢函資料(得一微與同行企業的嵌入式存儲器對比圖)

同期,可對比公司佰維存儲平均單價分別為17.84元/顆、25.67元/顆、35.36元/顆;2020-2021年,江波龍的平均單價分別為16.56元/顆、22.63元/顆(注:2022年未披露)。

這導致得一微嵌入式存儲器產品的毛利率長期墊底。2020-2022年,企業這一產品的毛利率分別為-9.01%、7.79%、-11.17%。而同期,佰維存儲的、江波龍的毛利率始終保持在10%以上。

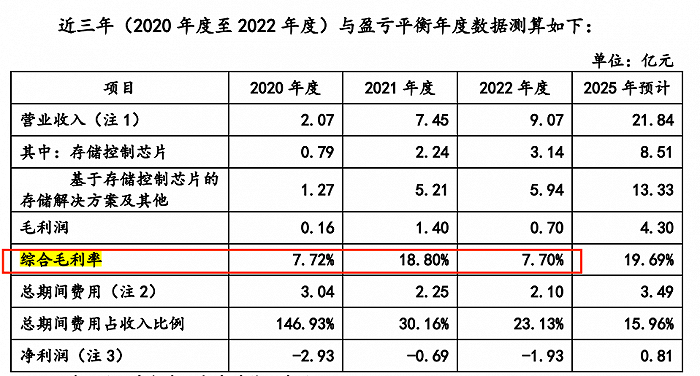

若將目光放大至公司的整個業務來看,得一微的綜合毛利率水平也是遠遠不及同行可比公司。2020-2022年,得一微綜合毛利率7.72%、18.8%、7.7%。同期,群聯電子的綜合毛利率分別為25.28%、30.62%、28.76%。

圖 / 得一微回復上交所問詢函資料

在不同業務線的產品時不時陷入虧損之后,得一微營收規模雖然在增長,但始終走不出虧損的“怪圈”。

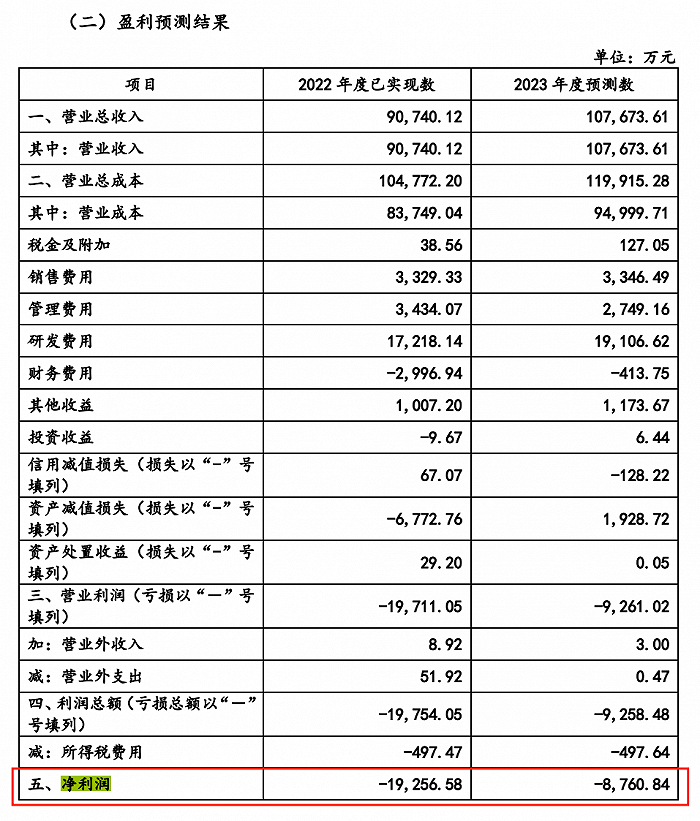

財務數據顯示,2020-2022年,得一微的營業收入分別為2.07億元、7.45億元、9.07億元;凈利潤分別為-2.93億元、-6906.33萬元、-1.93億元。

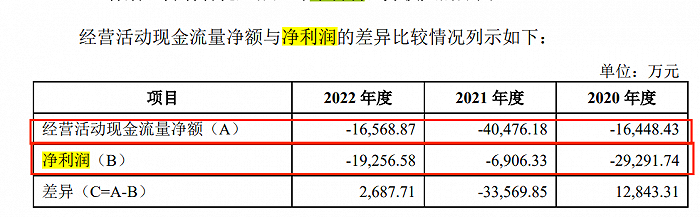

圖 / 得一微回復上交所問詢函資料

與此同時,企業的經營現金流也長期為負,基本靠融資生存。2020-2022年,其經營活動現金流凈額分別為-1.64億元、-4.05億元、-1.66億元。

按照得一微的預測,2023年企業將繼續虧損,數額為8760.84萬元。

不過,在第一輪回復上交所問詢函時,其聲稱“基于謹慎測算,公司扭虧為盈的預期時間節點為2025年”,預測2025年將實現0.81億元凈利潤。

圖 / 得一微回復上交所問詢函資料

若以此計算,企業2022年至2025年的收入復合增長率需達到34.04%,綜合毛利率需達到20%左右,其中存儲器產品毛利率需要達到6%左右。這與其報告期內收入增速與綜合毛利率均大幅下滑,且2022年四季度存儲器產品毛利率下降到-40.60%的走勢大相徑庭。

于是,上交所很快在第二輪問詢函中提出質疑,并要求得一微謹慎合理確定盈利預測的關鍵參數并重新進行測算。

得一微的這個“大餅”還要怎么繼續畫下去?

2、資本狂歡,隱秘的關聯交易不斷

雖然得一微在主業上做得一塌糊涂,但是在資本運作上卻是相當老練。

從業務層面來看,報告期內,得一微與客戶的關系錯綜復雜。據「子彈財經」不完全統計,泰科源控股、紫光集團、愛爾達、群聯電子既與公司存在股權關系、又是客戶、還是供應商。其中,群聯電子還是得一微的主要競爭者之一。

另外,中芯國際既是得一微股東,還是企業供應商;江波龍、兆易創新既是股東,還是客戶,也是競爭對手。在如此緊密的關系背后,極易滋生復雜的利益鏈,上交所也要求得一微說明,“是否存在其他利益安排?”

在這些知名企業之外,還有不少剛剛成立不久的企業也赫然出現在前5大客戶的名單之中,這一點也讓得一微備受詬病。

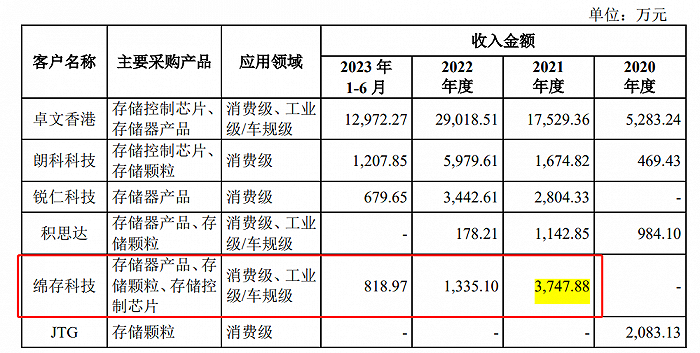

例如:2019年成為第一大客戶的積思達成立于2018年,2020年成為第二大客戶的JTG成立于2020年4月,2021年成為第五大客戶的綿存科技成立于2021年4月。

在這三家客戶背后,存在著更多資本“隱秘的角落”。

得一微第二輪回復上交所的問詢函資料顯示,得一微2021年對麗水山容投資5100萬元。同一年,麗水山容對綿存科技投資5000萬元,綿存科技又采購了得一微3747.88萬元產品。

圖 / 得一微回復上交所問詢函資料

2020年,得一微向深康佳子公司中康存儲采購存儲顆粒,又通過JTG將存儲顆粒賣回給中康存儲。對此,得一微辯稱,采購和銷售的存儲顆粒不是同一產品。

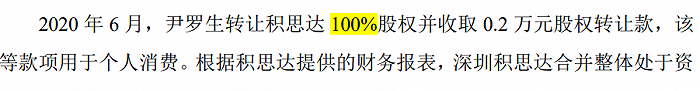

更蹊蹺的是,2020年6月,尹羅生2000元轉讓積思達100%股權給時任監事曾志軍后,以銷售顧問身份與得一微進行合作并加入公司銷售團隊。

圖 / 得一微回復上交所問詢函資料

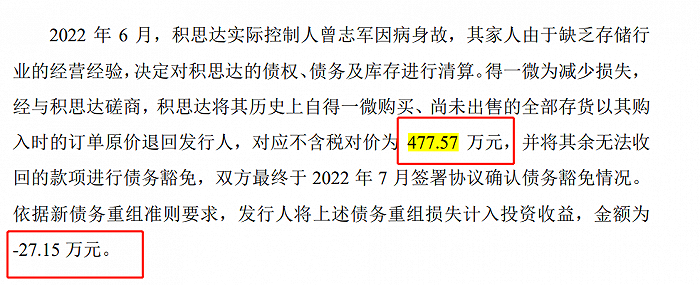

兩年后,曾志軍因病身故。于是,積思達將其歷史上自得一微購買、尚未出售的全部存貨以其購入時的訂單原價退回得一微,對應不含稅對價為477.57萬元。除此之外,得一微將其余無法收回的款項進行債務豁免,金額為27.15萬元。

圖 / 得一微回復上交所問詢函資料

對于這些交易,上交所要求其說明其商業合理性、公允性,以及是否存在利益輸送等問題。

在股權層面上,一眾資本更是各顯身手。

招股書顯示,江波龍通過西藏遠識入股,并曾為公司第二大股東。2020年11月、2021年6月,西藏遠識分別以26.32元/股、50.95元/股的價格兩次減持,合計套現超8500萬元。

圖 / 得一微招股書

對于兩次股權轉讓單價的巨大差距,上交所要求得一微說明,是否系江波龍幫助企業抬高估值并存在其他利益安排。

2021年2月,EpoStar向致存微以527.07萬元轉讓20.02萬股,單價約26.33元/股;同期,致存微向深圳翊飛轉讓33.25萬股,總價106.12萬元,單價僅為3.19元/股。據悉,群聯電子為EpoStar第一大股東。

據企查查資料顯示,深圳翊飛成立于2021年1月21日,這是不是意味著,深圳翊飛的成立就是為了承接得一微的股權?

對于這一交易,上交所要求其說明,致存微向深圳翊飛股權轉讓價格的確定依據及方式,是否存在利益輸送。

未來即便成功上市,得一微類似種種不透明的操作是否會侵犯投資者利益?又如何讓投資者信任?

3、募投合理性受質疑,產品跟不上節奏

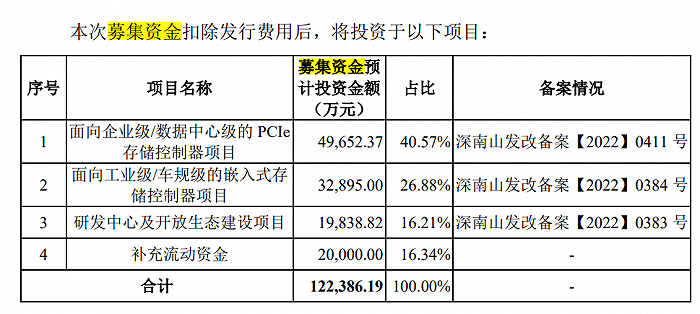

本次IPO,得一微預計籌集資金12.24億元。

圖 / 得一微招股書

這一募資規模直追得一微的資產規模。截至2022年末,企業的總資產規模12.64億元。上交所質疑,募集資金總額與公司資產業務規模是否匹配?

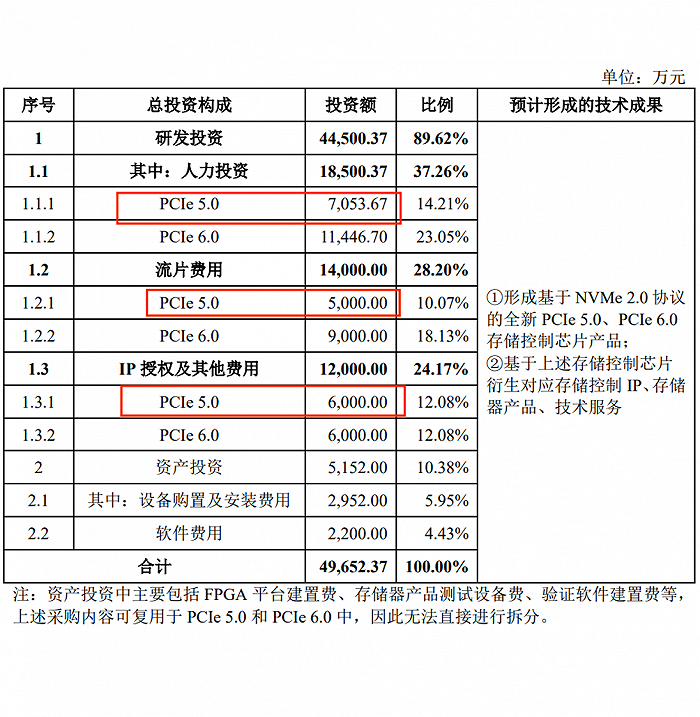

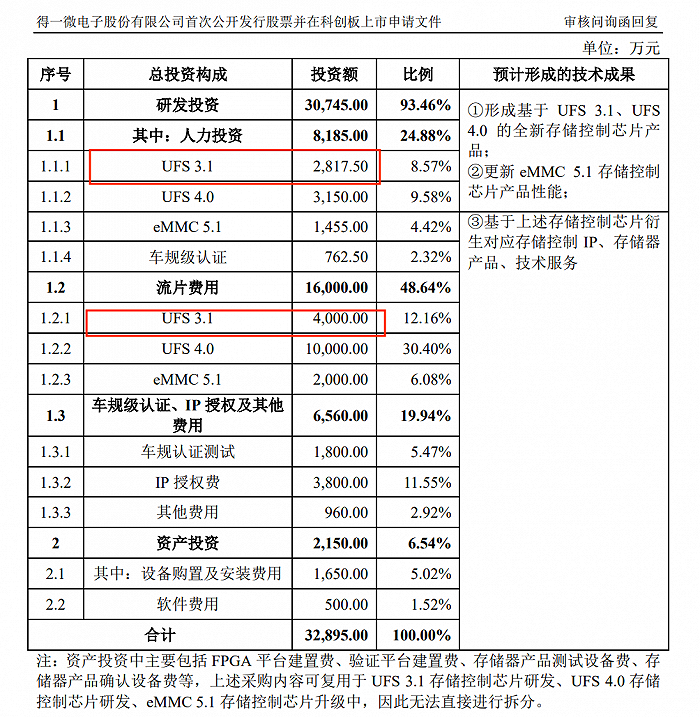

按照規劃,兩個存儲控制器項目擬投資8.25億元,用于對存儲控制技術進行升級迭代和工藝拓展;1.98億元用于研發中心及開放生態建設項目;2億元用于補充流動資金。

這意味著,有超10億元的資金用于項目的研發。但實際上,得一微每年都投入高額的研發費用,已經極大地侵蝕了企業的凈利潤。

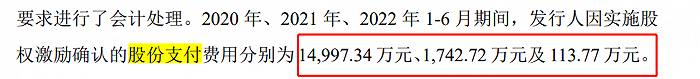

在招股書中,得一微解釋公司持續虧損的原因主要系公司保持高強度的研發投入、對骨干員工廣泛進行股權激勵并確認大額股份支付。

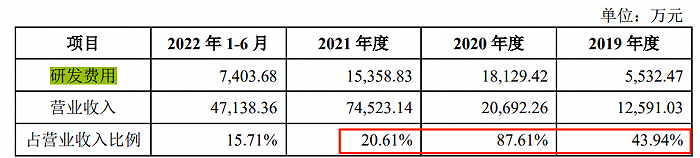

得一微回復上交所問詢函的資料顯示,2019-2022年6月,企業的研發費用率分別為43.94%、87.61%、20.61%、15.71%,大幅高于同行業可比公司平均水平13.19%、14.74%、11.40%、13.65%。

圖 / 得一微招股書

資料顯示,得一微設立了8家境內員工持股平臺,報告期內共進行了6次股權激勵,2020-2022年6月,確認股份支付費用分別為1.50億元、1742.72萬元、113.77萬元。

圖 / 得一微招股書

既然如此,企業是否還有必要繼續投入如此大規模的研發費用?這些研發費用投入之后又能帶動多少業績增長?

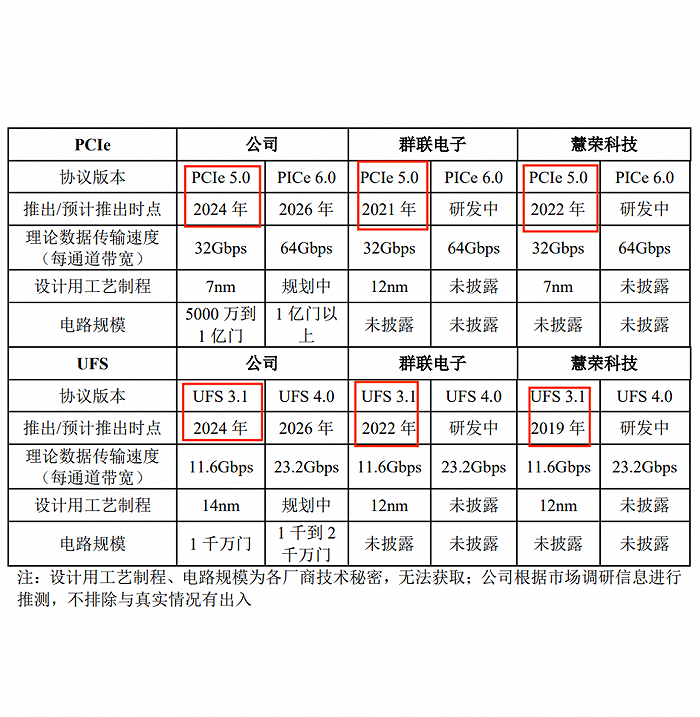

「子彈財經」還注意到,得一微計劃募投項目的部分產品,其友商已將相同版本的產品研發出來并上市。

例如,在PCIe存儲控制器項目中,PCIe5.0產品計劃投入約1.81億元,并于2024年上市。而群聯電子、慧榮科技分別于2021年、2022年將相同協議版本PCle5.0的相關產品上市。

圖 / 得一微回復上交所問詢函資料

此外,得一微計劃投入6817.5萬元的UFS3.1,同樣是計劃于2024年上市,而群聯電子、慧榮科技分別于2022年、2019年推出相同協議版本的產品。

由于無法完全得知友商們相關產品的設計用工藝制程、電路規模等參數,也就無法很好地預判得一微計劃投入研發產品的市場競爭力。

但若得一微在高研發費用率的情況下仍繼續投入如此大規模的資金去研發,即便產品如期上市,是否真的能比友商們搶占更多市場、收獲更多利潤?

于是,上交所要求得一微結合報告期內公司研發投入已經較高的情況,說明募投項目資金仍大量用于研發的原因,相關募集資金的合理性和必要性。

在2023年一季度全球PC出貨量下跌33%的背景下,存儲芯片價格一跌再跌,全行業庫存接近歷史高點,各廠商存貨周轉天數進一步大幅增加,整體處于去庫存狀態。

毫無疑問,在外界環境和內在條件都不樂觀的情況下,得一微敲開上交所大門的難度系數正在成倍增加。

美編 | 倩倩

審核 | 頌文