文|不二研究院 若楠 祿存

排版|Cathy

監制|Yoda

“AI四小龍”云從科技難“從容”?

8月12日,云從科技集團股份有限公司(下稱“云從科技”,688327.SH)公布了2023半年報。上半年云從科技推出“從容”大模型,但此后其迎來大規模解禁。

5月29日,云從科技宣布將4.55億股股份解除限售,并申請上市流通。本次上市流通的限售股為其首次公開發行的戰略配售限售股及首次公開發行的部分限售股,限售期限為自公司股票上市之日起12個月。

截至8月18日收盤,云從科技報收15.50元/股,對應市值160.7億元;對比4月的市值高點436.6億元,其市值已蒸發275.9億元。

「不二研究」據其最新半年報發現:上半年,云從科技的營收為1.64億元,同比下降58.16%;凈利潤為-3.04億元,同比收窄6.53%。

盡管云從科技虧損同比減少,但持續高研發投入已讓云從科技不堪重負。今年上半年,云從科技的研發費用為1.98億元,其營收占比更是高達120.99%。

此外,云從科技的銷售費用率也在攤薄凈利潤。以2023年上半年為例,其銷售費用率為48.17%。

此前4月的一篇舊文中(《三年巨虧20億,"AI四小龍"云從科技“血拼”上市》),我們聚焦于云從科技“搶灘”科創板,盡管其營收高速增長,但仍深陷虧損泥潭。

時至今日,時至今日,AI迎來新一輪浪潮,但更加“內卷”。盡管云從科技推出“從容”AI大模型,但其能否借此打破虧損“魔咒”、從容突圍AI困局?由此,「不二研究」更新了4月舊文的部分數據和圖表,以下Enjoy:

自ChatGPT問世以來,無數國內科技公司爭相模仿,百度推出了“文心一言”,科大訊飛推出了“星火”大模型。

5月18日,“AI四小龍”云從科技也推出了“從容”大模型。

作為首位登陸A股的“AI四小龍”成員,云從科技在此前公布的上市后首份年報:其在持續“燒錢”的虧損中,2022年營收同比腰斬。

財報顯示,2020年-2022年,云從科技營收分別為7.55億元、10.76億元、5.26億元,其中2022年同比下降51.26%;歸母凈利潤分別為-8.13億元、-6.32億元、-8.69億元,三年來虧損總額高達23.14億元。

成立不到8年,云從科技已顯疲態。巨額虧損下,扭虧為盈阻力重重;硬件業務越做越窄,拖累整體毛利率下行;過于依賴大客戶,經營持續能力待考;研發愈加內卷,業績不堪重負;業務高度重疊,護城河難言鞏固。

當AI跨入“大模型”時代,云從科技能否“從容”站到最后?

營收難比巨頭,盈利能力待考

云從科技是“AI四小龍”中最后一只獨角獸。

2015年,云從科技成立,時年34歲的周曦正式從科學家轉變為創業者。6年時間內,云從科技累計融資超過30億元;中國國新、廣州產業投資基金、渤海產業投資基金等多家國有及政府基金均為其股東,是名副其實的“AI國家隊”。

發展初期,云從科技便布局智慧金融領域,與四大行成立聯合實驗室,摸索銀行智能化場景。

目前,其已向400多個金融機構提供產品和技術服務,其中包括中國商業銀行、中國建設銀行等。

財報顯示,2020年-2023年上半年,云從科技營收分別為7.55億元、10.76億元、5.26億元和1.64億元。由于2020年營收基數較小,2021年同比增長高達42.6%。但2022年營收同比腰斬,虧損同比擴大。

對于業績下滑,根據云從科技解釋稱,主要歸因于受宏觀經濟增速放緩等因素影響,公司訂單項目建設進度不及預期,且新訂單業務開展出現不同程度的延期。

與巨頭相比,云從科技差距仍大。2020年-2022年,商湯科技總營收分別是34.46億元、47.00億元、38.09億元,同期云從科技的體量不到其三分之一。2022年同受疫情影響,商湯科技營收下滑19.0%,而云從科技卻同比下跌51.26%。此消彼長下,短時間內云從科技趕超無望。

更大的困境在于,云從科技至今未踏出虧損泥潭。財報顯示,2020年-2023年,云從科技歸母凈利潤分別為-8.13億、-6.32億元、-8.69億元和-3.04億元,三年半虧損總額高達26.18億元。

「不二研究」發現,虧損嚴重已然成為“AI四小龍”的共性。2018年-2020年,曠視科技合計虧損127.30億元;商湯科技合計虧損205.48億元;2018年-2020年上半年依圖科技合計虧損61.02億元。云從科技在其中虧損幅度最輕。

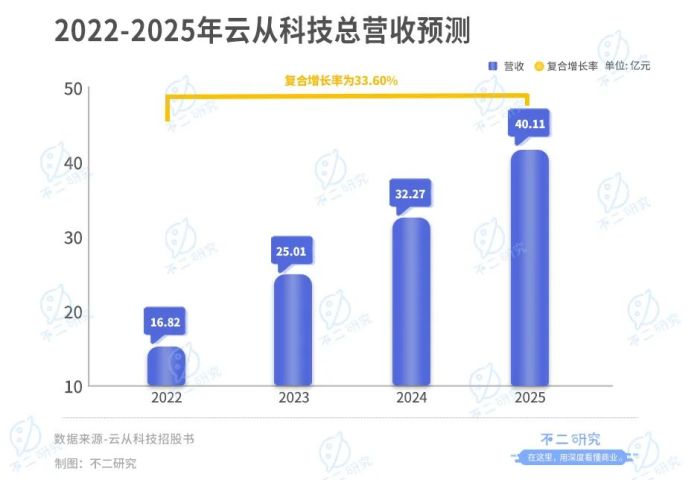

招股書中,云從科技表示計劃將于2025年扭虧為盈。根據預測結果,2022年-2025年云從科技總營收將分別達到16.82億元、25.01億元、32.27億元和40.11億元,復合增長率為33.60%。

「不二研究」認為,以目前云從科技的盈利能力分析,扭轉虧損局面說易行難。

從毛利率來看,云從科技在“AI四小龍”中排名倒數第一。財報顯示,2020-2023年上半年,云從科技毛利率分別為43.21%、36.76%、34.06%和57.76%;其中2020年-2021年,可比上市公司綜合平均毛利率分別為59.99%和55.94%,均大幅高于云從科技同期水平。

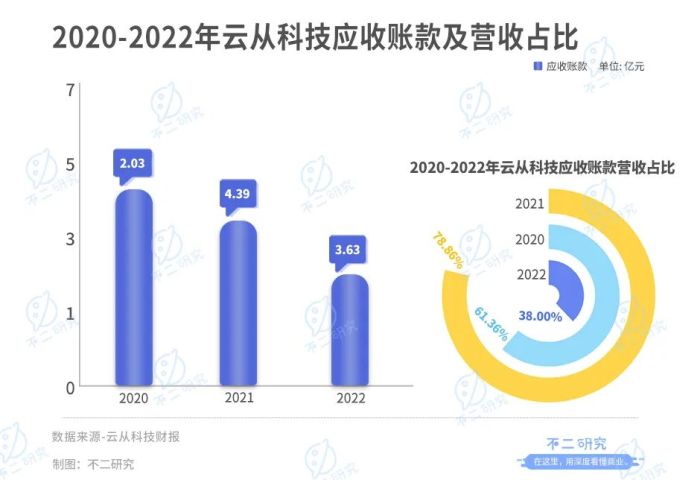

應收賬款居高不下,同樣會對盈利能力產生負面影響。近三年,云從科技應收賬款居高不下,對應余額分別為4.84億元、3.53億元、2.00億元。尤其2020年受疫情影響,應收賬款占當年營收的近7成;其他年份應收賬款也已接近當年營收的4成。

如果毛利率持續下滑、應收賬款持續高企,云從科技的扭虧為盈計劃很大概率將成水月鏡花。AI賽道研發周期長、投入高,如何打破虧損魔咒,實現持續盈利,已經成為云從科技當前最大的挑戰。

硬件毛利率低,業務越做越窄

作為“AI四小龍”之一,云從科技軟硬件業務兼修。

財報顯示,云從科技主要產品包括人機協同操作系統和人工智能解決方案,其中人工智能解決方案居于主導地位。從行業屬性上來看,人機協同操作系統屬于平臺領域,可理解為軟件業務;人工智能解決方案則屬于應用層,也即硬件業務。

財報顯示,2020年-2023年上半年,人機協同操作系統收入分別為2.37億元、1.36億元、1.13億元和9138.01萬元,占總營收比重分別為31.50%、12.72%、21.48%和55.84%;人工智能解決方案收入分別為5.15億元、9.34億元、4.12億元和7190.28萬元,占總營收比重分別為68.50%、87.28%、78.34%和43.94%。

AI供應鏈特性使然,云從科技兩項業務毛利率天差地別。根據財報,2020年-2022年,人機協同操作系統毛利率分別為75.86%、73.99%、68.73%;人工智能解決方案毛利率為28.19%、31.34%、19.84%。

雖然硬件業務毛利率普遍偏低,但與同行競對相比,云從科技的人工智能解決方案毛利率也處于低位。2021年財報數據顯示,依圖科技、寒武紀、曠視科技人工智能解決方案毛利率普遍在50%以上。硬件業務毛利率的低下,已成為云從科技主營業務毛利率排名倒一的“罪魁”。

「不二研究」認為,除此之外,云從科技的硬件業務還面臨越做越窄的窘境。

由于云從科技所采用的 JDM模式(聯合開發)受制于硬件廠商的合作,人工智能解決方案毛利率被拉低,從而拖累整體毛利率水平;同時,第三方軟硬件產品并不屬于核心技術,過多使用還將造成核心技術不穩定的風險。

招股書顯示,2019-2022年第三方軟硬件產品收入占比分別為57.71%、42.32%、36.17%、76.24%,依賴程度高企。

此種情形下,持續獲取新的客戶成為提高利潤的破局之道。2018年-2020年,購買人工智能解決方案的客戶數量分別為859、965和741個,總體有所下滑。

或許云從科技也意識到硬件業務對于整體經營狀況提升有限,于是轉而扶持毛利率較高的軟件業務。不過軟件業務多是一次消費,軟件業務的增長也將相應地帶動硬件業務,困境的擺脫絕非易事。

時至今日,云從科技已在智慧金融、智慧治理、智慧出行、智慧商業四大領域已逐步實現成熟落地應用,其中智慧金融和智慧治理是云從業務落地的主要構成。

由于智能閘機、AI攝像頭、金融柜員機等設備并未有太多差異化要求,方案的普及較為容易,因而云從科技在業務落地上頗具優勢。

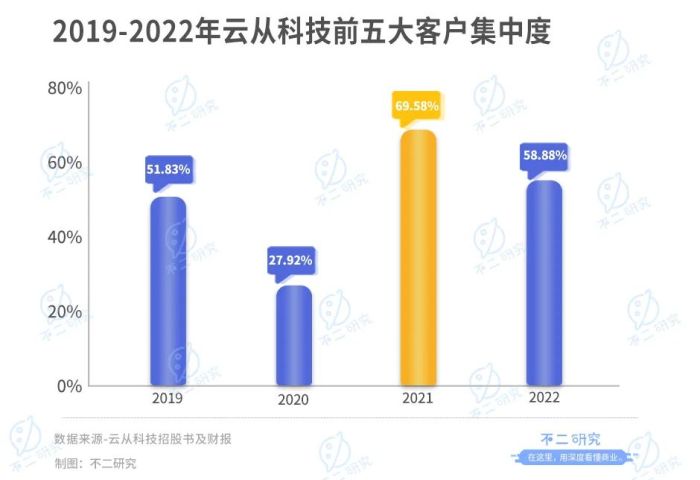

不過,云從科技正面臨客戶集中度較高的局面。招股書及財報顯示,2019年-2022年,前五大客戶集中度分別為51.83%、27.92%、69.58%、58.88%。過于依賴少量大客戶,云從科技的未來可持續經營性恐面臨考驗。

以G端客戶為主也存在著諸多問題。一方面,可能會導致云從科技議價能力相對較弱、回款周期長、應用場景較為有限;另一方面,龐大的商業消費市場可能會歸入競爭對手麾下。

商業大環境挑戰諸多、資本市場風云變幻,孰能在應用領域找到突破口,就能夠穿越谷底。

正如云從科技副總裁楊樺在2021年12月接受采訪時表示,從“云端”落地才是AI的歸宿。更好地尋求研發和商業化、硬件和軟件之間的平衡,成為云從科技未來的必修課。

AI浪潮下,云從何處去?

自ChatGPT的火爆出圈,AI行業再次掀起投資熱潮。

隨著技術普及、競爭加劇,AI行業的泡沫早已蔓延到技術層。然而由于短期回報率不佳和“實體清單”的打壓,硬科技的資金正加速流向自動駕駛、機器人等高速發展的領域,AI經歷斷崖、走下神壇。這對于依賴融資的獨角獸來說并不好過。

內憂外困下,行業內卷愈發激烈。互聯網巨頭及傳統軟硬件廠商早已入局,在人才、研發、資金和客戶方面俱碾壓獨角獸;“AI四小龍”所能仰仗的或許只有落地經驗和應用積累。

然而,目前AI企業之間的同質化競爭嚴重,尤其是“AI四小龍”之間業務交織重疊。從本質上來說,AI是一種底層技術,機會在于如何與各領域深度結合。

「不二研究」認為,對于云從科技而言,找到差異化領域并深耕其中,將是其實現扭虧為盈以及構筑護城河的根本。

事實上,商湯科技、曠視科技、依圖科技在錯位競爭上走的更遠。

商湯科技向并購投資方向傾斜,努力擴大朋友圈;曠視科技側重供應鏈物聯網,寄望在細分賽道發力;依圖科技定位技術要求更高、挑戰更大的AI芯片,走軟硬件結合的生態閉環路線;而云從科技仍然在安防與金融方向發力,此兩者早已是AI應用落地的必爭之地,獨特性不足。

此外,研發費用的增長趨勢已讓云從科技不堪重負。財報顯示,2020年-2023年上半年,云從科技的研發費用分別為5.78億元、5.34億元、5.60億元、1.98億元,占總營收比重分別為49.67%、65.42%、106.45%、120.99%。在競爭加劇、研發內卷的行業大勢下,研發費用或還將持續增長。

通過增加研發投入,盡可能拓寬護城河仍是AI行業的普遍共識。而在商業化尚未完全落地的前提下,不斷增加研發投入,云從科技注定短期內難以改變虧損現狀。

高額的股權激勵也給業績帶來不小的壓力。2020年-2022年,云從科技分別確認股份支付費用1.90億、1.77億元、1.63億元。

此外,銷售費用率也在攤薄凈利潤。2020年-2022年,云從科技的銷售費用率分別為36.28%、26.05%、38.59%、48.17%,高于可比上市公司的平均水平。

在越來越難獲得資本青睞、自身無法造血的情況下,留給云從科技的時間已經不多了,降本增效愈發成為競爭力的體現。

除了安防和金融外,汽車、醫療、教育等場景仍是AI商業化落地的“深水區”,算法成熟度或應用落地規模都仍然較低,是未來值得深耕的新方向,也是差異化打法的著力點。

投資退潮后,云從科技的盈利改善只能回歸自身。這不僅在于自身技術的突破,還在于數據采集環境的完善、應用場景的大規模拓展與成熟。這一切并非短期內能解決,但唯有憑此,才能在市場發展中占據一席之地。

AI獨角獸流血IPO:搶跑容易沖刺難

對于AI來說,這是最好的時代,也是最壞的時代。內憂外患中,深陷虧損的AI企業們,已來到了生死存亡的十字路口。

在曠視科技、依圖科技IPO遇阻的背景下,云從科技無疑已取得先機優勢。

但上市遠非上岸,搶跑容易沖刺難。營收凈利持續下滑,扭虧為盈說易行難;硬件業務越做越窄,拖累整體毛利率下行;過于依賴大客戶,經營持續能力待考;研發愈加內卷,業績不堪重負……

云從科技前行的每一步,仍然面臨著競爭者的重圍。當AI迎來新一輪浪潮,但更加“內卷”。只有尋找差異化競爭路徑,才能形成競爭優勢,獲得持續造血能力,徹底解開虧損魔咒。

本文部分參考資料:

1. 《云從科技還能卷多久?》,BT財經

2. 《云從科技流血上市,AI行業“錢”途未卜?》,鈦媒體

3. 《云從科技楊樺:從“云端”落地才是AI的歸宿》,復旦管理視野

4.《從聲通科技的發展來看,AI行業如何回答可持續盈利這一命題?》,港股研究社

5.《股價跌停!云從科技4.54億股解禁,大模型虛火資本“用腳投票”》,華夏時報