文|首條財經 吳雙

編輯|蒙多

風品:令煜

對于上市公司而言,并購擴張是做大做強的一條捷徑。但同樣是一個技術活兒,機遇挑戰往往并行。最終成敗,天時地利人和缺一不可。

7月7日,路孚特發布《中國并購市場報告及顧問榜單》顯示,2023上半年涉及中國企業的并購交易總數2176筆,與2022年同期相比下降9.5%,為2020年以來新低。

市場遇冷,并購夭折者也不鮮見。6月26日以來,保力新、先鋒新材、晨鳴紙業等先后叫停重組交易。所謂何故、有何影響呢?

接上文:

3、高負債高成本, 增持子公司股權是與非

同樣并購告吹的,還有晨鳴紙業。

6月29日,晨鳴紙業審議通過《關于終止發行股份及支付現金購買資產暨關聯交易事項并撤回申請文件的議案》(下稱《議案》)。

1月20日,公司披露股權交易方案,擬收購東興證券持有的壽光美倫1.19%股權、重慶國際信托股份有限公司(下稱“重慶國際信托”)持有的晨融基金44.44%有限合伙份額;晨鳴紙業全資子公司山東晨鳴投資有限公司,原擬以現金方式收購晨鳴(青島)資產管理有限公司持有的晨融基金0.22%普通合伙份額。

據企查查,上述股權持有人均與晨鳴紙業子公司壽光美倫相關。上述交易總對價約3.99億元,超過了晨鳴紙業2022年歸母凈利。

若交易成行,晨鳴紙業所持壽光美倫股份將由62.49%升至69.12%,進一步增強對后者的控制權。

為何要大費周章的提升股權?

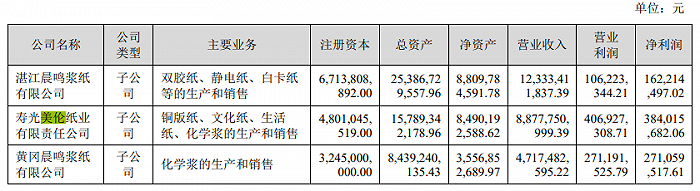

其一,壽光美倫是對晨鳴紙業凈利影響10%以上的參股公司。2022年營收88.78億元,凈利3.84億元。若按62.49%持股比計,晨鳴紙業能從壽光美倫分得近2.4億利潤。

其二,提升控制權,符合晨鳴紙業近年來堅守的“紙漿一體化”戰略。據長江商報,壽光美倫向晨鳴紙業及其子公司采購的原材占營業成本比約60%。

由此可見,上述合并也是雙贏舉措,有合理之處。但高價格受到不少質疑。

2020年至2022年,晨鳴紙業營收307.37億元、330.20億元、320.04億元,對應增速1.12%、7.43%、-3.08%;同期凈利17.12億元、20.66億元、1.89億元,對應增速3.35%、20.65%、-90.84%。

2022年營利雙降,尤其凈利堪稱大變臉。不禁疑問,探索“紙漿一體化”的晨鳴紙業,何以盈利能力反降呢?

晨鳴紙業表示,雙降系期內國內市場需求不足,機制紙銷量同比下降,同時木片、化工、原煤等原材料及能源價格上漲影響擠壓毛利率所致。

2020年至2022年,晨鳴紙業營業總成本為297.22億元、308.64億元、321.50億元,高企且持續增長,2022年甚至超過了營收。

同期,銷售毛利率為23.07%、23.61%、14.47%。看似表現不錯,銷售凈利率卻只有6.20%、6.33%、0.99%。

誠然,有上述行業因素。尷尬在于,同樣營商環境下一些競品表現更穩健些。以太陽紙業為例,同期營收215.89億元、321.59億元、397.67億元,凈利19.53億元、29.29億元、28.09億元,銷售凈利率為9.12%、9.27%、7.08%;

再如“后浪”博匯紙業,營收139.82億元、162.76億元、183.62億元,凈利8.34億元、17.06億元、2.28億元,銷售凈利率分別為5.97%、10.48%、1.24%。

2022年盈利表現均好于晨鳴紙業。

深入對比,財務費是重要考量。2020年至2022年,晨鳴紙業財務費為25.62億元、23.87億元、21.47億元;

太陽紙業為5.33億元、5.65億元、8.34億元;博匯紙業為3.32億元、4.65億元、5.12億元。

2020年至2022年,晨鳴紙業負債率為71.83%、72.78%、71.85%;太陽紙業為54.72%、55.98%、51.74%;博匯紙業為68.71%、63.51%、71.39%。

背負如此債壓,又遇造血力下滑,企業挑戰自知。截至今年一季度末,晨鳴紙業賬面的貨幣資金119.52億元,同期短期借款卻達348.19億元。此外,還有73.24億元的應付票據及應付賬款,價值15.78億元的合同負債。

7月14日,晨鳴紙業披露2023半年業績預告,受宏觀經濟環境影響再度預虧。歸屬于上市公司股東的凈虧約6.5億元到7.5億元,扣除非經常性損益后的凈虧7.6億元到8.6億元。

如此表現,增股收購壽光美倫有急迫邏輯。只是,看看自身流動性有多少騰挪空間。

4、內生外擴“平衡術” ,新蛻變還有多遠?

選擇不同,結果不同。

做大做強既是投資者的期盼,也是上市公司自己的目標,但一切前提還是量力而行、審時度勢,若被其“綁架”往往欲速不達、甚至適得其反。

行業分析師郭興指出,近年來并購潮盛行的背后,更多源于企業自救脫困。如先鋒新材、保力新,一家試圖通過并購徹底轉向新業務,一家則試圖借并購打開新市場。

不可否認,兩家愿景都是美好的,然交易夭折也暴露出決策不夠審慎。另外,即便靠“買買買”完成了擴張,一時改善了業績,后續能否實現高質量發展、可持續運營亦要畫個大大問號。

比如南京新百,為推動業務轉型,曾于2018年收購世鼎生物技術(香港)有限公司。然后者在承諾期屆滿后的首個財年業績便大幅變臉。2022年凈利潤2.64億元,同比下滑53.97%。

同時,從百貨商場向大健康轉型,也推高了南京新百商譽。截至2022年底,公司賬面商譽高達61.03億元。若并購標的業績再度變臉,需警惕商譽暴雷風險。

往期看,包括世紀華通、步長制藥在內的多家企業,已為粗放并購買單,商譽減值付出慘痛代價。如世紀華通2019年溢價收購盛趣游戲(原盛大游戲),2022年資產減值損失65.23億元,其中商譽減值損失高達54.28億元。

某種意義上講,商譽減值、業績暴雷是企業在為之前的粗放擴張買單。在行業分析師孫業文看來,并購是一項技術活,既考驗企業眼光,也考驗企業能力。選擇好標的是交易下限,強大運營整合力、協同賦能力是上限。此外還要看市場環境變化,可謂天時地利人和缺一不可。

當然,并購是企業做大做強的一條捷徑,這是不爭事實。世界上許多優秀企業,都是通過并購快速成長躋身行業龍頭的。

對先鋒新材、保力新、晨鳴紙業而言,并購交易告吹只是一時波折。若能蓄勢乘勢、選好適合標的,終達夙愿也未可知。

值得肯定的是,上述三企也在深挖傳統主業。

聚焦先鋒新材,在構建以低碳排放為特征的建筑體系中占據重要地位。有望憑借性能優越、價格合理、設計美觀的功能性遮陽產品,疊加行業回暖,在未來進一步提升市場規模。

再如晨鳴紙業。其擁有五大品類體系,七大主導產品,是業內品類最全企業。其中,文化紙、靜電紙市占率全國第一,分別達到28%、35%,白卡紙、銅版紙市占率位居第二,市占率18%、23%。

客觀來講,即便此番并購未能成行,公司既定戰略與市場地位亦不會受到影響。其當務之急應是解決流動性壓力,提升主業營利能力。

可喜的是,今年上半年,木片、原煤、化學品等原材價呈明顯下降趨勢,成本端持續優化有望在下半年顯出效果。晨鳴紙業還表示,將調整漿紙產品結構,增加高附加值產品開發,提高資產利用率,夯實海外市場渠道等方面提質增效。

而并購失敗后的保力新,則實現了“無縫銜接”。其與關聯方奧林波斯目前已成立合資儲能公司。

相比無錫旭浦,奧林波斯在儲能領域同樣極具競爭力。其核心團隊已研發成功大容量高安全性儲能專用3000Ah磷酸鐵鋰電池,該品在單體電池容量、循環次數、安全性和度電成本上處于領先水平。

在首財君看來,條條大路通羅馬,何況貴為上市公司。只要有韌性有定力,總是不缺選擇機會。如同世上沒有完全相同的樹葉,任何企業的成功路徑也無法復制,其是時代、賽道、自身實力、時運等綜合使然的產物。但萬變不離其宗,無非外延與內生,而最終還是化為自身生長力、形成專業性、特色化的競爭壁壘。

單從此看,上述并購失敗也非一件壞事。來去匆匆,貴在謀定而后動;脫困亦或更強,做好內生外擴“平衡術”是關鍵;先鋒新材、保力新、晨鳴紙業離蛻變新開端還有多遠?