文 | 野馬財經 蘇影

編輯丨武麗娟

中國人做生意講究“以和為貴”,古人曾說,買賣不成仁義在。但在資本市場,因為利益和合作伙伴鬧掰的事情卻頻頻上演。

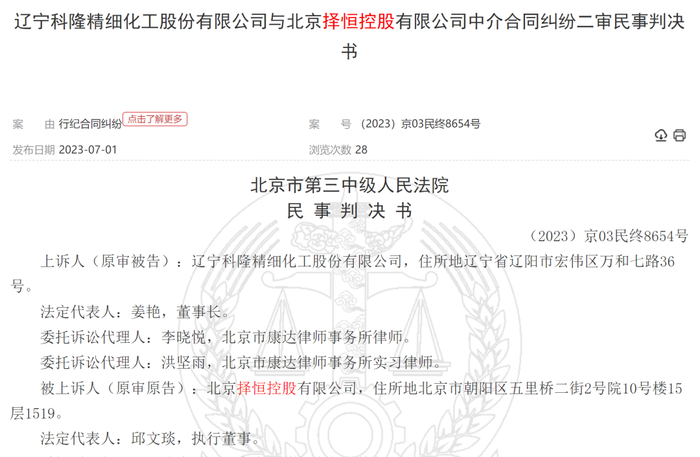

此次故事的主人公是科隆股份(300405.SZ)和擇恒控股,后者是前者的財務顧問公司(FA),為其買“芯“過程提供服務。但并購完成后,因科隆股份不愿支付200萬“中介費”,一氣之下,擇恒控股將其告上法庭。

近日,裁判文書網披露了二審結果,科隆股份上訴請求被駁回,維持原判,需支付擇恒控股200萬元服務費及違約金。

來源:裁判文書網

對此,科隆股份方面表示,目前公司已對上述服務費進行支付,該案件已經結束。

兜兜轉轉,上市公司想省的錢還是一分沒少。而買賣成了,情義丟了,科隆股份的故事還能講下去嗎?

拒付“中介費“,上市公司被起訴

科隆股份和擇恒控股的姻緣始于2020年。

彼時科隆股份業績不佳,看中了市場正火的芯片類業務,剛好與財務顧問公司擇恒控股一拍即合。很快,擇恒控股就向其推薦了聚洵半導體科技上海有限公司(簡稱:聚洵半導體)。

2020年8月,二者簽訂《財務顧問協議》,擇恒控股為科隆股份該項收購案提供服務。

最初,科隆股份計劃拿下聚洵半導體全部股權,通過現金+股票兩種方式收購。擇恒控股法定代表人邱文琰從中斡旋,作為中間人參與買賣雙方溝通、商務談判等。直到2020年11月22日,邱文琰被聚洵半導體執行董事、總經理張智才移出微信群聊。

當時,邱文琰認為,是因收購后期有券商參與及相關信息的敏感性,他才被退群的。

邱文琰或許沒能想到,僅幾個月后,他和科隆股份卻要因服務費一事開始扯皮。

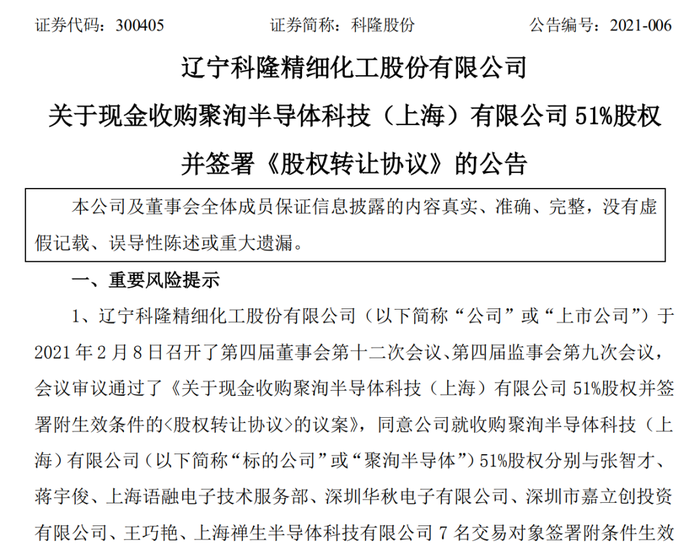

邱文琰被退群3個月后,2021年2月,買賣雙方敲定了最終收購份額,科隆股份買下聚洵半導體51%股權,作價4940萬元,全部以現金支付。同年6月,該交易完成工商變更登記,終于塵埃落定。

來源:科隆股份公告

買賣完成了,幾方都很高興。擇恒控股邱文琰在祝賀科隆股份之余,也開始向上市公司董事長姜艷、董秘何紅宇討要200萬元服務費。

但科隆股份卻一朝變臉,稱公司希望以發行股份及支付現金收購聚洵半導100%股權,而最終卻全部以現金方式收購51%股權,擇恒控股未完成《財務顧問協議》約定的服務內容,按照原協議收費不妥。

“證券公司在中間溝通協調出了很多力費用才幾十萬,您這一張口還按原來的費用給,我們也為難”,判決文書中,科隆股份董秘何紅宇曾對邱文琰表示,“審計、律師、評估和券商的報酬加在一起都沒您這個多,您這200萬我很難和姜總申請”。

很明顯,科隆股份希望擇恒控股收取的服務費能降低一些。但擇恒控股回應,他們也只是收取了前期工作的一半費用。

而在多次討要服務費無果后,擇恒控股選擇將科隆股份告上法庭,要求后者以標的公司1.03億元評估值為基準,支付596萬元服務費及違約金。

最終經法院一審、二審判決,擇恒控股的部分請求得到支持,科隆股份還是需要支付200萬元及違約金費用。

值得注意的是,在此期間,科隆股份對于聚洵半導體的愛意也沒有持續太久。

2022年3月1日,科隆股份宣布,擬將聚洵半導體51%股權賣給南京英銳創電子科技有限公司,作價7500萬元,而這距其買入也僅過去了8個月時間。

從結果來看,這是一宗較為劃算的買賣,股權一進一出,科隆股份轉身就獲得2307.48萬元的收益。

對此,科隆股份表示,股權轉讓主要基于公司及聚洵半導體等各方利益考慮。當時,公司需要自有資金支持,而賣“芯”則有利集中資金優勢及資源優勢發展主營業務。同時,聚洵半導體與英銳創電子也會產生更強協同效應,利于雙方發展。

科隆股份為什么不愛了?

事實上,在收購聚洵半導體之前,科隆股份的業績并不樂觀。

2018年-2020年,其營收分別為11.96億元、9.45億元、9.29億元,三年連降;凈利潤則分別為-1.02億元、0.1億元、-0.62億元。

在此背景下,為謀業績增長,科隆股份將目光轉向了芯片行業。

科隆股份轉型的希望在2021年邁出重要一步,同年6月-7月,上市公司完成聚洵半導體51%股權收購并將其并表。

當時雙方約定,如標的公司最終完成“2021年-2023年累計凈利潤4788萬元、2023年凈利潤不低于2028萬元、2023年應收賬款全部收回或達到85%以上“三個條件后,科隆股份將進一步收購剩余49%股權。

但計劃不如變化快,不到一年,科隆股份又將聚洵半導體轉手賣了,作價7500萬元。

財報顯示,2021年,聚洵半導體實現營收2138.6萬元,同比下降48.77%;凈利潤538.71萬元,同比下降69.46%。業績下滑或也是科隆股份選擇轉手原因之一。

知名經濟學家宋清輝表示,科隆股份的上述舉動可能是不得已而為之,或是為了自救。科隆股份幾個月后就放棄跨界芯片,選擇出售聚洵半導體股權的原因或是因為“缺錢”。近年來,科隆股份業績虧損幅度不斷擴大,現金流承壓較大。

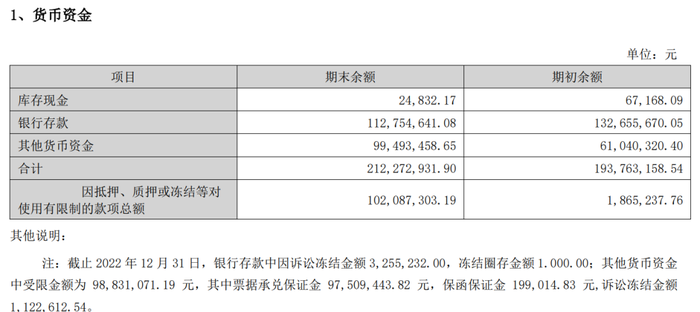

截至2022年12月底,科隆股份的貨幣資金總額為2.12億元,分為庫存現金、銀行存款、其他貨幣資金三部分,其中銀行存款有325.52萬元因訴訟被凍結,其他貨幣資金中也有9883.11萬元受限。

來源:科隆股份年報

但香頌資本董事沈萌則持有不同觀點,他分析,上市公司不足一年就轉手重大投資收購,說明企業對未來發展的分析判斷過于草率,并沒有對投資收購項目的資質和潛力進行充分的盡職調查。收購的目的是進行重組、提振企業的業績和投資者的信心,但收購后發現這兩方面都無法通過收購實現,或許企業也并未真正對跨行業轉型做好準備,所以一旦發現不符合當初的訴求就倉促轉手。

值得注意的是,這已經不是科隆股份第一次因并購事件卷入訴訟之中。

此前2016年,其曾以2.3億元收購四川恒澤建材有限公司100%股份。但2017年-2020年,后在恒澤建材連續4年業績承諾不達標背景下,科隆股份和恒澤建材股東方新興鴻溢、澤源創投等也因賠償之事鬧上法庭。目前,該案件正處于二審上訴階段。

“并購式”發展是一把雙刃劍

科隆股份成立于1988年,是一家老牌化工材料企業,混凝土、混凝土外加劑和太陽能光伏等是其主營業務。2014年在深交所上市,是資本市場9年老兵,當前市值17億元。

事實上,回顧科隆股份的并購史,我們不難發現,在業績波動背景下,董事長姜艷曾試圖通過“買買買”來改善經營。

野馬財經梳理年報發現,2016年-2021年,科隆股份接連出手,拿下恒澤建材、杭州亨澤新材料科技有限公司、沈陽華武建筑新材料科技有限公司、聚洵半導體4家公司控制權,向建筑新材料研發、商品混凝土加工、減水劑制造、基礎化學品、芯片研發等領域擴張。

而在幾番收購之后,上市公司業績并未好轉,2022年7.81億元的收入甚至創下近6年新低,期間,公司凈利潤也在盈利虧損之間反復橫跳,2022年虧損1.19億元。

來源:Wind數據

“買買買”并未收獲預想效果,疊加兩次并購發展卷入訴訟糾紛的現實,反映出上市公司及管理層在后續的企業文化融合、管理上存在經驗不足。

首先,對于上市公司來說,掌舵者有心帶領公司轉型謀發展值得肯定,而其最初選擇同行業并購的方式,也規避了一些進軍陌生領域的潛在風險。

但以恒澤建材事件為例,其高估了并購公司所處的行業前景,并在問題出現時未充分考慮應對策略,最終連續4年收獲業績不達標的成績單,也暴漏了其在業務整合中的不足。

而在跨界芯片過程中,其為拓寬上市公司業務鏈選中半導體領域,通過買賣標的公司賺了2307.48萬元,回報頗豐。但與此同時,其前后不足一年的持股時間,或也透露了其對未來發展考慮不成熟,存在“跟風走”的心態。

而且最終,科隆股份還因拒付“中介費”被合作方告上法庭,也體現了企業在商業合作方面需要更加注重合作共贏、信守承諾。

IPG中國區首席經濟學家柏文喜認為,從上述情況來看,科隆股份在外延式發展過程中缺乏行業基本研判和項目深入調研,對擬收購對象缺乏基本把握與了解,對收購后的運營整合缺乏考慮與預案,整體表現出對并購重組的經驗缺乏和專業度的缺失。

事實上,選擇并購式發展,對企業文化融合是很大的挑戰。后續企業在運營過程中,或仍會出現標的資產和自有資產融合不佳導致業績下滑,引發中小股東對上市公司信任危機,并在公司股價端引出連鎖反應,暴露經營風險。

并購是一把“雙刃劍”,如果使用得當也能夠為上市公司改善業績、注入新活力。

您了解科隆股份所處的混凝土領域嗎?對上市公司熱衷并購的舉動您怎么看?歡迎留言聊一聊。