文|子彈財經 王亞靜

編輯|蛋總

近期,隨著藥師幫、艾迪康等生物醫藥企業成功赴港上市,港交所門前排隊IPO的醫藥企業越來越多了。

據子彈財經不完全統計,截至目前,正在排隊等待港交所聆訊的105家企業中,有23家為生物醫藥企業,占比約22%。

在這其中,第四次遞表的億騰醫藥集團有限公司(以下簡稱:億騰醫藥)剛在7月7日發布公告稱,增加中金香港證券為整體協調人。

一般而言,整體協調人的任務是向發行人客戶或上市申請人就簿記建檔及配售提供協助。只是,億騰醫藥何時能夠走向配售這一步還是個未知數。

公開資料顯示,億騰醫藥從2020年9月開始沖擊港交所,曾于2021年6月通過聆訊,但并未及時啟動招股,最終招股書“失效”。外界認為,之所以企業未進行招股,大約與估值或配售不達預期有關。

那么,億騰醫藥為何在IPO路上屢屢受挫?這或許可從億騰醫藥的經營模式中窺得一二。

招股書顯示,億騰醫藥成立于2001年,是一家全面整合的生物制藥公司,目前的產品組合專注于抗感染、CVD及呼吸系統治療領域原研藥。

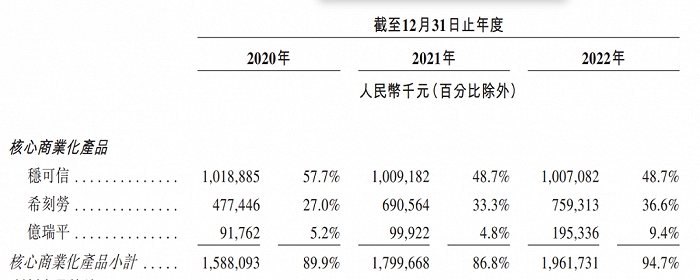

截至目前,億騰醫藥核心商業化產品僅有三款,分別為穩可信、希刻勞、億瑞平,這是企業的主要收入來源。2020-2022年,這三款產品貢獻了89.9%、86.8%、94.7%的營收。

(圖 / 億騰醫藥招股書)

但問題是,這三款產品都是專利已經到期的原研產品,這意味著,只要其他制藥公司有技術支撐就可合法地仿制或生產藥品,通過藥品監管部門的審批和注冊后,就能夠進入市場。

億騰醫藥坦承,若其他制藥公司出售與公司產品大致相似的醫藥產品,公司的業務、財務狀況及經營業績可能受到重大不利影響。

回顧億騰醫藥的發展歷程不難發現,企業自身的研發實力較弱,核心產品均由跨國醫藥公司或生物科技公司收購權益或付費獲得授權而來,進而貼上自己的品牌進行銷售。

只是,這樣所謂的輕資產商業模式到底有多少可持續性?這種不確定性或許才是資本市場不愿買單的重要原因所在。而四度遞表的經歷或許已經預示了,億騰醫藥的上市之路不會容易。

01 重銷售輕研發,曾與分銷商陷入糾紛

當前,億騰醫藥自我定位為一家生物制藥公司,但其最初是一家CSO公司(全稱:Contract Sales Organization,指合同銷售組織),主要業務是擔任跨國醫藥公司及生物科技公司的營銷商及分銷商。

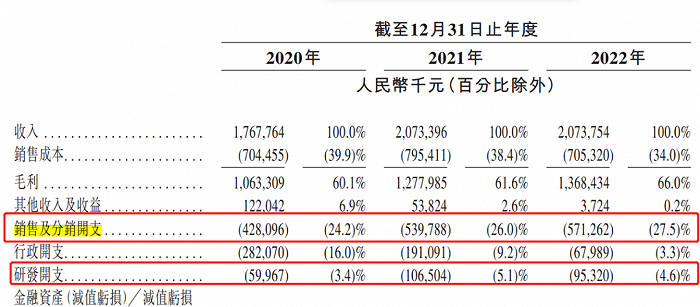

這導致營銷的基因深入億騰醫藥,并不注重研發。招股書顯示,2020-2022年,其銷售及分銷開支分別為4.28億元、5.40億元、5.71億元;研發開支5996.7萬元、1.07億元、9532萬元。

可見,其銷售及分銷開支每年都是研發投入的5倍以上。

(圖 / 億騰醫藥招股書)

之所以研發投入如此低,是因為企業并不獨自研發產品。

目前,企業共擁有六種核心產品,分別為穩可信、希刻勞、億瑞平三種商業化原研產品,以及三種創新產品管線Vascepa、Mulpleta、EDP 125。

在已商業化的三種產品中,穩可信、希刻勞收購自禮來(知名的美國制藥公司),億瑞平是自GSK收購而來(GSK即葛蘭素史克,知名的英國制藥公司)。

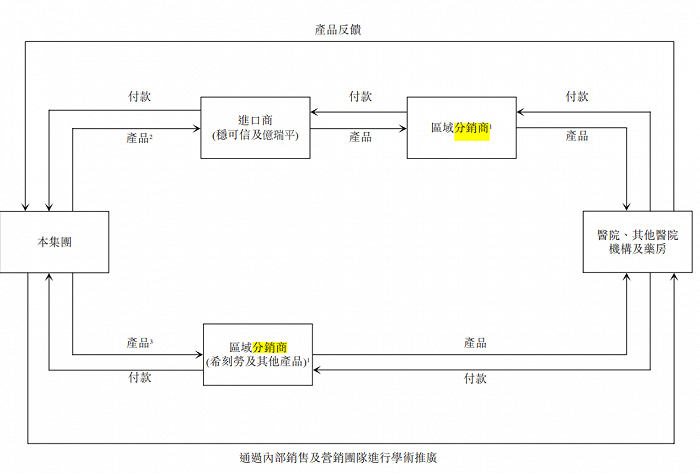

(圖 / 億騰醫藥招股書)

獲得產品的權益后,億騰醫藥將穩可信及億瑞平委托給境外CMO生產,只有希刻勞能自主生產——這是因為億騰醫藥在收購希刻勞產品權益時,一并接手了禮來在中國的工廠,而這個工廠目前依然在運營,并且保留了禮來的員工。

而在三種創新產品方面,Vascepa是由美國Amarin(阿瑪琳)研發、Mulpleta是塩野義的產品、EDP 125也是禮來研發的產品,這三款新產品都是億騰醫藥付費獲得的授權。

據此,子彈財經統計,億騰醫藥需要付費不超過1.69億美元(約合12.10億元人民幣,按照招股書數據計算,下同)、15.5億日元(約合7910萬元人民幣)、2020萬美元(其中,620萬美元是向關聯公司收購就EDP 125與禮來訂立的授權許可、開發及商業化協議)。

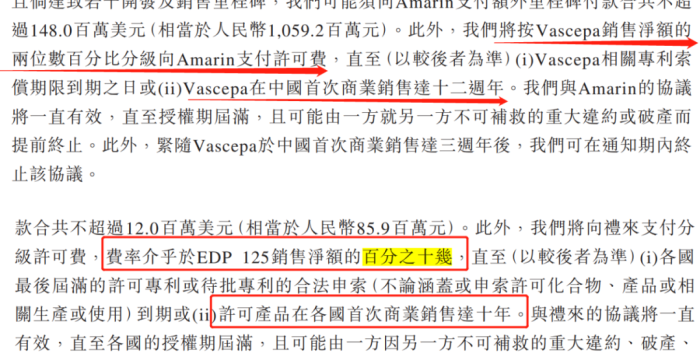

值得注意的是,待這些新產品商業化后,億騰醫藥還需按Vascepa、EDP 125的銷售凈額支付相應比例的許可費,且時間均在10年以上。

(圖 / 億騰醫藥招股書)

由此可以看出,億騰醫藥走的是輕資產模式:沒有設立足夠的研發條線,生產藥品能力較弱,多數產品是委托第三方生產包裝,最后以自己的名義進行銷售。

而這條路之所以走得通,是因為億騰醫藥建立的營銷網絡相對強大。

截至2022年12月31日,其銷售網絡擁有約776名銷售代表,超過300個區域分銷商,覆蓋中國30個省份的1.6萬多家醫院和1.3萬多家藥店。

(圖 / 億騰醫藥招股書)

這樣的模式讓公司與分銷商深度綁定。2020-2022年,來自五大客戶的收入分別占總收入約73.1%、61.3%及65.6%,這五大客戶均為分銷商。

但這也帶來了糾紛。2019年,英特集團發布公告稱,子公司英特藥業與億騰醫藥(中國)有限公司(以下簡稱:億騰中國)及其關聯企業存在藥品購銷合同糾紛。

此后,英特藥業起訴億騰中國,億騰中國申請仲裁。最終,億騰中國向英特藥業支付補償款2850萬元。

02 企業頻繁借款,倪昕坐享其成

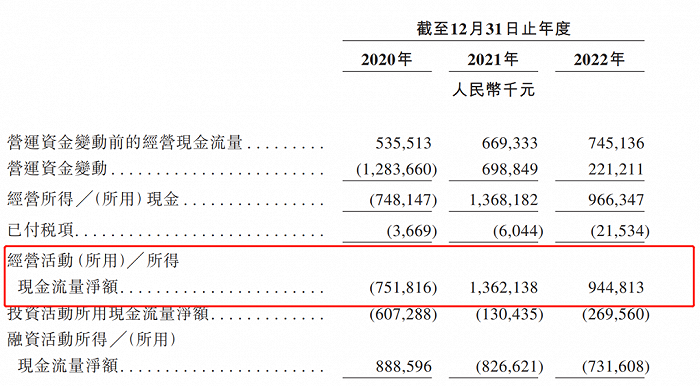

整體來看,億騰醫藥的產品組合十分穩定,但每年產生的經營現金流卻飄忽不定。

2020-2022年,其經營現金流凈額分別為-7.52億元、13.62億元、9.45億元。

(圖 / 億騰醫藥招股書)

對于一個營收約20億元、凈利潤約3億元的企業來說,這樣的現金流并不算很低,但億騰醫藥看起來很“缺錢”。

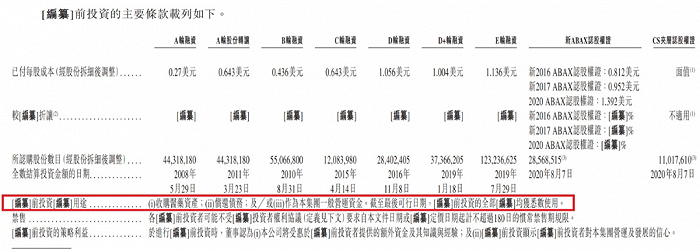

據招股書顯示,億騰醫藥進行了6輪融資,總融資額約2.68億美元。截至2023年6月14日,這些投資資金已經全部使用。

(圖 / 億騰醫藥招股書)

除了這些融資之外,億騰醫藥還在不斷借款。自2023年1月至5月的短短5個月時間,億騰醫藥就進行了總額為5.65億元的銀行及其他借款。

2月份,在中國銀行澳門分行及中國銀行蘇州工業園區分行的主導下再融資一筆2.2億美元的優先貸款(未償還部分),其中包括1.1億美元和1.2億港元的優先定期貸款。

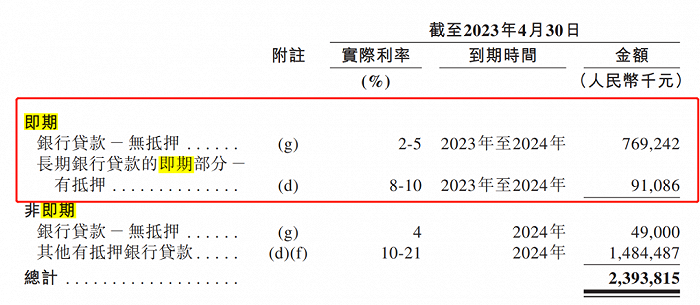

截至2023年4月30日,億騰醫藥的銀行及其他借款已經高達23.94億元,而部分貸款的利率之高令人咋舌。

招股書顯示,有9108.6萬元的貸款實際利率在8%-10%之間,14.84億元的貸款實際利率更是高達10%-21%。這也側面反映了,企業的基本面被銀行或金融機構認為有一定的風險。

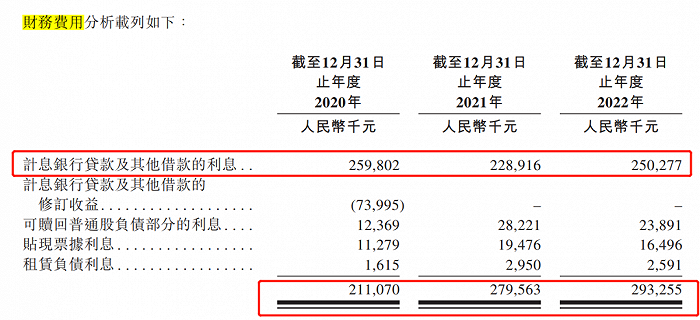

如此高的貸款疊加高利率,消耗了大量的財務費用。2020至2022年,公司的財務費用總額分別達到2.11億元、2.80億元及2.93億元,這極大地吞噬了企業的利潤。

(圖 / 億騰醫藥招股書)

然而蹊蹺的是,億騰醫藥付出了如此高的代價,卻并沒有擴大企業規模。

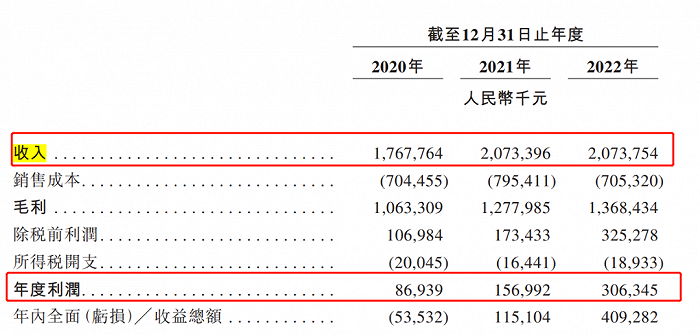

招股書顯示,2020-2022年,公司收入分別為17.68億元、20.73億元、20.74億元;凈利潤8693.9萬元、1.57億元、3.06億元,規模并未有明顯增長。

(圖 / 億騰醫藥招股書)

那么,這些資金究竟用來做了什么?

子彈財經注意到,很大一部分資金給了創始人倪昕。

招股書顯示,2023年3月及4月,億騰醫藥向倪昕提供一筆總額為3045萬美元(按7月15日匯率計算,約合2.17億元人民幣)的貸款,甚至沒有一個明確的歸還日期。

關鍵是,這已經不是億騰醫藥第一次向倪昕“貸款”。

2022年,企業提供給倪昕貸款1.72億元,但這筆資金倪昕并未真金白銀地償還。

于2023年2月,公司以2470.12萬美元回購倪昕全資控制的實體Suremoment Investments持有的2174.40萬股普通股,這筆資金抵銷了倪昕(包括其控制實體)的這筆貸款。

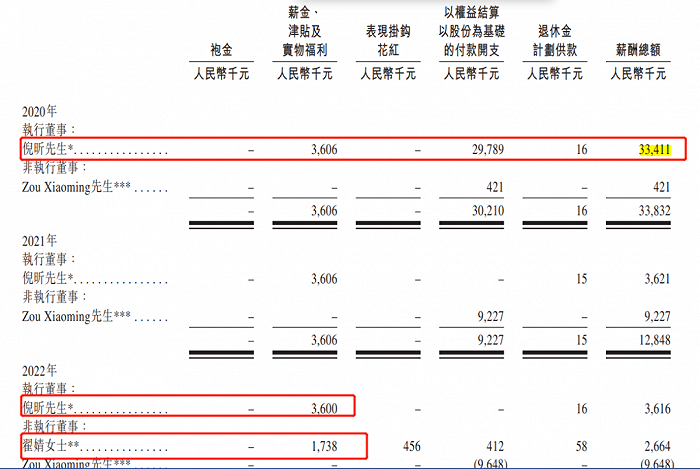

除此之外,倪昕在一眾高管中薪酬最高。

招股書顯示,其薪金、津貼及實物福利約360萬元,幾乎是“二把手”執行董事兼業務發展副總裁翟婧的2倍。2020年,疊加以股份為基礎的付款開支后,倪昕的薪酬總額更是一度高達3341.1萬元。

(圖 / 億騰醫藥招股書)

03 面臨超6億資金缺口,仍派息1.44億

于億騰醫藥而言,積攢的大量債務,終于到了償還的時刻。

截至2023年4月30日,企業即期債務(即一年內到期債務)8.60億元。除此之外,還有15.33億元將于2024年到期。

(圖 / 億騰醫藥招股書)

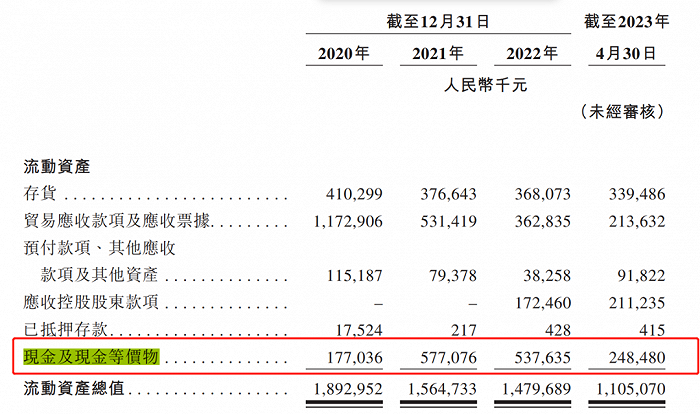

而截至2023年4月30日,其現金及現金等價物僅有2.48億元。若以此計算,億騰醫藥存在超6億元的資金缺口。

(圖 / 億騰醫藥招股書)

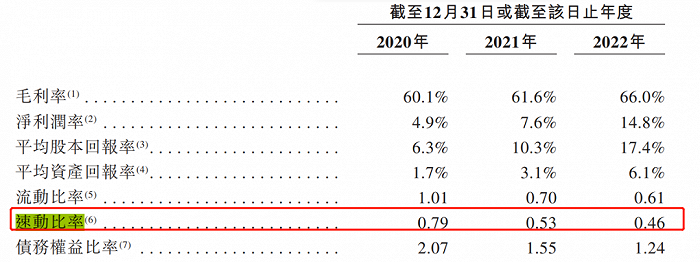

實際上,長期以來,億騰醫藥的速動比率長期低于1。2020-2022年,其速動比率分別為0.79、0.53、0.46,呈現下滑的趨勢,這也表明企業的流動性風險早已在不斷提高。(編者按:速動比率反映一家企業的流動資產狀況和短期償債能力,速動比率低于1則說明企業短期償債能力低。)

(圖 / 億騰醫藥招股書)

于是,在招股書中上市擬募資用途的部分,第一條便是“償還部分未償還銀行貸款”,包括由中國銀行澳門分行及中國銀行蘇州工業園區分行牽頭的優先定期貸款,信貸融資總額達1.5億美元,以來Abax及浦銀國際香港的夾層貸款,本金總額超1億美元。

更令人匪夷所思的是,既然企業有如此急迫的資金需求,為何還在近期集中派息?

招股書提及,于2022年8月,億騰醫藥宣派股息1000萬美元。2023年2月,公司宣派另外一筆股息1000萬美元。

也就是說,僅僅半年時間,億騰醫藥就派發了2000萬美元(按照7月12日匯率計算,約合1.44億元人民幣)利息,基本分走了2022年凈利潤的一半。

截至2023年6月14日,第一筆股息已派付840萬美元,第二筆股息已派付460萬美元,公司計劃于編纂前全數結算上述兩筆股息。

而這筆資金,絕大部分將落入倪昕的口袋。截至新股發行前,倪昕持有公司約45.19%的股權。以此計算,倪昕可分得903.8萬美元(按照7月12日匯率計算,約合6497.48萬元人民幣)。

當前,資本市場不再相信故事,而是想要更多的確定性。

億騰醫藥不僅經營模式存疑,還一邊給老板倪昕貸款超2億,一邊有6億資金缺口還派息1.44億,這些“迷惑行為”都將令投資者保持更為審慎的態度,從而不愿買單,這無疑進一步提高了億騰醫藥上市的難度。