界面新聞記者 | 胡振明

7月10日午盤,*ST中期(000996.SZ)報收4.55元/股,漲5.08%,收獲第六個一字漲停板。

一邊是“披星戴帽”,一邊是十多年來均未能成功注入期貨業務資產,*ST中期再次“發力”推進重大資產出售、吸收合并中國國際期貨股份有限公司(以下簡稱“國際期貨”),這次還會半道折戟嗎?

傳統燃油車業務成累贅

如果再不能實現出售現有資產、吸收合并期貨業務,*ST中期或許再難以堅持下去。

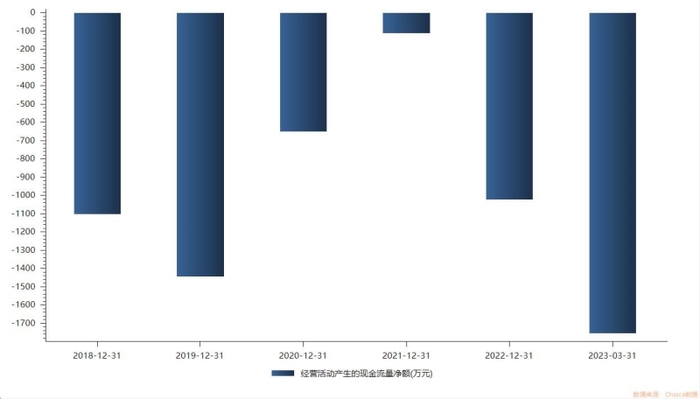

*ST中期的2022年度財報被出具了包含與持續經營相關的重大不確定性段的無保留意見審計報告。其中“與持續經營相關的重大不確定性”的相關內容為,中國中期2022年經營活動產生的現金流量凈額為-1020.99萬元,連續6年經營活動產生的現金流量凈額為負,公司營業收入較上年較大幅度萎縮;審計報告認為,這表明存在可能導致對中國中期持續經營能力產生重大疑慮的重大不確定性。

自2023年5月5日起,中國中期被實施退市風險警示,股票簡稱變更為“*ST中期”,主要因為公司2022年度經審計的扣除非經常性損益前后的凈利潤孰低者均為負值,且扣除與主營業務無關的業務收入和不具備商業實質的收入后的營業收入低于1億元,觸及《深圳證券交易所股票上市規則》規定的對公司股票實施退市風險警示的情形。

為了爭取撤銷該風險警示,*ST中期董事會表示在2023年將加大資本運作的力度,要充分發揮上市公司的優勢和投融資平臺作用,推進再融資,整合集團擁有的優質期貨資產,剝離虧損的汽車服務業務。

自2018年至2022年各年度,*ST中期的營業收入從6654.89萬元開始不斷下滑,到2022年度營業收入為3178.17萬元,不足2018年收入的一半;凈利潤也是連年下滑的,在2018年凈利潤為1518.47萬元,經過多年下滑之后,2021年凈利潤只有200.98萬元,2022年則出現了339.91萬元的虧損。

對于近年來的糟糕業績,*ST中期表示,“面對公司當前帶*ST的緊迫狀態,如不及時剝離劣質資產并立刻止損,2023年的經營與財務指標有進一步惡化的風險”。

在*ST中期看來,近十年其子公司所經營的弱勢品牌韓系燃油乘用車,規模太小,沒有市場競爭力,是公司多年的業績包袱與劣質資產;一直轉型集團優質資產期貨業務沒有成功,但其經營困境只能通過注入新的優良資產、剝離劣質資產,才能從本質上進行解決。這也是公司管理層多年來持續推進重組注入集團持有的優質期貨資產的原因。

值得注意的是,雖然凈利潤直到2022年度才出現虧損,但是*ST中期的經營活動產生的現金流量凈額卻已經連續多年為負數。其中,2018年至2022年各年度,*ST中期經營活動產生的現金流量凈額合計凈流出4329.48萬元,這期間只賺了賬面利潤而不賺錢。*ST中期也認為,主營業務產生的現金流入已無法滿足公司日常開支需要。

截至2022年年末,*ST中期的長期股權投資為6.43億元,占總資產7.00億元的91.86%,不但如此,2018年至2022年各年度的長期股權投資收益分別為2539.34萬元、1553.27萬元、1931.49萬元、2016.24萬元、1366.69萬元,明顯高于同年度凈利潤水平,均為對聯營企業和合營企業的投資收益,實際上主要來源于聯營企業國際期貨。

多年以來,*ST中期的主要資產為長期股權投資,利潤主要來自長期股權投資的投資收益,已經無心于現在主營的汽車服務業務。這也難怪其業績不斷下滑,甚至“披星戴帽”,股價也“繃不住”了。

在被實施退市風險警示之后,*ST中期的股價連續十個“一字板跌停”,最低跌至3.18元/股,總市值由此而蒸發掉一半。這些給*ST中期以重重的一擊。緊接著,*ST中期拋出本次重大資產出售、吸收合并國際期貨的預案,果不其然,股價到7月7日(周五)收盤時已經連續五個“一字板漲停”。7月10日(周一),*ST中期又以漲停價4.55元/股開盤(+5.08%)。

值得一提的是,*ST中期傾心于期貨業務已經十幾年了,長期苦追而不得。

再次重啟并購期貨業務

近日,*ST中期再次啟動并購重組事項,披露了《重大資產出售、吸收合并中國國際期貨股份有限公司并募集配套資金暨關聯交易預案》(以下簡稱“交易預案”),擬向控股股東中期集團有限公司(以下簡稱“中期集團”)出售除國際期貨25.35%股份、中期時代100%股權及相關負債之外的全部資產和負債,同時發行股份作為對價吸收合并國際期貨。

本次擬出售的資產截至2022年年末為7.15億元,其中負債2.80億元、凈資產4.35億元,這已經是*ST中期當前全部資產之中的絕大部分。

根據交易預案,*ST中期持有的國際期貨25.35%的股份,擬向國際期貨的其余7名股東非公開發行A股股票作為吸收合并對價,吸收合并國際期貨,其持有的國際期貨股份將在本次吸收合并完成后予以注銷。

本次吸收合并完成后,*ST中期作為存續公司承繼及承接國際期貨的全部資產、負債、業務、人員及其他一切權利與義務,也將承繼國際期貨的全部經營資質和“中國國際期貨股份有限公司”名稱,國際期貨其余7名股東將取得上市公司*ST中期發行的股份并將申請在深交所上市流通。

如果本次吸收合并能夠實施完成,*ST中期將“脫胎換骨”變成以期貨業務為主業的上市公司。不過,*ST中期認為本次交易不構成重組上市,因為本次交易前36個月內,公司實際控制權未發生變更,本次交易前后的控股股東均為中期集團,本次交易未導致公司實際控制權發生變動。

截至上述交易預案簽署日,本次擬出售資產與被吸收合并方國際期貨的審計及評估工作尚未完成,相關資產經審計的財務數據、資產評估結果、最終交易價格等數據也未能確定與披露。

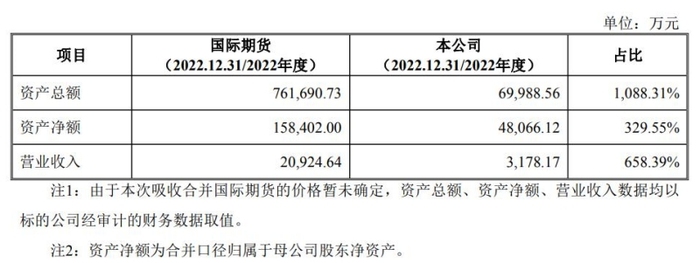

不過,根據*ST中期2022年度經審計的財務數據和國際期貨2022年度經審計的財務數據,國際期貨總資產為76.17億元,而*ST中期在本次交易前總資產為7.00億元,被合并方總資產是上市公司的10.88倍;同時,國際期貨在2022年度的營業收入為2.09億元,是*ST中期營業收入的6.58倍。如果順利完成吸收合并,*ST中期的資產規模和營業收入規模都將有大幅提升。

雖然目前還沒有最終確定國際期貨的評估價值及吸收合并的對價,不過,交易預案已經披露了本次吸收合并發行股票的定價情況。以公司第八屆董事會第十一次會議決議公告日為定價基準日,采用定價基準日前20個交易日公司股票交易均價作為市場參考價,將發行價格定為2.84元/股,即不低于市場參考價的80%。

截至7月7日收盤,*ST中期的股價為4.33元/股,相比于上述發行價格,已經上漲了52.46%;在連續五個“一字板漲停”之后,*ST中期股價可能還會繼續上漲,將進一步拉開與發行價格的距離。

針對公司股價與發行價格可能發生的重大變化,交易預案設計了“發行價格調整機制”,約定了發行價格向下調整或向上調整的觸發條件。其中,向上調整的觸發條件包含“深證成指或金融指數”及“公司股價”兩項,均要求“在任一交易日前的連續30個交易日中有至少20個交易日”較6月15日漲幅超過20%。

表面上,發行價格調整機制是為了避免發行價格與市場變化的脫節,但是根據這一價格調整機制,即便截至7月7日公司股價較6月15日漲幅已經超過20%,仍未觸發價格調整條件;而且,假如公司股價持續大幅上漲的同時,深證成指或金融指數上漲幅度未超過20%,向上調整發行價格的觸發條件也未能成就。

中期集團、中期信息、中期傳媒等3方在本次交易中取得的對價股份,自發行結束日起36個月內不轉讓;本次交易完成后6個月內如上市公司股票連續20個交易日的收盤價低于發行價,或者交易完成后6個月期末收盤價低于發行價,中期集團、中期信息、中期傳媒通過本次交易獲得的上市公司股票的鎖定期自動延長6個月。

中期彩移動、四川隆寶、綜藝投資、深圳韋仕登等4方在本次交易中取得的對價股份,自發行結束日起12個月內不轉讓。

另外,*ST中期還向特定對象非公開發行股份募集配套資金,配套融資總額不超過30億元(含),扣除發行費用后,將全部補充吸收合并后存續公司的資本金,本次募集配套資金的特定發行對象認購的股份自發行結束之日起6個月內不得轉讓。

據悉,早在2008年*ST中期(當時簡稱“中國中期”)就打算收購國際期貨相關股權,后來多次重啟收購國際期貨又由于各種原因而多次按下暫停鍵。這場長達十幾年的收購“長跑”,在*ST中期陷入虧損、出現與持續經營相關的重大不確定性的現在,吸收合并國際期貨對其而言尤其重要,甚至可能是“成則天堂、敗則地獄”。