文|云酒大數據中心

2023年1-5月,全國白酒產量186.00萬千升,同比下降13.60%,其中5月份實現產量34.70萬千升,同比下降14.70%。

這組數據意味著白酒減產趨勢進一步加劇。

2022年,白酒規上企業實現總產量671.2萬千升,同比下降5.6%,自2016年以來,白酒產量連續六年下降,年復合降低率約為11.1%。如果2023年全年白酒產能降幅與前五個月持平,則將擴大3.6%。

在此背景下,過去數年來保持高速度、大幅度增長的頭部酒企們,還能否交出10%-30%甚至更高的強勢表現?在高速路上巡航多年的頭部酒企,誰會率先降速,誰會暫時告別猛烈的增長?

本輪減產降速的強度會有多大,酒業應如何應對正在發生的挑戰?

“謹慎”的目標

梳理頭部酒企業近十余年的營收數據,可分為兩個明顯階段,2012年-2015年,行業告別黃金十年轉入深度調整,酒企業績由高增長轉為低位運行,其中不乏“腰斬式”慘烈表現,后逐漸恢復元氣;自2016年-2022年,兩位數以上營收增幅成為頭部酒企常態化表現,基本穩定于高增長水平線上。

2016年-2022年,茅臺營收增長3.19倍,年化增速21.45%;五糧液營收增長3.01倍,年化增速19.39%;瀘州老窖營收增長2.91倍,年化增速20.46%;山西汾酒營收增長5.95倍,年化增速31%;洋河營收增長4.3倍,年化增速10.01%。

基于此前的發展態勢,名酒企業明確了2023年度的增長目標。

除了五糧液定位“保持兩位數增長”,其他4家企業給出了較為明確的增長數字。貴州茅臺、洋河股份、瀘州老窖等3家企業明確2023年增長率為15%,汾酒明確為20%左右。

不難看出,頭部酒企們預設的營收增幅,普遍趨于收窄。

將營收面擴展到更大范圍的酒企來看,在19家上市企業中,部分企業今年一季度的營收、盈利,仍然落后于2019年同期。

事實上,這種情況與整體經濟背景較為一致,國家統計局發布數據顯示,1-3月,全國規模以上工業企業實現利潤總額15167.4億元,同比下降21.4%。

有業內專家表示,在當前的經濟大環境及白酒行業進入調整期的情況下,動輒30%以上的增速很難再重演,酒企此時應當謀局穩健發展。

國際酒業巨頭的“分段式”增長

高位運行所導致的增幅收窄,本就是合理現象,當白酒龍頭站穩千億,頭部集團跨越百億、200億門檻,我們在討論后續增長問題時,可以參照國際酒業巨頭的表現。

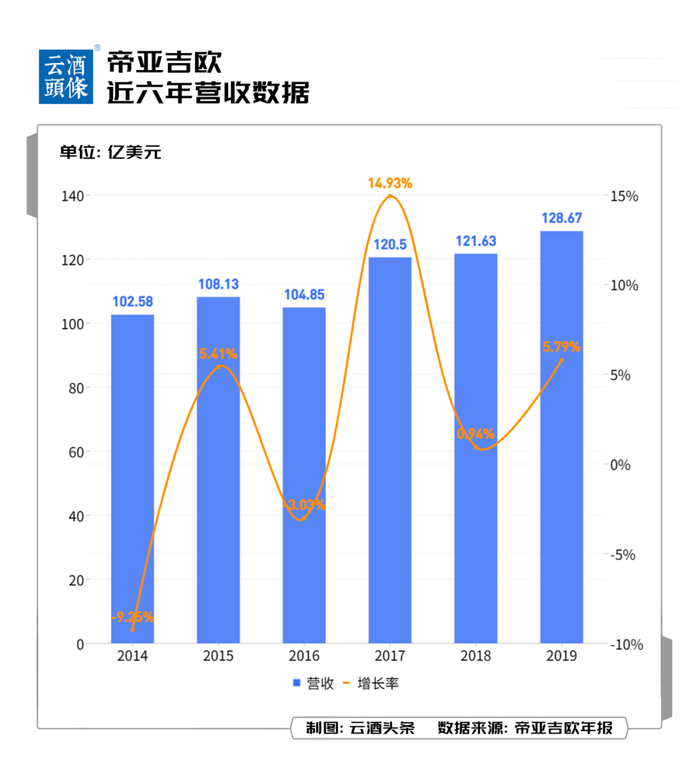

數據顯示,帝亞吉歐的最近7年的復合增長率為8.73%,而其設定的永續增長率為4%。

反觀帝亞吉歐增長率,可分為三個階段:

遇到經濟復蘇期,其呈現高速增速增長態勢,增速超10%;在經濟保持平穩時,其增速略低,約6%;在經濟高速增長期,其增速超15%。

而從經營性凈現金流的角度也可以看出,帝亞吉歐已經進入成熟穩定的經營周期。

當營收增長進入平穩、飽和狀態,帝亞吉歐更側重通過優化品類、品牌的銷售組合,將凈利潤提升作為經營主要重心。

目前,帝亞吉歐的業務覆蓋180個國家和地區,并且旗下擁有尊尼獲加、溫莎、杰寶、吉尼斯等200多個酒類品牌。

在這些品牌中,包括世界五大烈酒品牌中的兩個、前100個烈酒品牌中的23個、4個高檔啤酒品牌以及吉尼斯世界紀錄。

這樣的品類及品牌序列源自于2000年,帝亞吉歐宣布只收購高端酒類業務。

復盤帝亞吉歐的發展,可以看到實現規模和質量共增長,主要經歷了三個發展階段。

2000年起,帝亞吉歐進入業務結構調整階段,重心瞄準高端酒業,一方面清理非核心資產變現,支持核心酒類業務擴張;另一方面整合內外部酒業資源,為發展高端酒類夯實基礎。

在全球酒行業發展機會充分背景下,帝亞吉歐抓住成熟市場高端飲酒需求和新興市場酒類消費水平提高的特性,開展大范圍的兼并收購活動,在不同地區積累酒業核心資產,擴大全球市占率。

隨超高端飲酒需求增長,發掘細分品類成長空間,帝亞吉歐優化酒類結構和品牌矩陣,超高端珍選品牌貢獻新增長點,帶動收入和盈利保持提升。

在上述階段進程中,當規模、結構到了一定水平,就會進入低速度,高質量發展階段,其盈利水平保持穩定、大體量下成本和費用仍能獲得有效管理,在風險可控前提下,充分利用財務杠桿進行積極擴張,這種運營模式得到了時間的檢驗。

對于中國酒企的后續發展,帝亞吉歐的經驗與模式可資借鑒。

“新動能”是必然選擇

白酒市場自2016年進入上行周期,至2021年末,由于外部環境和渠道過飽和等因素,開始新一輪調整。對此,云酒頭條(微信號:云酒頭條)判斷:這是規律使然,產業螺旋向上、向好的基本面沒有改變。

上世紀90年代中前期,在市場經濟影響下,酒類行業迎來了市場與品牌的創新高潮,名酒價格闖關(茅臺、五糧液等率先提價)、酒企品牌創新(魯酒的秦池、孔府家等),酒業實現了飛躍式發展;1998年左右,由于亞洲金融危機等外部環境影響,以及消費者對白酒工藝品質認知變化的影響,行業轉冷。

進入新世紀,酒業通過產品和營銷的創新,充分適應了經濟社會發展形勢,產品上如洋河藍色經典、國窖1573、舍得、青花郎等,營銷上如“盤中盤”“直分銷”等,開啟黃金十年發展。

2012年,在外部政策調整(三公消費、八項規定),和酒業自身渠道不平衡(政務消費過高,商務與自主消費不足)的內外影響下,酒業再次進入深度調整期,面對挑戰,酒業積極實施消費的創新轉型,以切實有效的供給側改革,再次激發市場活力,實現產業上行周期。

從行業發展過往可以看到,調整不僅是規律,更是酒業升級突破的契機,經過每一次調整,酒業都實現了自身能力、素養與價值的提升,孕育出新產品、新模式,實現了新突破、新發展。

本輪產業調整同樣如此。

頭部企業在創新,茅臺打造出i茅臺、巽風,逐步將傳統經銷模式與線上化、年輕化融為一體;打造出茅臺二十四節氣系列文創酒,對每個傳統節氣都實施品牌動作,將茅臺固有的品牌文化,與民族優秀的傳統文化深度融合,實現了企業文化力、品牌文化力的關鍵轉型與傳續。

華潤啤酒已完成在白酒板塊的戰略性布局,并明確提出“啤白雙賦能”模式,對白酒而言,意味著更加精確、高效的內核式提升,通過組織和能力結構的賦能,激發業務高質量發展的新空間。

郎酒徹底改造了市場戰略模型,以“莊園”主導營銷全流程,去探索一條白酒未曾走過的新道路。

在市場層面,傳統經銷商開始向上游延伸,酒仙網、怡亞通、歌德盈香等,都已完成上游布局;酒商的C端化、連鎖化也在加速,甘肅義順、廣東粵強、浙江商源、百川名品等傳統大商,在2C業務上已完成戰略布局和轉型。

通過種種變化,我們感受到酒業“新動能”的孕育涌動,這些力量,就是穿越調整周期,驅動產業發展的關鍵。

酒業調整與降速,是具有規律性的,即經過一段發展周期和模式的持續,會形成一個矛盾積累的臨界點,導致行業重塑,解決矛盾,重啟新動能。

當下,酒業的調整發展,具備了經濟市場向好、政策性肯定等重要的有利因素,掌握著更多主動權,我們有理由期待酒業文化、科學、生態化、國際化、數字化等領域的更多實踐和亮點,聚變為酒業“新動能”的爆發釋放。