文|昭暄

“守正出奇”

2023年,或許只是新能源車行業(yè)的一個(gè)小年,但肯定會(huì)是埃安發(fā)展歷程中的大年。

之所以對(duì)行業(yè)來說是小年,根本原因是動(dòng)力電池仍處在技術(shù)瓶頸中,這導(dǎo)致整個(gè)行業(yè)難以避免地陷入惡性同質(zhì)化競(jìng)爭(zhēng)的泥潭。

此外,隨著國內(nèi)新能源車補(bǔ)貼退出以及月滲透率超過30%,行業(yè)增速也由去年的80%-90%下降至40%-50%區(qū)間。盡管這一增速對(duì)整個(gè)行業(yè)而言依然可觀,但對(duì)于單個(gè)車企而言,這樣的增速并不利于它們快速釋放規(guī)模效應(yīng),所以這期間的大多數(shù)車企都被動(dòng)進(jìn)入到猥瑣發(fā)育的狀態(tài)。

而放眼整個(gè)新能源車市場(chǎng),現(xiàn)如今能夠真正支棱起來的新能源車企屈指可數(shù),例如特斯拉、比亞迪、理想、以及我們今天要聊的埃安。

之所以是埃安的大年,不僅是因?yàn)槠浣鼇礓N量節(jié)節(jié)攀升,也是因?yàn)檫@一年度的績效直接決定著其即將IPO的溢價(jià)多寡。

為此,埃安需要在年內(nèi)盡可能地達(dá)成一些目標(biāo),例如超50萬輛的銷量、實(shí)現(xiàn)單季盈利、下半年高端子品牌昊鉑Hyber GT車型的起量、借勢(shì)或許再進(jìn)行一輪大額的Pre-IPO融資等。

以現(xiàn)在埃安的發(fā)展勢(shì)頭看,今年內(nèi)實(shí)現(xiàn)這些目標(biāo)并非不可能。

所以,一個(gè)問題久久縈繞在我的腦海,作為“普通生”的埃安,他的新能源道路怎么就越走越順、越走越寬了呢?

相信,這很可能也是市場(chǎng)對(duì)埃安的一個(gè)認(rèn)識(shí)盲點(diǎn),這篇文章將試著從市場(chǎng)和商業(yè)的角度來回答這一問題。

01、“A級(jí)+純電”的生意并不好做

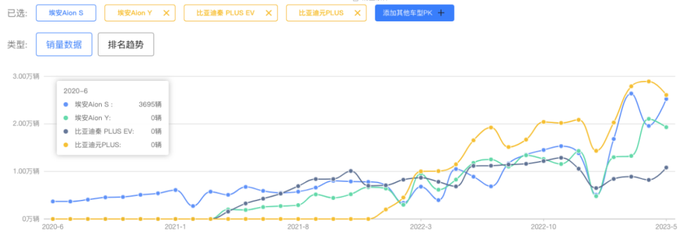

埃安在銷量上的成功主要來自于“A級(jí)(緊湊車型)+純電”的產(chǎn)品市場(chǎng)定位,也就是Aion S/Y車型。

根據(jù)銷售數(shù)據(jù)顯示,埃安的A級(jí)轎車/SUV(也就是Aion S/Y車型)的合計(jì)銷量已經(jīng)連續(xù)4個(gè)月(即2-5月份)超過其對(duì)應(yīng)的比亞迪的A級(jí)轎車/SUV(也就是秦plus EV/元plus車型)。

當(dāng)然,在10萬-20萬區(qū)間的A級(jí)新能源車領(lǐng)域,比亞迪的絕對(duì)統(tǒng)治力來自于DM-i混動(dòng)車型。例如今年5月份,其秦plus DM/EV的銷量分別為3.2萬輛/1.1萬輛,宋plus DM/EV的銷量分別為2.1萬輛/0.1萬輛。

事實(shí)上,在上述車型和價(jià)格段領(lǐng)域,比亞迪的純電(EV)車型并沒有想象中的那般具備buff加持,核心原因是在這個(gè)主流細(xì)分市場(chǎng)領(lǐng)域,消費(fèi)者注重的是產(chǎn)品本身的使用和體驗(yàn)屬性。

A級(jí)車及其市場(chǎng)往往具備以下一些特征:

1、在整個(gè)汽車市場(chǎng)中,A級(jí)車的占比大概在50%上下;

2、暢銷車型往往出自這一細(xì)分市場(chǎng),例如豐田的卡羅拉和RAV4、大眾的桑塔納/捷達(dá)和高爾夫、本田的思域和XRV/CRV、日產(chǎn)的軒逸和逍客/奇駿等;

3、A級(jí)車往往會(huì)作為(或設(shè)計(jì)為)家庭的唯一用車,所以在尺寸、空間、動(dòng)力、配置、耐久性上都要達(dá)到綜合最優(yōu);

4、大型車企要實(shí)現(xiàn)規(guī)模效應(yīng)都需要爆款A(yù)級(jí)車型的支撐。

從這些特征出發(fā),也就能夠在一定程度上解釋,為什么在現(xiàn)階段新能源A級(jí)車領(lǐng)域,純電車型的市場(chǎng)表現(xiàn)會(huì)大幅落后混動(dòng)車型,我們可以分別從需求側(cè)和供給側(cè)兩個(gè)角度來看。

【1】需求側(cè)

從2020年國內(nèi)新能源車C端大爆發(fā)開始,越來越多的消費(fèi)者將目光從傳統(tǒng)燃油車轉(zhuǎn)向新能源車,彼時(shí)能夠滿足家庭用車綜合最優(yōu)的純電車型基本是在20萬元以上的中型車(或B級(jí)車),例如特斯拉model3、比亞迪漢EV、小鵬P7等。

所以,當(dāng)時(shí)真正為純電車買單的大多是B級(jí)車的消費(fèi)者,而A級(jí)消費(fèi)者面對(duì)的車型大多都來自于“油改電”模式,綜合產(chǎn)品力往往都要大打折扣,并不符合家庭唯一用車的需求標(biāo)準(zhǔn)。

2021年成品油價(jià)開始一路上漲,2022年上半年油價(jià)破十。作為價(jià)格敏感人群的A級(jí)消費(fèi)者不得不在新能源A級(jí)車領(lǐng)域?qū)で蟾呓?jīng)濟(jì)性的替代方案,而比亞迪的DM-i車型是這一領(lǐng)域兼具性價(jià)比和產(chǎn)品力的選項(xiàng)。

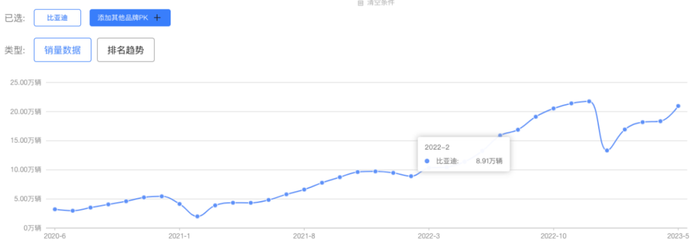

也就是隨著成品油價(jià)的上漲,比亞迪才真正開始大放量。

同期,也存在一定比例的A級(jí)消費(fèi)者向下尋找更為經(jīng)濟(jì)的代步方案——10萬元以下(A00級(jí)和A0級(jí))的純電車,例如五菱mini EV、哪吒V、零跑T03、奇瑞QQ冰激凌、奇瑞小螞蟻等等。

客觀上,這類純電車型并不需要達(dá)到綜合最優(yōu),因?yàn)槠錆M足的只是一般性的短途出行需求,那么在電機(jī)、電池、車機(jī)等配置上車企就有了很大的操作空間,并以此兼顧商業(yè)效益。

【2】供給側(cè)

還是得從2020年C端新能源車市大爆發(fā)開始說起:

一是國產(chǎn)特斯拉的大規(guī)模上市扭轉(zhuǎn)了消費(fèi)市場(chǎng)對(duì)過去電動(dòng)車的固有偏見;二是同年3月份,比亞迪推出了搭載刀片電池的漢車型,售價(jià)來到了20幾萬元起;三是包括寧德時(shí)代、比亞迪、億緯鋰能、國軒高科等電池廠開始加碼更具性價(jià)比的磷酸鐵鋰電池;四是國產(chǎn)特斯拉選用磷酸鐵鋰電池,并將售價(jià)降至30萬元以內(nèi)。

也就可以這么說,過去2-3年里新能源車市爆發(fā)的底層邏輯其實(shí)是——更具性價(jià)比的磷酸鐵鋰電池開始大規(guī)模裝車,使原本“B級(jí)車賣C級(jí)車價(jià)”的純電車市場(chǎng)回歸至現(xiàn)在的“同級(jí)同價(jià)”。

但,現(xiàn)階段的電池技術(shù)/成本也僅僅止步于“B級(jí)車的同級(jí)同價(jià)”,難以下延至A級(jí)車領(lǐng)域,強(qiáng)行進(jìn)入要么產(chǎn)品性能要打折,要么成本難以控制。

所以,我們?cè)凇癆級(jí)+純電”領(lǐng)域能夠觀察到一些現(xiàn)象:

1、有對(duì)應(yīng)車型的品牌大多來自于傳統(tǒng)大型車企,例如東風(fēng)、長城、吉利、北汽、紅旗、大眾等,大部分車型的月銷量都在小幾千輛以下;

2、這些車型大多還是來自于“油改電”模式,仍屬于2020年之前普遍新能源車的產(chǎn)品范疇(主要迎合的是補(bǔ)貼標(biāo)準(zhǔn)而非市場(chǎng)需要),所以銷量并不佳,其中的相當(dāng)部分很可能是運(yùn)營車輛;

3、在這一領(lǐng)域看似銷量比較大的比亞迪EV車型,其核心支撐來自于與之相比大概2倍規(guī)模的同級(jí)別DM-i車型,屬于是比亞迪體系內(nèi)的反哺;

4、鮮有新勢(shì)力品牌在這一領(lǐng)域推出車型(像哪吒U和零跑C11這樣的車型是極少數(shù)),大多都瞄準(zhǔn)20萬元以上的新能源車市場(chǎng),又或者直接在10萬元以下的領(lǐng)域做文章。

這也就反映出,現(xiàn)階段的“A級(jí)+純電”基本可以認(rèn)為是新能源車市場(chǎng)的一個(gè)“真空帶”,大部分車企都沒有(或不愿意)在這一領(lǐng)域推出新車型。

導(dǎo)致這種現(xiàn)象的直接原因是“A級(jí)+純電”的商業(yè)效益最弱,所以需要用更高的銷量規(guī)模來達(dá)成汽車產(chǎn)業(yè)的規(guī)模效應(yīng),因此這一選項(xiàng)的難度過高,大多數(shù)車企都會(huì)繞開這一選項(xiàng)。

而造成“A級(jí)+純電”困局的核心原因,仍然是目前動(dòng)力電池技術(shù)面臨的瓶頸問題。

02、純電平臺(tái):埃安的先發(fā)/比較優(yōu)勢(shì)

除了幫助“貨找人”之外,技術(shù)中臺(tái)另一個(gè)同樣重要的功能就是通過不斷地篩選和維護(hù)來調(diào)整上述的“一籃子商品”的結(jié)構(gòu)及組成,不僅要實(shí)現(xiàn)籃子中商品較高的爆款率,同時(shí)也要盡可能地平衡籃子外商家們的積極性。

有了對(duì)上述行業(yè)情況的了解,容易發(fā)現(xiàn)但凡是要在“A級(jí)+純電”領(lǐng)域立足的車企,背后需要綜合性資源來做支撐,例如大型汽車集團(tuán)、產(chǎn)業(yè)級(jí)資源優(yōu)勢(shì)、雄厚的長期資本、充沛的產(chǎn)能、造車業(yè)的經(jīng)驗(yàn)等。

理論上,有實(shí)力能夠直接切入“A級(jí)+純電”領(lǐng)域來部署車型的就只有國有汽車集團(tuán)(如一汽、上汽、廣汽、長安、東風(fēng)、北汽、奇瑞等)和三大民營車企(長城、吉利、比亞迪)。

也只有這幾家車企是從新能源補(bǔ)貼時(shí)代一路走過來的,所以他們電動(dòng)化的前期都在政策提供的溫室暖房里,并不用過多地考慮“A級(jí)+純電”車型真正的商業(yè)效益。

而大多數(shù)造車新勢(shì)力的進(jìn)入時(shí)點(diǎn)基本都在補(bǔ)貼時(shí)代的尾期,也就是“國補(bǔ)減半、地補(bǔ)取消”時(shí)期。并且新勢(shì)力往往都是由資本驅(qū)動(dòng),所以從商業(yè)性考量,他們也都不會(huì)愿意選擇切入“A級(jí)+純電”領(lǐng)域。

盡管大型車企成為政策扶持的主要對(duì)象,但他們對(duì)待新能源車的態(tài)度是比較復(fù)雜的。其實(shí)大家都知道新能源車是未來行業(yè)的發(fā)展大勢(shì),但在2020年之前,市場(chǎng)都沒有預(yù)料到新能源車的滲透率會(huì)來的如此迅速。

因此,在整個(gè)新能源補(bǔ)貼時(shí)代里,大多數(shù)車企的重心仍然是圍繞燃油車的三大件技術(shù)以及新的生產(chǎn)平臺(tái),生產(chǎn)新能源車的直接效益就是為了獲得積分以及補(bǔ)貼。這就導(dǎo)致多數(shù)車企會(huì)選擇“油改電”的方式生產(chǎn)電動(dòng)車,通過最小的設(shè)計(jì)變更,在短時(shí)間內(nèi)以較低成本打造一款“全新”的純電動(dòng)車,例如在原有燃油車生產(chǎn)平臺(tái)的基礎(chǔ)上直接將發(fā)動(dòng)機(jī)、變速箱等部件更換為電池、電機(jī)和電控。

所以,我們就能夠從車企發(fā)布自家純電平臺(tái)的車型和時(shí)點(diǎn),來窺探上述大型車企對(duì)新能源趨勢(shì)的意志,具體信息如下圖所示。

可以看到,大多數(shù)車企都是在2020年之后發(fā)布來自于自家純電平臺(tái)的首款車型,并且車型定位均在至少20萬元以上的B級(jí)車市場(chǎng),甚至紅旗的E-HS9是定位50萬元以上的大型純電SUV;奇瑞和長城在2017年和2018年就推出了純電平臺(tái)車型,但他們的主銷車型定位則在10萬元以下的A0級(jí)別,為的是積累新能源積分以維持自身燃油車的市場(chǎng)規(guī)模。

涉及“A級(jí)+純電”領(lǐng)域的只有比亞迪和廣汽埃安,并且其純電平臺(tái)已更新至第三代,對(duì)比而言,這已表明比亞迪和廣汽埃安早就在新能源浪潮中下了“重注”,對(duì)轉(zhuǎn)型/切換至新能源賽道的意志之果斷。

事實(shí)上,平臺(tái)技術(shù)是汽車工業(yè)實(shí)力的集大成之作,它不僅能夠減少單車生產(chǎn)成本、縮短研發(fā)周期,還能夠提高車型質(zhì)量、性能及穩(wěn)定性。

而平臺(tái)技術(shù)的背后,往往是模塊化和集成化研發(fā)成果,例如電機(jī)驅(qū)動(dòng)模塊從三合一、四合一、甚至比亞迪e3.0平臺(tái)的八合一電驅(qū)模塊,隨著集成度的提升,電驅(qū)單元的重量和體積能夠得到不斷優(yōu)化,性能和穩(wěn)定性也能夠得以提升。

如今比亞迪和埃安的銷量之所以能夠明顯區(qū)別于整體市場(chǎng),根本原因是他倆在行業(yè)早期就開始重投入研發(fā)自身的純電平臺(tái)技術(shù),并且通過不斷平臺(tái)迭代來提升車型產(chǎn)品力。

在大家都還是“油改電”的產(chǎn)品邏輯時(shí)代,他們已通過平臺(tái)技術(shù)逐步優(yōu)化產(chǎn)品力,以此收獲了一批基礎(chǔ)用戶和口碑;

在大家都開始陸續(xù)發(fā)布自身純電平臺(tái)和車型時(shí),他們已經(jīng)將產(chǎn)品力的優(yōu)勢(shì)轉(zhuǎn)化為品牌銷量的領(lǐng)先,并且將自身優(yōu)勢(shì)向產(chǎn)業(yè)鏈上發(fā)展;

在大家都將目標(biāo)市場(chǎng)指向中高端市場(chǎng)時(shí),他們已迭代至第三代平臺(tái),并基于最新的平臺(tái)技術(shù)幫助車企構(gòu)建全新的品牌車系,向高端新能源車市場(chǎng)邁進(jìn)。

也正是因?yàn)楸葋喌虾桶0矘?gòu)建了這種先發(fā)優(yōu)勢(shì)和比較優(yōu)勢(shì),哪怕在“A級(jí)+純電”這種還沒有成熟的細(xì)分市場(chǎng)里,他們依然能夠獲得不錯(cuò)的銷量。

03、埃安的扭虧需要多大規(guī)模?

而現(xiàn)階段,聚焦“A級(jí)+純電”的埃安不得不承受其市場(chǎng)定位帶來的負(fù)面效果——弱商業(yè)效益,埃安需要一個(gè)更大的銷量來實(shí)現(xiàn)其規(guī)模效應(yīng)。

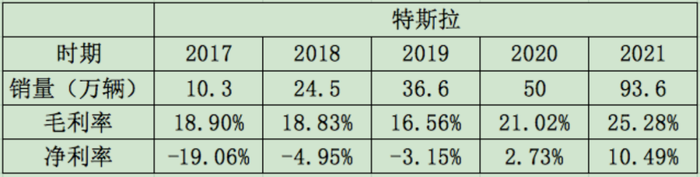

以下我們?cè)囍氐疆a(chǎn)業(yè)常識(shí)層面,通過先行者的經(jīng)營數(shù)據(jù)來分析、對(duì)比、推理埃安大概需要的扭虧規(guī)模和時(shí)間點(diǎn)。

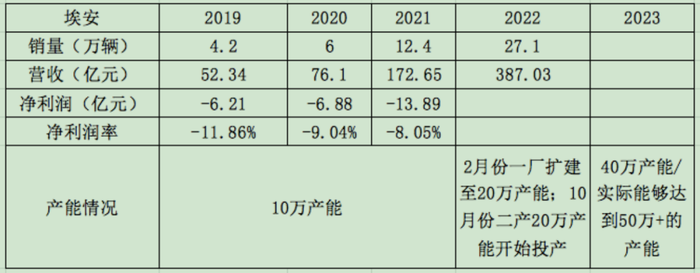

當(dāng)然,這只能夠在邏輯推導(dǎo)的層面來估算,無法做到精準(zhǔn)計(jì)算,埃安的公開數(shù)據(jù)如下:

以下將分三步走的邏輯推導(dǎo)過程,來預(yù)估埃安未來扭虧的大致情況。

【1】10萬產(chǎn)能階段

2021年埃安10萬的產(chǎn)能利用率已超過100%,同年小鵬的實(shí)際產(chǎn)能也是10萬,銷量9.8萬輛,基本上也算是產(chǎn)能拉滿的狀態(tài),并且兩者同屬于純電路徑。所以,兩家公司在經(jīng)營數(shù)據(jù)層面上具備一定的類比性。

但差異的地方在于,埃安的單車價(jià)格約14萬元,小鵬則為21.4萬元,后者的高價(jià)格往往會(huì)形成較高的毛利率,2021年小鵬的毛利率為12.5%,這意味著埃安的毛利率應(yīng)該要小于12.5%。

2021年埃安的凈利率為-8%,這意味著公司的費(fèi)用率大概在20%的水平。這里需要參考兩點(diǎn)內(nèi)容來確認(rèn)埃安20%的費(fèi)用率,一是規(guī)模化成熟車企的費(fèi)用率一般介于10%-15%,例如豐田、大眾、特斯拉、以及比亞迪、長城等;二是類似于小鵬、蔚來、以及早年的特斯拉,在規(guī)模化之前他們的費(fèi)用率(高研發(fā)、高營銷)至少都在30%以上。

因此,2021年埃安20%左右的費(fèi)用率具備合理性,那么其毛利率也將會(huì)比較接近小鵬的12.5%。

【2】20萬產(chǎn)能階段

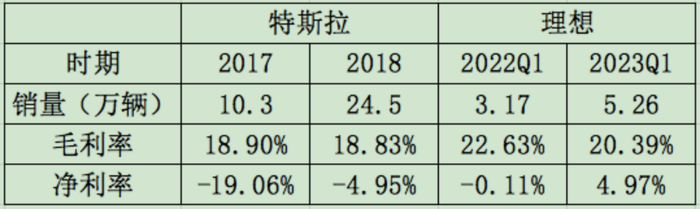

2022年埃安的年均產(chǎn)能達(dá)到了20萬以上,產(chǎn)銷規(guī)模擴(kuò)大了一倍,這必然會(huì)影響公司的經(jīng)營數(shù)據(jù),這里選取特斯拉和理想在這一階段的數(shù)據(jù)變化來做參考依據(jù)。之所以理想只選取了Q1數(shù)據(jù),是因?yàn)?022年理想在下半年進(jìn)行了大規(guī)模產(chǎn)線切換,全年數(shù)據(jù)有明顯的噪音擾動(dòng)。

通過上述特斯拉和理想從10萬產(chǎn)能邁入20萬產(chǎn)能階段的變化,我們?nèi)菀装l(fā)現(xiàn)他們毛利率的變化不大,規(guī)模效應(yīng)主要顯現(xiàn)在費(fèi)用率上,其中特斯拉的費(fèi)用率下降了15%,理想下降了5%。

如此看,2022年埃安的毛利率也應(yīng)該維持略小于12.5%的水平,但結(jié)合這一年行業(yè)的實(shí)際情況(電池材料漲了近一倍,車規(guī)級(jí)芯片也在漲價(jià)等)且埃安的車均價(jià)基本維持不變,埃安的毛利率大概會(huì)下降至5%~10%區(qū)間。

在費(fèi)用率的變化上,特斯拉的研發(fā)強(qiáng)度明顯要高于整個(gè)行業(yè),所以埃安的費(fèi)用率變化應(yīng)該參照理想的變化情況,可能會(huì)有5%的費(fèi)用率壓縮空間,大概率2022年埃安的費(fèi)用率應(yīng)該介于15%~20%之間。

這會(huì)使2022年埃安的凈利潤率落在-5%~-15%的區(qū)間。這在一定種程度上也解釋了,當(dāng)年廣汽董事長曾慶洪會(huì)吐槽再給寧德時(shí)代打工。

【3】40萬產(chǎn)能階段

2023年埃安的產(chǎn)能已經(jīng)來到了40萬,如果按照超負(fù)荷生產(chǎn)估算,實(shí)際能夠生產(chǎn)至少超過50萬輛。

那么意味著合理的參照系就只有特斯拉一家,而比亞迪的發(fā)展路徑由于其橫跨燃油車、混動(dòng)車、純電車三種技術(shù)路徑,并且早在燃油車時(shí)代其產(chǎn)能就已經(jīng)超過40萬,所以其歷史數(shù)據(jù)并不適合作直接參照。

如圖所示,2019和2020年是特斯拉年產(chǎn)能突破40萬的時(shí)間段,其毛利率在2019年出現(xiàn)下滑,原因是特斯拉上海超級(jí)工廠一期的投資規(guī)模在150億元左右(20多億美元),并且處于產(chǎn)能爬坡階段,所以對(duì)毛利率會(huì)出現(xiàn)短期負(fù)面影響。

但整體從20萬產(chǎn)能至40萬產(chǎn)能已經(jīng)對(duì)毛利率有明顯的正向影響,2020年特斯拉的產(chǎn)能已經(jīng)拉滿至50萬,包括當(dāng)年上海工廠的25萬產(chǎn)能。按照特斯拉的發(fā)展路徑,2023年埃安的毛利率應(yīng)該會(huì)受到產(chǎn)能擴(kuò)張和產(chǎn)能爬坡的負(fù)面影響。

但實(shí)際情況是:

埃安第二工廠在2022年10月已經(jīng)開始投產(chǎn),按照銷量看,從2023Q2開始其第二工廠(設(shè)計(jì)20萬產(chǎn)能)也已經(jīng)拉滿產(chǎn)能,所以對(duì)2023年其整體毛利率影響有限;

并且由于背靠廣汽,第二工廠的實(shí)際投資額只有18.1億元,攤銷成本對(duì)毛利的影響也比較有限;

2023年的上游原材料成本壓力也出現(xiàn)較大緩和,這對(duì)毛利率將產(chǎn)生正面影響。

綜合看,2023年埃安的毛利率將在規(guī)模效應(yīng)的加持下出現(xiàn)大幅回升,但考慮到單車價(jià)格的限制,其毛利率應(yīng)該介于12.5%~15%的區(qū)間。

此外,規(guī)模效應(yīng)也將繼續(xù)改善其費(fèi)用率,2023年埃安的費(fèi)用率可能會(huì)在15%左右。

所以按照上述三個(gè)階段的邏輯推理和對(duì)比,理論上,埃安在2023Q4有機(jī)會(huì)能夠?qū)崿F(xiàn)首個(gè)季度盈利。

但,這個(gè)前提條件至少包括兩點(diǎn):一是產(chǎn)能需要持續(xù)拉滿,從而超額完成年度50萬輛的既定目標(biāo),并且在Q4站上現(xiàn)月銷6萬輛的成績;二是下半年高端車型昊鉑Hyber GT需要盡快放量,年底前需要站穩(wěn)月銷5000輛的水平,也就是達(dá)到20萬元以上純電車型銷量榜的TOP10行列。

而埃安真正的年度盈利,應(yīng)該是其站穩(wěn)年銷60萬輛的規(guī)模,以現(xiàn)在的發(fā)展態(tài)勢(shì)這大概率會(huì)發(fā)生在2024年。

事實(shí)上,這樣的扭虧規(guī)模要比特斯拉的翻了近一倍,特斯拉的首個(gè)季度盈利在2019Q3,當(dāng)時(shí)的產(chǎn)能規(guī)模大概在30萬輛左右。

而這也就回應(yīng)了文章的第一個(gè)小標(biāo)題——“A級(jí)+純電”的生意并不好做。

04、今明兩年,埃安上市的絕佳窗口期

正所謂,守正出奇。

回頭來看,大部分傳統(tǒng)車企/科技公司對(duì)新能源車行業(yè)都報(bào)以雄心壯志,都想以迅雷之勢(shì)拿下一份市場(chǎng)蛋糕。

大家或許認(rèn)為自己有品牌、有實(shí)力、有資源、有技術(shù),當(dāng)然應(yīng)該要?jiǎng)χ父叨耸袌?chǎng),借著新能源“彎道超車”的歷史機(jī)遇,快速搶占/樹立自己新的品牌形象和市場(chǎng)認(rèn)知,從而獲得超額收益。

這看似是一條捷徑,但到目前為止,國內(nèi)也只有理想一家通過取巧的方式獲得了比較好的結(jié)果,大部分車企以及華為這類的科技公司并沒有取得能夠在面子上過得去的結(jié)果。

對(duì)照來看,埃安和比亞迪在其發(fā)展路徑上并沒有走捷徑,而是一根筋地按照符合事物發(fā)展的方法論一步步前進(jìn),道理也簡(jiǎn)單:

特斯拉是行業(yè)開創(chuàng)者、先行者、創(chuàng)新者,他的發(fā)展路徑具有特殊性(從高端到中端、再到未來的大眾市場(chǎng));

汽車行業(yè)的普遍規(guī)律之一,得大眾市場(chǎng)者得天下,福特、大眾、豐田皆如此;

車是面子,平臺(tái)是里子,既然電動(dòng)車是發(fā)展趨勢(shì),那競(jìng)爭(zhēng)的核心將圍繞電車平臺(tái);

市場(chǎng)前期、銷量不好、產(chǎn)品競(jìng)爭(zhēng)力不出眾,那就迭代優(yōu)化平臺(tái)、改進(jìn)車型;

市場(chǎng)好了、有競(jìng)爭(zhēng)力了、銷量起來了,那就順勢(shì)升級(jí)平臺(tái)造更好的車型。

從2017年埃安發(fā)布其純電平臺(tái)和車型至今,其核心錨點(diǎn)都是“A級(jí)+純電”這一最難做也最具潛能的細(xì)分市場(chǎng),用了5年時(shí)間如今終于一步步地登上了這一領(lǐng)域的頭把交椅。

按照現(xiàn)在行業(yè)的發(fā)展情況,除了比亞迪之外,其他車企并不具備進(jìn)入這一細(xì)分領(lǐng)域的實(shí)力——60萬的年銷售規(guī)模,這也是“A級(jí)+純電”領(lǐng)域最大的壁壘。

這就意味著埃安已經(jīng)在這一領(lǐng)域構(gòu)建了一種飛輪效應(yīng),將隨著新能源車整體滲透率的提升獲得更大的銷量規(guī)模,這對(duì)其今明兩年的上市非常有利。

不過,這個(gè)最佳窗口期也并不會(huì)很長,最大的變量還是在于動(dòng)力電池的技術(shù)突破。

現(xiàn)在處在規(guī)模化生產(chǎn)前期的新型動(dòng)力電池有兩個(gè),一是來自寧德時(shí)代第三代CTP的麒麟電池,二是特斯拉的4680電池。按照電池性能參數(shù)來看,這兩個(gè)電池都能大幅提高單位電池空間的電量且優(yōu)化成本,從而能夠釋放“A級(jí)+純電”車型的商業(yè)效益,幫助其他車企殺入這一領(lǐng)域。

但是,從目前麒麟電池的搭載車型來看,例如極氪001/009的140Kwh版、華為將要發(fā)布的M9(定位中大型SUV)、阿維塔即將發(fā)布的中大型轎車E12等,一是搭載的車型均是中大型車,二是設(shè)計(jì)為140Kwh的大容量電池,這可能表明最新的麒麟電池技術(shù)還不能夠應(yīng)用于小容量電池領(lǐng)域(如60Kwh左右的容量),背后可能是設(shè)計(jì)問題、規(guī)模化工業(yè)生產(chǎn)問題等。

4680電池項(xiàng)目一再延期,核心是工業(yè)生產(chǎn)的標(biāo)準(zhǔn)化問題,生產(chǎn)設(shè)備穩(wěn)定性和一致性不足,目前4680電池的良率只在90%,與21700電池、1860電池的99%左右良率相差甚遠(yuǎn),所以還不具備成本優(yōu)勢(shì)。

但遠(yuǎn)期能夠確定的一點(diǎn)是,4680電池并不存在設(shè)計(jì)問題,而是規(guī)模化工業(yè)量產(chǎn)的問題,這需要對(duì)產(chǎn)線和設(shè)備進(jìn)行不斷調(diào)試和優(yōu)化,具體內(nèi)容復(fù)雜且繁瑣,但隨著時(shí)間的推進(jìn),生產(chǎn)問題終將被解決。

如果2023年底能夠解決4680的生產(chǎn)問題,2024年開始特斯拉就會(huì)大量布局電池產(chǎn)能,同時(shí)特斯拉semi、cybertruck的電池問題就能解決,model S/3/X/Y的生產(chǎn)成本也能夠進(jìn)一步壓縮。

更重要的是,傳說中的緊湊車型model Q或model 2項(xiàng)目會(huì)迅速落地并引入國內(nèi),按照特斯拉中國的速度,最快2024年底就會(huì)發(fā)布車型,特斯拉將通過這部車強(qiáng)勢(shì)進(jìn)入國內(nèi)A級(jí)車市場(chǎng),屆時(shí)包括埃安和比亞迪在內(nèi)的車企都將遭受不小的沖擊。

實(shí)際上,特斯拉4680電池是懸在整個(gè)國內(nèi)新能源車市場(chǎng)上的達(dá)摩克里斯之劍,盡管埃安和比亞迪都有產(chǎn)業(yè)一體化布局,能夠在一定程度上壓低成本,但面對(duì)特斯拉4680的沖擊,其財(cái)務(wù)數(shù)據(jù)必然會(huì)走樣。

當(dāng)然,埃安也在電池領(lǐng)域進(jìn)行研發(fā)探索,例如彈匣電池、石墨烯超倍速電池和海綿硅負(fù)極片電池等動(dòng)力電池技術(shù)群,前者在安全性和穩(wěn)定性上有一定提升,但并沒有實(shí)現(xiàn)動(dòng)力電池的能量迭代;后兩者則面臨如何走出實(shí)驗(yàn)室的問題,現(xiàn)在來看其產(chǎn)業(yè)落地和工廠生產(chǎn)都懸而未決。

總之,至少今明兩年是埃安順勢(shì)上市的最佳窗口期。

而埃安需要努力的,是盡可能快地實(shí)現(xiàn)單季盈利以及高端品牌昊鉑Hyber GT車型的起量,并將募集資金盡快投入到一體化布局、平臺(tái)技術(shù)以及產(chǎn)能上,因?yàn)椤疤厮估?680之役”不可避免。