文|未來跡FutureBeauty 向婷婷

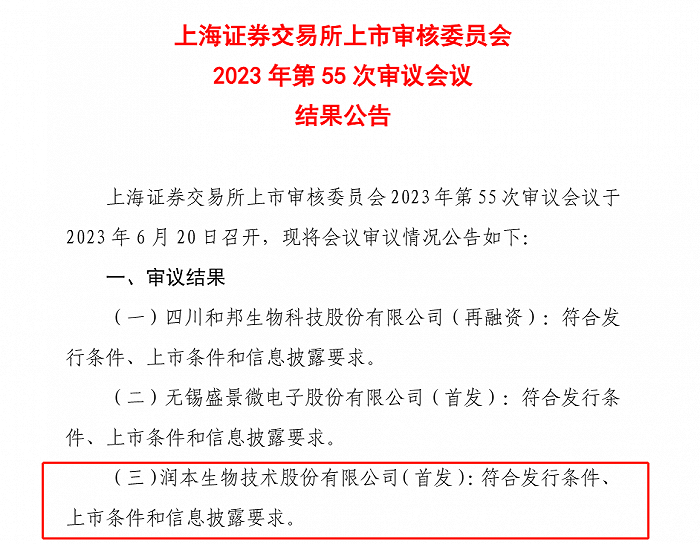

6月20日,上交所官網披露消息,潤本生物技術股份有限公司符合發行條件、上市條件和信息披露要求。這意味著潤本生物將在上交所上市,有望成為國內“嬰童護理第一股”。

在今年3月2日,潤本生物技術股份有限公司(下文簡稱“潤本股份”)更新主板IPO招股書或上交所受理,擬募資9.03億元。時隔三個月,潤本股份成功過會,等待注冊與發行上市。

01 從驅蚊類跨界嬰童護理,主營業務增長率遠超上海家化

公開信息顯示,潤本股份創立于2006年,主要從事驅蚊類、個人護理類等產品的研發、生產和銷售。

公司最早以驅蚊產品切入消費市場。2006年潤本品牌誕生,而后不斷豐富“潤本”品牌的產品品類,拓展至個人護理市場。目前,除了驅蚊類產品,潤本品牌產品還包含嬰兒潤唇膏、植物精油、香薰盒等多種品類,覆蓋居家生活、出游踏青、四季護膚、沐浴清潔等多元場景。

截自公司官網

對于嬰童護理賽道,潤本股份來勢洶洶。

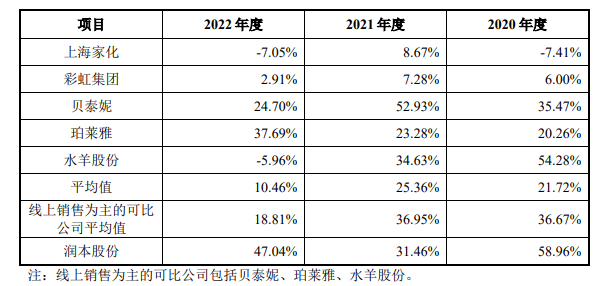

一方面,潤本股份近三年的增長率遠超同行業可比公司的平均值。甚至趕超上海家化、貝泰妮等頭部上市公司。

憑借潤本品牌的持續品類拓展,目前,潤本股份已形成驅蚊產品、嬰童護理產品、精油產品三大核心產品系列。三大主營業務在近三年時間內強勢增長,增長速率超過同行業的可比公司。

潤本股份披露的招股書顯示,2020至2022財年,公司主營業務(驅蚊產品、嬰童護理產品系列、精油產品系列)呈現較快增長,收入分別達到4.43億、5.82億、8.56億,年度增長率分別為58.96%、31.46%、47.04%。這一增長速度高于同行業可比公司的平均值,且增速高于其列出的競爭對手上海家化、彩虹集團、貝泰妮、珀萊雅以及水羊股份。

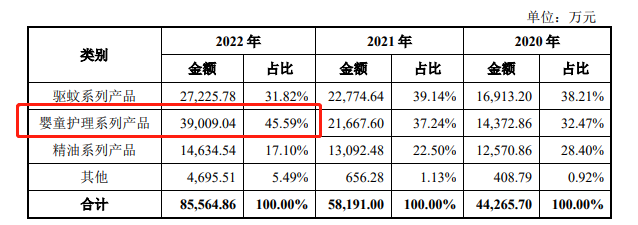

另一方面,嬰童護理業務正在取代驅蚊業務,成為潤本股份的第一增長曲線。

在公司的三大主營業務中,起家的驅蚊系列產品是公司的核心品類,2020年、2021年均是三大業務中營收最多、占比最大的業務。值得注意的是,2022財年,公司嬰童護理系列產品實現3.9億元營收,占主營業務收入的45.59%,首次超過驅蚊系列成為對公司業績貢獻最大的業務板塊。

截自潤本股份招股書

02 千億嬰童護理市場的風口

縱觀當下中國的母嬰賽道,存在一個看似矛盾卻又很合理的現象:雖然每年的新增人口數量在下滑,但從消費市場來看,母嬰護理市場規模卻正在快速擴大。

根據弗若斯特沙利文數據,中國母嬰護理品市場規模2021年為535億元,預計2026年將達到959億元,2021年至2026年,平均復合年增長率約為12.4%。

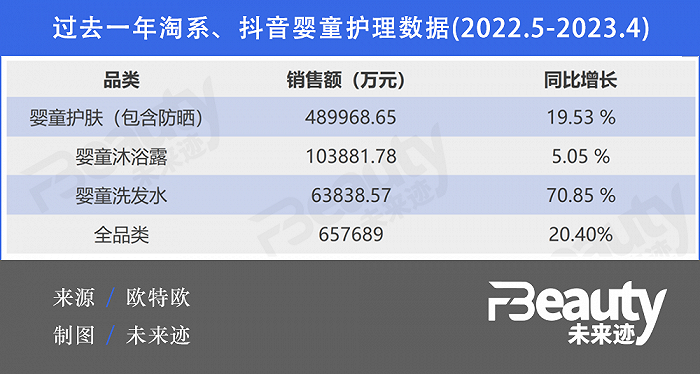

此外,歐特歐數據顯示,在2022年5月至2023年4月,淘系、抖音兩個主流線上渠道的嬰童護理類目銷售額同比過去一年增長了20.4%,遠遠高出市場大盤。其中按品類看,嬰童面部護膚(包括防曬)增幅接近20%,嬰童洗發水更是增長超過70%。

2022年1月1日,《兒童化妝品監督管理規定》正式施行,嬰童護理市場愈發規范化,在此賽道耕耘的品牌也更容易凸顯自己的核心競爭力。

而從品牌看,嬰童護理賽道上越來越熱鬧。《FBeauty未來跡》通過梳理國內嬰童護理品牌發現,嬰童護理的細分賽道越來越多、專業化趨勢也越來越明顯。

例如,青蛙王子、戴可思等注重“分齡護理”,貝泰妮旗下的「薇諾娜寶貝」、上美集團推出的「newpage一頁」等,則切中“嬰幼兒功效性護膚”細分賽道。在賽道的不斷細分之下,國內先入局的經典嬰童品牌似乎有些疲態,而新品牌發展規模越來越大,崛起態勢明顯。

以潤本的嬰童護理品類而言,招股書顯示,潤本在2022天貓、京東以及抖音的6·18“嬰童用品”類目中,排名均在前三。

可以說,國內嬰童護理賽道市場正處于快速增長階段,各細分賽道上的競爭尚且也未達到飽和狀態。對于潤本來說,在公司“大品牌、小品類”的經營戰略指導下,專注于細分市場,其以蚊蟲叮咬場景為主的嬰童護理系列產品和精油系列產品,能夠在市場中打出差異化。

伴隨著快速增長的嬰童護理賽道和國內新品牌的日益崛起趨勢,潤本有望在這條黃金賽道上打下一席之地。

03 快速增長背后,“軟肋”同樣明顯

不過,即使潤本來勢洶洶,但細看整個品牌的發展邏輯,就會發現一些顯而易見的問題。

首先,公司的三大主營系列產品共用“潤本”一個品牌,品牌矩陣單一。

根據潤本股份招股書顯示,公司圍繞驅蚊板塊、嬰童護理板塊、精油板塊三大核心業務,開發出20余種不同產品,其中包含5款驅蚊產品、14款嬰童護理產品以及2款精油產品。不過,這三大系列、20余款產品全部共用“潤本”這一個品牌。

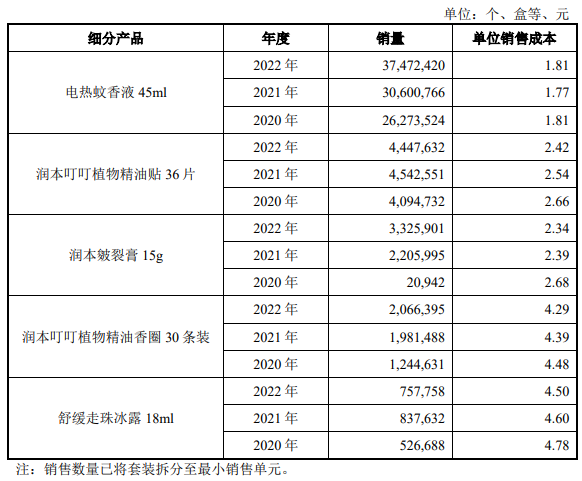

需要注意的是,潤本在三個細分賽道上都各自跑出了“熱銷單品”。招股書顯示,公司已經具有電熱蚊香液、叮叮植物精油貼、皴裂膏等五款“大單品”,2020年至2022年的銷售集中度分別為49.4%、43.95%和34.25%,2022年公司前五大單品的銷售額對收入貢獻程度較高。

《FBeauty未來跡》認為,中國的本土美妝企業正沿著“大單品——強品牌——多品牌——集團化”的路徑一步步升級。從這個角度看,潤本目前完成了“大單品——強品牌”的升級,未來,能否構建起多元化的品牌矩陣,是能否增強公司核心競爭力的關鍵。

其次,從渠道看,潤本線上集中度高。

2020年—2022年,潤本股份主要通過與天貓、京東、抖音、唯品會、拼多多、快手等大型電商平臺合作,采用線上直銷、線上平臺經銷、線上平臺代銷等互聯網銷售模式。

其中,天貓、京東、抖音平臺是主要的銷售平臺。招股書顯示,報告期內公司通過天貓、京東、抖音三平臺實現銷售收入分別為 32,202.59 萬元、41,184.65 萬元和 59,163.30 萬元,占主營業務收入的比例達到72.75%、70.77%和 69.14%,七成的收入均來自三大平臺,集中度較高。

最后,“重推廣、輕研發”受質疑。

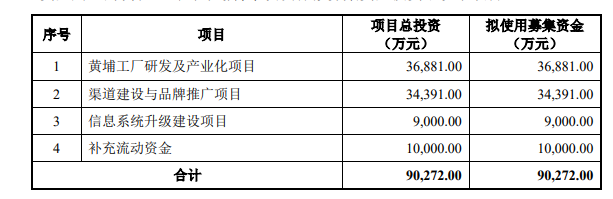

此次IPO,潤本股份計劃募資9.03億元,將用于投資黃埔工廠研發及產業化項目、渠道建設與品牌推廣項目、信息系統升級建設項目以及補充流動資金。其中渠道建設與品牌推廣項目耗資達到3.44億元,約占募集總額的38%。

大力推廣之下,公司的研發投入似乎并未跟上。

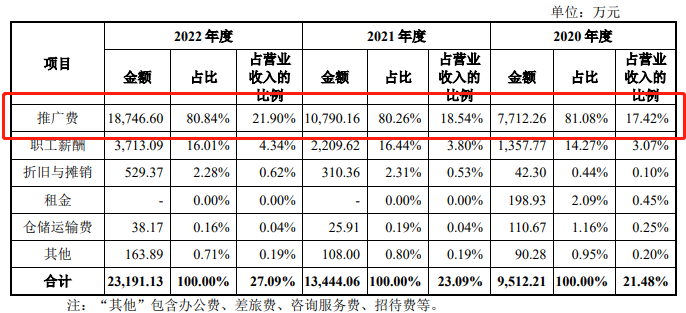

據最新招股書顯示,潤本股份近三年的研發投入占比逐年遞減,2020年占比為2.42%,2022年的研發投入占比則減少至2.28%。與此相對的是,推廣費用卻在逐年上漲:從2020年的0.77億元上漲到2022年的1.88億,并且每年的推廣費占總銷售費用的比重均超過了80%。

另外,截至 2023 年 2 月 28 日,潤本股份已經取得境內有效專利 71 項,在這其中,以外觀設計專利有53項,發明專利僅有 9 項,原始所得的發明專利更是有且僅有4項。

在研發上的不足讓潤本股份在首次發布招股書之后,就被貼上了“重營銷,輕研發”的標簽。

資本加持之后,潤本股份能否補齊短板,并找到可持續的增長路徑,《FBeauty未來跡》將持續關注。