文|滿投財經

根據近日港交所公告,港幣-人民幣雙柜臺模式將在2023年6月19日開啟。截至目前共有24家港股企業申請增設人民幣柜臺得到港交所批準,流通市值占恒生綜指比重達到39.5%。

從標的上來看,加入的標的均是在港股市場和所屬行業中具有重要地位的個股,包括香港交易所(00388.HK)、友邦保險(01299.HK)、騰訊控股(00700.HK)等,從市值和流動性的角度看均為優質標的。

對于港股市場而言,雙柜臺模式的落地或將成為香港資本市場發展的重要里程碑,但對于投資者來說,雙柜臺模式落地又能帶來怎樣的影響呢?

01 何為“雙柜臺模式”?

雙柜臺模式是指由港交所指定的擁有港幣和人民幣柜臺,并支持跨柜臺交易的證券標的。成為雙柜臺證券的標的可以在買入/賣出時選擇不同的柜臺,但是兩者獲取的標的可以在不同柜臺中流通。

加入雙柜臺模式后,該公司股票將獲得一個獨立的股票代碼,原則上是港股股票代碼的前綴改為8,最后四位數相同,而股票簡稱上會添加后綴—R。雙柜臺模式可以使投資者直接用人民幣購買尾綴帶R的股票標的,并在賣出時可以選擇港股柜臺/人民幣柜臺兩方面的退出渠道,實現直接使用人民幣結算收益的效果。

圖片來源:國信證券

以騰訊舉例,騰訊控股在開通了雙柜臺交易后,市場上將會多出一支可交易品種:騰訊控股-R(80700.HK),港股投資者可以使用人民幣買入騰訊控股-R,隨后在港股柜臺以港股定價賣出騰訊控股(00700),理論上,港交所允許跨柜臺交易與同柜臺交易一樣在同一日實現(T+0)。

02 雙柜臺交易的特征?

從已公布的相關規定來看,雙柜臺模式有以下特征:

1、交易上,兩柜臺的買賣交收是兩只證券分開的(即人民幣只能買賣8開頭的股票標的,不存在人民幣→0開頭情況),但是持有過程中被視為同一證券,賣出時可自由選擇退出模式。

2、交易方面原則上允許通過人民幣賣空,可以借入一個柜臺的證券再在另一柜臺出售,跨平臺的賣空被視為有擔保的賣空交易。

3、發行人可以讓股東自由選擇派息的貨幣,人民幣柜臺和港股柜臺的股東擁有相同的選擇權,紅股則根據中央結算系統相關持股日期的持股數量,收取人民幣柜臺證券或港幣柜臺證券。

4、由于交易本身還是在港交所進行的,因此交易相關的費用、征費,以及印花稅等內容依舊需要以港幣支付。

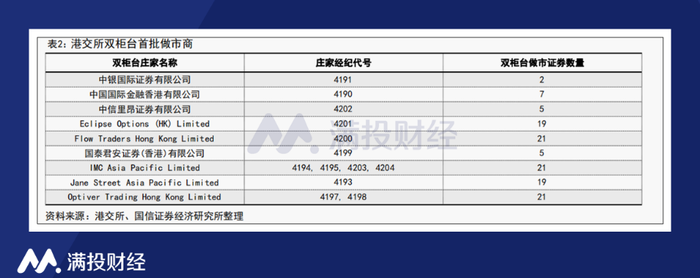

為了控制兩種貨幣柜臺之間的價差,港交所引入了做市商(莊家)機制來為市場提供流動性并連接不同幣種的柜臺。在政策支持上,港交所豁免了部分做市商交易動作中的印花稅作為鼓勵。

6月5日,港交所公布了首批的9家做市商,其中屬于中資香港集團的券商上市標的有三只,分別為中銀香港(02388.HK)、中信證券(06030.HK)、國泰君安(02611.HK)。

03 港交所推動雙柜臺交易的目的?

在過往,對于持有離岸人民幣且有配置中國資產需求的投資者,若想規避匯兌風險,一般是通過北向陸股通或是合格境外投資者渠道進入內地市場購買以人民幣計價的中國權益類資產。而雙柜臺模式則是提供了一個新渠道,即直接通過人民幣資產配置港股的選項。

對于投資者而言,雙柜臺模式的好處主要來源于回避人民幣-港幣的匯率變化對標的投資的影響,以及存在可能性的套利空間。當一個持有離岸人民幣的投資者想要買入港股時,以往必須先將人民幣換成港幣,然后再買入港股市場的股票,中間可能存在匯率轉換的虧損。以人民幣計價沒有匯兌風險的情況下,該類投資者或更有意愿配置在港上市以人民幣計價的H股。

因此從目標人群出發,增設人民幣交易柜臺主要服務的是“持有離岸人民幣,并打算投資港股市場”的投資者,通過回避兌匯成本來吸引離岸人民幣流入港股市場,帶動港股的流動性和交易活躍度。

從歷史上看,港交所在歷史上推出與之類似的雙幣雙股(DTDC)模式,該模式在2012年上市,與雙柜臺模式的區別在于DTDC 模式是兩種股票、兩個柜臺,并在兩個柜臺之間實現相互轉換。但從市場反響來看,DTDC模式在當時并未受到太多支持,時至今日相關標的僅一只。

市場上僅有的DTDC交易股票,灣區發展(00737.HK)和灣區發展-R(80737.HK)

圖片來源:富途交易軟件

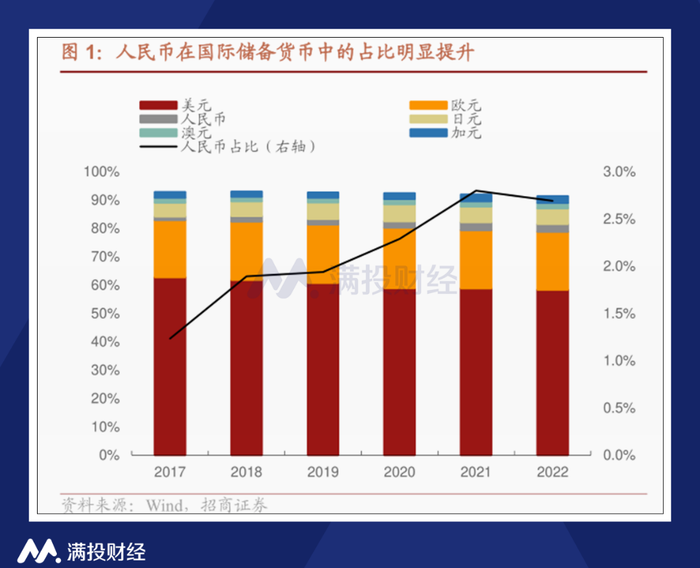

從時間背景上來說,當前時間點中國的金融開放程度也比2012年時期更好。隨著人民幣國際化的進程加速,目前已經有多國簽署了人民幣清算的合作備忘錄,以及使用人民幣結算跨國貿易的情況,國際市場上的離岸人民幣儲備正在增加。雙柜臺模式提供了一個便于離岸人民幣投資中國資產的渠道,有望為港股市場吸引更多的離岸人民幣資金。

04 雙柜臺政策落地的影響?

就國內而言,雙柜臺模式最大的期待點在于未來有望和港股通實現對接。或有望使A+H股變成真正意義上的互聯互通實現港股和A股的“雙柜臺交易”。

在此前的公開講話中,港交所表達出了將雙柜臺模式納入港股通投資者的意圖,若能成功實現,港股市場整體就能夠接納更多的境內資金流入,對于港股市場來說將是有提升流動性的良藥(但對于A股來說可能就是分流了),優質公司的估值修復將更為頻繁。

然而從目前的方案來看,港股通投資者暫時還無法參與到雙柜臺交易中,無論南向還是北向,都沒有實現標的互換的渠道,其中涉及估值溢出、價差過大的問題,以及兩地股權可能不同的問題。同樣的情況在港股通交易中也存在,目前二次上市標的尚不能納入港股通,即便未來此類標的可以使用人民幣交易,是否能納入港股通尚不可知。

值得注意的是,在首批入選的24只雙柜臺標的中,中國海洋石油(00883.HK/600983.HK)是唯一一家A+H兩地上市的股票,說明A+H公司并非不能入選雙柜臺,兩地上市也未必是絕對的限制因素,可以關注后續可能會有更多相關標的。

盡管在初期很難給予國內投資者太多交易上的便利,但帶來的增量資金還是有望對具體標的帶來好處。設有人民幣雙柜臺的個股短期內有望受益于新增離岸人民幣的流動性,而參與做市商的港股券商也有望迎來業務增量。而長期的影響面在上存在不少客觀難題,可能需要較長的時間來落實。