文|獨角金融 高遠山

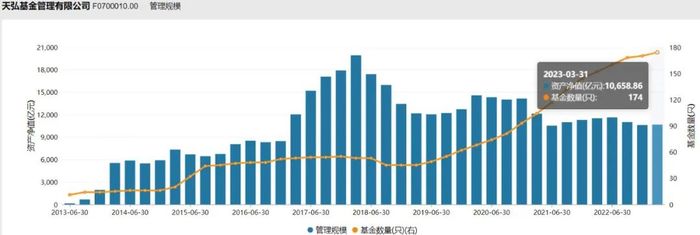

2004年成立的天弘基金管理有限公司(下稱“天弘基金”),2013年與支付寶推出“寶寶類”產品余額寶。此后,這位“無名小卒”異軍突起,成長為凈資產規模超萬億的巨無霸公募基金公司。

后“余額寶”時代,天弘基金也在做更多嘗試,包括擴建投研團隊、發行新產品等,不過產品數量增長之時,基金經理也在負重前行,目前肉眼可見的問題包括基金經理“一拖多”、精力分散、業績表現不盡人意等。

天弘基金產品類型多數為指數型基金,相較于權益類產品,主要看跟蹤指數業績偏離度,但管理的產品業績如果相差懸殊,是否應適當性地給基金經理做“減法”呢?

01 6名基金經理“一拖多”

截至目前,天弘基金44名經理中,其中6名在管產品數量均超過10只,還有基金經理管理17只產品。

分別來看,6名“一拖多”的基金經理分別是:陳瑤、林心龍、劉笑明、劉洋,沙川、楊超,管理的基金資產規模分別為410.18億元、284.15億元、170.83億元、232.4億元、243.3億元、106.71億元,在管基金數量分別為16只、17只、10只、10只、15只、11只。其中,劉洋、林心龍、沙川、陳瑤是天弘基金一手培養起來的基金經理。

圖源:wind

從6名基金經理管理的產品類型看,其中劉笑明、楊超、林心龍、沙川、陳瑤主要管理偏股型指數基金,劉洋擅長管理偏債型指數基金。

業績是否優異,與基金經理管理的產品類型有直接關系。從近3個月、6個月、1年的業績看,管理偏債型指數基金的劉洋,10只產品平均收益率為正,對比中證綜合債收益率,產品業績還是跑輸了基準指數。

圖源:wind

其余5名“一拖多”基金經理平均收益率均為負。跌幅最高的是,劉笑明管理的10只產品,近3個月、6個月、1年的收益率跌幅分別為-17.67%、-17.15%、-20.7%。

在管基金數量最多的基金經理林心龍,審視其近年業績表現,截至6月6日收盤,林心龍管理的17只產品中,近3個月、6個月、1年期收益率分別為-3.47%、-2.55%、-8.24%。

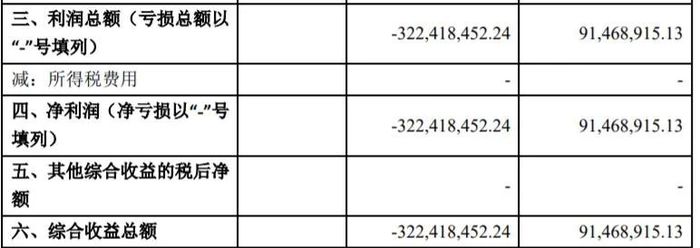

林心龍依靠管理的“天弘中證計算機ETF”曾收獲不小的名氣,最佳任職回報率達41.28%;業績較差的是“中證新能源車A/C”,產品成立于2021年4月9日。2022年是林心龍完整管理該基金的第一個年份,該基金A/C類產品凈值增長率分別為-26.5%/-26.65%,導致當年利潤為-3.22億元。

圖源:年報

林心龍對于新能源行業走勢也在2022年報中做出了展望,表示“2023年新能源車滲透率有望延續上升趨勢。產業鏈上下游供需矛盾隨著產能逐步釋放得到緩解,整個行業有望進入到降本驅動的良性發展階段。新能源車的關鍵性能如續航里程、智能化水平在技術升級的加持下均有明顯提升,新車覆蓋價格區間也從高端逐步往中低端滲透”。

與林心龍預期相反的是,截至6月6日,今年以來中證新能源車A/C收益率分別為-11.18%/-11.26%;低于同類基金的-0.4%,跟蹤標的中證新能源汽車指數,年化跟蹤誤差為1.56%。

前海開源基金管理有限公司董事總經理、首席經濟學家楊德龍分析認為,指數基金主要是比較業績的偏離度,并不是看漲跌,比如說指數下跌了多少,而這類基金一年業績的偏離度相當于標的指數不能超過4%。

“而管理指數基金的經理如果一拖多,對指數基金的影響相對于權益主動基金經理來說要小一些。但如果偏離度超過了合同規定的不超過4%,可能就要適當的減負”。楊德龍對此分析。

02 8年“老將”產品業績相差懸殊

提起天弘基金,不得不提及其控股股東螞蟻集團。從股權結構來看,螞蟻集團持股51%,天津信托、君正集團、蕪湖高新投資以及員工持股平臺分別持股16.8%、15.6%、5.6%、11%。

背靠螞蟻集團,天弘基金被業內認為是最具互聯網精神的公募基金公司之一,其中,最為知名的便是2013年天弘基金與阿里聯手在互聯網平臺推出的余額寶,產品一經問世后收益率一路攀升,打造出了一款現象級國民理財產品。

截至2015年底時,天弘基金資產管理業務總規模(含專項專戶)已經高達10742億元,成為國內基金業歷史上資產管理規模破萬億的基金管理公司。

隨著利率下行和資管新規打破剛兌,貨幣基金的收益率和規模雙降,天弘基金不得不尋找新的發展路徑,邁入“后余額寶時代”。

2015年起,天弘基金開始戰略布局指數基金業務,并在2019年進軍ETF領域,提出“國民ETF”概念,希望能夠復制余額寶的輝煌。

截至一季度末,天弘基金在管基金數量174只(同類基金合并計算),同比增加22只。其中債券型基金53只,同比增加12只;股票型基金67只,同比增長8只。在管基金凈資產規模1.07萬億元,其中貨幣型基金規模達7753.78億元,占總規模的比例超過75%;權益指數型基金總規模超過825億元,占比約8%。

數據可以明顯看出,天弘基金布局指數基金7年,發行數量最多,但規模占比偏低,仍然是公司的短板。

6名“一拖多”的基金經理中,任職時間最長的是楊超,擔任基金經理超過8年。2019年1月加入天弘基金后,楊超開始擔任指數與數量投資部總經理、基金經理。在此之前,楊超曾在泰達宏利擔任5年基金經理。8年來,楊超管理的產品最佳回報率75.62%,這一優異成績還是在泰達宏利時期。

楊超管理的11只產品多為ETF等指數基金,但一個人負責這么多只,基金經理是否真的有“三頭六臂”,這么多“孩子”又能否照料得過來。

精力有限,導致收益率差距也尤為懸殊。從產品平均業績表現看,近3個月、6個月、1年的收益率分別為-5.97%、-3.63%、-5.65%。

分別來看,楊超管理的“天弘中證500指數增強”任職回報率最高,截至6月6日收盤,A/C類產品回報率分別為67.48%/65.55%,高于同類平均的43.09%。任職回報率最低的產品是“天弘中證新能源指數增強”,A/C類產品回報率分別為-32.65%/-32.83%,低于同類平均的-11.12%。

針對跌幅最高的產品,楊超分析認為,結構上,光伏板塊新電池片技術應用有望迎來量產;風電板塊重點關注海上風電的裝機放量;儲能進入到2023年,隨著商業模式的明確,國內大儲需求有望快速增長,而國外戶儲需求在能源危機短期無法有效消除的背景下,同樣有望延續高速增長。

03 老將帶新人,1+1能大于2嗎?

分析基金經理“一拖多”背后的原因,離不開基金數量迅速擴容,而新發行的產品,往往因公司人才緊缺要依賴明星基金經理的光環效率擴大規模,卻忽視了各家基金公司在你追我趕之時,投研團隊的實力和業績,才是基金公司安身立命的根本。

近一年來,天弘基金離任基金經理4人,高于行業平均的1.95人;新聘基金經理8人,高于行業平均的4.48人。截至目前,44名基金經理人均管理產品4.07只,高于行業平均的2.75只。

新聘的基金經理包括唐博、張戈、潘昱杉、田瑤、程仕湘、程明、陳敏。而8位新聘基金經理并不能單獨管理產品,多是與公司明星基金經理共同管理。例如,“天弘安益債券”起初由百億基金經理趙鼎龍管理,2023年2月,與剛升任為基金經理的程仕湘共同管理。

圖源:wind

老將帶新人,在天弘基金并不少見。以“天弘中證新能源指數增強”為例,2022年7月成立該產品時,最初由楊超單獨管理,不到半個月的時間,新增聘了基金經理林心龍共同管理。

而林心龍此時剛加入公司剛兩年,之前一直擔任天弘基金高級研究員,2020年末升任為基金經理,在指數基金產品數量大幅增長之時,原有的投研團隊已經無法滿足需求,老將帶新人,已然成為公司培養新人的一大模式。

除了“天弘中證新能源指數增強”,二人共同管理的產品還有“天弘中證高端裝備制造增強”,產品業績表現同樣低于同類平均,產品近1年收益率為-13.28%,低于同類平均的-5.72%。

對于頭部基金公司而言,加強人才隊伍的建設可以避免基金經理跳槽的擔憂,明星經理帶新人,一方面可以在培養人才隊伍上提高效率,也給新人留出更多的發展空間,能否培養成功,最終還是要用業績說話。但同時也需要注意到,兩人或兩人以上管理產品溝通成本較高,可能會錯過較多市場行情。

在管基金數量最多的是潘昱杉,2022年8月加入天弘基金,目前總共管理9只債券型基金,其中在加入后的同一年11月,一口氣擔任5只產品基金經理,2023年至今又新增4只產品由其管理。業績表現最好的是“天弘興享一年定開債”,管理時間154天,任職回報3.38%。

從收益表現看,截至目前,天弘基金指數型、債券型產品近3個月、6個月、1年期收益率低于行業平均。在行業進入高質量發展的當下,天弘基金“做減法”勢在必行。

你對天弘基金了解嗎?你認為“一拖多”給基金經理帶來哪些風險?留言聊聊吧。