文|表外表里 張冉冉 周霄

編輯|付曉玲 曹賓玲

當(dāng)下的美團(tuán),正陷入兩難局面。

承壓之年,一季度交出“營(yíng)收雙位數(shù)增長(zhǎng),利潤(rùn)超預(yù)期”的答卷,不過(guò)接下來(lái)的3個(gè)交易日,大跌12.7%。

市場(chǎng)錯(cuò)了嗎?或許并沒(méi)有,擔(dān)心復(fù)蘇的高景氣度之后,居民還能狂飆消費(fèi)嗎??jī)r(jià)格戰(zhàn)三月下旬才開(kāi)打,利潤(rùn)表費(fèi)用的惡化,會(huì)持續(xù)多久?

昨日為了安撫市場(chǎng),管理層更是豪情給出本年核心商業(yè)30%增長(zhǎng),25年CAGR20%指引。他們或許很有信心的,但就是不講清邏輯。

實(shí)際上,細(xì)看之下,已經(jīng)千瘡百孔了。

絕大部分多頭,都堅(jiān)信美團(tuán)外賣(mài)領(lǐng)先行業(yè),可翻一翻阿里財(cái)報(bào),餓了么超20%訂單增速,自己卻不到15%;

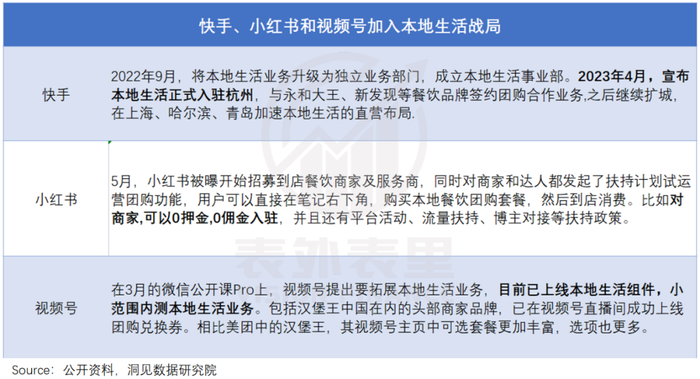

被侵蝕下的廣告收入,增速只有10%,顯著低于同期騰訊、快手。更壞的是,抖音開(kāi)了這個(gè)壞頭后,還引來(lái)視頻號(hào)、小紅書(shū)團(tuán)購(gòu)鏈接上線(0傭金政策),第二次團(tuán)購(gòu)大戰(zhàn),頗有即將爆發(fā)的勢(shì)頭:

而持續(xù)流血的創(chuàng)新業(yè)務(wù),虧損50億卻只能拉動(dòng)業(yè)務(wù)增長(zhǎng)1.2%,這還是成長(zhǎng)股該有的樣子嗎?

整個(gè)美團(tuán),妥妥的呈現(xiàn)“基本盤(pán)被搶?zhuān)麧?rùn)盤(pán)受損,增長(zhǎng)盤(pán)慢下來(lái)”的形態(tài)。

成長(zhǎng)股不再成長(zhǎng),價(jià)值股難賺錢(qián),這便是美團(tuán)當(dāng)下的兩難局面,殺估值是必然的事情。

一、財(cái)報(bào)“遮丑”,難掩到家業(yè)務(wù)的乏力

最新季度里,美團(tuán)停止披露交易用戶(hù)、商戶(hù)數(shù)量以及年人均交易筆數(shù),這第一時(shí)間被外界質(zhì)疑是為了“遮丑”。

畢竟“增長(zhǎng)期大肆宣揚(yáng),表現(xiàn)不好時(shí)就藏著掖著”,在業(yè)內(nèi)不乏先例。

以?xún)?nèi)卷激烈的電商行業(yè)為例,2017年阿里改為每年披露一次GMV;2019Q1,京東停止公布GMV;到2021Q1,拼多多財(cái)報(bào)也將GMV隱藏了。

事實(shí)上,很多細(xì)節(jié)儼然已暴露出蛛絲馬跡。

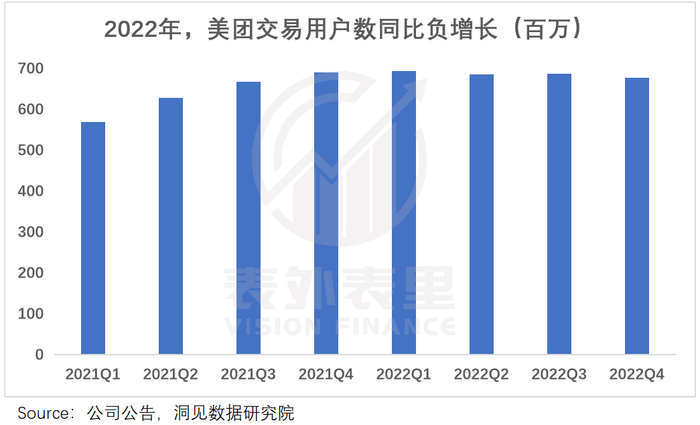

2022Q4財(cái)報(bào)以及電話會(huì)議顯示,美團(tuán)交易用戶(hù)數(shù)同比減少1.8%,且過(guò)去一年的交易用戶(hù)數(shù)多為閃購(gòu)、美團(tuán)買(mǎi)菜等新業(yè)務(wù)帶動(dòng)。

由此,不難推測(cè)餐飲外賣(mài)面臨用戶(hù)增長(zhǎng)乏力。

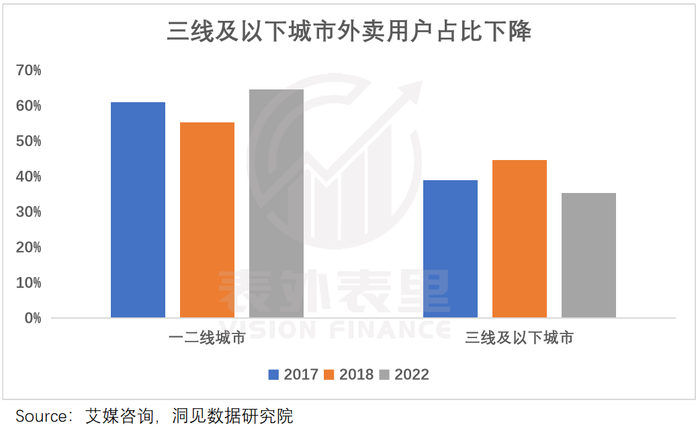

之所以會(huì)這樣在于,過(guò)去三線及以下城市用戶(hù)的滲透率較低,被給予增長(zhǎng)拉升厚望。

比如,2018年三四線及以下城市用戶(hù)占比增加5.8%至44%,曾驅(qū)動(dòng)外賣(mài)市場(chǎng)大幅增長(zhǎng)。

但就現(xiàn)在來(lái)看,完全不是這回事。如下圖,2022年一二線用戶(hù)占比提升10%至64.7%,三四線用戶(hù)占比下滑至35%。

也就是說(shuō),外賣(mài)回歸一二線明顯。

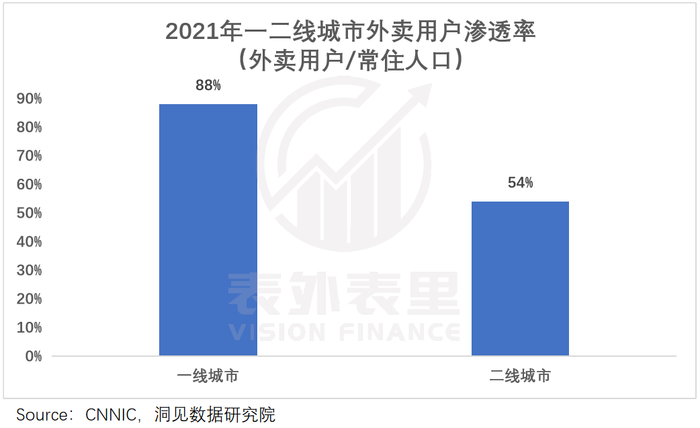

而一線城市的外賣(mài)滲透率卻是接近飽和——2021年一線城市的外賣(mài)滲透率88%,二線城市滲透率54%,能夠滲透的空間幾乎沒(méi)有。

當(dāng)然,用戶(hù)數(shù)只是一方面,交易頻次和客單價(jià)的提升,也能拉升外賣(mài)業(yè)務(wù)的增長(zhǎng)。

如最新的電話會(huì)議上,當(dāng)被問(wèn)及“交易用戶(hù)達(dá)到頂峰之后,未來(lái)如何增長(zhǎng)時(shí)”,管理層表示:未來(lái)交易頻率是更重要的增長(zhǎng)驅(qū)動(dòng)因素。

然而現(xiàn)實(shí)是,客單價(jià)和交易頻次“魚(yú)與熊掌不可兼得”。

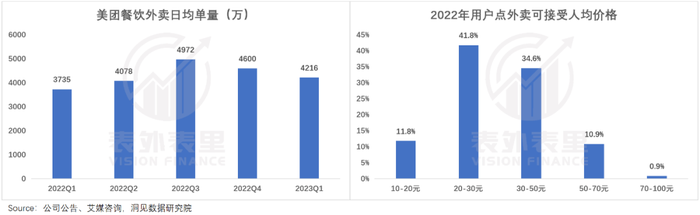

疫情以來(lái),美團(tuán)降低了對(duì)外賣(mài)的補(bǔ)貼,當(dāng)即影響了對(duì)價(jià)格敏感的用戶(hù)。艾媒咨詢(xún)數(shù)據(jù)顯示,2022年43.8%消費(fèi)者因?yàn)橥赓u(mài)平臺(tái)補(bǔ)貼少了,價(jià)格高了而減少使用頻率。

疫情恢復(fù)后,沖擊則更為明顯,畢竟現(xiàn)在出門(mén)堂食已經(jīng)不受限制。數(shù)據(jù)顯示,一季度餐飲外賣(mài)日均單量(刨除閃購(gòu))雖同比增長(zhǎng)12.9%,但較去年Q3下滑了15.2%。

因?yàn)閷?duì)于大多數(shù)用戶(hù)來(lái)說(shuō),只能接受30元以?xún)?nèi)的外賣(mài)價(jià)格。

交易頻次大受影響,逼得美團(tuán)不得不重啟用戶(hù)補(bǔ)貼。

據(jù)2023Q1電話會(huì)議:二季度開(kāi)始加強(qiáng)營(yíng)銷(xiāo)力度,在神搶手、神券節(jié)等活動(dòng)中增加用戶(hù)補(bǔ)貼。將投入更多資源促進(jìn)低AOV訂單恢復(fù)。

種種情況疊加,一定程度牽制了外賣(mài)業(yè)務(wù)的增長(zhǎng)動(dòng)力。但這還不是最值得擔(dān)心的,最新的情況來(lái)看,餓了么似乎支棱起來(lái)了。

阿里2023Q1財(cái)報(bào)顯示,2月開(kāi)始受惠于消費(fèi)者需求改善、活躍商家數(shù)量增加以及有效擴(kuò)展配送能力,餓了么GMV增長(zhǎng)顯著上升。

這具體指的是,就業(yè)壓力下勞動(dòng)力大量流向騎手,餓了么運(yùn)力提升承接需求。

有騎手在tech星球采訪中說(shuō)道:今年站點(diǎn)有200人,是原來(lái)的5倍。平臺(tái)整體訂單量雖然在不斷增長(zhǎng),但四面八方涌進(jìn)來(lái)的騎手增長(zhǎng)速度更快。

當(dāng)然,餓了么也在積極運(yùn)作。

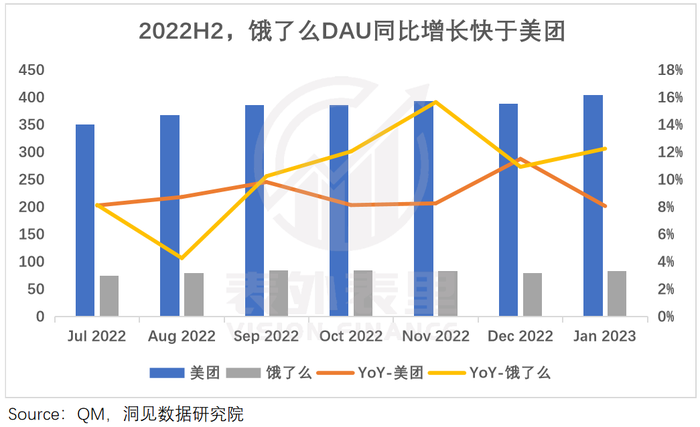

去年,上線“免單1分鐘”活動(dòng),數(shù)次沖上了熱搜,成功出圈。如下圖,去年8月以來(lái),餓了么DAU同比增速維持在10%以上,高于美團(tuán)。

今年,其乘勝追擊啟動(dòng)“新店免單”和“大牌免單”等新玩法,貼著美團(tuán)打。

阿里最新財(cái)報(bào)顯示:本地生活板塊訂單增長(zhǎng)超過(guò)20%,主要由餓了么驅(qū)動(dòng)。這高于美團(tuán)一季度外賣(mài)+美團(tuán)閃購(gòu)構(gòu)成的即時(shí)零售14.9%的增速。

這樣的勢(shì)頭,顯然打破了美團(tuán)強(qiáng)者恒強(qiáng),市占率進(jìn)一步提升的預(yù)期——不說(shuō)二八了,三七的局面都有點(diǎn)懸。

本身增長(zhǎng)動(dòng)力存疑、市場(chǎng)份額提升又受限,美團(tuán)外賣(mài)GMV增長(zhǎng)眼看是被按住了。

當(dāng)然,GMV增長(zhǎng)受限,營(yíng)收增長(zhǎng)還可以通過(guò)提升貨幣化率實(shí)現(xiàn)。

但這對(duì)外賣(mài)平臺(tái)不太適用,可以看到傭金率的任何波動(dòng)都會(huì)引發(fā)輿論震蕩,想提升沒(méi)那么容易;而外賣(mài)賣(mài)廣告也很寒磣,可以看到美團(tuán)外賣(mài)廣告收入占比只有1.5%-2%左右。

不止主力外賣(mài)業(yè)務(wù)被壓制,“第二增長(zhǎng)曲線”閃購(gòu)業(yè)務(wù),情況也并不樂(lè)觀。

疫情特定環(huán)境下,一方面放大了用戶(hù)對(duì)藥物等品類(lèi)的應(yīng)急需求。

如美團(tuán)2022Q4電話會(huì)議:疫情期間藥物配送解決了消費(fèi)者的緊急需求,第四季度藥品單日訂單量峰值達(dá)到580萬(wàn)單。

另一方面,驅(qū)動(dòng)了KA商家的入駐。據(jù)艾瑞咨詢(xún),2021H1永輝、天虹等頭部零售商線上收入占比基本在10%以上,較2020H1均有所提升。

這催化閃購(gòu)業(yè)務(wù)飛速發(fā)展,但這并不是常態(tài),可以看到閃購(gòu)的客單價(jià)高——據(jù)36氪報(bào)道,閃購(gòu)的平均客單價(jià)在70元左右,且商品溢價(jià)明顯。

一位美團(tuán)第三方合作人士介紹,上線閃購(gòu)的散店商家買(mǎi)流量、做活動(dòng),前三個(gè)月基本上都在虧錢(qián),為了賺錢(qián)只得漲價(jià),線上商品價(jià)格通常高于線下。

因此,當(dāng)疫情局限條件消失,線下購(gòu)買(mǎi)恢復(fù),誰(shuí)還要當(dāng)“大冤種”。數(shù)據(jù)顯示,一季度閃購(gòu)日均達(dá)到526萬(wàn)單,同比增長(zhǎng)約35%,環(huán)比下滑19.1%。

由此,核心的到家業(yè)務(wù)增長(zhǎng)見(jiàn)頂,意味著美團(tuán)從成長(zhǎng)期步入成熟期,成長(zhǎng)股變成了價(jià)值股,意味著盈利能力就此成為錨定的焦點(diǎn)。

二、現(xiàn)金牛業(yè)務(wù)殺利潤(rùn)持續(xù)

“美團(tuán)打算拿出10%的利潤(rùn)率來(lái)和抖音競(jìng)爭(zhēng)。”

到店酒旅業(yè)務(wù)和抖音互毆了近兩個(gè)月,換來(lái)的卻是利潤(rùn)表的惡化。

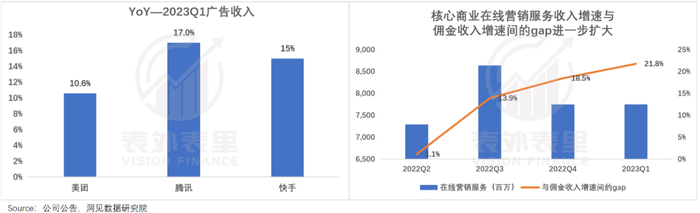

可以看到,疫情放開(kāi)后餐飲、酒旅板塊復(fù)蘇彈性最高,但美團(tuán)核心商業(yè)板塊的在線營(yíng)銷(xiāo)服務(wù)收入僅同比增長(zhǎng)10.6%,被隔壁騰訊、快手碾壓。

且美團(tuán)核心商業(yè)板塊的在線營(yíng)銷(xiāo)收入與傭金收入增速間的gap高達(dá)21%,相比上季度18.5%的差距反而擴(kuò)大了。

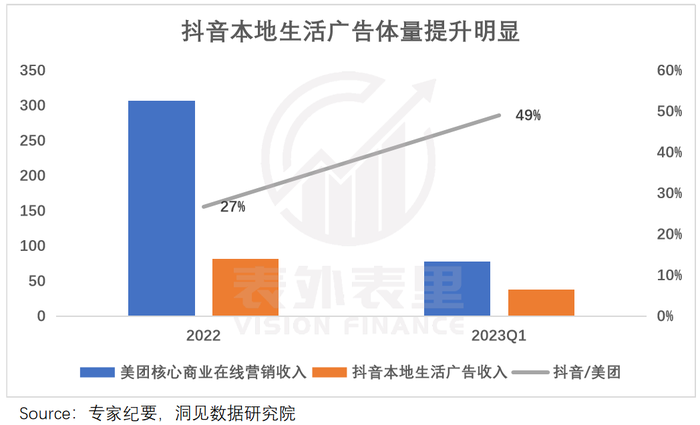

這主要是因?yàn)槎兑魮屪吡艘徊糠稚碳覐V告預(yù)算。抖音的KA客戶(hù)與美團(tuán)頭部商戶(hù)重合率高達(dá)85%,而他們可能會(huì)更加倚重抖音。

有服務(wù)商在采訪中表示:“巨量本地推功能比DOU+更強(qiáng)大,可以停投,可以從本地6-10公里擴(kuò)大至20公里,并篩選精準(zhǔn)人群。”

久謙中臺(tái)一份本地KA客戶(hù)調(diào)研顯示:?jiǎn)蝹€(gè)KA客戶(hù)廣告投放30-50%在抖音,美團(tuán)與實(shí)體廣告吃抖音剩下的,2023年這一數(shù)據(jù)還會(huì)有所增長(zhǎng)。

這在數(shù)據(jù)上已有印證。可以看到,2022年抖音本地生活業(yè)務(wù)的廣告收入僅占美團(tuán)核心商業(yè)板塊在線營(yíng)銷(xiāo)收入的27%,但2023Q1這一比例已飆升至49%。

被不斷蠶食蛋糕的美團(tuán),掏錢(qián)補(bǔ)貼試圖以?xún)r(jià)換量。

一方面,繼續(xù)加碼內(nèi)容化,通過(guò)短視頻、直播為商家提供流量支持,滿足商家綜合營(yíng)銷(xiāo)需求。據(jù)36氪,有美團(tuán)內(nèi)部人士透露,美團(tuán)拿出了數(shù)十億的預(yù)算支持直播。

另一方面,美團(tuán)針對(duì)低線市場(chǎng)的特定品類(lèi)給予一定優(yōu)惠政策。

《美團(tuán)“跟牌”抖音:棋至中局,利潤(rùn)殺開(kāi)始》一文中分析過(guò),抖音還沒(méi)大肆進(jìn)攻低線城市,美團(tuán)想搶先拿下五環(huán)外的用戶(hù)。

美團(tuán)最新電話會(huì)議透露,其對(duì)五環(huán)外商家還會(huì)更好:針對(duì)低線市場(chǎng)的特定品類(lèi),我們會(huì)鼓勵(lì)更多商家上線使用我們的平臺(tái)和在線營(yíng)銷(xiāo)服務(wù),邀請(qǐng)他們給予一定優(yōu)惠政策。

對(duì)此,美團(tuán)高管在最新電話會(huì)議打預(yù)防針:由于商戶(hù)和用戶(hù)激勵(lì),收入增速將慢于GTV增速,將影響經(jīng)營(yíng)利潤(rùn)率。

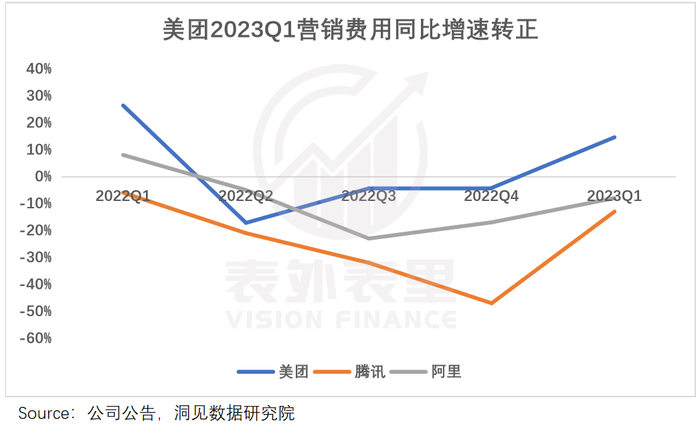

且這些軍備競(jìng)賽,還帶來(lái)了高企的營(yíng)銷(xiāo)費(fèi)用。

可以看到,雖然3月份才開(kāi)始進(jìn)行補(bǔ)貼,但2023Q1美團(tuán)營(yíng)銷(xiāo)費(fèi)用達(dá)到104億元,同比增長(zhǎng)14.5%,在以降本增效為主旋律的互聯(lián)網(wǎng)大廠中,格外醒目。

而美團(tuán)二季度營(yíng)銷(xiāo)費(fèi)用,還會(huì)進(jìn)一步增長(zhǎng)。

“公司將在第二季度繼續(xù)擴(kuò)大營(yíng)銷(xiāo)投入,將營(yíng)銷(xiāo)資源引導(dǎo)到需求持續(xù)上升的低客單價(jià)訂單市場(chǎng)。”管理層在本次電話會(huì)議上說(shuō)道。

具體到落地層面,3月底推出到店酒旅的特價(jià)團(tuán)購(gòu),在4月推廣至全國(guó),擴(kuò)大用戶(hù)補(bǔ)貼范圍。

同時(shí),特價(jià)促銷(xiāo)活動(dòng)上新將更頻繁,消費(fèi)者可以薅到更多優(yōu)惠券、折扣券。

不僅用戶(hù)端狂撒錢(qián),對(duì)商家端也體貼入微。

近期的紀(jì)要透露,美團(tuán)傭金優(yōu)惠政策3月份開(kāi)始落地,比例在兩到三個(gè)點(diǎn)左右,商家達(dá)成銷(xiāo)售目標(biāo)之后,美團(tuán)以營(yíng)銷(xiāo)費(fèi)用的形式補(bǔ)貼,覆蓋到餐、到店、酒旅全部品類(lèi)。

不僅如此,美團(tuán)還挖空心思幫商家搞流量:為了提升神搶手的效果,美團(tuán)外賣(mài)將提供更多流量資源支持;除端內(nèi)各種資源位外,也將拓展站外社交媒體矩陣、微信社群、站外廣告。

這意味著,競(jìng)爭(zhēng)帶來(lái)的利潤(rùn)承壓情況會(huì)加劇。

面對(duì)抖音一家的壓力,美團(tuán)已然捉襟見(jiàn)肘。更嚴(yán)峻的是,在抖音驗(yàn)證了內(nèi)容平臺(tái)做本地生活服務(wù)的可行性之后,快手、小紅書(shū)、視頻號(hào)等前赴后繼加入戰(zhàn)局。

這三家都是妥妥的實(shí)力派選手——快手有7億(MAU)老鐵,小紅書(shū)有成熟的本地生活種草心智,視頻號(hào)背靠微信小程序生態(tài),本身就是不少本地生活商家的大本營(yíng)。

當(dāng)競(jìng)爭(zhēng)越來(lái)越白熱化,再疊加經(jīng)濟(jì)復(fù)蘇不及預(yù)期,美團(tuán)現(xiàn)金牛業(yè)務(wù)的盈利承壓,可想而知。

三、新業(yè)務(wù)流血狂奔,前途未卜

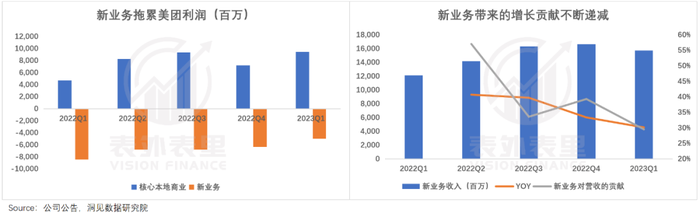

一季度,美團(tuán)新業(yè)務(wù)(美團(tuán)優(yōu)選、美團(tuán)買(mǎi)菜等)虧損收縮變慢,同時(shí)帶來(lái)的增長(zhǎng)貢獻(xiàn)也顯著乏力。

2023Q1新業(yè)務(wù)收入同比增速降低至30%,對(duì)營(yíng)收增長(zhǎng)的貢獻(xiàn)率從2022Q2的57%降低至29.5%。

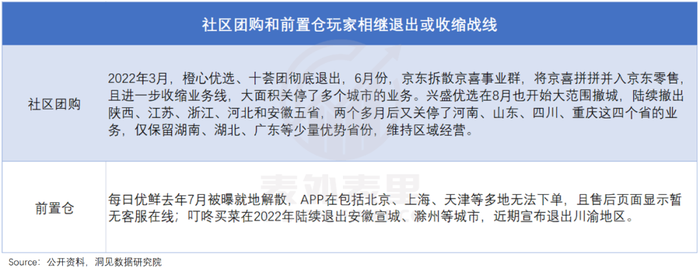

實(shí)際上,從去年各路玩家紛紛撤退,或多或少可以看出業(yè)務(wù)模式的跑通難度。

但美團(tuán)堅(jiān)持死磕。據(jù)其2022Q2電話會(huì)議:我們將會(huì)持續(xù)投資美團(tuán)優(yōu)選和買(mǎi)菜,我們對(duì)新業(yè)務(wù)的長(zhǎng)期增長(zhǎng)潛力以及競(jìng)爭(zhēng)格局表示樂(lè)觀。

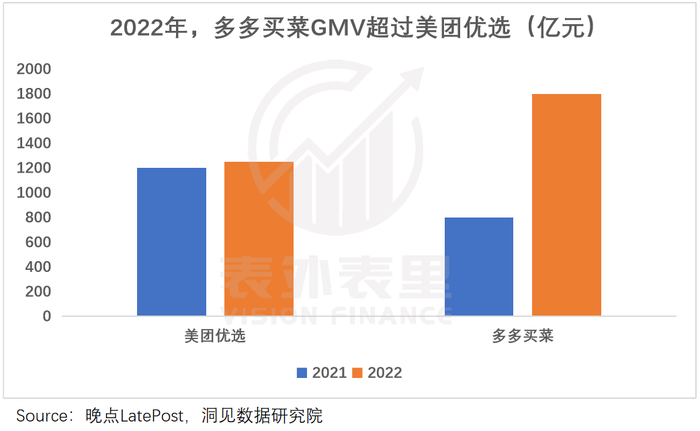

可天不遂人愿,重金投入的社區(qū)團(tuán)購(gòu)業(yè)務(wù),發(fā)展到今天,讓出了老大的位置。

2022年美團(tuán)優(yōu)選的交易額同比幾乎零增長(zhǎng),被多多買(mǎi)菜超越:多多買(mǎi)菜約1800億,美團(tuán)優(yōu)選約1250億。

當(dāng)然,這里面有美團(tuán)的精打細(xì)算,比如,美團(tuán)優(yōu)選在去年4月撤出西北四省,主動(dòng)收縮了戰(zhàn)線。

但歸根結(jié)底,還是其在與多多買(mǎi)菜的競(jìng)爭(zhēng)中,比較被動(dòng)。

相比多多追求極致低價(jià),美團(tuán)更看重品質(zhì),幾乎不上白牌商品。一位供應(yīng)商曾向媒體表示:“給社區(qū)團(tuán)購(gòu)供貨時(shí),給多多的基本是大日期貨等品質(zhì)較差的產(chǎn)品,品質(zhì)中等的商品給美團(tuán)優(yōu)選。”

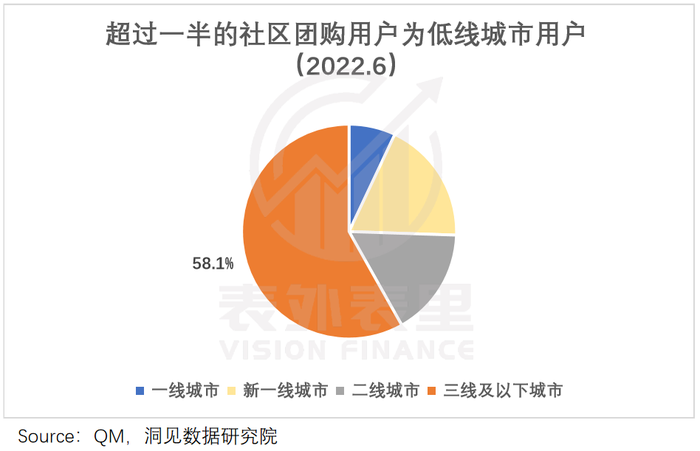

可社區(qū)團(tuán)購(gòu)的本質(zhì)就是低價(jià),這本身就是拼多多的主場(chǎng)。

如下圖,拼多多主站的下沉市場(chǎng)流量就是社區(qū)團(tuán)購(gòu)的核心用戶(hù),而多多買(mǎi)菜60%的流量來(lái)源于主站導(dǎo)流。

更棘手的是,拼多多還能通過(guò)運(yùn)作商家內(nèi)卷,壓低價(jià)格,榨取利潤(rùn)。

據(jù)多多內(nèi)部員工透露,在半數(shù)以上的標(biāo)品上,多多拿貨價(jià)比競(jìng)爭(zhēng)對(duì)手低出5%—10%。

依靠更低的采購(gòu)價(jià),多多買(mǎi)菜大開(kāi)財(cái)路。晚點(diǎn)LatePost報(bào)道,多多買(mǎi)菜在2022年實(shí)現(xiàn)了全國(guó)半數(shù)省區(qū)的毛利,同期美團(tuán)優(yōu)選還未有省區(qū)實(shí)現(xiàn)。

不僅如此,拼多多還憑借領(lǐng)先優(yōu)勢(shì),對(duì)美團(tuán)發(fā)起新一輪進(jìn)攻:一季度對(duì)美團(tuán)優(yōu)選特定品類(lèi)作針對(duì)性降價(jià)促銷(xiāo),發(fā)放更多面向中小商家、消費(fèi)者的補(bǔ)貼,迫使美團(tuán)優(yōu)選跟進(jìn)補(bǔ)貼,拖慢其毛利轉(zhuǎn)正的進(jìn)度。

據(jù)晚點(diǎn)消息,此輪狙擊導(dǎo)致美團(tuán)在部分省份的市場(chǎng)份額被多多買(mǎi)菜反超。

而不僅美團(tuán)優(yōu)選處境每況愈下,另一個(gè)新業(yè)務(wù)美團(tuán)買(mǎi)菜也止損無(wú)望。

年初,美團(tuán)買(mǎi)菜進(jìn)入蘇州市場(chǎng),開(kāi)啟逆勢(shì)擴(kuò)張,這或許有“抄底”的意思,畢竟叮咚買(mǎi)菜最近宣布退出川渝市場(chǎng),樸樸超市表示2023年選擇“保守”策略。

然而疫情紅利消散,特殊的消費(fèi)場(chǎng)景缺失下,行業(yè)增長(zhǎng)確定性已不再明朗。

叮咚買(mǎi)菜管理層在最新電話會(huì)議中說(shuō)道:2023年標(biāo)志著疫情持續(xù)三年的結(jié)束,消費(fèi)者需求將發(fā)生巨大變化。叮咚買(mǎi)菜一季度財(cái)報(bào)顯示,其GMV同比下降6.8%,營(yíng)收同比下降8.2%。

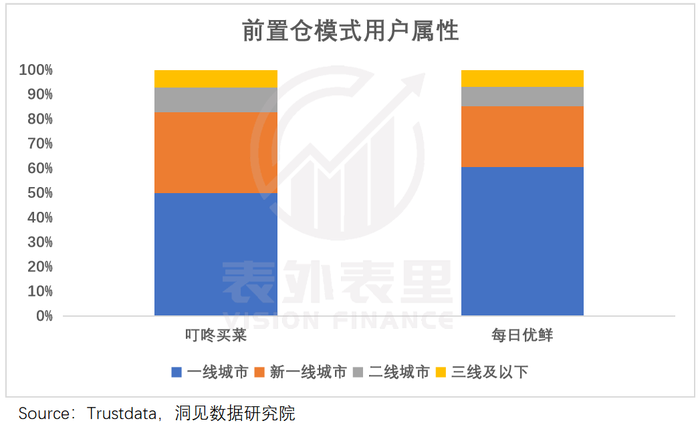

更何況,生鮮前置倉(cāng)模式能夠滲透的區(qū)域本身有限,天花板也不高。

可以看到,叮咚買(mǎi)菜和每日優(yōu)鮮在一線及新一線城市用戶(hù)占比都超過(guò)80%,只有這些城市快節(jié)奏、消費(fèi)能力強(qiáng)的年輕人才會(huì)更加青睞這種即時(shí)零售模式。

且過(guò)往玩家的經(jīng)驗(yàn)表明,前置倉(cāng)業(yè)務(wù)擴(kuò)張前期或面臨更大的虧損壓力。

一方面,前置倉(cāng)規(guī)模效應(yīng)是城市型,而不是全國(guó)型,單區(qū)域內(nèi)模型跑通無(wú)法直接復(fù)制到其他城市,需要長(zhǎng)期投入。一位前置倉(cāng)從業(yè)者在采訪中說(shuō)過(guò):“新城市的培養(yǎng)期至少在2-3年”。

另一方面,前置倉(cāng)模式本身履約成本較高,相較于線下菜市場(chǎng),并沒(méi)有顯著的效率迭代,因此提升核心區(qū)域密度,避免大范圍跨區(qū)域作戰(zhàn),是生鮮前置倉(cāng)企業(yè)盈利關(guān)鍵。

以叮咚買(mǎi)菜為例,其上市后將戰(zhàn)略調(diào)整為效率第一,不得不犧牲規(guī)模保盈利:2022年陸續(xù)撤出廈門(mén)、天津、中山等多個(gè)城市,才在2022Q4實(shí)現(xiàn)Non-GAAP凈利潤(rùn)轉(zhuǎn)正。

美團(tuán)買(mǎi)菜也逃不掉地心引力,擴(kuò)張之后,其GTV從2022Q4的同比增加128%,跌至2023Q1的同比增長(zhǎng)50%。

總的來(lái)看,無(wú)論是美團(tuán)優(yōu)選還是美團(tuán)買(mǎi)菜,短中期來(lái)看都是無(wú)底洞。

四、美團(tuán)似乎走了命運(yùn)的轉(zhuǎn)折點(diǎn)

隨著核心業(yè)務(wù)的成長(zhǎng)見(jiàn)頂,市場(chǎng)對(duì)美團(tuán)的看法逐漸發(fā)生改變,由原來(lái)的成長(zhǎng)股演變?yōu)閮r(jià)值股,關(guān)注點(diǎn)轉(zhuǎn)向利潤(rùn)。

但在該賺錢(qián)的時(shí)期,現(xiàn)金牛業(yè)務(wù)在競(jìng)爭(zhēng)影響下,利潤(rùn)殺程度和持續(xù)周期依然不確定,新業(yè)務(wù)對(duì)利潤(rùn)的拖累持續(xù),帶來(lái)的增長(zhǎng)貢獻(xiàn)不斷遞減。

現(xiàn)在的美團(tuán),在抖音進(jìn)攻下,多少有點(diǎn)像當(dāng)年的阿里。