界面新聞記者 | 杜萌

界面新聞編輯 | 宋燁珺

在A股震蕩的行情下,公募基金市場持續低迷。為了更好地調動券商渠道的積極性,越來越多的公募產品將交易方式轉為券商結算。

近日,鵬華養老目標日期2040 五年持有FOF、方正富邦策略輪動均發布公告,稱基金交易模式將轉為券商結算。

2019年2月以來,券結模式迎來大發展,目前已經超過6500億元。那么,使用券商結算模式的基金業績表現如何?券商系基金在選擇合作券商時是否會向股東傾斜?

西藏東財、博道、淳厚位居前三甲

2019年2月,證監會正式發布《關于新設公募基金管理人證券交易模式轉換有關事項的通知》(以下簡稱“通知”)。該通知要求,新設立的公募基金公司應當采用新交易模式,老基金公司的相關產品可以暫時不調整,鼓勵老基金公司在新發產品時采用新交易模式。這意味著新設公募基金管理人證券交易模式轉換相關工作已由試點轉入常規。

相較托管行結算模式,券商結算在交易結算風控上具備一定優勢,可以提高基金資金交易結算的安全性。在基金傭金分倉上,由于參與傭金分倉的券商數量有限,公募管理人更容易和券商進行深度綁定。

Wind數據顯示,券商結算模式自2018年開始逐步試水以來,經過5年多的發展,已經初具規模。截至6月8日,共有726只公募(A/C份額合計)實行券商結算模式,合計規模為6545.21億元。

從成立日來看,2018年-2022年分別有20、48、94、192、239只新基金實行了券商結算模式。今年以來,有78只新基金實行了券商結算模式。

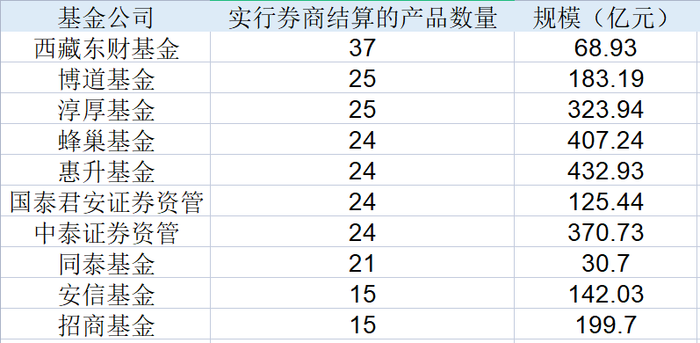

界面新聞記者統計發現,西藏東財、博道、淳厚、蜂巢、惠升、同泰6家基金公司以及國泰君安證券資管、中泰證券資管實行券結模式的產品數量居前,均超過了20只。

從公司層面來看,新設立的公募產品、個人系公募更青睞券結模式。天眼查數據顯示,西藏東財基金成立于2018年,是東方財富證券的全資子公司;博道基金為個人系基金公司,成立于2017年,目前已經由私轉公;淳厚、蜂巢、惠升、同泰四家基金公司均成立于2018年,同樣是個人系基金公司。

具體來看,目前實行券商結算的公募產品中,有的是老基金做了結算模式的轉換,也有的是新發基金在首發時就確定使用該模式。

以今年為例,包括泓德優勢領航、創金合信研究精選、諾安積極回報、景順長城華城穩健6個月持有、國金量化多策略等多只基金紛紛宣布轉換為券商結算模式。

此外,今年以來成立的多只新基金也采用券商結算模式,其中不乏爆款基金。例如,1月9日,中庚港股通價值18個月封閉運作股票一日結束募集,首募規模為19.77億元,該基金即采用券商結算模式。

在實行券結模式的704只基金中,不乏知名產品。其中,睿遠成長價值、泉果旭源、睿遠均衡價值、中庚價值領航、睿遠穩健配置等均是知名的百億產品。

在排名前10位的產品中,除了中庚價值領航、萬家中證1000指數增強、中泰星元價值優選等3只外,其余均是在2019年2月份證監會發布《通知》后成立的產品。

券商渠道強力吸金

值得注意的是,在托管行結算模式下,基金傭金分倉通常由多家券商切分,而在券商結算模式下,參與傭金分倉的券商數量有限,更容易和券商進行深度綁定。

界面新聞記者選取了規模較大的幾只公募基金,通過其2022年的傭金分倉數據,來探討券結模式對基金規模的影響。

數據顯示,作為個人系公募,睿遠、泉果、中庚旗下的產品均通過券結的模式和券商實現了深度綁定。其中,睿遠成長價值、睿遠均衡價值、睿遠穩進配置兩年持有均租用了中信證券的交易席位,該券商收到的傭金占基金歷年來傭金支出的100%。

同樣,興業證券也承擔了泉果旭源三年持有的券商結算工作。2022年報顯示,該基金傭金支出為559.84萬元,興業證券收到的傭金收入占比為100%。

而中庚價值領航、中庚價值先鋒、中庚小盤價值三只產品則分別選用了華泰證券、東方證券、廣發證券等不同的券商,分別實現了和不同券商渠道的深度綁定。

券商系公募則優先選擇了股東方作為結算的渠道。以易方達品質動能三年持有為例,該基金2022年支付給廣發證券的傭金為1566.68萬元,占全部傭金的32.15%。天眼查數據顯示,廣發證券為易方達基金的股東之一,占比為22.65%。

同樣,券商資管的產品也首選了自家的交易席位。數據顯示,截至今年一季度末,中泰星元價值優選規模為80.91億元,中泰證券為唯一的交易渠道,傭金收入為基金傭金支出的100%。

根據《關于新設公募基金管理人證券交易模式轉換有關事項的通知》(證監辦發[2019]14 號) 的有關規定,如果基金采用證券公司交易結算模式,可豁免單個券商的交易傭金的比例限制。而對于其他結算模式的基金產品,基金管理人通過一家證券公司的交易席位買賣證券的年交易傭金,不得超過其當年所有基金買賣證券交易傭金的30%。

券結能賣得動嗎

在“賣得動”和股東利益之間,也有公募管理人選擇了前者。

“我們也想找股東方做券結的主渠道,但是股東方現在也賣不動啊。”北京某券商系公募人士告訴記者,今年以來市場震蕩,經過公司高層的決定,最終將兩只績優的持營基金放在了中信證券做券結。“現在行情不好,我們的訴求就是能賣得出去,拉得動規模。”

“之前證監會的《通知》要求,作為新成立的基金公司,發行的新基金需要采用券商結算模式。在早期,公司比較擔心采用券結后影響自身直銷渠道資源。但從近幾年發展來看,越來越多的基金公司采用券商結算模式。現在我們公司新基金發行時,一般選擇兩個渠道——一個是券商、一個是銀行,其中券商是主渠道。”一位個人系基金公司營銷總監向記者透露。

“尤其是一些貼合券商客戶需求、規模較小但績優的老基金,通過調整交易結算模式可以拓展券商渠道支持。”上述人士表示,公募基金參與券商結算模式積極性提高,主要看重券商的銷售能力,隨著成功案例增加,未來將有更多基金公司效仿。

從券商渠道來看,能搶到績優基金的結算席位,對于提升保有規模也大有幫助。日前披露的一季度公募基金銷售保有量數據顯示,券商系機構的保有規模約為12854億元,占比22.18%,環比小幅下降0.06個百分點。兩家頭部的證券公司中信證券和華泰證券分別位列第9名、第10名,保有規模分別為1309億元、1282億元。

“我們公司這兩年都在大力招聘基金投研方面的人才,除了自主研發投顧組合外,還加大了對績優小眾基金的分析和考量,進一步提高自身基金庫的含金量,只有這樣才能被高凈值客戶認可,提升公司的保有量。”北京某頭部券商基金投研人士告訴記者。

為了在基金代銷領域中擁有更大話語權,券商有動力推動基金公司發行券商結算模式基金。券商結算模式在交易結算風控上具備一定優勢,可以提高基金資金交易結算的安全性。

“在托管行結算模式下,基金傭金分倉通常由多家券商切分,而在券商結算模式下,參與傭金分倉的券商數量有限,更容易和券商進行深度綁定。”前海開源首席經濟學家楊德龍表示,未來隨著券商公募代銷能力的增強,新發權益類基金可能會更多選擇券商結算模式。