文|壹娛觀察 大娛樂家

騰訊音樂(TME)終于迎來了這一天,作為一家以“音樂”為名的公司,其核心業務——在線音樂營收,終于在2023年第一季度與社交娛樂業務接近持平,商業模式終于開始轉變為以音樂付費訂閱以及音樂相關收入為主的形態。

5月16日,TME公布了2023年第一季度未經審計財報,據財報顯示,騰訊音樂2023年第一季度營收70億元,同比增長5.4%,終于止住此前同比五連跌的勢頭,同時第一季度凈利潤為11.5億元,同比大增88.5%。

在國內的流媒體音樂行業中,TME的市場地位依然穩固,但如果細看各個財務數據之下的分項,以及其對于AIGC技術的高調姿態,也不難看出這位領頭羊難以言說的焦慮。

如今這種局面對于TME而言,或許是喜憂參半,喜的自然是在線音樂服務收入延續了此前增長勢頭,并且有成為了未來核心營收來源的潛力;但長期以來利潤率極高的現金牛——社交娛樂業務卻始終無法止住持續下滑的局面,即便TME還被騰訊空降了CEO,也并沒有使這一趨勢逆轉。

更重要是,營收結構變化所造成的內部權力變化,顯然也在悄然發生。過去一直被酷狗酷我、大騰訊照顧著的QQ音樂,如今似乎終于能夠站到前臺,無論在月活的增長,還是在營收的占比方面,QQ音樂終于名正言順地獲得了當家作主的機會。

但俗話說“當家才知柴米貴”,在整體業務月活用戶不斷流失、音樂訂閱服務的ARPPU多年來始終未能突破10元大關的背景下,騰訊音樂將未來押注在AIGC身上,或多或少更像是一種無奈之舉。

TME成長到了瓶頸,終于要讓“音樂”成主角

過去外界一直對于TME作為在線音樂平臺多有爭議,一大核心便是在于音樂付費從來沒有成為過核心營收。在今年第一季度,情況終于迎來了改變,在線音樂業務在整體營收上與社交娛樂業務實現了齊平的狀態。

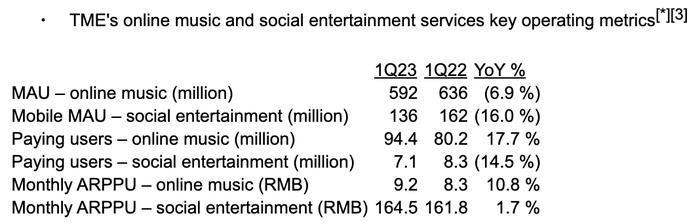

2023年一季度的財報數據顯示,TME2023年第一季度營收70億元,同比增長5.4%,在線音樂付費用戶數至9440萬,同比增長17.7%。第一季度在線音樂服務收入35.0億,同比增長33.8%,其中在線音樂訂閱收入達26.0億元,同比提升30.4%。

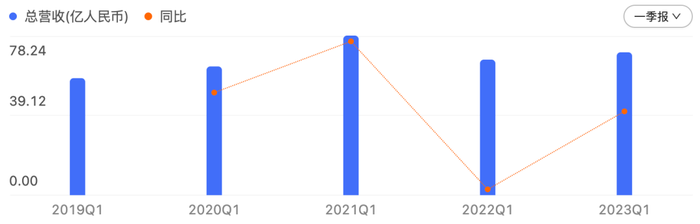

營收同比終于逆轉了過去連續五個季度下滑的趨勢,重新實現了同比增長,但這種逆轉多少也與去年前兩季度由疫情造成的低基數有關。

TMEQ1總營收及同比

不過從環比來看,相較之前兩個季度的營收水準,今年第一季度70億的營收反而是出現了相當程度的下滑,環比下滑超過5.7%,重回去年第二季度的水平。

當然,相較于營收絕對數字的表現平平,第一季度TME最大的亮眼表現自然還是在線音樂營收終于實現了上市以來首次追平社交娛樂業務。不過這多少也已經在市場的預期之中,畢竟上一個季度兩者之間的差距已經只剩3億左右。

兩大營收來源各占百分之五十的局面,從樂觀的角度去看的確可以說是營收結構優化的結果。

事實上,仔細去看二者的動態結構變化不難發現,如今在線音樂服務能實現與社交娛樂服務并駕齊驅,并不是因為前者本身實現了多么驚人的營收增長,雙方的差距不斷縮小以至于被抹平更多還是來源于后者自身業務的不斷萎縮。

畢竟環比來看,在線音樂收入整體較上一季度的35.6億其實不升反降,在這種情況下,還能追趕上社交娛樂營收,只不過是因為后者的下滑速度更加感人。

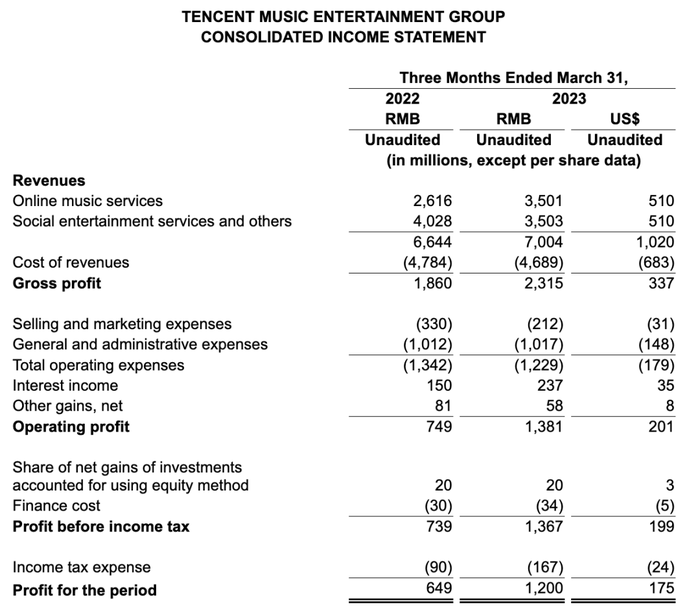

TME2023年Q1財報

自2021年Q3起到今年Q1,TME的社交娛樂業務營收已連續七季度同比下滑。2019年,包含K歌、直播在內的社交娛樂業務營收,能占到TME總營收的72%以上,是其最主要的收入來源。而在最新的這份財報中,社交娛樂業務營收同比下滑13%,環比下滑9.5%,占總營收比率僅為50%,與在線音樂業務營收均為35億元。

從營收來看,2021第四季度基本上已經TME社交娛樂業務最后的高峰,此后幾乎都是以20%的同比跌幅在持續萎縮。

一方面,自然有外部環境變化的原因,去年6月30日起開始實施的直播新規,對于各大秀場直播的平臺都或多或少都有一定打擊,加上整體經濟復蘇并未到達預期,“榜一大哥”們也沒有更多余糧支持,原本就并不具有競爭優勢的TME社交娛樂業務,其實很難走出萎縮區間。

另一方面,則是由于抖快等短視頻平臺逐漸深入其腹地,依靠流量優勢在K歌與直播領域的持續發力,也讓傳統秀場直播平臺難以抵擋。而在降本的大勢趨下,即便面對競爭,TME也很難在拿出資源去進行獲客爭奪。

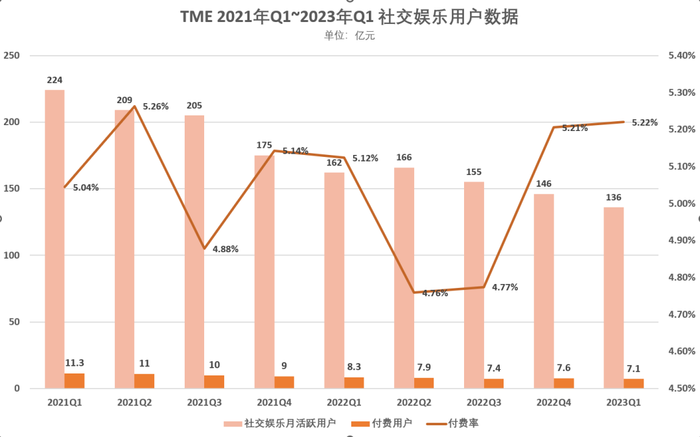

用戶端的數據持續下滑體現的便是一個增量見頂、剝削存量導致用戶逐步流失的現狀。

社交娛樂月活則是同比環比都無法創造止跌勢頭,第一季度只剩1.36億的活躍用戶,再創新低,較2020年同期月活人數跌幅更是接近50%,付費用戶繼續下滑14.5%,跌到710萬人。

高ARPPU用戶的持續流失,背后體現的是外部經濟環境趨穩和跨行業競爭的拐點尚未到來。

在這種背景之下,收購而來的酷狗酷也很難繼續對QQ音樂形成壓制。

根據Trustdata的數據顯示,早在去年3月,TME旗下酷狗音樂月活1.4793億,環比下滑0.87%;QQ音樂月活1.4698億,環比增長1.32%;酷我音樂月活1.0784億,環比下滑0.88%。

而隨著騰訊的存在感在TME中不斷加強,QQ音樂的核心地位也變得更加凸顯。像是上個月微信聯合QQ音樂推出了免費聽歌會員活動,無疑都證明了,TME如今需要讓“親兒子”通過更多資源獲得存在感。

因此主營業務的如此表現之下,亮眼的利潤增長與六個季度以來的最高毛利率,更多的還是需要歸功于削減銷售、營銷費用等相關成本。

而隨著在線音樂收入逐漸開始成為營收的半壁江山,今后QQ音樂的地位勢必需要進一步獲得加強。

TME一季度在線音樂付費用戶環比增長590萬,達到9440萬;在線音樂付費率15.9%,達到歷史新高;在線音樂ARPPU連續四季度增長,達到9.2元,三者共同推動在線音樂訂閱收入同比增長30.4%,達到26億元。

TME2023年Q1財報

但從ARPPU來看,這部分業務依然任重道遠。本季的ARPPU增長很大程度同樣建立在去年同期ARPPU8.3元的低基數基礎上,即便如此大幅增長,在線音樂ARPPU也尚未回到2020年單季超過9.3元的最高水平。

在付費率接近16%后,距離TME管理層曾給過的中長期的付費率目標——看齊長視頻付費率20%-25%,依然有不小差距。

尷尬的是,去年年初開放的“看廣告聽音樂”的功能只帶來了存量流量變現這一短暫紅利,卻并沒有真正幫助TME從平臺外部獲取更多的流量。

從這些財務數據不難看出,“降本增效”所帶來的業績增長已經接近極限,TME接下不得不面對一個殘酷現實:在找不到增量的情況,還能拿什么來維持成長。或是在增長邏輯不再后,甘當一個“小而美”的在線音樂流媒體平臺,那么對AIGC的過度投入真的還有意義嗎?

想靠AI破局,TME背后的進退維谷

面對“AI孫燕姿”的火爆,就連“冷門歌手”本人也在最近親自給出了回應,“你并不特別,你已經是可預測的,而且不幸你也是可定制的”。

相對于很多評論對AI創作潛在的局限,孫燕姿的態度足夠開放同時也并不太樂觀。畢竟現實就是聽眾們對于“AI孫燕姿”所帶來的創作的確樂此不疲,這種狂熱也同時在推動著技術本身的不斷精進。

“AI孫燕姿”不會是終點。

畢竟就連如今的音樂流媒體平臺本身也需要依靠AIGC來重塑其成長的可能性。起碼對于TME來說,押注AIGC在音樂范疇的未來潛力,是它們極少數還能讓市場對其重燃熱情的敘事。

QQ音樂 “AI歌詞海報”

在上一季的財報中,TME更多還是以蹭熱點的方式在對AIGC進行描述,而來到這一季度,不論是高層表態還是實操層面,TME都拿出了更多動作。

在財報中騰訊音樂CEO梁柱表示:“在本季度,我們探索了大語言模型(LLMs)在AIGC領域落地的多元應用,這些創新不僅持續為平臺提供了豐富的內容,也為我們帶來了巨大的機遇,并且通過對大型語言模型 (LLMs) 的持續探索,AIGC為我們的平臺生態系統注入了活力應用程序。”

像是正式推出的面向音樂人的智能化輔助創作工具―TME Studio以及酷狗音樂推出的“音色制作人”。

前者可分離提取歌曲中的人聲和樂器的“音樂分離”、基于音樂內容理解識別各式歌曲要素的“MIR計算”、依據人工智能算法推薦合適押韻詞語的“輔助寫詞”,以及由AI為海量歌曲自動生成吉他曲譜助力彈唱練習的“智能曲譜”;后者則是通過學習人的聲音,經過AI智能化學習后生成專屬的音色音效,并以此來制作歌曲。

酷狗音樂“音色制作人”

就目前來看,TME的AIGC應用更多還是停留在AI音樂生成工具層面,希望其能幫助音樂人提高音樂創作效率,從而通過獨立音樂人來緩解版權成本壓力。但這些停留在創作端的功能,對普通用戶的聽歌體驗幾乎帶不來人任何立竿見影的效果。

事實上,對于依靠大量獨占版權吸引用戶付費訂閱的TME來說,AIGC音樂本身就是一把雙刃劍。

一方面它在版權方面要比其他對手更加受制于三大版權公司,不僅不可能跟進類似“AI孫燕姿”這類UCG行為,甚至還需要站在第一線投入審核力量去協助版權方,進而得罪用。

另一方面,不基于成名歌手的AIGC音樂創作,就目前來看其實很難獲得什么關注度,創造“神曲”的能力尚不及抖音快手等短視頻平臺,過多投入反而徒增成本。

AI孫燕姿 圖源:b站

壹娛觀察在《AI技術不會放過在線音樂》一文中就已經提到過,面對AIGC,音樂流媒體并不會比過去擁有更多話語權,不嘗試范式創新,僅僅一味投入反而可能只會淪為新的技術工具,最終落得像傳統唱片那般被時代淘汰的下場。

對TME而言,其作為國內有音樂流媒體行業領頭羊的位置短時間難以撼動,只不過在QQ音樂逐漸成為營收支柱之后,如何進一步放大音樂流媒體服務本身的價值,反而是TME不得不重新思考的命題。

或許就和長視頻流媒體一樣,窮則生變,大概只有真正需要面對生存危機時,才會迎來破釜沉舟改變的機會。