文|侃科技

疫情期間成長起來的量販零食店,有兩個明顯特征:擴張快且區域性很強。

華泰證券曾統計過國內代表性的量販零食店,基本都集中在華中、西南和華東地區。雖然偏安一隅,但擴張速度卻令人咋舌。

浙商證券統計的四家企業,每家的門店數量都在過去兩年完成跨越式增長,尤其零食有鳴,一年內開出千家門店。

極快的擴張速度外加強區域性,成功吸引了資本注意。

2021年至今,零食很忙、零食優選、愛零食等多家拿到投資,最新的趙一鳴于今年2月完成1.5億A輪融資,由黑蟻資本領投、良品鋪子跟投。

與此同時,圍繞量販零食店的討論也越來越分化:

一邊認為量販零食店的生意無法走的更遠,原因是劣質低價且毛利低,以及量販的模式也不算真正的創新;

另一邊認為零食行業的渠道變革將會誕生新的機會,當前正處于快速擴張的跑馬圈地階段,規模優勢會在擴張結束后釋放。

正反兩方的理由都足夠充分,一時間分不出上下。這恰好是本文嘗試探尋的核心點:量販零食店,到底是機會還是泡沫?

零食行業:性價比為先的大眾生意

在討論量販零食店之前,先要搞明白零食行業的商業模式。

本質上,零食是一個有品類無品牌的行業。大部分零食只配擁有食材名稱,沒有品牌加持,比如鹵蛋、豆干、雞爪。

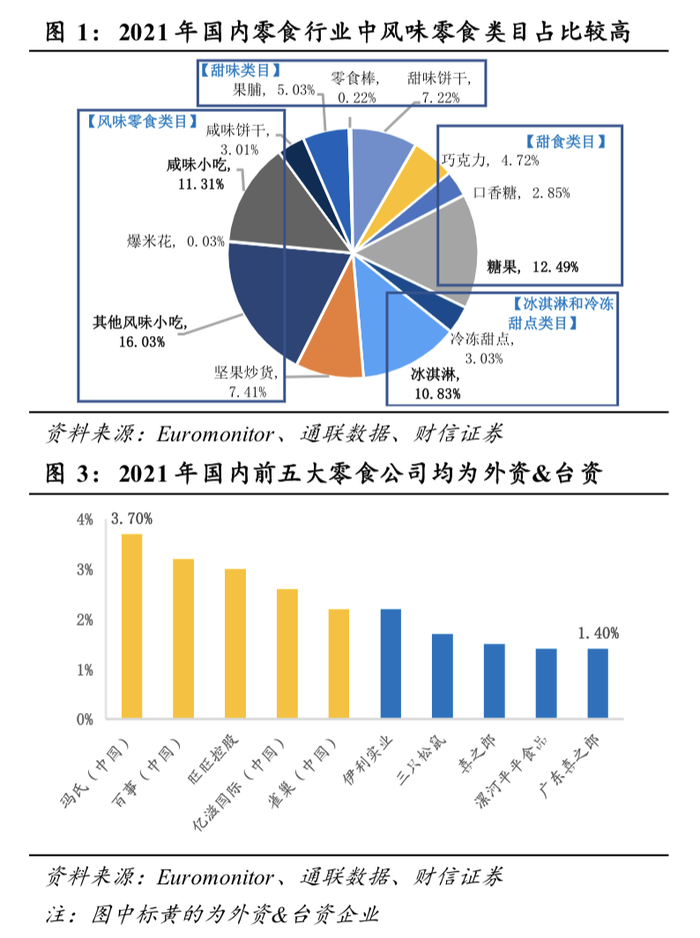

這就導致零食行業處在一個品類多但格局分散的狀態。比如僅風味零食下,就有咸味餅干/小吃、爆米花、堅果炒貨等5個二級類目,每個二級類目下又能分出不同的小類別來。

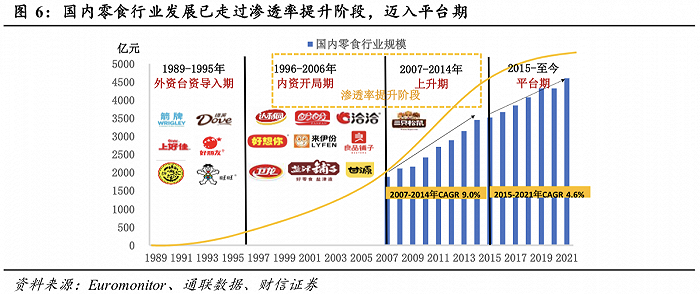

類目多消費者選擇不集中,就導致格局分散,2021年國內零食公司CR10僅23%,排名第一的瑪氏(中國)份額只有3.7%。

零食的產品特性決定其天生無需較強的品牌勢能,近30年國內零食行業中相對成熟的經銷商品牌和白牌也有一定的生存空間。

原因在于,一方面零食產品通常規格較小,消費者購買決策的試錯成本低;

另一方面,零食產品繁雜,不僅子品類豐富,且子品類內部單品之間的可替代性也強,消費者對于零食天然擁有不斷嘗新的心態。

不可否認的是零食行業中某一品類的復購或許比較穩定,但基于消費者低試錯成本+嘗新心態,某一品類內部的單品復購率會較低。

除了少數品牌能以“品牌即品類”的心智先占優勢換得復購,成功孵化出國民大單品(比如衛龍),從而擁有一定程度的品牌勢能外,多數零食品牌往往受制于較低的單品復購率,難有現象級大單品出現,導致零食品牌溢價空間天然有限。

在價格與價值匹配的前提下,零食的定價上限邊界較低,疊加其品牌弱化效應,消費者對于零食所需花費的預期就低。零食行業的底層邏輯也只能是以合適價格+好品質為切入點,為客群創造性價比。

因此,“有品類無品牌”的特點決定了零食只能以性價比為先。

以性價比為先,就意味著零食必須做大眾生意,核心理念是覆蓋更大客群。所以零食行業的增長模型可從客群角度進行分析,即銷售額=客單價x消費者數量。

按此模型,零食行業的成長邏輯分為以下兩個維度:

1、提高客群價值。如前文所述,零食有品類深度,零食企業可通過多品類實現對單個消費者的多種細分需求覆蓋,進而從整體上拉升客單價;

2、擴大客群容量。此點可通過產品的高頻推新、廣域渠道鋪設下的持續拉新實現。

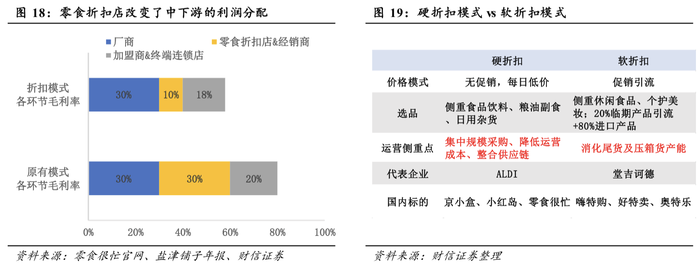

但復盤國內零食行業發展史,在滲透率提升階段出現的部分內資零食企業,采取“高舉高打”模式入局,即提升單品售價和不斷拓店,而此模式在2015年之后的行業存量競爭狀態下失效。

我們以良品鋪子為例,分析內資零食企業“高舉高打”模式失效的根本原因,進而闡明零食行業的大眾生意邏輯。

作為初代線下渠道品牌和后生線上全國化品牌的良品鋪子,其真正的價值在于流量集合。

線下渠道里的零食品牌分散性強,而渠道離消費者更近,國產零食品牌對消費者的早期心智教育很大程度上是通過區域性的初代渠道品牌做流量匯聚來完成的,比如開在商超附近的良品鋪子實現了客群的精準分流。

但受制于上游廠商高度分散化+下游零售渠道高度區域化的問題,在線下渠道較難出現全國化國產品牌。

隨著2012年電商平臺的崛起,下游零售終端的高度區域化問題得以解決,良品鋪子開始進入線上渠道,短時間內享受線上流量紅利,在全國范圍內異軍突起,規模得以壯大。

但此后,良品鋪子的流量價值未能發揮最大效用,因為在“高舉高打”模式下,企業通常會做大品牌聲量、拔高產品定位,因此規模快速擴張但費用率居高不下,對應的業績表現為產品均價提升,品牌銷量卻持續負增長、客單價下降。

其內核在于,“高舉高打”模式將資源向門店運營、品牌營銷等前端環節傾斜,因此在中后端環節就必須采取代工模式。

代工模式下的渠道品牌本身對上游觸及程度有限,因此缺乏在原材料端充足的自有降本空間,且從零食產業鏈縱向延伸來看,生產端與品牌端毛利率水平相差不大,渠道品牌對上游代工廠的議價能力有限,因此良品鋪子需要不斷拉高產品均價以維持毛利,而此舉又進一步消耗其原本的流量優勢。

另一方面,國內成熟的零食制造廠商通常會有自有品牌,品質優良且價格較低,在2015年微博、微信公眾號等內容媒體快速發展之下,消費者開始關注到此類平替產品,良品鋪子原本的流量匯聚優勢被打散。

綜上所述,“高舉高打”模式失效的根本原因在于高定價產品損耗了客源價值,而零食行業本質上追求的是“生意大滲透”而非“心智大滲透”,規模優勢、全域覆蓋才是行業經營重點。

量販零食店:供需匹配變遷產物

回顧零售渠道發展歷史,零售渠道總是基于當時的消費大環境往供需匹配效率提升的方向變遷。

在供給短缺且高度集中的年代,商超的出現有效解決了有效供給不足、商品售價高的矛盾。2002—2012年間,零食行業終端流量集中在商超、大賣場、雜貨店等零售網點,也就是第一代渠道。

彼時終端零售商的地位強勢,向供應商收取各類通道費、促銷費和拉長賬期的經營模式,導致終端售價被推高,形成以高毛利為運轉模式的價值鏈。

零食行業有一個特點,即大而散、SKU多且迭代較快,第一代渠道通常難以充分滿足消費者需求,因此第二類渠道品類專營門店誕生,以百草味、來伊份、良品鋪子等為代表。

第二代渠道最大的意義在于分流,但仍基于高毛利運轉。

這類專營店最初多以直營模式開在核心商圈點位,起到了承接超市、大賣場里部分有零食需求客流的作用。

但本質上專營店內的產品調性,橫向對標的仍是商超內被推高的高定價產品,其商業模式自誕生起也是建立在高毛利的運轉之上,以覆蓋門店運營中較高的租金、人力等費用。

以線上品牌專營旗艦店形式起家的三只松鼠,通過奶油味的碧根果、夏威夷果等爆款堅果產品在發軔之初形成了足夠明顯的差異化。

但線上零食品牌所選的品類大部分是大包裝、組合銷售、價值量相對較高的品類(比如肉類、堅果類等),其核心仍是拉高客單價以覆蓋較高的線上履約成本,并未對產業價值分配體系造成實質改變。

而量販零食店則是中游經銷商與下游零售商邊界逐步融合之下的產物,其與第二代渠道的最大區別在于,量販零食店是品類專業店,而非單一品牌專賣店。

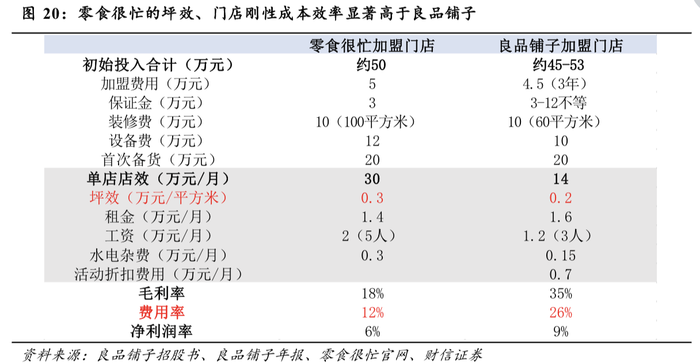

量販零食店的生意本質屬于硬折扣業態,將行業原有通路體系下高達50%的渠道毛利率壓縮至約30%甚至以下,以此降低終端零售價格。

值得注意的是,硬折扣與軟折扣在價格模式、選品、運營側重點等多方面均有所不同,硬折扣相較于軟折扣在用戶復購、門店運營、上游供給端三方面均有顯著優勢。

硬折扣的核心是供應鏈上極致的降本增效,通過減少運營成本,以改變原有價值鏈的利潤分配模式,最終降低渠道的零售價,實現薄利多銷。

零食很忙和零食優選的毛利率分別為18%和22%,遠低于第二代渠道品牌專營店50%的毛利率。

因此,在低毛利率模型下,量販零食店必須依靠高效率賺錢。而高效率主要取決于兩個方面:前端門店的高坪效和后端供應鏈的高周轉。

門店高坪效的核心,前期在于依靠選址賺對流量的錢,追求轉化效率最大化,后期則在于精準選品提升復購率,產品上新是關鍵。

后端供應鏈的高周轉則體現在量販零食店在資金占用、渠道費用上讓渡,以換取較低的進貨成本保障絕對低價的優勢,同時還維持了供應商原有的凈利率水平。

這一套流程下來,量販零食店就能做到更高的坪效和更低的費用率。比如同樣是加盟門店,零食很忙的坪效就比良品鋪子高出0.1,費用率低出14%。在毛利率相差17%的情況下,凈利率卻只有3%的差距。

機會還是泡沫?

據窄門餐眼,截至2022年末國內零食量販門店總數預計在1.3萬家左右,同期全國百強商超/咖啡/鹵味鴨脖/便利店/水果店/現制茶飲店數量分別達到3/12/13/25/30/39萬家,對標看零食量販門店擴張空間仍然廣闊。

各大零食量販玩家當前仍處于快速擴張的階段,如零食很忙計劃2023年拓店至3500家(凈增1500家左右);零食有鳴計劃2023年拓店至3500家(凈增2500家左右),并計劃至2026年全國門店總數擴至1.6萬家左右。

但量販零食店的擴張,套用一句爛大街的話術就是機遇與挑戰并存。

機遇在于,國內下沉市場消費基礎扎實、空間廣闊,高性價比零食量販業態疫后進入加速增長階段,頭部玩家通過在省內市場的深耕加密,單店模型已經跑通并漸趨成熟,供應鏈效率及選品優勢亦逐步強化,有望先發開啟省外市場擴張,憑借自身綜合競爭優勢、規模效應以及對優勢點位的先發搶占實現全國化布局。

挑戰在于國內消費者口味、消費習慣等的地域性差異導致零食量販店在不同地區門店的SKU選擇、供應鏈管理均需做出針對性微調,進而加大了異地擴張的難度,主要來自四個方面:

1、品牌外埠市場擴張面臨優勢門店點位資源有限的限制;

2、異地擴張需要借力加盟商進行門店開拓及管理,加盟商與門店管理半徑將放大,對量販零食企業的運營管理能力提出了更高的要求;

3、為支撐外埠市場門店擴張,此前以基地市場為核心的倉儲物流體系需要進一步完善優化,否則量販零食企業將在擴張過程中面臨顯著的供應成本增長;

4、消費者對于食品品類及口味的偏好有一定的地域特征,因此量販零食企業進入新市場時,為當地門店挑選最合適的產品組合,需要對當地零食消費習慣有較為深入的理解且需要積累相對應的產品供應商資源。

另外,一個明顯但又容易被忽視的難題是,當下的量販零食門店有相當一部分設在下沉市場,比如零食很忙在湖南省的平均開店數量,市區均值為17,而縣城均值為13,已經非常接近。

這意味著,在縣城開設門店,以品牌帶量+白牌利潤的方式可行,而向上進發就可能遇到租金、人工以及消費者口味變化的麻煩。

與此同時,盼盼、良品鋪子等進入量販零食店的跨界選手也不容小覷。

尾聲

量販零食店并非是一個典型的增量渠道,而是憑借更高效的供需匹配,作為一種(在特定場景下)更高效的渠道。因此量販零食店逃脫不掉零售業態的不變定律:

沒有品牌加持的品類,難做流量生意。

在可選消費品維度,絲芙蘭、宜家、Lululemon等零售渠道能成功發展的原因在于,這些零售渠道中的品類均有品牌勢能加持,能將“流”量變“留”量。

反觀天生無品牌的零食,雖然量販零食店現階段擴張迅速,且下沉空間較大,但不同門店之間的差異較小,同質化問題已顯現。

所以在零食產業鏈上,與其追求充滿不確定性的終端流量生意,不如將目光鎖定在確定性最強的上游廠商端。

參考資料

[1] 量販零食店興起,新零食自由,信達證券

[2] 零食行業深度:渠道變革方興未艾,跑馬圈地正當時, 安信證券

[3] 休閑零食專題行業研究:如何看待零食渠道的變革與機遇?國金證券

[4] 休閑零食行業專題報告:變化中的機遇,變革下的成長,光大證券

[5] 浙商新消費系列研究:探尋零食折扣店的魅力:線下零食版的“拼多多”, 浙商證券

[6] 可選消費研究之休閑食品行業系列報告(一):價值鏈重塑,國產零食企業如何進擊突圍?財信證券