文|智瑾財經 大釗

生鮮電商行業終于守得云開見月明。

2022年,生鮮電商賽道可謂是寒意徹骨,幾乎所有的參與者都處于苦苦掙扎的境地。不僅十薈團、橙心優選、同程生活、興盛優選相繼關停或大面積“撤退”,即便是背靠京東的京喜拼拼也在經過了多輪收縮后,僅留下北京和鄭州兩個市場。

有著“生鮮電商第一股”之稱的每日優鮮,在遭遇了撤城、拖欠貨款、拖欠薪資、大幅裁員等風波后,更是出現了破產的傳言。同為上市公司的叮咚買菜,雖然去年毛利率來到了30.91%的歷史新高,但是凈利率依舊只有-3.33%,全年虧了8.14億元人民幣。

但在進入2023年后,此前曾被質疑為“只會燒錢、不會賺錢”的生鮮電商,似乎又“活”過來了。

先是在今年元旦前后,盒馬CEO侯毅在內部信中透露,2022年主力業態盒馬鮮生實現盈利。

隨后在立春時節,叮咚買菜方面宣布2022年第四季度首次實現單季GAAP凈利潤轉正。

近日據媒體報道,美團買菜已基本實現盈虧平衡,并在2月重啟擴張計劃。

隨著這些生鮮電商企業盈利的消息傳出,原本已經“結冰”的行業賽道似乎也迎來春意。

買菜業務“活”了

據媒體爆料,美團買菜在今年2月重啟擴張計劃。目前,美團買菜正計劃進駐蘇州,未來會在華東地區更多城市開展業務。

從美團近段時間的舉措來看,擴張是2023年的主旋律。除了美團買菜所承載的生鮮電商業務之外,同城零售、外賣配送等業務也在加速跑馬圈地。不久前,美團已開始在香港招募騎手,為在香港提供外賣服務做準備。

和外賣相比,美團買菜業務因為運營成本高、損耗率不易控制、前置倉模式飽受爭議而遭到過不少質疑。如今能實現盈虧平衡并重啟擴張,也表明美團已經摸索出一套有效的經營法則。

圖源:華通證券

實際上,自2022年半年報開始,美團就將披露的分部報告列示口徑進行了調整。調整后的公司主營業務分為兩大板塊:

一是核心本地商業板塊,主要包括餐飲外賣和到店、酒店及旅游分部,并包含美團閃購、民宿以及交通票務;

二是新業務板塊,主要包括美團優選、美團買菜、餐飲供應鏈(快驢)、網約車、共享單車、共享電單車、充電寶、餐飲管理系統等眾多公司布局新業務。

2022年三季度財報顯示:

美團新業務板塊收入同比增長39.7%至163億元,增幅超過了核心本地商業板塊的24.6%,經營虧損也大幅收窄32%。而到了第四季度,美團買菜的業務增速超過了30%,前置倉規模擴展到了500個,日均訂單超過110萬個,整體已實現盈虧平衡。

王興則在財報電話會上談到,美團正在持續發力社區生鮮零售業務,會努力改善供應鏈、履約服務。積極開城的美團買菜,相信會給生鮮電商市場注入新的活力。

可以預料到的是為了進一步提高收入,美團除了拉新用戶以外,增加單個用戶的消費頻次是最關鍵的途徑,這也是美團閃購成為業務焦點,美團買菜、美團優選等新業務仍需要持續投入的原因之一。

從某種程度來講,美團買菜能在大趨勢不好的前提下逆襲成功,部分歸因于打破了生鮮電商原本的模式局限。據悉,美團買菜一直在不斷擴充SKU,除了蔬菜瓜果外盡量提供更多日用百貨類商品,這樣既能提升訂單量和復購率,也給降低損耗,目前SKU已超過3000個。

數據顯示,美團2022年新開的前置倉大多為面積在800平方米以上的大型倉庫。從SKU和殘酷面積來算,美團已經接近一家中大型商超。

美團也曾在財報中指出,本地商品零售業務的收入出現強勁增長,成本結構也顯著改善。

新一輪暗戰將至?

隨著盒馬、叮咚買菜盈利,以及美團悄然發力拓城,沉寂了一整年的生鮮電商賽道再次熱鬧起來。但在業內看來,這并不意味著“燒錢”大戰將會再現,因為如今的市場環境并不具備燒錢的條件,經歷疫情三年后大多數企業越發看重自己的現金流情況,此前的盲目無序擴張恐只存在于歷史中。

其實,互聯網賣菜的實現邏輯較為簡單,但是將UE模型打正很難。以前置倉典型企業叮咚買菜為例,該企業在當前UE模型(Unit Economics,指單體經濟模型)下,僅能實現GAAP凈利潤為正。

中泰證券預測,根據2021年四季度叮咚買菜公告中披露的上海區域單倉模型,上海區域客單價為66元,較平均60元客單價高6元,毛利率高2.7個百分點。上海分選中心成本和末端履約成本分別為4元、10元,公司平均值分別為4.8元、13元。

在這樣的前提下,叮咚買菜上海地區可以得到7%左右的經營利潤率,進而達到區域性盈利。而為了將區域性盈利擴展成全面盈利,叮咚買菜開始著力優化成本和利潤率。

2019-2021年,叮咚買菜訂單規模從0.9億單提升至3.84億單,履約成本(含分選中心成本和前置倉成本)占收入比重隨之從49.9%收窄36%。2021年四季度,單均履約成本17.7元,比2020年同期19.7元下降10%。

除了降低成本,靠選品提升客單價也是重要手段之一。以叮咚買菜的“拳擊蝦”為例,“拳擊蝦”毛利率33.8%,遠高于公司整體毛利率水平,單價在98.9元左右,超出平均訂單單價73.9%。

而如今,叮咚買菜的實際表現也幾乎印證了中泰證券的測算,2022年第四季度,叮咚買菜的平均訂單價值來到61.38元。

至于京東與美團,作為大型平臺,旗下業態相對豐富,二者在“買菜業務”上的發力更多是為了配合公司整體戰略。

從今年3月初,京東上線“百億補貼”就可看出,京東對于增長的渴求。但“百億補貼”歸根結底還是貨架電商,在當下新賽道中的直播電商與本地生活,京東仍有較大進步空間,而“買菜”業務恰恰是京東切入本地生活的好途徑。同時,京東買菜采用的聚合模式也有利于其拓展商家范圍。

相較京東,美團主營的就是本地生活,其在流量、獲客、履約等方面具備優勢。但如今,美團在本地生活領域正受到來自抖音的強力挑戰,為此,美團一方面去嘗試了抖音起家的直播電商,另一方面,深耕本地生活拓寬護城河成為重要策略,除了以美團買菜為代表的生鮮電商,公司同城零售、外賣配送等業務也在同步擴張。

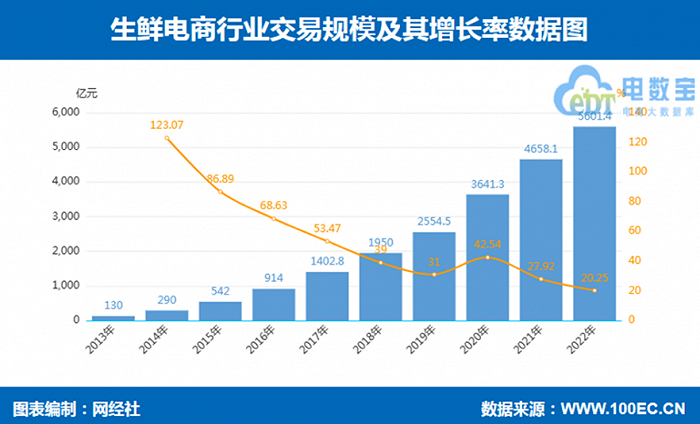

圖源:網經社

根據網經社數據,近年來,中國生鮮電商行業交易規模整體保持穩定增長,2019年至2021年生鮮電商交易規模(增速)分別為2554.5億元(31%)、3641.3億元(42.54%)、4658.1億元(27.92%)。2022年生鮮電商交易規模達到5601.4億元,同比仍保持20.25%的增速。

肉眼可見的行業高增速,以及一個小額、高頻、高粘性的流量池,也激發了更多企業殺入買菜賽道。

如沃爾瑪、永輝、家樂福、華潤萬家等知名線下商超也已陸續通過組建配送體系或是接入其他運力平臺的方式,入局互聯網買菜。

這些商超巨頭擁有天然的渠道優勢,也有更加完善的倉儲和物流經驗,雖然模式更重,但是作為線下實體的補充,在線上賺一份“外快”的同時還能更緊密的拉攏用戶,何樂而不為。

所以,就目前而言美團等互聯網企業在買菜業務上盈利可能只是階段性目標,在這場圍繞菜籃子的競爭中,究竟誰能笑到最后還有待觀察。

依舊前景未明

美團內部,王興有個“電商夢”的說法由來已久。

從閃購到美團優選再到團好貨,崇尚“無邊界”的王興進軍電商的野心從未停止。

2018年7月,基于用戶的生鮮食品、商超日用、服裝等外賣配送需求,美團正式發布“美團閃購”品牌。

2020年7月,美團發布組織調整公告稱將成立“優選事業部”推出美團優選,進入社區電商賽道。團好貨的上線時間和美團優選十分接近,采用產地直發+商品團購的形式,主打“省+好”的團購購物體驗,據36氪報道,團好貨2022年上半年GMV同比翻了近三倍,有望完成8億的年度目標。

隨著前面幾輪摸索和試探,王興和美團找到了切入電商領域的最佳方式——即時零售。

從需求側看,很多消費者對于即時可得的需求已不再局限于點餐,而是不斷進行品類延展。在供給側,品牌商家也需要通過即時物流網絡來滿足消費者的這種即時需求。

在“科技+零售”戰略下,美團已經將美團買菜的入口置于APP首頁頂部、與外賣頻道并列,足以體現出對生鮮電商業務的重視。

不過,雖然有美團APP助力,但是美團買菜在很多維度上仍然比不過幾個對手。

在前置倉數量上,叮咚買菜和每日優鮮都多于美團買菜。

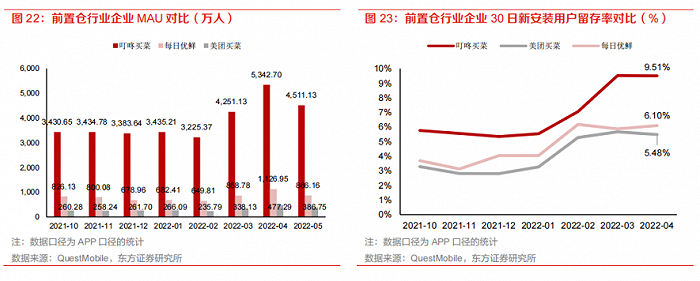

東方證券的數據顯示:

截至2021年Q4,叮咚買菜和每日優鮮全國累計開倉數達1400個和1000個,美團買菜由于開城數較少,到2022年Q4只有約500個。前置倉的不同設置影響各平臺的倉儲有效利用率、倉內人效、履約效率及商品豐富度。

從用戶數量來看,根據2022年5月的數據:

叮咚買菜APP的月活數為4511萬人,遠高于每日優鮮的866萬人和美團買菜的387萬人(也和美團買菜可以從主站下單有關)。

從用戶粘性來看,叮咚買菜30日新安裝用戶的留存率高于每日優鮮和美團買菜,根據2022年5月的數據:

叮咚買菜APP的新用戶留存率達9.51%,同期每日優鮮、美團買菜分別為6.10%、5.48%。

圖源:東方證券

而在實際交付環節,擁有最多外賣騎手的美團優勢也不明顯。根據官網顯示:

叮咚買菜最快配送時間為29分鐘,美團買菜及每日優鮮則為最快30分鐘,但實際情況中可能存在超時現象,大致在30分鐘-1小時。

此外,擺在美團買菜面前的,還有與叮咚買菜、京東等平臺一樣的難題,那就是如何將依靠高單價、高頻次才有可能實現盈利的前置倉模式,鋪開到三四線城市乃至下沉市場。雖然叮咚買菜和美團買菜都已經實現盈利,但其前置倉仍沒能走出一二線城市。

參考資料:

《最大擾動因素基本消除,擴消費政策持續發力,高成長性業務有望迎新一輪快速增長——美團投資價值分析報告》,華通證券國際

《外賣無虞,到店競爭邊際趨緩——美團深度報告》,浙商證券

《生鮮電商多模式發展期——前置倉細分賽道盡顯韌性,玩家各顯身手》,東方證券