文|趕碳號

3月27日晚,TCL中環(002129)發布年報:2022年公司營業收入670.10億元,同比增長63.02%;歸屬于上市公司股東的凈利潤68.19億元,同比增長69.21%。

考慮到中環參股的硅料企業新疆協鑫凈利潤高達82.52億元,TCL中環享有27%權益,約合22.28億元。剔除硅料的投資利潤,TCL中環的凈利潤僅為45.91億元。若以此衡量,TCL中環的盈利能力尚不如下游企業、剛發布年報的光伏組件企業——晶澳科技。

趕碳號發現,在光伏產業一體化發展大勢下,下游都在做一體化、建設各自的硅片產能。那么,始終堅持“差異化的經營理念”的TCL中環,今年硅片產能規劃將達到180GW。未來,中環的硅片將賣給誰呢?

01、中環為何沒有一體化焦慮

垂直一體化是當前光伏產業發展的一大趨勢。在硅料、硅片、電池、組件四大光伏制造環節,除了最上游的大全、新特兩家硅料企業還堅持在老本行以外,各環節中幾乎所有的頭部企業,都在發力垂直一體化。當然,TCL中環是一個例外。

趕碳號以前總結過,當下光伏行業已經具備以下幾個特征:

一是產業鏈較短,比諸如化工、鋼鐵、有色這些大行業要短得多,主業只有硅料、硅片、電池、組件四個環節;

二是各主要環節間依存度極高,價值鏈剛性傳導,牽一發而動全身;

三是行業集中度越來越高,在這一輪強勢周期中,每一環節都出現了一家或兩三家核心企業;

四是技術越來越成熟完善,光伏制造業已經從成長期步入成熟期,而且正在迎來真正的大爆發。

正是上述這些行業特征,才讓光伏企業的垂直一體化有了實現的可能。

第一,前五大光伏組件企業,向上拓展一體化。

隆基綠能是較早開始一體化發展的企業。一體化不僅是其決勝于市場的一大殺手锏,也帶給全行業以啟發。

晶澳科技則是目前一體化程度最高的企業之一,在其剛公告的2022年年報中提到:公司目前垂直一體化率達到80%,預計2023年年末可以達到90%。

晶科能源、天合光能、阿特斯在公告中多次提到今后業務著力點就是提升一體化水平。阿特斯總結公司2021年發生虧損的原因時,就歸因于一體化程度低于同行,最近公告其一體化目標為70%。

第二,硅料、硅片、電池企業向下發力一體化。

這方面最具代表性的企業就是硅料和電池雙龍頭——通威股份。其去年宣布一體化發展戰略,大舉進軍組件市場。這不僅給行業以巨大的震動,而且加速了其他走專業化路線企業的轉型。多年來一直專注電池片的愛旭股份、潤陽股份,以及擴產激進的硅片企業上機數控等等,紛紛跟進。

有著硅片“拼命三郎”之稱的上機數控,曾靠單一硅片業務實現逆襲。最近兩年,上機數控一直在向上下游同時拓展。往上游,上機已投資布局工業硅、顆粒硅、多晶硅等;下游,大舉進軍N 型TOPCon電池。

正在IPO的電池片企業潤陽股份也表示:基于電池業務,潤陽股份進一步向上下游延伸,正構建以“硅料、電池、電站”為核心架構的“嵌入式”一體化產業鏈布局。

愛旭股份的轉變則最令市場感到意外。經歷過2021年的虧損之后,狂懟過硅料的愛旭股份決定改弦更張。在2022年年報中,曾經一直堅守專業化的愛旭股份,明確其一體化發展戰略:“為促進未來幾年企業的高質量發展,公司2023年計劃新增國內生產基地2-3處,每個基地規劃不低于30GW電池、組件的一體化產能。”

通威股份、上機數控、潤陽股份、愛旭股份等企業選擇一體化有一個共同的焦慮:組件企業都在一體化向中上游拓展了,自己生產的硅料、硅片、電池片將來賣給誰。

難道,TCL中環不需要為硅片而焦慮嗎?其實,TCL中環也推出了自己的組件品牌——環晟。

年報顯示,2022年TCL中環的光伏組件營業收入為108.41億元,同比增長77.20%。光伏組件2022年產量為6.62WG。據索比光伏網統計,環晟在2022年出貨量與尚德電力并列第10。

環晟的產能與中環龐大的硅片產能相比,地位差差懸殊。

來源:索比光伏

02、第一大客戶天合光能另有打算

在2022年報中,TCL中環沒有披露其硅片年度出貨量以及市場占有率,僅提到截至2022年底,其單晶硅片總產能將超過140 GW。

目前各家公司數據尚未披露完全,按過往市場普遍認為,硅片雙龍頭隆基綠能和TCL中環兩家的市占率合計超過50%。由于隆基綠能本身自用大量硅片(2022年組件出貨量為45WG),所以TCL中環是硅片出貨最多的企業。而且,TCL中環,是把所有“雞蛋”都放在一個籃子里的。

TCL中環2021、2022年度前五大客戶;來源:公司公告

年報顯示,2022年TCL中環對前五大客戶的銷售額占比為46.58%,其中對第一大客戶銷售占比為21.01%,為140.80億元。趕碳號推測,這第一大客戶應為天合光能。天合光能曾披露,2022年前三季度向TCL中環采購了84.21億元。全年向中環采購額能夠達到140.80億的,只有天合光能一家。

來源:天合光能公告

對比TCL中環2021年、2022年兩年的前5大客戶情況,會發現,公司前2至前5大客戶的銷售占比在下降。這或是因為其下游電池片客戶的一體化程度在提高,降低了對外部硅片的需求。

天合光能是一個例外。這是因為,天合光能是前四大組件企業一體化程度最低、起步也最晚的一家,目前幾乎沒有硅片產能。

然而,事情也有變化。去年6月,天合光能發布業務規劃,擴張一體化產能,包括年產30萬噸工業硅、15萬噸硅料、35GW拉棒、10GW切片、10GW電池、10GW組件及15GW組件輔材生產線等項目。這一計劃很快開始執行:天合光能可轉債募集項目為在青海省西寧年產35GW 直拉單晶項目。該項目旨在建設公司 N 型硅棒產能,用于后續硅片及電池片的生產。這意味著,天合光能以后將會降低對外部硅片的依存度。

此外,去年天合光能還與雙良節能簽訂合同:約定2022-2024年向雙良節能采購210尺寸單晶硅片,預計2022-2024年采購數量合計為18.92億片,按照當時市場價格測算,預計2022-2024年采購金額合計為159.50億元(含稅)。

當然除了天合光能這樣的第一大客戶以外,硅片的下游客戶還有許多,比如最新跨界光伏的黑馬企業一道新能源、華晟光伏等。以上機數控為例,已通過長單鎖定大量客戶。高景太陽能鎖定了IDG、華發虛擬一體化體系的愛旭,美科與正泰結盟捆綁。但是在TCL中環的年報中,重大銷售合同部分為空白。

參照InfoLink公布價格測算;來源:上機數控公告

03、專業化的底氣是研發和產品

一體化還是專業化,對于光伏企業而言,不僅僅只是商業模式之爭,而是決定生死存亡的戰略選擇。

趕碳號始終認為,最懂企業的,當然還是企業自身,而對于有著悠久歷史與光榮傳統的光伏老玩家TCL中環來說,不可能會犯這種致命性錯誤。

公司在年報中對于市場環境有著清醒的認知:

高成長、高預期性光伏產業吸引大量資本涌入,新老玩家持續投資,各環節產能快速擴張,產品趨于同質化,市場競爭愈發激烈,產業格局面臨重塑。多晶硅料、單晶硅片、電池、組件階段性投資和達產周期形成的供需不平衡,造成部分產品周期性供應短缺或過剩,對市場環境及經營帶來不確定性。

基于供應鏈安全、擴大出海口、應對貿易壁壘等目的,產業鏈各環節通過上下游延伸的方式,彌補自身短板,向“一體化”形態發展。

公司始終認為新能源光伏制造行業的未來發展仍將遵循經濟學的基本規律,對行業發展方向和自身發展路徑具有清晰的判斷和認知,始終堅持差異化的經營理念,不斷進行技術創新、產品創新、制造方式、商業模式創新,提升產品的自主研發能力和核心競爭力,上坡加油,追趕超越,穿越行業發展周期,持續提升市場競爭力。

中環認為,行業一體化的原因主要有三:供應鏈安全、出口、貿易。公司堅守硅片主業的底氣,源自創新,也有四點:技術、產品、制造方式和商業模式。

對于專注于產品、專注于研發的公司,趕碳號一向都格外尊敬。

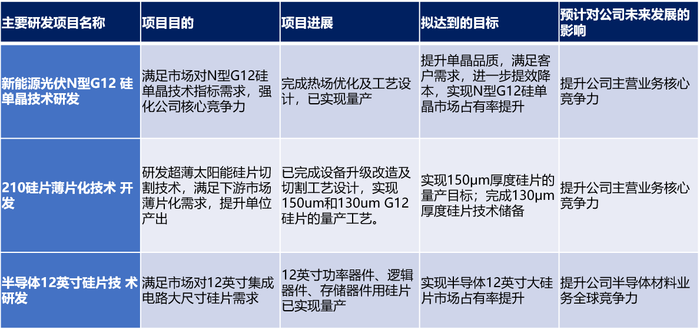

TCL中環在研發上投入力度很大:

2022年研發投入37.71億元,同比增長46.34%。截至2022年12月31日,公司累計擁有有效授權知識產權1223項,其中,發明149項,實用新型1035項,外觀1項,集成電路布圖設計21項,軟件著作權17項;受理狀態的專利747項,其中,發明專利568項,實用新型179項。

2021年公司研發投入 25.77 億元,同比增長 183.38%;截至報告期末,公司累計擁有授權知識產權975 項,其中發明專利 154 項,實用新型 797 項, 外觀1 項,集成電路布圖設計21項,軟件著作權2項;受理狀態的專利 613 項,其中發明專利 475 項,實用新型138項。

和2021年相比,TCL中環的發明專利還少了5項,但實用新型多了238項。這些一共花了37.71億元。

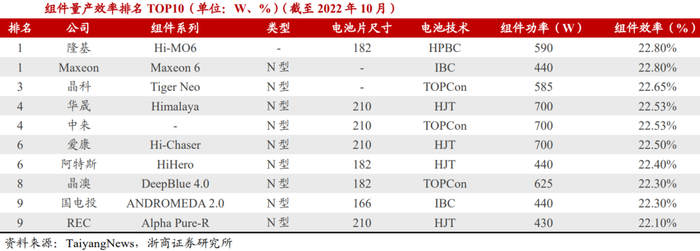

衡量研發實力和成果,除了專利數量外,研發成果更為顯性、直接。2022年是光伏企業技術創新百花齊放的一年。

在N型電池方面,隆基綠能三條技術路線并行,HJT電池轉換效率創下26.81%的世界新紀錄。晶科能源在技術路線上單吊TOPCon并取得成功,東方日升、華晟光伏發力HJT,愛旭股份主推IBC電池。通威股份、晶澳科技則在降低成本上實現各種突破。

和其他光伏企業相比,TCL中環對于自己技術的宣傳,顯得過于低調。

來源:TCL中環年報

除了硅片薄片化以外,TCL中環未展現出其強大的產品競爭優勢——當然,對于一家硅片企業而言,可能這就夠了。公司年報提到:細線化、薄片化工藝改善,硅片A品率大幅提升,同硅片厚度下公斤出片數顯著領先行業水平,但是具體數據是多少,公司并未披露。

TCL中環并沒有披露其巨額研發費用的開支明細,不知除硅片外是否還在組件,以及金剛線、坩堝等輔材方面投入重金。此前,TCL中環對于關聯企業扶持力度很大,成功孵化了坩堝企業——歐晶科技,同時也是金剛線企業——原軾新材銷售占比99%的第一大客戶。

04、業績是商業模式的試金石

在電池片方面,TCL中環在年報中提到:基于MAXEON公司(中環參股企業)擁有的IBC電池-組件、疊瓦組件的知識產權和卓越的研發能力。

趕碳號翻遍研報,才找到中環在電池、組件方面的相關數據,MAXEON的成績很優秀,但公司對此宣傳并不多。

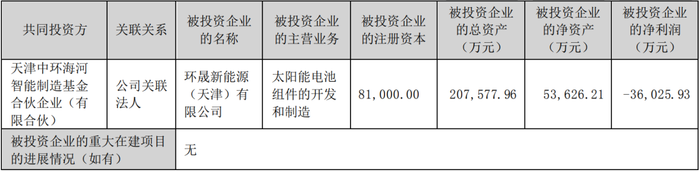

TCL中環在國內的組件平臺主要是環晟光伏,自從在2021年取得量產效率21%以上、最高效率達21.8%至今已有兩年,還沒有新的轉化效率數據出來。去年,組件企業賺錢都賺翻的市場行情中,孫公司環晟新能源(天津)居然還虧了3.6個億。

來源:TCL中環年報

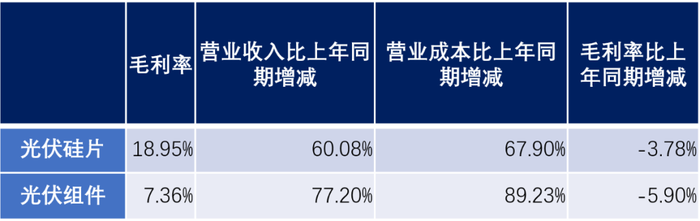

硅片厚薄、電池轉化效率代表產品力,企業經營數據,則反映公司經營質量。TCL中環年報顯示,公司2022年硅片毛利率約18.95%,同比下降3.78個百分點;組件毛利率約7.36%,同比下降近6個百分點。

來源:TCL中環年報

不過,組件方面可以。2022年TCL中環的光伏組件營業收入為108.41億元,光伏組件銷量為6.61WG。據此測算,銷售價格為1.64元/W。

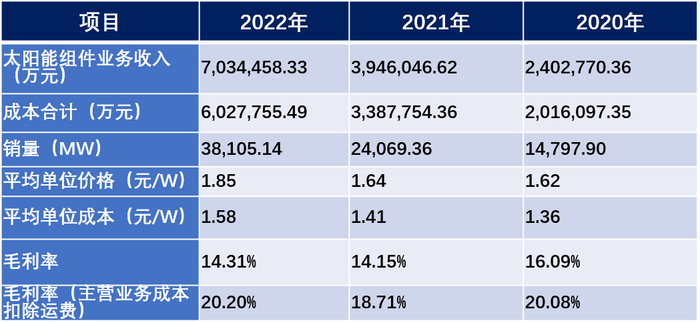

晶澳科技公告2022年光伏組件平均價格為1.85元/W,成本為1.58元。即使晶澳的組件利潤中其實已經包含了硅片、電池業務的溢價,TCL中環組件的銷售均價、毛利率,也不應該與晶澳有如此的差距。

來源:晶澳科技年報

從硅料產能、市場回歸常態的長期趨勢判斷,TCL中環來自硅料的收益未必可以持續。剔除硅料賺的錢,繼續對比兩家公司。

晶澳科技2022年扣非凈利潤約為55.57億,扣除其投資新特硅料的收益2.13億,約為53.44億,對應其年度營業收入,凈利潤率為7.32%。TCL中環在扣除新疆協鑫22.28億元投資收益后,凈利潤為45.91億元,對應其年度營業收入,凈利潤率為6.85%。

TCL中環在年報中預計,2023年末公司單晶產能規劃將達到180GW。

目前,采取一體化業務戰略的硅片企業尚未發布年報,無法作進一步對照。也許,等另外一家硅片龍頭——隆基綠能年報發布后再來對比才更有意義。到那時,估計一些投資平臺上的“環粉”和“基粉”們又會吵翻天。

后記

做企業,就像跑一場馬拉松,不能只看短期沖刺,更重要的是整體節奏的把控、體能的分配。在除光伏以外的大多數行業的普遍規律,幾乎都是“專業化”制勝。這是因為,在很多行業,一體化實在太難太難了,想要做專業化做到領先都是非常困難的,更不要說在整個產業鏈上都能做到“均好”了。

從這個角度說,光伏制造業的“一體化”,對企業的戰略把控、技術路線、業務規劃、生產運營、以至組織人才、財務資金、市場客戶等各方面的能力,要求只會更高。

一體化是一門硬功夫。所以,做一體化的企業,也未必個個都能夠在未來激烈的市場競爭中活下來,活得好。