文|動脈網

2月,浙江大學醫學院附屬邵逸夫醫院外科主任醫師梁霄在杭州使用手術機器人操作臺,通過5G網絡向萬里之外的新疆兵團阿拉爾醫院手術室內的機械臂發出手術指令,成功為一名當地患者實施了膽囊切除術。

一方面是這樣極具未來感的場景已經落地成真;另一方面是相關企業股價在二級市場一路走低。

3月,微創機器人在港交所發布公告,預計2022年收入同比增長超過850%,稱2022年公司年度收入預期較2021年同比增長超過850%,凈虧損預計約11億元~11.5億元。同時,另一行業龍頭天智航也發布2022全年業績預告,預計2022年凈虧損1億~1.2億元。

對手術機器人行業來說,無論是已經上市企業公告中的持續虧損以及股價的走低,還是擬上市企業招股書中近乎零收入的現狀,都暴露出業內公司目前商業化的困境。前幾年資本市場的熱捧和如今商業化的困局形成了巨大的反差。“對標達芬奇”的故事已經講完,如何成為達芬奇成了眾多企業現階段要解決的問題。國產手術機器人正面臨一場大考。

獲批只是開始,商業化落地才是大考

有概念、有市場、有利潤、有成長空間,是過去幾年手術機器人賽道火熱的原因。

概念上,國內醫療資源分布不均,手術機器人可以極大緩解醫療資源短缺的現狀。市場上,據弗若斯特沙利文的數據,全球手術機器人市場規模由2015年的30億美元增至2020年的83億美元,年復合增長率22.6%。利潤方面,行業標桿直觀外科多年來營收持續增長,且股價上漲超180倍的故事,讓這條賽道充滿了想象空間。

2015年開始,國家陸續出臺多項鼓勵醫用機器人創新發展的政策,國內相關領域開始加速,國產手術機器人進入爆發階段,隨著資本的涌入,這條賽道更是愈發火熱。

據動脈橙的數據,僅2021年國內就有10筆融資超億元,單筆超5億的有4起,整個賽道融資超30億元。二級市場上,微創機器人于2021年上市,市值一度超過600億。經歷了數年的融資積累,企業們備足了“彈藥”,為產品研發提供了堅實的保障。

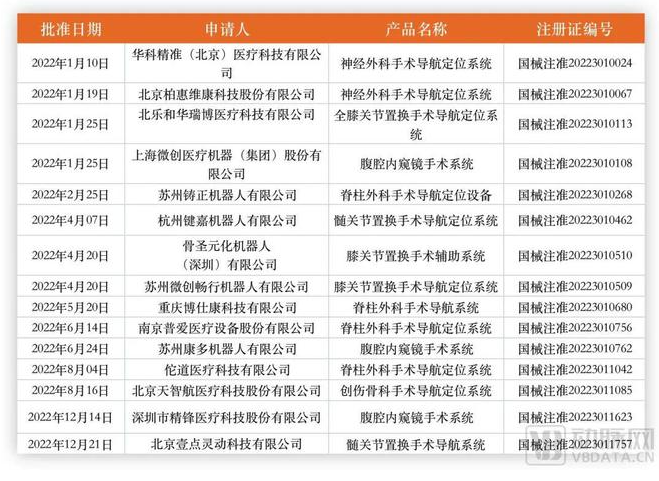

2022年國產手術機器人獲批產品,據公開數據整理

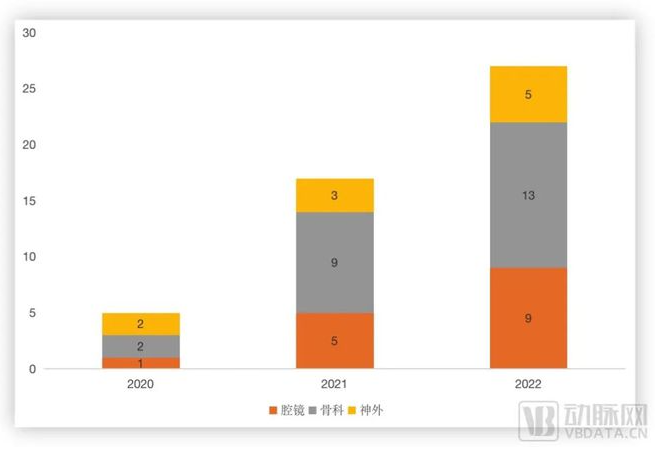

一款產品從概念到定型,從研發到審批,大概需要5年左右的一個周期。最近幾年陸續有產品獲批,但每年僅有數款,到了2022年,手術機器人產品呈現出大爆發狀態。據不完全統計,2022年全年共有15款產品獲批,其中腔鏡三款,骨科10款獲批,神經外科兩款。

資金的投入,技術的積累在時間的作用下迎來了大規模獲批落地。

然而,獲批只是開始,商業化才是真正的考驗,從“對標達芬奇”,到“成為達芬奇”,國產品牌還有很長的路要走。

國產達芬奇的商業化困局

盡管很多手術機器人都打著“對標達芬奇”的旗號,但過去近20年的時間,在手術機器人商業化賽道上,幾乎沒有企業能看見達芬奇的尾燈。

● 打動醫院很難

據公開信息,達芬奇在國內的售價約為2000萬元,每年還需約200萬的服務維保費用,再疊加有使用次數限制的機械臂等耗材,醫院在達芬奇上投入的成本并不少。因此,很多企業還是希望以價格戰的方式做國產平替,來打開市場。

只是實際效果似乎并不及預期。

對于買得起各類手術機器人的大三甲醫院來說,買手術機器人的目的除了提高手術效率、科室能力建設之外,更想提升影響力,也想憑借達芬奇的名氣達到一定的引流效果。既然有數千萬的投入,那么醫院對于手術機器人的期望值就不僅僅是幫助醫生完成手術。行業龍頭達芬奇所能提供的附加價值是符合醫院需求的。

反觀國產手術機器人,對于很多大三甲醫院來說,在臨床上能達到什么樣的效果是未知的情況下,在影響力等附加價值層面,是遠不如達芬奇的。這就意味著雙方在大三甲醫院眼中,并非是同一種類型的產品。國產產品更像是個工具,而達芬奇更像是價值投資。

因此,國產手術機器人想去搶占市場,需要展示自身的性能來證明臨床價值,或是在價格層面做到足夠有競爭力。否則對于醫院來說,并沒有很強的改變現狀的意愿。

● 打動醫生更難

達芬奇有今天的地位,除了先發優勢,更多的是其臨床價值得到醫生的認可。

對于手術過程來說,現階段醫生還是主導者和操作者,對于手術機器人的要求是一個優秀的手術助手。而國內醫生接受的手術機器人教育培訓都是建立在達芬奇那套系統之上的。起點之高,習慣之根深蒂固,要讓醫生群體做出改變,需要企業真正參與到臨床上來,真正理解醫生的臨床需求。

一名國產手術機器人從業者對動脈網表示,手術機器人的研發離不開醫工結合,但過去往往更重視技術,而忽視了臨床。甚至部分產品更像是對國外以往產品的“復刻”,在技術創新層面,臨床使用層面,都與如今的主流產品有一定的差距。同時,仿制這條路并不好走,在研發迭代上,受專利限制更多。

這類“致敬”的產品很難打動醫生,只有開發出具有真正具有臨床價值的產品,在學術推廣中,在教育培訓中才能切實地打動一線醫生,進而讓他們選擇做出改變。

● 產品迭代循環尚未建立

手術機器人是一種醫工結合,依賴在實踐中迭代的產品。只有得到足夠多的臨床實操反饋,才能依據反饋進行產品迭代。

骨科手術機器人是中國手術機器人領域中入局企業較多的細分領域,在2022年就有10款產品獲批,這也意味著它是競爭最激烈的領域。

去年獲批的產品類型主要集中在關節手術機器人和脊柱手術機器人。此外,處于臨床試驗、臨床前研發階段的企業還有數十家。以上市企業天智航為例,據其2022年中報顯示,其已累計完成約3萬例手術,但據Life science intelligence的統計,2018年國內骨科手術量就已達到966萬例,可見機器人手術量占比不高。

這也符合很多醫生對骨科手術機器人尚需優化的感受。目前很多骨科手術機器人只能參與相關手術的某些環節如定位,并不能覆蓋全流程,對有經驗的醫生來說臨床價值有限。因此,很多企業在向著更多人機協同的方向突破,希望可以拓展當前骨科手術機器人的現有能力,完成更多術式。

在腔鏡手術機器人領域也存在這樣的問題。隨著國產機器人的獲批,目前國內市場上形成了達芬奇+威高妙手、微創圖邁、康多和精鋒的格局。考慮到達芬奇的龍頭地位,國產產品想正面競爭頗有難度。因此,有很多廠商將突破口瞄準了單孔腔鏡手術機器人。只是目前國內尚無獲批產品。

也就是說,目前國產手術機器人在研發、銷售、使用、反饋、迭代的產品正循環尚未完全建立起來。

● 渠道建設時不我待

獲批之后把機器人大量鋪開入院,再以耗材+服務的形式打開第二增長曲線,成為中國版的達芬奇,這是眾多國內企業所描繪的愿景。只是現實情況是很多研發型企業是從高校孵化,缺少渠道建設基因。

如果創始團隊以技術研發為主,缺少大型設備銷售以及對應科室資源的積累,同時在產品定型階段,沒有針對不同級別醫院的實際需求和經濟實力,優化產品成本結構設計出合理的產品定價和收費模式,那么產品在日后市場競爭中,會面臨諸多挑戰。

商業化落地并不只是單純的銷售維度,它的核心本質是產品在底層設計時能否很好地控制成本,在價格占優的情況下,性能及穩定性能否與競品看齊。

同時,市場推廣也考驗著創始團隊對于資金的把控。手術機器人因為技術壁壘高,因此需要大量的資金組建研發團隊,而在企業跨過研發階段,產品定型到審批通過后,依然需要資金去打開市場。目前,國內手術機器人尚處于導入階段,企業需要在銷售端持續投入用于教育市場。而手術機器人領域競爭太過激烈,如果不能在獲批上市的18個月左右的窗口期內打開市場,就將面臨獲批上市的新品競爭。

下沉市場與出海也是種選擇

包括微創機器人、天智航在內的多家國產手術機器人企業都提出了下沉市場開拓基層醫院的市場策略。

從理性角度來看,對于下沉市場的拓展,在另一個層面讓手術機器人回歸了核心價值,即解決醫療資源不均衡的問題。

對于廣大二級或二級以下醫療機構而言,手術機器人能在某種程度上緩解醫療資源不均衡的問題。特別是在骨科領域,年輕醫生的手術精度控制,整體手術效果的均一性無法保證,而骨科手術機器人能幫助廣大基層醫院醫生在某些術式上達到或接近專家的手術水平,解決基層患者看病難治病難的問題。

對于腔鏡機器人來說,向下沉市場銷售除了能避開行業龍頭達芬奇的直接競爭外,還能適配基層醫療機構的需求。一些年輕醫生如果不能用上新設備學不到新技術,他就可能會選擇離開。同樣的,部分適用于手術機器人治療的患者也會趨向于選擇有手術機器人的醫院進行微創手術治療。

因此,很多三乙、二甲醫院為了留住醫生和患者,都有購買意愿。盡管受限于價格因素無力購買以達芬奇為代表的進口產品,但國產手術機器人的獲批上市,能夠填補這部分的市場需求。對企業來說,只有更多的醫院愿意用、頻繁用,成為醫生必不可少的工具,手術機器人才算得上真正商業化落地。

近3年國內公立醫院手術機器人采購數量,數據源于中國政府采購網

從中國政府采購網近3年的手術機器人中標數據來看,除了銷量呈上升趨勢外,眾多非一二線城市醫院的采購成為明顯的增量。

市場下沉這種現象已經在國外有所體現,美國有很多人口規模不大的小城市醫院,在過去幾年通過配備手術機器人,成功在大醫院的夾縫中求得生存,通過樹立特色醫療服務有效改善了經營狀況。同時,手術機器人公司為醫院也帶來了外科醫生資源以及推廣方法用于幫助醫院建設自身專科能力。

有鑒于此,微創機器人在其2022半年報中也提及,在2022H1用自建和與醫院共同開發的模式部署了30個培訓中心,培訓了200多位醫生,完成了800例培訓案例。

不僅僅是下沉市場,海外也是國產品牌瞄準的目標。微創機器人自主研發的鴻鵠骨科手術機器人獲得美國FDA的510(k)認證和歐洲CE認證,并且已經在美國建立了專業的商業化團隊,出海在即。此外,另一頭部企業天智航也在投資者會議中分享,將計劃從歐盟認證開始,后續做美國市場。

政策,繞不過去的話題

盡管政策層面一直在鼓勵研發醫用機器人,但另一方面針對手術機器人的醫保定價已經開始布局。

2022年3月初,一份“關于征求《關于完善“骨科手術機器人”“3D打印”等輔助操作價格及相關策的指南(征求意見稿)意見的函》”在業內流傳,內容直指控價。幾個月之后,湖南省醫保局一紙《關于規范手術機器人輔助操作系統使用和收費的通知》,讓靴子落地。雖然湖南醫保局的政策并未在全國推廣,但對企業而言,必須未雨綢繆。

手術機器人企業面臨未賺錢,先降價的窘境。

一位投資者向動脈網表示,手術機器人企業將下沉市場作為拓展目標是一個聰明的做法,與其圍繞大三甲醫院用價格戰的方式與國際巨頭進行艱難競爭,不如通過差異化的方式簡配部分功能將成本控制下來,在基層醫療機構中大規模入院。未來越來越多的手術機器人獲批,行業整體降價不可避免。隨著醫保的覆蓋,將推動機器人手術量快速放量,此時在下沉市場中占據更多份額的企業將更快獲得規模化付費。

此外,自2023年1月1日起,在《中華人民共和國進出口稅則(2023)》中新增手術機器人子目,在適用最惠國待遇條款的國家和地區進口手術機器人將實現進口零關稅。一方面,體現了國家對手術機器人效用和價值的肯定;另一方面,也意味著未來的競爭將更加激烈。

可以看到,影響手術機器人商業化落地的因素有很多,從2022年開始,3年中有大量產品會集中獲批上市,如果僅靠價格戰,燒錢并不能保證能夠占據市場。需要企業有底層的技術創新、平臺化能力以及合適的商業模式才能在未來的競爭中不掉隊。

從研發、入院到商業化,每個環節對企業而言都是一場硬戰。盡管有諸多挑戰,但也不乏希望的曙光。雖然微創機器人預計2022年還將繼續虧損,但營收同比增長超過850%的數據也說明國產手術機器人在市場化浪潮沖擊下踏出了堅實的一步,或許這將成為國產手術機器人突破進口產品包圍的里程碑。