文|數讀智車

要把大象裝冰箱,總共分幾步?

三個步驟:第一步,把冰箱門打開;第二步,把大象裝進去;第三步,把冰箱門帶上

要實現自動駕駛總共分幾步?

第一步,感知到外部駕駛環境;第二步,根據環境做出決策;第三步,將決策執行到駕駛操作上

好了,加點細節,我們就可以自動駕駛了。需要加多少細節呢?這得從盤古開天辟地開始講起……

從本篇開始,會通過一系列文章,探究新能源汽車身上的技術細節,如果有差錯,還請多多批評。

我們先從自動駕駛的第一個環節——感知開始。

就像人開車需要眼睛實時觀察路況,自動駕駛的首要條件也是需要一雙眼睛,給汽車充當“眼睛”的就是傳感器。

目前傳感器主要包含四種:攝像頭、超聲波雷達、毫米波雷達和激光雷達。

先從攝像頭開始。

Vol.1/ 功能

與其他傳感器相比,車載攝像頭通過感光成像輔助駕駛,是最接近人眼模式。但也只是接近,一顆攝像頭沒辦法像人那樣一邊直視前方,一邊還能用余光瞄兩邊的后視鏡,扭頭就可以看到后方并完成倒車。

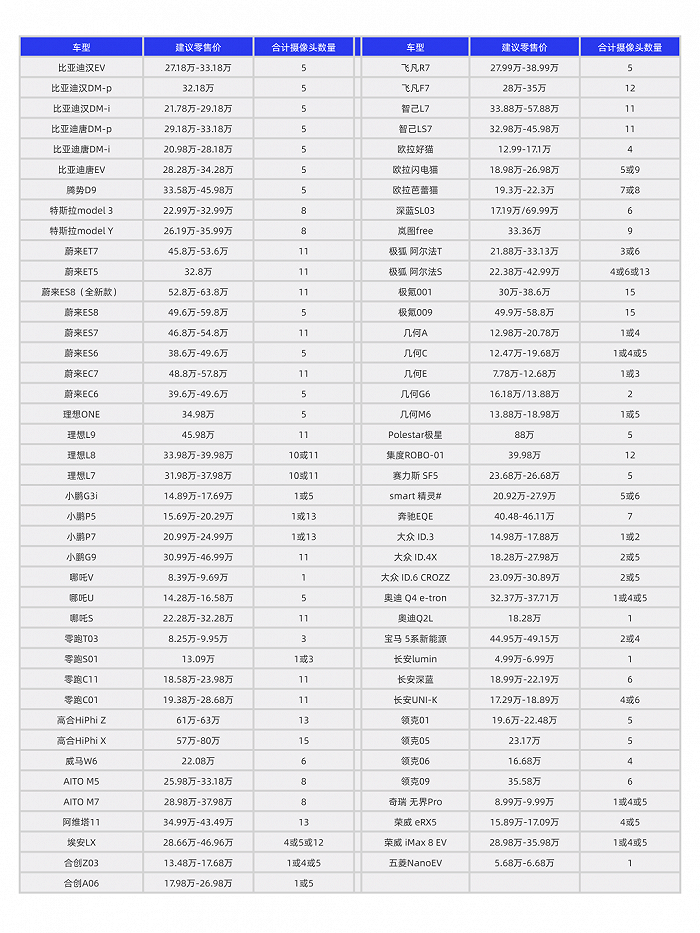

能力不夠,數量來湊,最初車載攝像頭普遍是輔助作用,最常用的場景是倒車后視攝像頭。但隨著自動駕駛技術的發展,攝像頭越來越多。目前,在30-60萬的車型中,普遍在前視、環視、后視、 側視、車內等都配置了攝像頭。

按照自動駕駛等級分,L2 及以下等級的汽車普遍搭載不超過 8 顆攝像頭,L3搭載 8-12顆,未來,L4、L5將搭載12顆甚至更多攝像頭。

按照功能分類:

1

前視

目前量產車型主要配置單目、雙目攝像頭,部分配置三目攝像頭,安裝在前擋風玻璃上,區別是對物體距離和大小的感知差異。

單目

生成平面圖像,需要將目標障礙物與模型數據庫樣本建立起對應關系,再通過樣本庫所識別出的對應物體與車輛進行距離估算。

雙目

在汽車供應可模仿人眼,通過視差的三角測距原理,測算真實三維幾何信息。對物體距離和大小的計算更精準,對環境感知更清楚。

三目

由于比雙目多了一個攝像頭,感知范圍更大,也更為準確。但對算力要求也更高,代表車企是特斯拉。

圖片來源:FLIR、小覓智能官網,歐菲光官微

前視攝像頭的功能是FCW(前向碰撞預警) 、LDW(車道偏離預警)、 TSR(交通標志識別) 、ACC(自適應巡航控制) 、PCW(行人碰撞預警)。

可以看到,前視攝像頭場景多,功能復雜,既需要有較高的圖像分辨率能夠識別更遠距離的小目標物體,也需要有一定范圍的視場角以便及時對切入車道的目標做出反應,技術要求更高。分辨率普遍為800萬像素,成本在300-500元左右。

圖為特斯拉Model Y前視三目攝像頭,圖片來源:汽車之家

2

環視

安裝在車四周,主要作用是全景泊車和LDW(車道偏離預警),一般環視攝像頭有4個,側前側后各兩個,并且能夠360度旋轉,從而形成圖像拼接實現全景呈現。環視攝像頭的像素要求并不高,200萬像素開始量產應用。

圖為零跑C11環視攝像頭,圖片來源:汽車之家

3

后視

在安裝在后尾箱上,主要作用是泊車輔助,由于探測距離沒有前視探測要求的那么遠,后視攝像頭1個足夠,像素在200萬像素左右。

圖為蔚來ES7后視攝像頭,圖片來源:汽車之家

4

側視

安裝在后視鏡下方,常用廣角鏡頭。有聲音認為,側后視的攝像頭可能會代替后視鏡,目前歐盟和日本相繼放開了對電子外后視鏡的法規限制。通常側視攝像頭有4個,側前和側后各兩個。由于需要具備后視鏡的功能,側視攝像頭的幀率要求更高,在40萬左右的旗艦車型上,已經安裝了800萬像素攝像頭。

圖為理想L9側視攝像頭,圖片來源:汽車之家

5

內置

安裝在車內后視鏡處,主要作用是人臉識別、監測駕駛員狀態(疲勞駕駛預警)等。一般內置攝像頭一個即可。

因此,多數旗艦車型的攝像頭數量在10-12個之間。普通車型一般也會配備前視、后視、側視。

圖為主要車型攝像頭數量,圖片來源:數讀智車制圖

從上圖可以看到,價格高的車型普遍配備的攝像頭多,但攝像頭并不是越多越好,也不是說像素越高越好,要考慮成本問題和數據處理能力問題。隨著算力的不斷提升,汽車能承載的攝像頭在變得越來越多。

對于車載攝像頭,除了數量,在質量上也有幾個關鍵的方面:

1

極端溫度:要在-40℃~85℃范圍內能正常工作

2

極端路況:要在顛簸的路況下能正常運轉

3

防水防磁:要禁得住雨水浸泡,密封性要好

4

動態捕捉:要在車輛高速行進過程中保持高動態特性

5

低噪捕光:要在弱光線下盡可能清楚捕捉影像

6

使用壽命:要足夠長,不能隔三差五更換

上述問題,受限于技術能力,現階段無法完全滿足,攝像頭的局限性仍然存在。

Vol.2/ 拆解

攝像頭并不是新鮮事物,在車載攝像頭之前,已經廣泛應用于相機、手機、安防等等領域,因此,產業鏈條成熟,并且以老牌供應商為主。

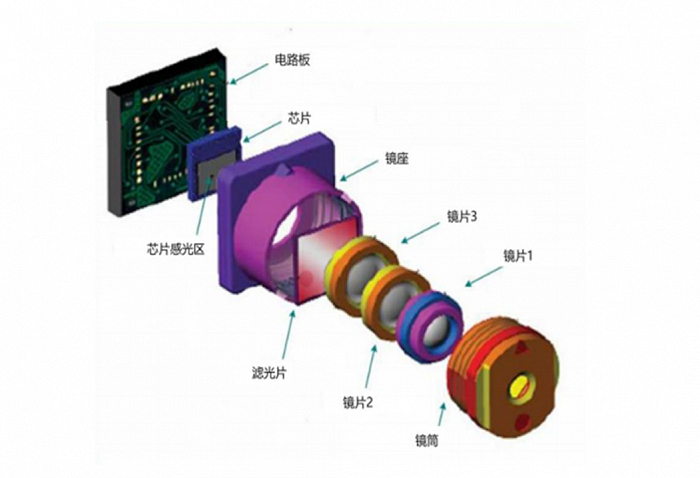

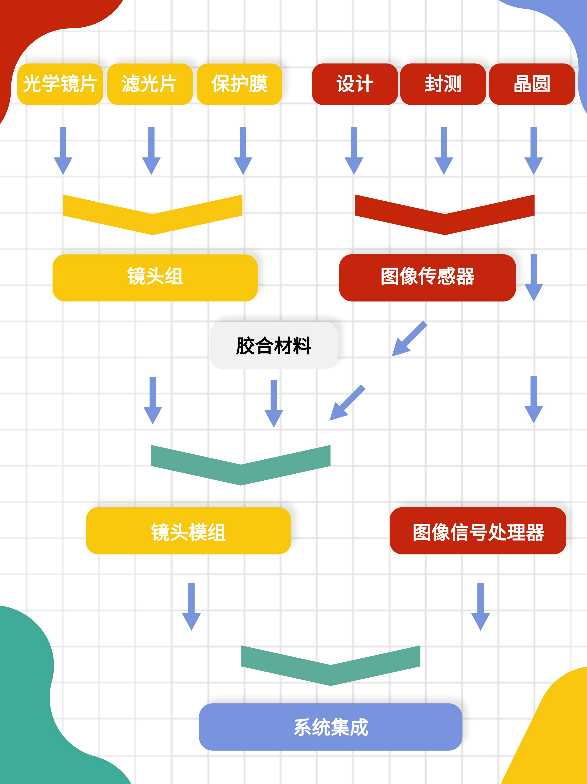

攝像頭可以拆解兩個部分:鏡頭模組與芯片;每個部分可以拆解成四個環節:

圖:鏡頭模組示意圖,圖片來源:格科微招股書

1

鏡頭模組與芯片

鏡頭模組上游是光學鏡片、濾光片、保護膜。

光學鏡片

安裝鏡頭組在前端,主要材質是光學玻璃和石英玻璃等;主要的企業包括舜宇光學科技(港股上市)、聯創電子(上市)、大立光電、玉晶集團、亞洲光學、今國光學、利達光電。

濾光片

安裝在鏡片之后,主要作用是消除或減少物體表面的反光、調整色彩平衡等,改善圖像質量。其材質片多為白玻璃、有色玻璃、石英、塑料等;代表企業包括旭硝子、大真空、日本電波、Optrontec、水晶光電(上市)、歐菲光(上市)、深圳激埃特等。

保護膜

主要是起到保護鏡頭作用,防止磨損、刮花、碎裂等。代表企業包括3M、LG、蔡司、美能達、耐司、水晶光電(上市)、海泰等。

芯片上游包括設計、封測、晶圓(制作硅半導體電路所用的硅晶片)生產

芯片設計

主要包括索尼、三星、安森美、韋爾股份、格科微等;

封測

主要包括精材、勝麗、同欣電子、晶方科技、華天科技;

晶圓

主要包括臺積電 TSMC、中芯國際 SMIC、三星、聯電 UMC、Micron、德州儀器 TI、東芝、ST-Micro、海力士 SK Hynix等。

2

鏡頭組、膠合材料以及圖像傳感器

鏡頭組

生產企業包括三星、無錫凱爾、LG、夏普、舜宇光學、ST-Micro、富士康、聯創電子、歐菲光等。

膠合

是指將兩個或兩個以上的透鏡、平面鏡,用光學膠或光膠的方法,按照一定技術要求黏結成為光學部件,要求保證中心誤差和角度誤差,以及膠合表面“零疵病”地膠合。車載攝像頭膠合材料主要為 UV 膠(又稱無影膠、光敏膠、紫外光固化膠,通過紫外線光照射固化的一類膠粘劑)。生產公司主要包括樂泰、恒誠偉業、愛普生、日本精工、東洋、瑪斯特、德國漢高、3M、道康寧、巴斯夫、日東電工等。

圖像傳感器

是車載攝像頭的關鍵環節,也是成本最高的環節,根據ON SEMI 披露,車載攝像頭中圖像傳感器的成本占比可達50%。技術方案主要包括CCD 圖像傳感器(電荷耦合器件圖像傳感器)以及 CMOS 圖像傳感器(互補金屬氧化物半導體圖像傳感器)。車載攝像頭主要使用的是CMOS 圖像傳感器(也可以稱之為CIS芯片),這種傳感器中每個感光元件均能夠直接集成放大電路和數模轉換電路,無需進行依次傳遞和統一輸出,再由圖像處理電路對信號進行進一步處理,有集成度高、標準化程度高、功耗低、成本低、體積小、圖像信息可隨機讀取等一系列優點,除了汽車,還廣泛應用于智能手機、平板電腦等。主要企業包括索尼、格科微電子、Hynix、OVT、安森美、LG、東芝、比亞迪電子、三星等。

根據研報,CMOS圖像傳感器市場將保持較高的增長率,至2024年,全球出貨量將達到91.1億顆,市場規模將達到238.4億美元。2022年研報顯示,市場龍頭是安森美,份額達到50-60%,韋爾股份旗下的豪威科技緊隨其后,索尼和三星也在快速切入。

3

鏡頭模組及圖像信號處理器(DSP/ISP)

鏡頭模組

主要的企業包括,松下、法雷奧、三星、舜宇光學、丘鈦科技、歐菲光等。

圖像信號處理器

鏡頭模組采集的光信號需要轉化成數字信號,才能進入智能駕駛的決策環節,這個過程中,需要圖像信號處理器的參與。目前,圖像信號處理主要是靠DSP/ISP芯片,主要公司包括索尼、松下、TI、三星、Mobileye、ARMSun、AMBA、日立等。

4

系統集成組裝

主要企業包括索尼、天臺、松下、麥格納、法雷奧、同致、蘇州智華、浙江海康、邁瑞思、北京經緯恒潤、海拉、保千里、大陸、德爾福、輝創電子等。

圖:車載攝像頭產業鏈示意圖 圖片來源:數讀智車制圖

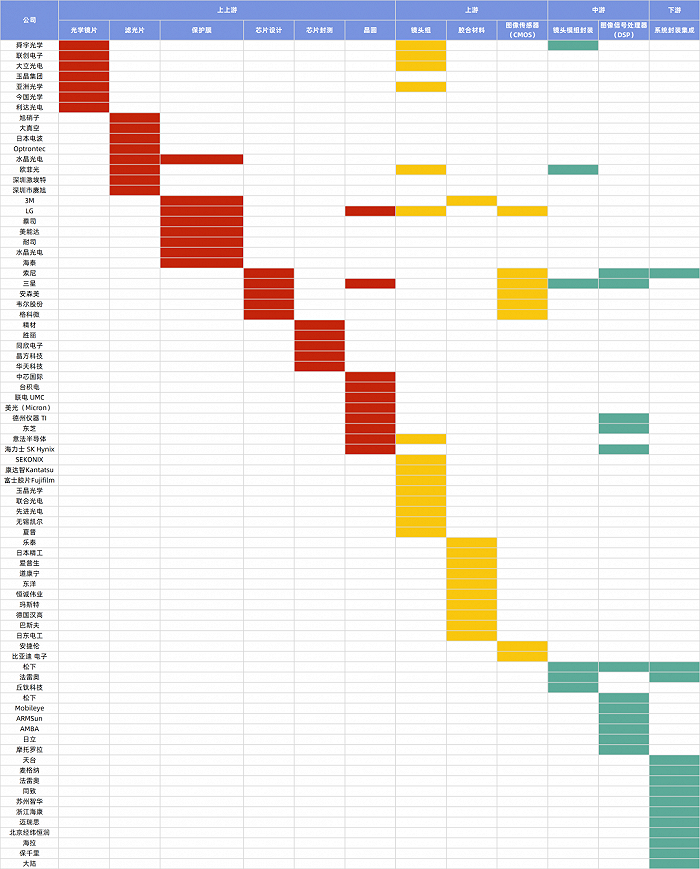

Vol.3/ 關注企業

在供應鏈的每個環節,都有多家公司,這些公司既不是只做一條產業鏈,也不是只做車載攝像頭。由于芯片與鏡頭模組的技術并不相通的,因此除了三星、LG這種全能型公司,基本沒有生產鏡頭同時研發生產CMOS和DSP芯片的公司。

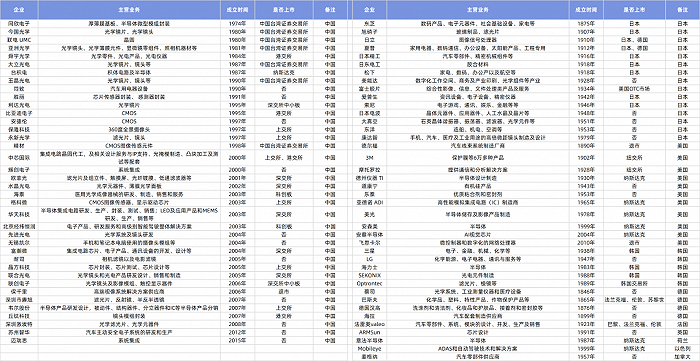

圖:車載攝像頭企業涉及鏈條匯總 圖片來源:數讀智車制圖

圖:產業鏈條主要企業簡介 圖片來源:數讀智車制圖

匯總各個鏈條上的公司看到三個結論:

1

車載攝像頭全產業鏈都有中國企業的身影

在鏡頭模組這一環節,國產企業已經做到了行業領先,舜宇光學是全球第一大車載攝像頭鏡頭組供應商,舜宇光學于2004年進入車載鏡頭領域,自2012年開始其出貨量已穩居全球首位。聯創電子也已經是特斯拉、蔚來的供應商。

在芯片領域,外國企業占據主導,安森美是目前市場上的龍頭,但與此同時,中國企業在COMS芯片上也逐漸立住了陣腳,韋爾股份旗下的豪威科技是代表性企業,占有率在不斷提升。DSP芯片主要是歐美國家主導,德州儀器、 ADI、摩托羅拉占據市場主導地位。

2

內地企業發展時間普遍較短,但勢頭很猛

日韓企業普遍都有近百年歷史,美國、德國企業的發展歷史同樣很長。中國企業多數都是80-90后,起步較晚,在技術上需要時間來彌補。

但中國企業的勢頭非常猛,比如韋爾股份、格科微等CMOS圖像傳感器公司,都是2000年以后成立,但目前汽車業務年營收十分可觀,韋爾股份2021年的收入達到163億;格科微超過59億。中國企業值得信心和期待。

3

車載攝像頭并不是最主要的業務

如濾光片、保護膜、膠合材料等等,參與企業甚至都是3M這類并非以攝像頭為主業的公司。而鏡頭模組、芯片,諸多企業也都是如三星、LG這類綜合性公司。國內這個鏈條上的企業以上市公司居多。

綜上,車載攝像頭市場格局相對穩定,有著相對成熟的產業鏈,供應鏈體系完善,雖然有增長前景,但市場壁壘明顯,可能不會被資本瘋狂追逐。最大的看點在于內地企業能否借著新能源汽車的機會窗口有所突破。

產業鏈上的諸多公司中,我們仍然分鏡頭模組相關和芯片相關來分別介紹。

鏡頭模組中,舜宇光學和歐菲光披露了汽車相關業務,聯創電子、水晶光電、聯合光電、丘鈦科技、永新光學等也都披露了相關進展。

舜宇光學

創立于1984年,2007年6月在香港上市,已經坐穩中國500強,2021年排在331位。舜宇光學主要是三類產品:

1.光學零組件,主要包括車載鏡頭等;

2.光電產品,主要包括手機攝像模組、車載模組等;

3.光學儀器,主要包括顯微鏡及智能檢測設備等。

目前負責車載光學業務的是裘文偉,其1997年加入,一直從事研發相關工作。2008年至今一直擔任車載鏡頭事業部部長。

根據財報,舜宇光學2022年上半年出貨量為3761.1萬顆,同比微增0.8%,是全球市場份額第一。目前公司研發了多款500萬像素玻塑混合艙內監控車載鏡頭,另外300萬像素玻塑混合側視鏡頭和混合環視車載鏡頭都已量產。

歐菲光

成立于2002年,2010年在深交所上市,其主營產品包括光學影像模組、光學鏡頭、微電子及智能汽車相關產品等。2018年,歐菲光收購富士天津鏡頭工廠,布局了車載鏡頭業務。除了車載鏡頭,歐菲光還布局了毫米波雷達、激光雷達等產品。

聯創電子

主要從事光學鏡頭、攝像模組及觸控顯示一體化等關鍵光學、光電子產品及智能終端產品制造。根據半年報,聯創電子與在特斯拉、蔚來、比亞迪、吉利等都有合作。其中,與蔚來汽車合作的8M ADAS影像模組順利量產出貨。

水晶光電

經營業務主要包括光學元器件、薄膜光學面板和反光材料、半導體光學和汽車電子(AR+)業務。其中,公司研發的紅外截止濾光片及其組立件應用于車載攝像頭中。

聯合光電

車載攝像頭業務主要是全資子公司聯合汽車在經營,業務主要包含車載鏡頭和毫米波雷達。

永新光學

光學精密儀器及核心光學元組件供應商,在車載攝像頭方面,主要是車載鏡頭前片供應商。

丘鈦科技

中高端攝像頭模組及指紋識別模組制造商,也在加快車載攝像頭模組產品領域的布局。據其2022半年報顯示,800萬像素的ADAS模組已經量產出貨,集團服務于上汽通用五菱、吉利汽車、小鵬汽車、上汽乘用車、嵐圖汽車、福田戴姆勒等品牌的多種規格的車載攝像頭模組產品已經交付使用,也陸續通過了德國大陸、蔚來、北汽新能源、東風商用車等多家汽車企業的合格供應商資格認證。

芯片鏈條上,目前比較有代表性的是韋爾股份、格科微、晶方科技、中芯國際、比亞迪電子、富瀚微、經緯恒潤。

韋爾股份

成立于2007年,從事半導體產品設計和分銷。2018年,韋爾股份收購北京豪威96.08%股權、思比科42.27%股權,這兩家公司是芯片設計公司,主營業務均為CMOS圖像傳感器的研發和銷售。憑借于此,圖像傳感器解決方案成為公司半導體產品設計業務的重要組成部分。

2021年,其CMOS圖像傳感器產品銷售15.6億顆,營業收入162.6億元。2022年上半年度,CMOS圖像傳感器芯片實現營業收入90.82億元,占公司2021年上半年度半導體產品設計研發業務營業收入的86.10%。但財報顯示,CMOS圖像傳感器芯片的主要應用還是消費電子、安防,隨后才是汽車。

格科微

主營業務為CMOS圖像傳感器和顯示驅動芯片的研發、設計、封測和銷售。公司2021年賣出18.7億顆CMOS圖像傳感器,收入59.37億元。但格科微的主要業務是手機,非手機業務中,格科微的主要業務涉及智慧城市、汽車電子、筆記本電腦、物聯網等,汽車電子同樣只是很少一部分。

晶方科技

主要業務是傳感器領域的封裝測試業務,具備8英寸、12英寸晶圓級芯片尺寸封裝技術。根據報道,晶方科技正在開發建設針對車規級攝像頭產品應用的12英寸TSV封裝量產線。

中芯國際和比亞迪電子

中芯國際在汽車領域主要是研發40納米嵌入式存儲工藝平臺,工藝平臺可靠性通過汽車電子標準。比亞迪電子的主要業務是智能手機及筆電業務,在新能源汽車領域,比亞迪電子布局了智能座艙、智能駕駛、智能網聯、域控制器、車載聲學系統、底盤和懸架、熱管理系統、內外飾件等產品線。截至上半年,智能中控系統已出貨超百萬套。

富瀚微

完整芯片和解決方案提供商。在汽車行業,主要提供如智能座艙、駕駛員行為檢測、高清環視、行車記錄儀、流媒體后視鏡、電子后視鏡等一系列車載視頻芯片產品及解決方案。2022年上半年,汽車電子產品營收1.33億,同比增長34.46%,但并不是增速最快的業務。

經緯恒潤

汽車電子產品涵蓋智能駕駛、智能網聯、智能座艙、車身和舒適域、底盤控制、新能源和動力系統六大類別。在智能駕駛方面,經緯恒潤的輔助駕駛系統(ADAS)技術提供從 L0 到 L4 的不同級別解決方案。其財報中稱,根據佐思汽研統計,2020年公司乘用車新車前視ADAS系統裝配量為17.8萬輛,市場份額為3.6%,為中國乘用車新車前視 ADAS系統前十名供應商中唯一一家本土企業。

受益于智能駕駛行業的β增長,車載攝像頭處在增長通道。2022年上半年,舜宇光學雖然增速不理想,但仍然保持同比增長,特別是主業智能手機業務下滑9%的襯托下,顯得十分積極。歐菲光的智能汽車類產品上半年同比增44%,相比之下,主營的光學光電產品下滑35%,微電子產品下滑47%。

不過,車載攝像頭也面臨著其他方案的競爭,相比超聲波雷達、毫米波雷達和激光雷達,攝像頭有哪些優勢和問題?是否會被其他方案取代?

由此我們來到車載攝像頭的路線之爭。

Vol.4/ 路線之爭

從目前的技術方案看,攝像頭非但無法被取代,甚至還有取代其它傳感器的傾向。

相比于雷達模式,攝像頭是圖像邏輯,攝像頭更擅長描述物體。同樣車輛周邊的一個物體,雷達更擅長告訴系統距離遠近,攝像頭卻能告知系統這個是什么。這個邏輯下,有幾個突出優勢:

1

攝像頭對于各類車道線、紅綠燈以及交通標志等,可以更好地完成識別和分類。

2

物體識別率高,特別對橫向移動的物體。對行人橫穿馬路等有更精準的探測和追蹤。

3

在車道線、可見邊界、路邊沿等識別上有優勢,對車輛行駛的安全邊界感知更清晰。

特斯拉曾是純視覺方案的倡導者。去年10月,特斯拉宣布將在全球推進Model 3、Model Y純視覺方案。馬斯克給出的理由是,雷達有太多不確定性,當視覺和雷達感知不一致時,不清楚要相信哪一個。這個說法很多司機在現實生活中也有過體會,靠邊停車或者倒車時,雷達還有很遠距離時就會提示,很多司機往往會選擇相信自己的判斷。

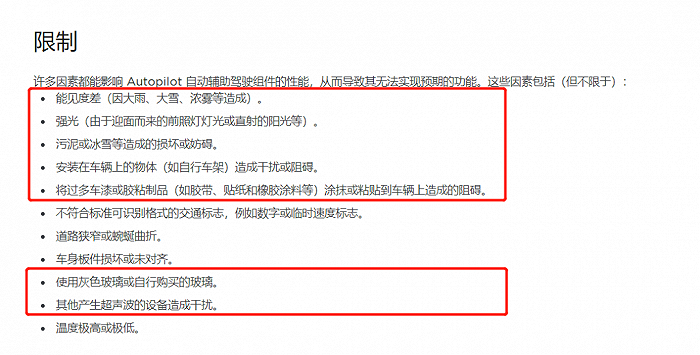

但攝像頭也存在需要克服的劣勢:

測距

攝像頭捕捉到的圖像是二維平面圖,對距離的測算不會如雷達般精確,比如泊車這些對距離要求高的功能,攝像頭有明顯差距。特斯拉推出純視覺方案后,泊車輔助、自動泊車、召喚、智能召喚功能等短期內都會受到限制。

光線

攝像頭成像的關鍵是光。夜間、大霧天、從隧道出來突然出現的強光等等,要么是光線不足,難以辨別物體,要么是強光下過曝。

除了光線弱,干擾問題也不可忽視。鏡頭上的污漬、突然進入鏡頭的飛蟲,都有可能形成干擾。

圖為特斯拉輔助駕駛受限情形 來源:特斯拉官網

特斯拉的思路是通過芯片和算法的配合來提升攝像頭的能力。根據報道,特斯拉試圖去掉 圖像信號處理器,直接將原始數據輸入自研FSD芯片解析。這種方法可以去掉圖像信號處理器中,為了“給人看”或者“更好看”而篩選掉的光子,增加有效信息量。據悉,這種方式相機的探測范圍可能更大,分辨率可能更高。

同時,業界也認為,無論如何,算法不可能解決一切,攝像頭本身的升級不可或缺,因此,設備上的升級會成為選擇,如夜市攝像技術。目前夜視攝像系統主要有三類,微光夜視技術、被動熱成像夜視技術、主動紅外夜視技術。

更多廠商的選擇還是攝像頭+雷達,今年以來,特斯拉似乎也有所松動,新款Model3宣布配置4D毫米波雷達。似乎意味著,車載攝像頭很難是唯一的解。

不過攝像頭特有的優勢難以被取代,其發展正向著低成本、高配置的方向進化:

簡化硬件,降低成本

特斯拉希望通過自研芯片干掉圖像信號處理器,那么攝像頭可能會向著“只采集不計算”的方向演進。

硬件配置提升

攝像頭分辨率變得越來越高,從30萬到200萬像素,目前800萬級攝像頭已在旗艦車型上很常見。

可以確信,車載攝像頭市場雖然變數不多,但會是傳感器絕對不可或缺的組成部分。

參考資料:

1.舜宇光學科技2021年年報

2.聯創電子2021年年報

3.研報:【東北證券】汽車行業深度報告:智能駕駛行業報告之產業鏈梳理

4.研報:【國海證券】汽車傳感器行業專題報告一:汽車智能化趨勢確定,千億車載傳感器市場啟航

5.研報:【東方證券】自動駕駛傳感器系列報告之格局和路徑:國際領先,國內企業跟進,成長空間大