文|科技新知 小葵

編輯丨伊頁

日前,有媒體披露寧德時代將執行一項名為“鋰礦返利”的計劃。該方案意圖通過鎖定碳酸鋰價格的方式,吸納部分車企的訂單,進而直接下壓電池價格。

消息一出,立馬引來市場一片嘩然。消費者們暗暗欣喜,難道新能源車大降價要來了?

但也有不少投資者們,好奇這項計劃對寧德時代利潤的影響,默默掏出了計算器。

返利不賺錢?

返利方案的大致核心條款是:未來三年,約50%電池的碳酸鋰價格以20萬/噸結算,與此同時,簽署這項合作的車企,需要將約80%的電池采購量,承諾給寧德時代。目前僅對10GWh以上提貨主機廠啟動該方案,且支付10%預付款及三年以上綁定期。

看似讓利不少(對標碳酸鋰價格下跌約60%),但實際上寧德時代在利潤層面上的退坡,應該有限。

由于寧德時代所生產動力電池以三元電池為主,公司長期定價策略與資源價格綁定。這里「科技新知」簡單以三元電池進行測算,假設其他資源成本占比不變,且利潤水平線性外推。

每GWh的三元電池需要690噸碳酸鋰,目前每KWh三元電池的成本約為720元,其中單純計算材料的比重大致是87%。當碳酸鋰從50萬/噸降到20萬/噸時(下跌60%),實際對電池所造成的價格下跌為22%。

對照近12個月,寧德時代平均毛利率大約為20%。也就是說,如果按20萬/噸跟車企結算的話,寧德時代應該只是沒有毛利(或-2%)。

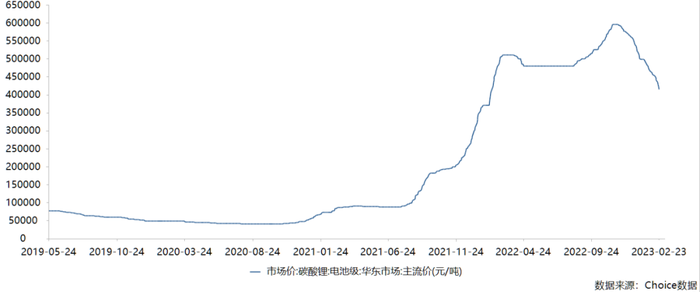

但當前市場上碳酸鋰價格正在下跌,按照歐陽明高院士的預測,2023年碳酸鋰較為合理的價格區間為30萬至40萬/噸。假如悲觀預期40萬/噸實現,實際價格影響為11%,也就是還有9%的毛利率。倘若樂觀預期30萬/噸,對應實際影響為7%,剩余毛利率為13%。

在這基礎上,車企只有50%訂單是按20萬/噸結算,假設寧德時代正常有20%毛利率的情況下,合計可以獲得14.5%-16.5%的毛利率。相比2022年上半年動力電池系統項目的15%毛利率,上下浮動只有不到一個點。

另外要說明的是,以上利潤假設估算并未考量寧德時代的鋰礦自主產能。寧德時代2022年在江西成立了鋰業公司,預計今年可投產5萬噸。

雖說這部分產能成本,市場預期相對其他公司較高(流傳的普遍猜測是15萬/噸),但這部分產能對應72GWh三元電池,按單車帶電量70KWh計算,共計可以支持約一百萬輛車,大概是2022年比亞迪全年銷量的55%之多。

一言以蔽之,“鋰礦返利”計劃從表面上看,就是一次強勢的以價換量。

但發動這場價格戰爭,寧德時代的動機卻有些撲朔迷離。

一場鋰價戰爭

關于“鋰礦返利”的真實意圖,市場上主要存在兩種解釋,但都不夠有說服力。

其一,通過“鋰礦返利”,寧德時代可以改善利潤水平。

一直以來,寧德時代的定價策略,就是跟隨資源價格漲跌而變動。比如,去年鋰電材料價格上漲,業內人士就曾埋怨“材料漲了40%,寧德時代就給車企客戶漲了約40%”。如果說出貨價綁定資源價的話,那么寧德時代的毛利率無論上游漲跌,實際上是趨于穩定的,沒必要突然搞一手降價。

其二,寧德時代的市場份額遭到其他玩家挑戰,需要一些措施來穩固龍頭地位。

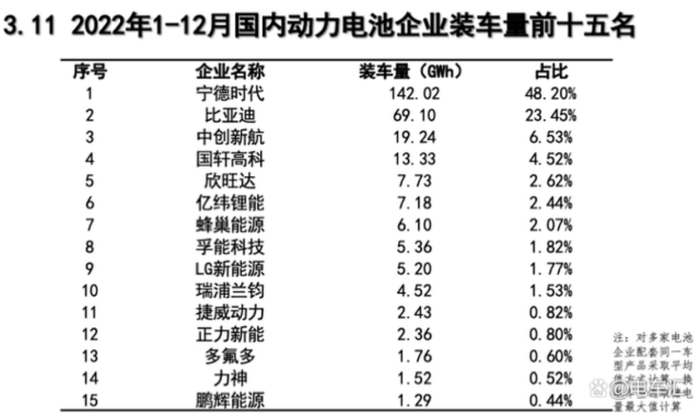

寧德時代2022年國內裝機份額48%,環比下滑4%。但考慮到比亞迪自供的影響,調整后寧德時代份額應為63%,環比略增1%。如果硬要說寧德時代在市場份額上遇到什么問題的話,那只能說是因為比亞迪的汽車銷量開始放量。

雖說近幾年來,車企們不斷試圖脫離寧德時代供貨一家獨大的影響,選擇自供或者扶持其他企業,但實際上,廣汽、上汽的自供方案還是選擇了與寧德時代合資(時代廣汽、時代上汽)。

電池新勢力如蜂巢能源、中創新航等,則采取了以價換量的模式,但也沒能撼動寧德時代的地位。更別說市場對這種操作邏輯總體并不是很看好,中創新航從去年10月上市以來,市值已經腰斬。所謂的寧德時代保住自己市場地位的說法,顯然也不是那么嚴謹。

如此看來,動機可能還得從鋰價本身上找。寧德時代的“鋰礦返利”計劃,最終指向的矛頭或許還是上游的鋰礦廠。

2020年特斯拉進入中國,消費者們開始迅速認可新能源汽車產品。動力電池隨著新能源汽車銷量增長而放量。伴隨著突如其來的市場需求,加上新能源汽車國補標準實際上是對標電池容量,市場關于電池價格基本對標鋰價逐漸達成了共識。2021年開始,碳酸鋰的價格飛快上漲,價格從過去不到5萬塊一路上揚到接近60萬。

鋰礦屬于重資產、長周期的生意。短時間內的供不應求導致價格飆升,也符合市場價值規律。但隨著電池市場的蛋糕做大,寧德時代的利潤反而越來越難搞。以天齊鋰業、贛鋒鋰業為代表的鋰礦廠毛利率飆漲,而寧德時代卻在逐漸下滑。動力電池原材料價格高漲,側面反映的是產業鏈利潤分配出現“剪刀差”。

圖片:天齊鋰業、贛鋒鋰業、寧德時代毛利率變化 來源:中證網

利潤的分配不均,導致整個汽車產業鏈開始“層層抱怨”。

去年,廣汽集團董事長曾慶洪公開吐槽說“自己是在給寧德時代打工”。一句話,讓不明就里的消費者們認為,電池廠商是新能源汽車制造成本下降的“攔路虎”。寧德時代夾在中間“兩邊不是人”,亟需改變電池產業鏈的利益分配現狀。

如今,“鋰礦返利”的推出,進一步加速了利益分配變革的進程。

此前,「科技新知」在《誰在收割新能源車主的電池包?》一文中,提到電池回收是電池廠向鋰礦廠發起進攻的手段。但想要憑借電池回收反哺電池制造資源,需要等待過去生產的電池逐步淘汰,可能要到2030年才能初步實現。

如果說電池回收是供給側改革,那么“鋰礦返利”就是寧德時代與車企在需求側的對賭。

畢竟如此操作,無外乎只有三種結果。要么鋰價持續高于20萬,那寧德時代也貼不了多少錢;要么鋰價落到20萬區間,那大家就當無事發生,各自安心掙錢;要么鋰價降至20萬以內,那提前鎖定三年價格的寧德時代,賺得盆滿缽滿。

加速推進電池產業鏈的利益分配變革,又對自己沒有什么害處,掀桌子就成了寧德時代的必選。

降價為了擴產

從長期視角來看,寧德時代的舉動還包含更多深意。

或許所有的制造業,都有著些許共性。

在《日本電子產業興衰錄》中,日本學者西村吉雄關于日本半導體衰落原因,其中得出這樣一個結論——日本的半導體公司對折舊成本不敏感。

半導體領域的摩爾定律,決定了制造產線需要相當大的出貨量才能滿足工藝迭代、產線折舊的需求。但單獨的一家半導體設計公司,幾乎不可能達到如此大的出貨量。如果強行綁定從設計到制造的閉環,那么公司很有可能會在飛快進化的技術面前,被龐大的折舊成本拖死。如果一定要走IDM模式,這需要世界級的出貨量才能實現良性循環。

而電池行業雖然沒有摩爾定律,但寧德時代或許就處在當下這個需要平衡技術變革和擴大制造的節點之上。

當前的動力電池,即將迎來的是新一輪技術變革。鈉電池、半固態電池、4680電池等每一個技術方向,都可能是接下來大規模取代現有產品的顛覆者。而寧德時代動力電池裝機量全球占比37%,國內占比接近50%,這恰是擁有足夠出貨量的底氣。

由于動力電池當前的競爭格局仍是擴產,2030 年全球動力電池裝機量將達到 4800 GWh(曾毓群預測),對應1Gwh的產線需要投資3億;因此寧德時代想要在這場鋰礦定價戰爭中獨善其身,更多的訂單就意味著更高的產能、更充分的規模效益,以及提供更快的折舊速率。

如此一來,寧德時代相比其他電池廠,就具備兩個特別的優勢。如果不出現大規模召回或者產品缺陷的話,其同類型產品的制造工藝比同行迭代速度會更快,先一步找到產品形態(例如CTC、麒麟電池等)和制造良率的更優解。由于生產線折舊速度比同行更快,對任何一個新的技術成熟落地,寧德時代面臨的資金壓力同比也會更小。不容易遇到技術革新之后,還有老生產線未能完全折舊的情況。

這樣的結果,對于任何制造企業來說,那無疑是穿越周期的力量。

寫在最后

同樣經過測算,如果碳酸鋰價格回落到20萬,從成本端角度考量,大概會影響到新能源汽車市場價格的10%。

那么作為消費者,比起商業戰爭史詩,可能更期待便宜的車型出現。