記者|趙陽戈

原本設想得好好的對外投資,近兩年來了個業績變臉,從“香餑餑”變成了“燙手山芋”。無奈之下,慧辰股份宣布出售部分股權,將之“逐出”合并報表范圍。但圍繞出售,慧辰股份卻短時間連拋兩份版本的方案,引起監管關注。那么,收購資產業績變臉,慧辰股份(688500.SH)慌不迭地“高買低賣”,商譽減值如何處理,業績補償到位是否有保,這些都考驗著慧辰股份的智慧。

前后兩次定價差異達到85%

事情可以從2022年12月27日說起。當天,慧辰股份召開第三屆董事會第二十次會議,審議全票通過了《關于出售北京信唐普華科技有限公司22%股權暨關聯交易的議案》、《關于出售北京信唐普華科技有限公司22%股權被動形成財務資助的議案》。即慧辰股份將控股子公司北京信唐普華科技有限公司(以下簡稱信唐普華)22%的股權,以2000萬元人民幣轉讓給寧波乾昆企業管理合伙企業(有限合伙)(以下簡稱寧波乾昆)。交易完成的話,公司持有信唐普華48%股權,信唐普華不再納入公司合并報表范圍。又由于信唐普華作為公司控股子公司期間,公司為支持其日常經營向其提供了借款,因本次股權轉讓導致上述借款被動形成財務資助,其實質是公司對原合并報表范圍內公司日常經營性借款的延續。被動財務資助金額共計746.06萬元人民幣,還款截止日為2023年6月30日。

慧辰股份表示此次出售,可以回籠部分資金。目前慧辰股份持有信唐普華70%的股權。對價的參考是根據山東正源和信資產評估有限公司以2022年10月31日作為評估基準日出具的評估報告。

可是,1個多月后的2023年2月8日,慧辰股份拋出了2.0版本。

根據公告,慧辰股份對上述版本進行了調整,即22%的股權對價下調為296萬元。2022年12月23日簽署的相關股權轉讓協議自動終止,尚未執行的部分不再執行。746.06萬元同樣還款截止日為2023年6月30日。

對于從2000萬元的定價一口氣下調至296萬元一事,引起監管層問詢。上交所科創板公司管理部在2023年2月8日的問詢函中就提到,公司此次交易定價為296萬元,較公司2022年12月29日披露的交易對價2000萬元調低1704萬元。基于同一份資產評估報告,針對同一股權出售事項公司前后兩次交易定價差異達到85%。監管層要求公司補充披露,對標的股權進一步調低轉讓價格的原因及合理??,請獨立董事、持續督導機構針對是否存在損害上市公司利益的行為進行核查并發表明確意見。

收購前后業績變臉

追溯起來,慧辰股份2017年就收購了信唐普華48%的股權,對價6864萬元。后面的22%股權,是公司在2020年12月11日召開2020年第二次臨時股東大會審議通過的《關于收購北京信唐普華科技有限公司22%股權的議案》,公司當時的收購價為5676萬元,2年時間“掉價”如此之多,這信唐普華發生了什么?

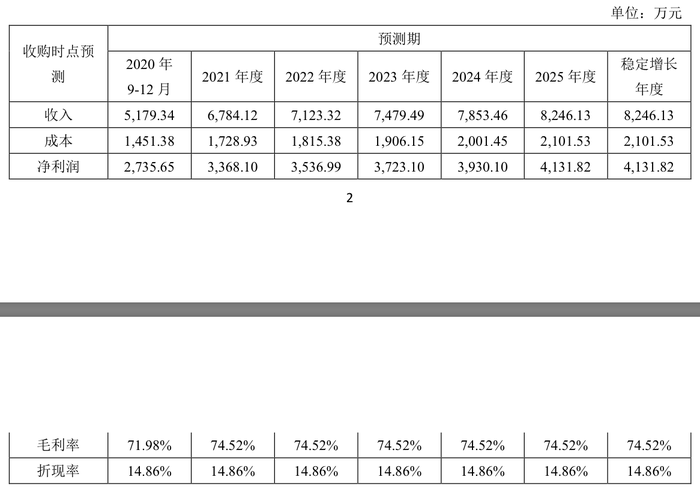

資料顯示,信唐普華注冊資本1000萬元,成立于2011年5月27日,是一家主要面向政府信息化發展、企業數字化轉型提供軟件開發、 軟件產品銷售及數據智能應用的服務商。根據慧辰股份公告的描述,信唐普華具有豐富的經驗、團隊和相對成熟的軟件服務體系,在智慧城市、智慧旅游等多個細分領域已經完成了發展布局,相關業務具有一定的市場占有率。慧辰資訊具有成熟的數據分析算法模型以及專業的數據科學技術團隊,可以將算法模型快速應用于智慧城市、智慧旅游等領域,有助于公司實現技術的快速落地并進行有效的市場推廣。

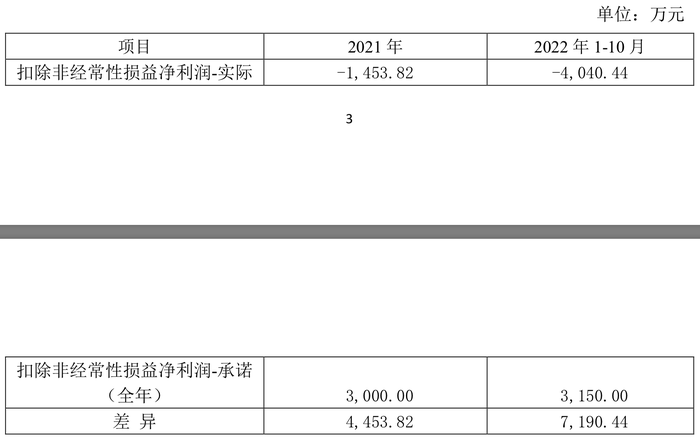

在2020年12月收購信唐普華22%股權之時,曾伴隨著一份業績考核表。標的公司的業績考核期間為2021年、2022年及2023年三個完整會計年度,交易方單獨且連帶地承諾,標的公司于2021年度的考核稅后凈利潤將不低于3000萬元人民幣,2022年度的考核稅后凈利潤將不低于3150萬元人民幣,2023年度的考核稅后凈利潤將不低于3300萬元人民幣。

實際數據情況如何呢?在收購之前,2017年、2018年及2019年信唐普華分別實現收入3090.62萬元、3992.91萬元和5873.69萬元,收入增長率為29.19%和47.10%;實現凈利潤1281.82萬元、1417.19萬元和2993.01萬元,凈利潤增長率為10.56%和111.19%。2020年前8個月,信唐普華收入總額為1281.72萬元,凈利潤為517.27萬元,毛利率84.77%。收購之后,有數據顯示2021年和2022年前10個月,信唐普華的收入總額分別為3027.23萬元和430.39萬元,凈利潤分別為-1454.67萬元和-4049.81萬元。從盈利到虧損,這完全是180度大轉彎。

對于經營表現監管層也是不解,在問詢函中就有描述稱收購前標的公司2017年—2019主營業務收入復合增長率為24%,毛利率分別為71.61%、69.13%和72.55%,收購后標的公司持續2年虧損,與承諾完成的業績差異較大,2021年至2022年10月累計與業績承諾差異達1.16億元。監管層要求公司說明標的公司前后業績變臉的具體原因及其合理性,并核查標的公司收購前的業績真實性。

慧辰股份:預測2023年業績考核指標也無法完成

針對這22%股權的高買低賣,慧辰股份在2月8日的回復2022年12月的問詢函中有透露,原本公司對信唐普華的預期是比較高的。而現實“骨感”業績不達預期的原因,慧辰股份分析認為是受整體經濟環境、疫情和市場需求變化影響,2021年及以后出現了2020年收購標的資產時無法預期的市場環境及客戶需求的顯著變化,包括2021年下半年政府相關數字化市場的需求形態和支付模式的顯著變化等影響對信唐普華現有的業務領域產生了較大的沖擊。慧辰股份更從2021年和2022年前10個月的表現推測,唐普華連續3年將不能完成業績承諾,且與承諾完成的業績差異較大。若信唐普華無法達成并購時的業績目標,繼續持有信唐普華70%的控股比例會對公司的經營業績等產生持續的負面影響,出于對股東負責的態度,公司在2022年下半年探討出售公司持有的信唐普華部分股權,盡可能回收公司的投入。

至于商譽部分,有披露顯示,慧辰股份對標的公司的股權歷史年度共形成商譽約人民幣1.51億元,2021年已對其計提了約人民幣5189萬元的商譽減值,目前賬面還有9863萬元左右。公司預計2022年收入規模將無法達到2021年進行商譽減值測試時的預期,2022年以后年度的收入預期的不確定因素亦在增加,因此預計2022年度仍將繼續計提商譽減值,該計提將減少公司的非流動資產及股東權益。基于公司財務部門的初步測算,標的公司所對應的商譽預期2022年度計提商譽減值準備的金額為9300萬元到9863萬元。

慧辰股份2022年前三季度的凈利潤為-916.14萬元。

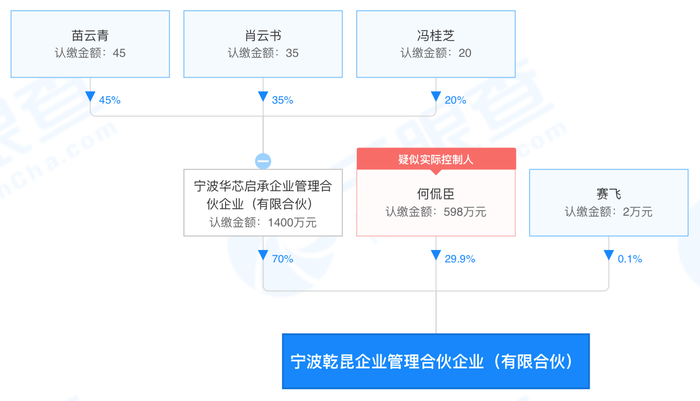

至于業績承諾一事,之前在2022年12月23日,各方簽署了相關補償協議,上海慧罄、上海秉樊、何侃臣同意于2024年4月30日前向公司支付業績補償金,金額共計3676萬元人民幣,上海慧罄、上海秉樊、何侃臣對上述付款義務承擔連帶責任。

之后的2023年1月16日,慧辰股份與上海慧罄、信唐普華、上海秉樊、何侃臣重新簽署了業績補償協議,上海慧罄、上海秉樊、何侃臣應當單獨且連帶地對公司進行現金補償,金額共計5676萬元人民幣。何侃臣已委托寧波乾昆于2023年1月9日向公司支付了業績補償金704萬元,上海慧罄、上海秉樊、何侃臣同意于2023年9月15日前向公司支付業績補償金1000萬元,于2024年4月30日前向公司支付剩余的業績補償金3972萬元。2022年12月23日簽署的原協議自動終止。

資料顯示,何侃臣在過去十二個月內曾擔任慧辰股份高級管理人員,且擔任此次交易的交易對手方寧波乾昆的執行事務合伙人。何侃臣為公司關聯自然人,寧波乾昆為公司關聯法人,因此此次交易構成關聯交易。這大致解釋了為何何侃臣能委托寧波乾昆支付業績補償金,以及為何轉讓對價可以”隨意”下調了。那么接下來的問題便是,慧辰股份后續的補償金是否有保障了。

根據公開披露,何侃臣的母親李海英出具了保證擔保,對此次股權轉讓涉及的業績補償款、 被動形成財務資助款,承擔1000萬元的連帶擔保責任;此外,公司與相關方簽署了《付款保障協議》,采取多種保障措施確保款項的順利支付。

另外,信唐普華仍存在大量應收款項,慧辰股份表示將以股東身份持續推動該部分款項的回收,且看慧辰股份的表現吧。