文|降噪NoNoise 孫靜 張雅琦 劉詩雨

如果科技大廠間的相愛相殺也有支線劇情,那專利戰大概可以連拍十幾季。

任正非是最早意識到這一點的中國企業家之一。2013年,他曾在華為內部作出預警:「未來5-8年,會爆發一場‘專利世界大戰’,華為必須對此有清醒的戰略研判和戰略設計。」

站在當下回看,這一研判的確蘊藏著遠見:最近幾年,華為與三星、蘋果與高通、諾基亞與OPPO、愛立信與蘋果,先后掀起全球巡回式的專利訴訟戰。這類訴訟通常曠日持久,動輒數十億美元;博弈結果無非兩種,要么達成和解繼續載笑載言,要么圍魏救趙另謀出路。

但任正非預判最巧合的地方在于時間節點:8年后,華為成為攪動「專利世界大戰」的新變量——這家ICT廠商宣布2022年開始收取5G專利授權許可費,并在上個月密集公布了首輪戰績:與三星、OPPO、諾基亞簽訂專利交叉授權協議,且與國內多家廠商也在談判當中。

在此期間,華為還通過訴訟手段向美國移動運營商Verizon、亞馬遜等公司強硬維權。

在主營業務受挫后,專利正從業務層面的「安全罩」走向臺前,成為一門隱秘的、加快變現的生意。不排除在即將發布的華為2022年年報當中,專利收益將有濃墨重彩的一筆。

但對于其他手機廠商以及智能汽車等行業來說,情況或許變得更復雜了。

01 “終極武器”

華為所處的通信領域是技術競爭尤為激烈之地。在各大廠的兵器庫當中,專利大概就像滅霸的「無限手套」,屬于終極武器。

最早祭出這一招的大概是美國摩托羅拉。1989年4月,摩托羅拉公司將一個裝有16公斤文件的大紙箱寄到了芬蘭,指控競爭對手諾基亞侵犯了9項專利。

「大哥大」給諾基亞好好上了一趟普法課,最終諾基亞乖乖支付學費1000萬美元。

有了前車之鑒,很多產品型公司都有自己的技術專利布局,出發點大多是以專利為「城墻」,保護自身業務安全;只有少數通信企業能把專利變成商業模式,通過高價值專利,掌控整條產業鏈的話語權,比如高通、愛立信和諾基亞。

在這幾家公司的商業模式中,專利許可費一直扮演著現金牛的角色,像高通2021年的專利收入63億美元,折合人民幣約380億元。

曾有媒體測算,高通一年的專利收入能占到全球專利許可費的近三分之一,以至于有人吐槽,高通是一家兼營芯片業務的律所,律師比工程師還多。

諾基亞也是「家底豐厚」的贏家之一:如果說1G是摩托羅拉的天下,2G的主角則是諾基亞,盡管后來的3G、4G時期,高通風光無限,但諾基亞依然是水面下的那條巨鱷,穩握數量可觀的核心專利族。

即使錯失了整個智能機時代,這家北歐巨頭還是靠技術紅利續寫了輕松躺贏的劇本——2021年僅專利授權一項收入高達106億元。

至于中國企業,從技術標準和專利儲備情況來看,在5G到來以前大多處于被動局面:3G/4G核心技術仍掌握在上述科技巨頭的手中,國內手機廠商小米、OV等很難繞開單向「繳稅」的產業鏈角色,在全球各地被起訴成為各家全球化過程中的重要一課。

用雷軍的話說,知識產權爭議是智能手機公司成長過程中的成人禮。2014年,正當小米在印度賣爆的時候,愛立信曾迎面一拳專利重擊,讓小米的國際化雄心險些夭折。

作為出海「課代表」的華為和中興,兩家雖在通信領域有積累,可通過交叉授權防御通信類友商的狙擊,但在終端產品上,同樣需要支付不菲的專利費用。

以華為為例,在2021年手機業務遭重創之前,華為獲取的專利收入一直低于支付出去的專利費用;就在2020年11月,華為還向高通公司一次性支付了18億美元的三年專利許可費。

其實任正非發表「大戰」預言之后,華為在戰略設計上便開始作出應對。在全球4G專利中,華為占比約有10%。在全球5G專利中,截至2021年2月,華為占比15.4%,位列全球第一。

當然真正重要的不是專利數量,而是專利含金量。在代表更高話語權的5G標準必要專利中,據國際知名律所Bird&Bird統計數據,愛立信、三星、高通位列前三,分別占比15.8%、14.1%、12.6%,華為和中興位列第五、七位,占比分別為10.9%、8.6%。

任正非多年前憧憬過,「當有一天我們走到世界領先的位置時,就可以來合理分配價值鏈了」。

可以說,華為在全球5G標準必要專利中的江湖地位,是其坐上專利收費談判桌的籌碼。

在5G之外,華為在Wi-Fi和音視頻編解碼器等領域也擁有一定話語權。

但真正邁出「收稅」這一步,或許還是因為形勢的逆轉。自2019年美國實施制裁以來,華為不僅在美國市場遭受重大挫折,手機等終端業務直接被扼住喉嚨。隨著5G芯片存貨消耗殆盡,華為手機市場份額持續萎縮,2022年全球出貨量已經滑入「others」序列。

這意味著過往通過產品實現研發投資回報的道路遭遇重挫,通過知識產權變現多少還能彌補一些損失。

《降噪NoNoise》獲悉,專利交叉授權協議通常三年一簽,如果雙方條件對等,往往不涉及金錢往來。但許多專利談判以終端出貨量為基準,華為手機銷量萎縮意味著原本通過專利交叉授權協議實現的技術交流,突然失去了平衡。

反映到專利收支上,從2021年開始,華為連續兩年專利收入超過專利費用。這種情況下,原本用于防御的專利「城墻」,也就成了研發投入的變現管道。

這也呼應了任正非傳導「寒意」時提到的公司經營思路的轉變——追求利潤和現金流。

02 激進

華為在專利變現上的激進有跡可循。

一方面,以「持久戰」的心態跟競爭對手逐一談判,2022年達成20份專利許可協議,這其中包括與OPPO、諾基亞、三星的交叉授權協議。

在與OPPO達成協議后,華為對外強調,多數廠商都向華為表達了專利付費的意愿,但具體的費率仍在談判當中。在汽車領域,已有15家車企獲得無線技術方面的專利許可。

華為也通過專利運營公司擴大變現渠道。近期動作最大的一次,是2022年將Wi-Fi 6標準必要專利許可授權給意大利公司Sisvel來運營——通過后者設立的Wi-Fi 6專利池,華為、飛利浦等公司坐享專利許可回報。

另一方面,通過擴大全球專利訴訟「目標」,奠定創新者形象。如在起訴亞馬遜,在德國曼海姆和慕尼黑針對Stellantis汽車集團(旗下有菲亞特、克萊斯勒、標致、歐寶等)提出蜂窩標準必要專利訴訟;美國WiFi設備制造商Netgear、德國 WiFi 路由器制造商AVM也成為華為訴訟對象。

還有美國移動運營商Verizon,華為2020年在美國起訴前者專利侵權,索賠10億美元。這起備受關注的訴訟,以去年7月雙方達成和解收場。

在內部,任正非親自給這項業務定調。2022年4月6日,華為員工論壇發布了一則由任正非簽發的《專利許可業務匯報》會議紀要,里面提到要做好打「持久戰」的準備,不求速勝,也不怕敗,收多收少都是成功的。最主要的是通過溝通和談判,理清雙方的關系。

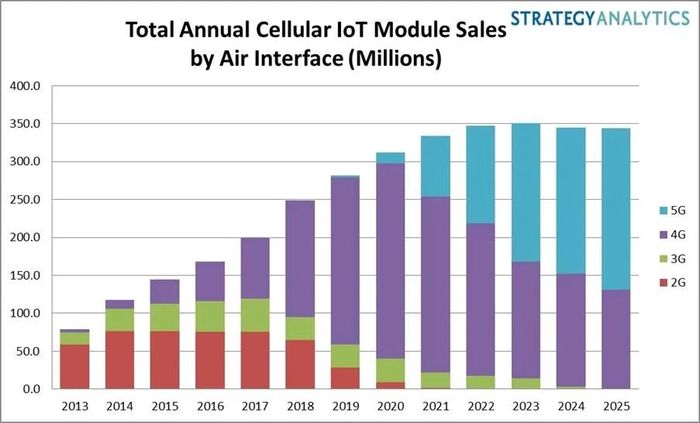

Counterpoint Research研究副總裁尼爾·沙(Neil Shah)分析,華為擁有大量5G專利,也大力投資6G。蜂窩式通信協定是未來聯網生態體系成敗所需的關鍵科技之一,這意味著即便華為在部分主要市場被排除在5G裝置或5G網絡業務之外,它在移動通訊協定上仍有影響力,可以透過授權給其他廠商來建立可觀的業務。

至于這種影響力的錢景如何?我們可以參考全球調研機構Strategy Analytics的報告預測:從2025年開始,5G手機每年將為專利持有者帶來近200億美元的全球專利使用收益。

從具體收費標準來看,華為相對「克制」——明確單臺5G手機許可費不超2.5美元。而諾基亞2018年公布的5G專利收費標準是每臺手機3歐元,愛立信2017年公開的5G多模手機專利費標準是在2.5美元到5美元之間,最為強勢的是高通——5G多模手機按售價3.25%收取。

華為此前預計,2022年全球約有3.5億臺5G手機和1500臺網聯車獲得華為許可;約有3000萬家庭用戶寬帶接入終端獲得許可,占全球45%的數據通信連接獲得華為許可。不過考慮到專利交叉授權協議的存在,以及協議內容的保密性,華為具體能從5G專利許可中獲取多少現金收益,外界難以估量。

畢竟利益可以通過多種形式流動。以2022年11月華為與三星達成的專利交叉授權協議來看,有媒體爆料,三星向華為轉讓了98項美國專利,這或許是為了抵扣雙方專利價值或者終端市場的差額。

在與OPPO達成專利交叉授權協議后,有科技媒體分析稱,考慮到OPPO的出貨量,這對華為來說是一大筆收入,暗示OPPO方面將支付一定許可費用。

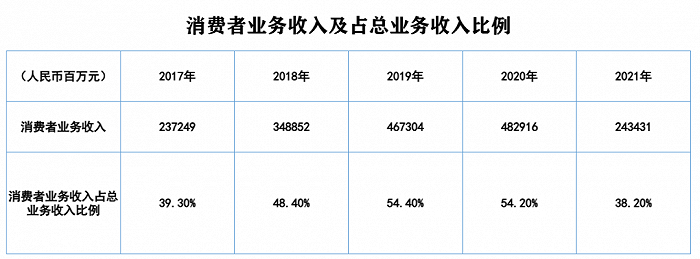

有一點可以明確,專利收入遠不及華為從產品銷售中賺到的錢。2020年,華為終端業務4829.16 億元,在總收入占比54.2%;到2021年,這部分收入直接腰斬,在總收入占比下降到38.2%,但也有2434億元。

相較之下,華為過往的專利收益可以說杯水車薪:2015年到2018年,4年收入14億美元;2019年至2021年,3年既定目標是12億美元,實際略微超過。

2022年的專利收入變動更具參考價值,因為5G專利許可收費是從2022年開始。這一數據目前尚未公布。

不過華為強調,自己仍是產品營收為主的公司,知識產權變現只是讓研發投資有回報。公開信息顯示,華為每年在研發上的投入占收入的10%~15%;2021年更為激進,研發支出1427億元,約占收入的22.4%,這一年華為提交的專利申請也比前一年增長了27%。

華為多了一個變現模式,對其他手機廠商而言未必是幸事。對于那些專利儲備較少的廠商,華為5G收費或許意味著成本的增加,雖然費率標準大概率低于諾基亞和高通。

當然如果手機廠商準備自研5G芯片,打造自己的「海思」,那獲得華為授權未來或許能降低對高通、聯發科的依賴,或提高合作議價權。

03 大搏殺

當探討企業間技術專利的合縱連橫時,《降噪NoNoise》很想強調一點,少打幾張民族牌,多關注一個基本事實:和平協議或者訴訟戰的背后,更多是商業利益的搏殺。

近在眼前的是華為與OPPO的「和平協定」。有人將其視作中國手機廠商開始「抱團」,倒是小米集團戰略合作部總經理徐然的回應意味深長。

被問及如何看待華為與OPPO的協議時,他說,兩家公司達成專利許可協議不是單點問題,且OPPO與華為許可協議簽署時機也非常重要。「小米也有理由相信,無論是華為還是OPPO,一定是考慮了除雙方交叉許可簡單關系之外的一些其他因素。」

事實上,OPPO在與華為簽署協議前,正被諾基亞在全球纏斗。2021年7月1日,即OPPO與諾基亞4G協議到期的次日,諾基亞在英國、德國等11個國家對OPPO發起專利侵權訴訟。

這是目前全球最大規模的5G專利糾紛。

OPPO隨后反訴諾基亞有4件5G專利侵權,并宣稱諾基亞此前要求的續約費「高得離譜」,讓手機廠商不可能有盈利空間。

這場讓全球20個法院忙個不停的大型訴訟戰背后,說到底還是商業利益的博弈。

眼下5G商用越來越成熟,但關于5G專利收費并無統一標準。3G、4G時代,專利權利人比較強勢,連蘋果都對高通定的收費標準忍無可忍卻也無可奈何;諾基亞若拿下OPPO,在后續同其他廠商的5G專利許可談判中對具體費率便擁有了更多主動權。

OPPO當然不愿意被人「魚肉」,盡管因為輸掉幾場判決、決定暫退德國市場,但OPPO也在另外幾場訴訟中憑借自身專利儲備以及知識產權訴訟經驗,占得上風。

近年來,OPPO的知識產權團隊已經擴充到上百人,也打過一些國際硬仗,比如在與夏普的專利侵權訴訟中獲勝。

OPPO此時與華為簽署協議是否有圍魏救趙的考量,還要看雙方具體協議內容,以及華為與諾基亞專利交叉許可協議的約定。

至于華為,也并非苦情戲、孤獨硬漢戲的男主角,或者如任正非所說,「我們太忙了,忙到沒時間收專利費」——早年華為與競爭對手中興互訴專利侵權,把官司打到了歐洲;「非洲之王」傳音在IPO前,也收到過華為的起訴書;亦有訴訟型NPE在國外使用華為專利起訴過小米和OPPO。

說到底,技術競爭抑或合作,還是服務于商業利益。

利用專利訴訟狙擊競爭對手的橋段,蘋果也運用得爐火純青。2010年,蘋果對HTC發起的專利訴訟,將后者趕出美國市場,HTC從全球手機第一陣營跌落后一蹶不振,直至最后退出手機市場。

當然這些都在游戲規則的范疇之內。為了遵守游戲規則,小米曾斥重金從微軟買專利,聯想收購摩托羅拉,看中沒落貴族的2000多項專利,蘋果牽頭以45億美元并購破產的北電網絡,無非垂涎后者無線通信、4G的LTE等核心專利。

如果把時間軸向右拖動,發酵于2018年的聯想5G標準投票門事件,大概是5G專利大戰的前傳,而且還是劇情奇葩的冰山一角。

彼時,一個關于5G編碼技術標準投票中聯想站高通、導致華為兩票之差落敗的傳言,讓聯想被打上「賣國」的標簽。姑且不說5G標準制定的組織方3GPP遵循的是「共識」,而非「票數」多少,單就當時形勢而言,聯想其實有點兒冤。

2016年的編碼技術標準提案分為兩個陣營:聯想及摩托羅拉的技術專利儲備側重LDPC技術,這個陣營有高通、三星;華為則是Polar技術陣營的主導者。

如果從商業維度來看,兩家選擇支持不同技術方向的方案,本身無可厚非。確定一個技術方向,便意味著在這一方向布局的專利有望升級為全球標準專利,研發投入也就有了價值。

聯想若支持Polar方案,意味著未來有可能要支付更多專利費。這明顯有違商業常識。

所以聯想最初站LDPC一邊,這也是傳言的起源。

其實后來,由楊元慶拍板,聯想轉而支持了華為的Polar短碼方案,所以聯想陷入「投票門」輿論漩渦后,華為會幫著澄清。

聯想的轉向當然有商業之外因素的考量,但若將聯想最初的投票行為視作胳膊肘向外拐,未免有點兒牽強。

還原這起事件的過程,也讓人們看到其實從5G標準制定階段,一場暗戰已經開始醞釀。

5G時代相當于一場重新洗牌,以華為、中興為代表的中國企業在游戲規則制定中擁有更多話語權,成為攪動局面的新勢力,當然是大家喜聞樂見的事情,但歸根結底,技術競爭還是由商業利益驅動。

正如華為開啟的5G專利收費,抑或未來在其它知識產權領域的活躍,我們都不必大驚小怪。