文|消金界

隨著經濟復蘇勢頭初現,銀行估值修復,中小銀行看到了上市的好時機,開始積極推進上市進程。

消金界注意到,寧波通商銀行已經正式啟動其IPO進程,并在2023年的工作部署中將今年稱為“IPO推進的關鍵之年”,并稱要在2023年打好戰略業務起量、監管檢查配合、IPO正式啟動的“三場硬仗”。

不過,對寧波通商銀行來說,這三場硬仗環環相扣,又都不好打。近來頻出的重大監管處罰,更是讓名不見經傳的寧波通商銀行刷了一波“存在感”。

01、監管罰單揭開管理漏洞

根據證監會官網信息,2022年10月下旬,寧波通商銀行在寧波證監局完成IPO輔導備案,由中金公司輔導上市。

1月10日,寧波通商銀行首次發布了《關于寧波通商銀行股份有限公司首次公開發行股票并上市輔導工作進展報告(第一期)》。

中金在報告中表示,在輔導工作中發現寧波通商銀行存在一些問題,接受輔導的人員對證券市場相關法律法規的掌握程度仍需持續加強,輔導期內將協助寧波通商銀行對現有的相關公司制度及規定進行進一步的完善,同時進一步督促該行嚴格執行相關制度,進一步提升規范運作水平。

下期輔導中,將通過專題輔導等形式,讓輔導人員充分了解上市公司運作規范、信息披露、履行承諾等相關要求,提升其法制意識、自律意識及誠信意識。

從中金的表態可以看出,寧波通商銀行在公司治理方面,還有很多要完善的地方。但對有志于推進IPO的寧波通商銀行來說,問題遠遠不止這些。

2022年12月,因同業投資投后管理不到位、關聯交易管理不規范、將同業存款計入一般性存款、凈值型理財產品部分投資比例不合規、凈值型理財產品估值方法不準確、凈值型理財產品信息披露不到位,該行被寧波銀保監局合計罰款420萬元。

同時,又因關聯方名單不完整、績效薪酬管理不合規、員工與名下授信客戶發生資金往來、未合理分擔小微企業抵押物財產保險費用、將同業存款計入一般性存款、市場風險管理不審慎、信用風險管理不到位、授信“三查”不盡職、互聯網貸款異地客戶識別機制不完善、數據治理存在欠缺,該行被寧波銀保監局合計罰款360萬元。合計被罰780萬元。

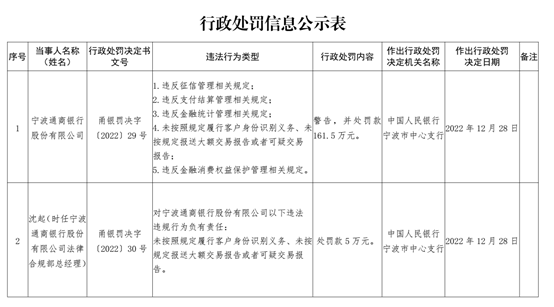

這還不算完。2022年12月30日,央行寧波中心支行的處罰公告顯示,寧波通商銀行因為違反征信管理、支付管理、金融統計管理等5項相關規定,被警告并罰款161.5萬元。

銀保監局和央行的處罰說明,在銀行業務的合規層面,寧波通商銀行的問題和漏洞還是很多的。

處罰下達之后,接下來就是整改,如果達不到監管驗收的要求,上市方面監管肯定不會放行。

所以我們就可以理解,為何寧波通商銀行將“監管檢查配合”作為2023年的三場硬仗之一了。這么多問題要改,還要達到監管驗收標準,工作量確實不小。

02、個人消費貸增速較快

在此之前,寧波通商銀行并不顯眼。

寧波通商銀行的前身是原寧波國際銀行,1993年成立,是一家外商獨資銀行。

2011年寧波港等13家公司受讓了原寧波國際銀行100%股權,2012年改制設立寧波通商銀行。

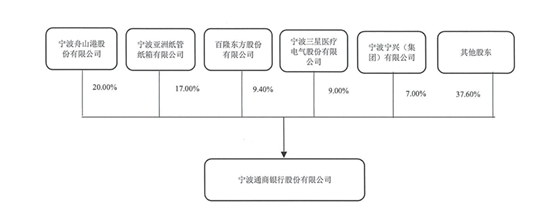

截至2021年末,寧波通商銀行注冊資本為52.2億元,前五大股東為寧波舟山港、寧波亞洲紙管紙箱、百隆東方股份、寧波三星醫療電器股份、寧波寧興。

截至2021年末,寧波通商銀行總資產1223.6億元,存款余額762.32億元,貸款余額554.72億元。2021年實現營收29.36億元,凈利潤9.64億元。

2021年以來,寧波通商銀行將主營業務區域定位于寧波本土和上海、杭州等經濟發達、民營經濟活躍的地區,并將差異化、特色化確定為主營業務的發展策略。

公司銀行業務方面,主打園區金融、供應鏈金融以及科創金融,貸款業務立足于地方經濟、中小企業、城鄉居民,寧波本地的民營企業、制造業和中小科技創新型企業,培育核心基礎客戶群體,截至2021年末,公司貸款余額384.91億元。

寧波通商銀行的小微業務,目標客戶群主要定位于沿海產業鏈和供應鏈延伸的客戶群體,主要產品包括“惠抵通”、“好運通”、“交運通”,依托這些產業金融服務,開始向科創金融、車貸等細分領域延伸。截至2021年末,寧波通商銀行小微企業貸款余額254.06億元,較年初增加了46.66億元。

由于是由外資銀行改制而來,人民幣業務起步較晚,寧波通商銀行的個人銀行業務規模較小,個人儲蓄存款占比水平較低,且增速有放緩的趨勢,但是個人貸款規模增長較快。

2021年,寧波通商銀行上線了線上信用貸款業務,帶動了消費貸和整體個人貸款規模的增長。

截至2021年末,寧波通商銀行個人貸款余額169.56億元,較上年末增長17.45%,占貸款總額的30.58%,貸款品種以個人消費貸款為主。寧波通商銀行按揭業務起步較晚,規模還不大。

雖然主營業務戰略重點明確,個人消費貸增速也比較快,但寧波通商銀行業務規模并不大,顯然需要擴充資本來擴大業務規模。

資產質量方面,2021年以來,不良貸款規模有所增加,截至2021年末,該行不良率為3.97%。

消金界注意到,2021年寧波通商銀行分配現金紅利3.86億元,分紅規模很大,對資本內生增長產生了負面影響。截至2021年末,其核心一級資本充足率為9.18%,呈現逐年下降態勢。

較高的不良率和較低的資本充足率,可以解釋寧波通商銀行對資本的迫切需求。但2023年,IPO進程能否有實質性進展,寧波通商銀行經歷多重考驗。