文|每日財報 楚風

2022年經濟下行壓力增大,疫情對交通運輸造成影響,商用車市場明顯承壓,銷量持續低位徘徊,其中貨車下滑幅度更為顯著。傳統商用車銷量大幅下滑,但新能源商用車銷量依然維持快速增長態勢。

在此背景下,新能源商用車上游的電驅動系統企業蘇州綠控傳動科技股份有限公司(下稱“綠控傳動”)正對科創板發起沖刺,擬借助資本市場大幅擴張產能。

盡管新能源商用車銷量增長強勁,但滲透率相對乘用車還比較低,處于發展的前期階段。綠控傳動作為新能源商用車上游企業,至今未能擺脫虧損狀態,2019年至2022年中期,累計虧損3.45億元。

在業績虧損的同時,綠控傳動綜合毛利率水平逐年下滑,從2019年的26.12%降至2022年中期的13.40%,數值近乎“腰斬”。其中,貨車電驅系統毛利率下滑尤為顯著,2022年中期低至7.04%,而貨車電驅系統銷售收入占比達到四成。

另一方面,綠控傳動產能利用率并未飽和,產能擴張的必要性存疑。截至2022年中期,綠控傳動電驅系統產能為2.79萬套,擬借助資本市場新增電驅系統產能10萬套,建設完成后產能將是原來的4.58倍。綠控傳動大舉擴張能否消化新增產能呢?

業績連續三年虧損,綠控傳動“帶血”上市

2020年國內商用車銷量首次突破500萬元,創近10年以來新高;2021年商用車市場陷入低迷,銷量回落至479.3萬輛;2022年商用車市場銷量降幅達到兩位數。

據中汽協數據,2022年前11個月,商用車產銷量分別完成292.7萬輛和301萬輛,分別同比下滑31.9%和32.1%。其中,貨車銷量為265.47萬輛,同比下降33%;客車銷量為35.52萬輛,同比下降21%。

傳統商用車銷量大幅下滑,但新能源商用車銷量再創歷史新高。2022年前11個月,新能源商用車銷量達到28.1萬輛,同比增長81.7%,滲透率為9.3%。相對于新能源乘用車,新能源商用車滲透率較低,尚處于發展的前期階段。

綠控傳動是新能源商用車的上游企業,主要向下游車企提供電驅系統、零部件及相關技術開發與服務。綠控傳動也在招股書中提示,“目前商用車與非道路移動機械的新能源化正處于起步階段,公司可能繼續面臨銷售規模較小、研發與銷售投入較大等情況。”

盡管近幾年新能源商用車銷量持續提升,但綠控傳動仍然處于虧損狀態。2019年至2022年中期,綠控傳動實現凈利潤分別為-6165萬元、-5782萬元、-13064萬元和-4119萬元,累計虧損3.45億元。綠控傳動還表示,“公司未來一段時間存在繼續虧損的風險。”

從財報來看,綠控傳動經營成本較高,應收賬款和存貨持續增長。截至2022年中期,應收賬款和存貨分別為3.21億元、3.19億元,合計占流動資產比例達到70.92%。也就是說,綠控傳動流動資產主要由應收賬款和存貨構成,對資金占用較大。

隨著應收賬款和存貨持續增長,綠控傳動還為此計提了高額的信用減值和資產減值。其中2021年計提的減值數額較高,應收賬款壞賬損失3164萬元,存貨跌價損失2113萬元,合計占當年凈利潤比例40.39%。

毛利率逐年降低,貨車電驅系統拖后腿

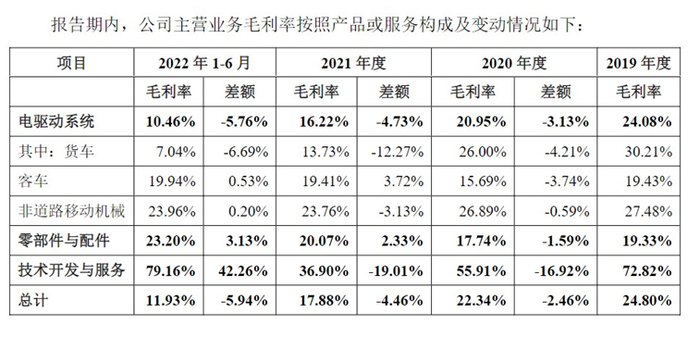

在業績虧損背后,綠控傳動綜合毛利率水平也逐年減低。2019年至2022年中期,綠控傳動毛利率分別為26.12%、24.95%、19.79%和13.40%。也就是說,2022年中期毛利率僅為2019年的一半左右。

對此,綠控傳動給出兩個原因,一是原材料價格漲幅較大,二是重卡電驅動系統毛利率降低但收入占比提升。

分產品來看,綠控傳動電驅動系統毛利率已然“腰斬”,從2019年的24.08%下降至2022年中期的10.46%。其中,貨車電驅系統毛利率下降最為顯著,從兩位降至個位數,而貨車電驅系統銷售占比達到四成。

報告期內,貨車電驅系統毛利率分別為30.21%、26.00%、13.73%和7.04%。綠控傳動解釋稱,2020年毛利率下降,深圳市泥頭車大額補貼結束,重卡電驅系統訂單減少;2021年至2022年中期毛利率下降,主要是因為原材料成本上升。

2020年至2022年中期,貨車電驅系統平均單價有所上升,從2.45萬元/套增長至3.25萬元/套,但平均單位成本上漲更快,從1.81萬元/套增長至3.03萬元,導致毛利率水平持續下滑。

值得注意的是,客車電驅系統毛利率水平相對穩定,報告期內分別為19.43%、15.69%、19.41%和19.94%。但客車電驅系統銷量有所下滑,報告期內銷量分別為8368萬套、6288萬套、6330萬套和2185萬套。

貨車電驅系統毛利率大幅下降,而銷售收入占比持續提升;較高毛利率的客車電驅系統銷售收入下降,同時銷售收入占比也明顯下滑。這么一來一去,綠控傳動綜合毛利率水平就難免降低。

擬大舉擴張產能,能否消化?

綠控傳動產能利用率尚未飽和,大舉擴張產能的必要性存疑。2019年至2021年,綠控傳動產能利用率分別為51.63%、40.22%、60.79%,長期處于較低水平;2022年中期,綠控傳動產能利用率上升至82.59%(已年化)。

截至2022年中期,綠控傳動電驅系統產能為2.79萬套。然而招股書顯示,綠控傳動擬募集資金10.72億元,投入新能源商用車電驅系統10萬套項目、年產3萬套新能源汽車驅動電機擴建項目、全新一代重卡動力驅動系統開發項目及研發中心建設項目。

綠控傳動若能成功IPO,年產新能源商用車電驅動系統10萬套項目和年產3萬套新能源汽車驅動剪輯擴建項目將在未來2年完成建設。也就是說,在短短兩年的時間里,綠控傳動電驅系統產能從2.79萬套增加至12.79萬套,產能是原來的4.58倍。

對此,綠控傳動稱,公司擁有優質穩定的客戶資源,為募投項目產能消化提供保障。招股書顯示,綠控傳動客戶資源覆蓋三一集團、徐工集團、東風汽車、開沃新能源等貨車企業,以及廈門金龍、中通汽車等客車企業。

不過,當前新能源商用車滲透率還比較低,滲透進度相比乘用車相對較慢,且新能源汽車補貼面臨滑坡。綠控傳動原本產能利用率尚未飽和,若兩年內產能大幅度增加,能否有效消化新增產能,目前有待觀察。