文|華商韜略 王洪臣

“世界第一私募”黑石集團,正卷起風暴。

2022年12月1日,因投資者贖回請求激增,黑石集團宣布,限制旗下凈資產高達690億美元的房地產投資信托基金(BRIET)的提款。當天,公司股價一度暴跌12%,收盤跌幅超過7%。

第二天,黑石再次宣布,擬作價12.7億美元,將美高梅大酒店和曼德勒海灣度假村的49.9%股份賣給VICI……

01 巨頭預警

“我已經帶起了紅繩,希望它沒事,也希望大家就不要把錢拿出來了。我覺得它應該還能活下去。”

求助冥冥之中的福佑,這已是一位華人投資者為贖回資金的最后努力。

黑石面對的風雨,其實早有預兆。

10月20日,黑石發布了2022年Q3財務報告。報告顯示,公司Q3營收10.58億美元,同比下滑83%;凈利潤370萬美元,去年同期32億美元,僅剩一個零頭。

“2022年第三季度是市場幾十年來最困難的時期之一。”面對慘淡的三季報,黑石掌門人蘇世民在當天的電話會議上如此表態。

這位有著“華爾街之王”、“美國房東”等響亮稱號的金融大佬,一生經歷了無數風浪,面對眼前形勢卻似乎相當無奈。

黑石這塊招牌,對一部分投資者來說,仍然很有吸引力。就在三季度,公司的總管理規模還逆勢流入448億美元,達到創歷史紀錄的9509億美元。

但另一部分投資者,對黑石的觀感可能正好相反。10月,BREIT的贖回資金申請高達18億美元,占到了其凈資產規模的2.7%。

按照規定,投資者可以在任何一個季度贖回最多5%的份額,每月最多贖回2%。所以,10月份的贖回資金額度已然超標。

盡管如此,黑石還是選擇了100%履約,試圖穩住投資者的情緒。

但這只是一個開始。

11月,投資者要求贖回的請求有增無減,繃不住的黑石僅受理了43%的申請,總計約為13億美元。

這加劇了投資者的恐慌情緒,到12月,如同擠兌一樣,贖回請求蜂擁而至。消息徹底爆發,加上黑石限制贖回的決定,最終帶崩了公司的股價。

自2017年成立以來,BREIT一直是黑石集團的核心產品之一,僅2021年其吸金就超過200億美元。在2022年前9個月,它仍然帶來了約170億美元的凈流入資金。

從BRIET過去的業績顯示,其年化收益率達13%,同時分紅收益率為4.4%。擁有如此穩定亮眼表現的產品,突然遭遇“搶贖”,讓很多行內人都深感意外。

看不懂的故事,并不只發生在黑石一家。

同一階段,喜達屋資本旗下規模達146億美元的房地產投資信托基金(SREIT),也通知投資者限制資金贖回規模。

這同樣是一只回報率優秀的基金產品,2022年年初至10月達10.2%。而BREIT、SREIT之所以業績亮眼,離不開美國地產行業的火熱行情。

蘇世民曾直言,BREIT的高回報率,歸功于其在美國南部以及西部的倉庫和公寓樓的組合投資,它們受到強勁的人口增長和短期租賃的支持。在SREIT的投資組合中,資產重頭同樣也是公寓樓和倉庫。

但面對投資者的持續“搶贖”和限制贖回,蘇世民卻將“鍋”甩給了投資者。

“這些投資者面臨著痛苦的財務壓力。”

在近日的一場高盛金融服務會議上,蘇世民回應了黑石的限制贖回事件。

他表示,大規模贖回主要來自亞洲投資者,他們傾向于使用更多的借貸資金來支持頭寸,并且,今年早些時候市場惡化時,需要籌集現金來滿足保證金要求。

作為投資大佬,蘇世民雖然做出了正面回應,答案卻避重就輕:投資者對美國房地產市場的集體看衰,才是背后真正的主因。

據投資銀行Roberta.Stanger&Co數據,今年美國第三季度非交易型REITs贖回規模為37億美元,較去年同比暴增12倍,為多年來最高的撤資規模。

而據數據平臺Preqin統計,以美國為投資重點的房地產基金在第三季度籌集資金156億美元,是2020年以來的最低季度流入。

此外,不僅黑石、喜達屋這樣的美國巨頭,英國資產管理規模超過150億英鎊的房地產基金三季度也限制了機構的贖回。貝萊德、M&G集團、施羅德、世邦魏理仕投資管理等公司的基金經理們表示,他們也都采取了限贖措施。

這些現象背后,未必都是那些急等著交保證金的亞洲投資者。而更重要的是,投資者肯放棄收益率達兩位數的投資,更像是察覺到了危險。

02 凜冬驟至

在2022年初,美國房地產看上去還是一片繁榮。

1月份,27歲的艾里克莎·厄爾布在波士頓大學找到了一份新的工作,希望買一套公寓的她,報名參加了一門針對首次購房者的課程。

“在過去的幾年里,我有幸住進了免費的校園宿舍,并攢了一筆首付。”她的預算是30萬美元左右,但高企的房價讓她很難找到合適的房子。

她曾在三周內提出三份報價,都無功而返。

同期,住在愛荷華州的羅德里格斯放棄了堅持了一年多的購房計劃。

36歲的她在一家體育酒吧當服務員,丈夫是一名建筑工人,為了支付15萬至22萬美元首付,他們努力攢了五年錢。

但是,當2021年初他們準備買房時發現,房價已高到他們難以承受。

美國全國房地產經紀人協會(NAR)2022年2月發布的數據顯示:2021年度,美國房屋銷售價格的中位數為34.69萬美元,較2020年的水平上漲16.9%。

這是1999年以來,該項指標創下的最高紀錄。

據統計,2022年5月前的半年里,美國房價上漲19.8%,為歷史年平均水平的四倍多,甚至比2008年次貸危機爆發前還要高。

在2008年高峰期里,房價最大半年漲幅為14.7%。而把時間線拉長來看,2020年疫情之后,美國的房價在兩年內上漲了43%。

但隨著美聯儲的加息,這種房地產的火熱景象驟然生變。

首先感受到寒意的是房地產經紀公司。

2022年6月,美國互聯網房地產經紀公司Redfin、Compass接連開始裁員。據監管文件顯示,Redfin將在6月底前裁員6%,而Compass將裁員10%。

在此之前的5月份,根據Redfin的數據,美國房屋成交量達到峰值88243套,新掛牌住宅的要價中位數達到峰值40.9萬美元。

此后,美國房地產各項數據開始持續下滑,速度之快,讓市場始料不及。

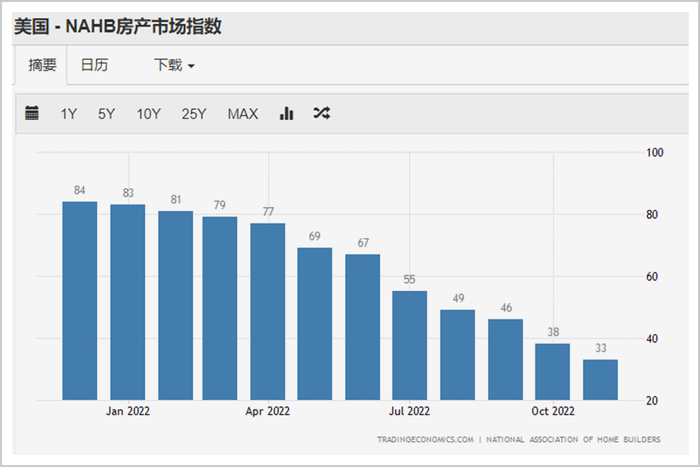

9月份,美國房屋建筑商協會(NAHB)和富國銀行披露的美國房產市場指數跌至46點,連續9個月下滑,為次貸危機后美國樓市最劇烈的信心滑坡。

NAHB指數是美國樓市的風向標,主要針對房產建筑商的信心調查。而到了11月,這一指數進一步下跌至33點。

房屋建筑商這么沒信心,消費者自然也不會好到哪兒去。

據Redfin的數據,2022年第三季度,美國投資者購房量同比跌幅超過30%,是次貸危機以來投資者銷售額的最大跌幅。

另一份來自美國房地產經紀人協會(NAR)11月的數據顯示,10月美國成屋銷售總數年化為443萬戶,創下2011年12月以來的新低(忽略疫情初期的異常值),同比降幅達28.4%,環比下降5.9%,連續第九個月下滑,是有史以來最長連跌紀錄。

年初還熱火朝天的市場,為何年底就進入到了寒冬?

市場經濟下的房子,其實是一種金融產品。而這個問題的答案,仍然藏在金融里。

今年7月,想在美國買房的華人阿力曾在網上發帖稱:

“幾個月前詢問30年固定貸款利率還是3.25%,現在已經變成了5.5%,太不可思議了!”

2022年年初,美國30年期按揭貸款利率還是2.98%,此后一路飆升,短短半年多的世界,最高沖破了7%,創下二十年以來的新高。

目前,這一利率仍高達6.49%。

“美聯儲加息以后,物價降溫不明顯,但房貸卻要還不起了。”2021年剛買了房的美國人肯特也忍不住吐槽。

去年買房時,他選擇的是浮動利率的房屋凈值抵押貸款(HELOC),面對不斷走高的利率,他不得不考慮提前還貸。

馬薩諸塞州的約翰森夫婦,比肯特的處境更尷尬。

這對夫婦一位是注冊會計師,一位是工程師,雖然付得起調漲的房貸,但也必須勒緊腰帶。

由于房子還未完工,為了節省租金,他們只能暫居在親戚家農場的露營車里。露營車對面,是一個養了100多只雞的養雞場。

他們的房貸一共36萬美元,由于利率上漲,每個月要多付近1000美元。

“我們窩在露營車里,因為住不起其他地方,家具寄放倉庫,每月租金約1000元。”約翰森說。

更為嚴重的是,在美聯儲的持續的激進加息之下,經濟衰退已經上路,這將進一步打擊房地產市場。

住在加州的戴維表示,即使心儀的房子建在自家空地上,并且還便宜10萬美元,也不敢買。

“大蕭條已經開始了,飯碗工作都保不住,還買什么房子。”他說。

據畢馬威首席經濟學家Diane Swonk預測,2023年美國的房價或將下跌15%。摩根士丹利則認為,美國房價調整才剛剛開始,2022年6月至2024年底,美國房價將由峰值下滑約10%。

不難預見,過去兩年價格飛漲的美國房地產,隨著美聯儲的急速加息與經濟衰退,正在面臨著“雪崩”的危險。

與美國聯系緊密的其它歐美經濟體國家,又是什么情況?

03 火山口上?

警報其實已經拉響。

在疫情之后,歐洲各國央行基本都與美聯儲步伐保持一致,其房地產的表現也大體相同,同樣先是經歷了一波大幅上漲。

歐盟統計局數據顯示,2022年第一季度與2021年同期相比,捷克、愛沙尼亞、匈牙利、荷蘭、立陶宛等國家房價上漲均超過19%,愛爾蘭房價上漲15%,奧地利超過13.7%,德國超過12%,法國超過7.1%,

其中,像德國慕尼黑這種大城市的房價,在過去十年翻了2.5倍以上。特別是近年來,在美聯儲全球大放水刺激下,德國房價也迎來了一波加速上漲。

而除了此前歐美的貨幣寬松帶來的繁榮,不斷走強的美元,也促使美國人走出國門,將買房事業推向了全世界。

今年9月份,來自美國田納西州納什維爾地區的企業主羅賓·阿德金斯準備在意大利買房。因為美元走強,歐元疲軟,她把預算從45萬歐元調高到了50萬歐元。

同樣的情況也發生在英國。

英國房地產公司“第一太平戴維斯”北美業務負責人羅里·麥克馬倫認為:“美國買家等來了2008年以來在倫敦買房的最佳機會。”

他介紹,一套位于騎士橋、面積約457平方米的四居室公寓,今年9月份售價1300萬英鎊,約合1513萬美元,比1月剛剛掛牌時便宜了約130萬美元。

強勢美元,助力美國買房客在全歐洲“掃貨”,將美國之外的房地產泡沫進一步推高。

伴隨而來的,就是越來越高的貸款規模。

比如美國的近鄰加拿大,因為房價飆升,2021年其家庭新增的抵押貸款債務達到了創紀錄的1900億加元(約合1500億美元),為2019年的兩倍多。

再比如北歐國家瑞典,2022年6與三年前的6月份相比,其抵押貸款增加了3700億克朗(約合400億美元)。

隨著美國房地產進入“冰凍期”,歐美其它國家的房地產市場也無法獨善其身,房價下跌已然到來。

比如瑞典的房地產市場,目前正在以2013年以來的最快速度下跌。

瑞典國有銀行SBAB在11月初表示,房地產上市網站Booli的交易數據顯示,截至今年10月,瑞典房價較峰值下跌了19%,公寓價格下跌了13%。

幾乎同時,全英房屋抵押貸款協會發布的數據顯示,英國2022年10月平均房價環比下降0.9%,為15個月以來的首次下跌,也是2020年6月以來的最大月度跌幅。

在此之前,英國的樓市需求就已經下跌超過20%,創下疫情以來的新低。

近期,加拿大皇家銀行(RBC)發出警告稱,加拿大此次房價回調是半世紀以來最深的一次。

一邊是房地產泡沫下創紀錄的貸款債務規模,一邊是美聯儲帶頭急不可耐的加息步伐,風險在快速累積,刺破泡沫已經在所難免。

據澳大利亞金融監管機構估計,因為債務收入比達到6倍或更高,2022年第二季度辦理的22%的抵押貸款,可能使持有者陷入脆弱的財務狀況。

加拿大央行把4.5倍的債務收入比作為評估風險的標準,而達到或超過4.5倍的抵押貸款占今年初新增抵押貸款的27%。

“就像坐在火山口上”。

對這種債務累積,瑞典央行行長斯特凡·英韋斯曾形容說。

2022年初,美國房市再次突破歷史的繁榮,并帶領西方主要市場奔向巔峰時,市場就擔心:這繁榮有多像08年次貸危機的前夜?

如今,黑石撞響警鐘,冰山露出了一角。

參考資料

[1]《美國地產冰封,巨頭黑石遇劫》格隆匯

[2]《即將到來的樓市危機在哪里最痛苦?》經濟學人

[3]《瘋狂加息下的美國購房者:房貸飆升 每月多還數百美元》大眾報業

[4]《房貸利率飆升,美國夫妻買房沒能住!每月還要多花1800元》波士頓華人資訊

[5]《黑石正在重演“雷曼危機2.0”》國際金融報

[6]《美元漲了,歐元疲軟,美國人扎堆去歐洲“掃房”?》上觀新聞