記者 杜萌

今年以來,隨著公募行業高質量發展成為共識,如何對待資產規模在5000萬元紅線徘徊的“小微”基金,公募管理人的觀點也發生了變化。

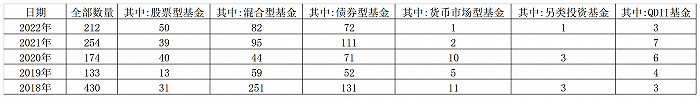

Wind數據顯示,截止12月14日,今年共有212只基金(A/C 份額合并計算)進行了清盤。其中債券型基金72只,QDII 基金3只,貨幣市場型和另類投資基金各有1只。

分類型來看,今年清盤的股票型基金達到近年來最高,共有50只。混合型基金有82只,低于2018年的251只、2021年的95只。債券型基金則有72只清盤,低于2021年的111只、2018年的131只。

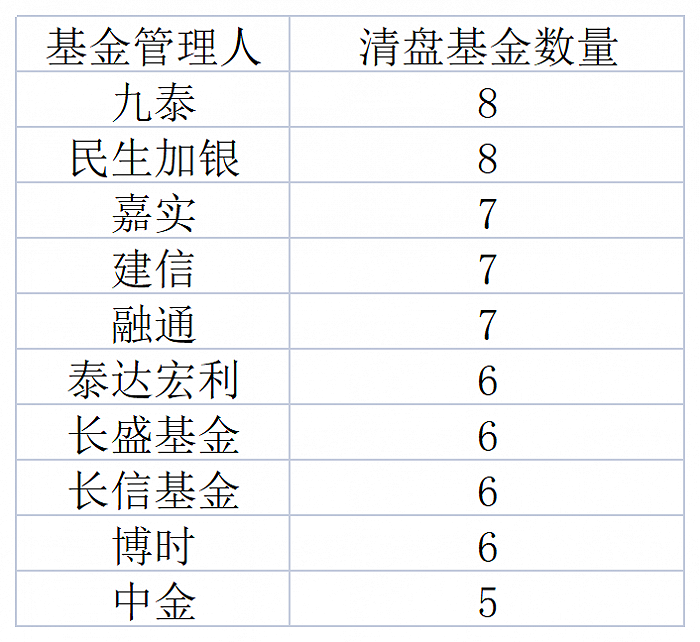

從管理人的角度來看,今年清盤的212只基金中,九泰基金和民生加銀雙雙位居榜首,均有8只;嘉實、建信、融通則分別有7只,泰達宏利、長盛、長信、博時則分別有6只,中金基金則有5只。

基金清盤的終止原因大致可分為六類:基金資產凈值低于合同限制、持有人數量低于合同限制、基金持有人大會同意終止、轉型終止、合同到期終止、其他原因。從清盤的原因來看,一般分為主動、被動兩大類。

所謂“基金持有人大會同意終止基金”,是指基金管理人提出召開持有人大會,由持有人表決是否對基金進行清盤。Wind數據顯示,這一主動清盤行為逐漸成為基金清盤的主流方式之一。

在今年進入清盤流程的212只基金中,其中有115只基金清盤是因為“基金持有人大會同意終止”而主動清盤,占比超一半;有85只基金是因為“基金資產凈值低于合同限制”而被迫清盤;有12只基金清盤是“其他原因”。

為何債券類基金的清盤數量也達到了72只?這和純債基金的購買群體有關,一些純債基金主要是機構購買,一旦遭遇資金集中贖回,如果基金產品短期內未能吸收其他資金的申購,清盤的現象就有可能發生。尤其是前段時間的債券市場調整,一些債基存在較為明顯的贖回壓力。

2018年因為“股債雙殺”的原因,基金清盤數量達到了430只的歷史高位。那為什么去年和今年的清盤數量也居高不下,超過了200只呢?

界面新聞記者了解到,這和監管層近兩年來對公募行業提出的高質量發展要求有關。

“之前的思路都是‘力保小微’,有時候為了保住5000萬的規模還會找一些幫忙資金。這兩年來,公募行業一直呈現高速發展,資產管理規模屢創新高,大家對于基金清盤已經越來越用平常心來看待了。”百嘉基金董事、副總經理王群航表示,雖然這兩年來均有相當一部分基金退出歷史舞臺,但這并不意味著行業不景氣,反而體現了行業的優勝劣汰。

不過,也有公募管理人仍沒有完全“放得開”。“我們公司內部還是提倡‘力保小微’,這主要是股東方的要求。因為外方股東更看重在中國市場的表現,而清盤則意味著一些戰略布局的失敗。”有外資公募內部人士表示,為了保住小微,今年公司的營銷資源還向一些業績不錯、但是規模在2億元以下的“小微基金”傾斜。