文|融中財經

“今年業績確實不太好,LP非常不滿意,還扣了管理費。”某頭部機構IR郭翔蓉告訴融中。管理費還能扣?

看似魔幻,卻正在投資圈上演。

導致這一現象的背景是,GP的業績完全背離了LP的最低預期。今年來,整個行業的投資節奏放緩、美股退出渠道收縮,疊加資金面緊張,讓GP愁得脫發。

“我聽說一些三線VC已經打起來降低管理費,打‘價格戰’的餿主意。” 郭翔蓉無奈地說。

但先不要驚訝,一個現實是,早在2018年,美國曾有基金管理費打“價格戰”,目的就是為了更好的讓資金流入。中國VC是否會走上這條路?

聽上去不靠譜,但說白了,基金的業績還是要看投資的質量,就算是降價吸引資金,但沒有退出也是白搭。不過,這些三線基金的小心思,也驗證了當前股權投資行業的窘境:找不到錢,投不了資,談不上投后,也退不出去。

01 退不出去,LP扣管理費,GP忍不忍?

“現在如果不是TOP10,都不算一線了!”背景某美元投資機構PR王權吐槽。“現在就是這么嚴峻,今年什么成績都沒有,怎么宣傳?”

這是今年投資行業普遍現狀。

“行情最好的時候,我們除了合伙人之外,普通投資人出差坐個商務艙也沒問題,今年都沒有差可出。”幾年前,王權所在的美元基金也算是頭部級別,但是因為重倉押注在線教育而踩了大坑。

“今年,所有費用砍半。”王權接著說,“差旅、報銷、市場宣傳,總之一句話今年就是‘沒有預算’。”

表現出來的是募資難,但根本上看,是退出難。

首當其沖的是大經濟環境的驟變。美股、港股IPO窗口縮小。

政策問題,導致資本市場也處于高度謹慎的狀態。對于美元基金而言,2022年流年不利。一些在美元上市的項目,要么晚一點上,要么轉道港股。

但港股情況也不理想。

受交投量下降、IPO遇冷、美聯儲議息等影響,中國香港資本市場更加風雨激蕩。有機構表示2022年上半年港股IPO屬十年以來低位,且募資額大降92%,上市企業更以中資中小企業為主。

德勤研究報告表示,今年上半年IPO共26宗,總募資額為港幣178億元,較去年同期下降約92%。而2021年上半年港股IPO募資總額為2143億港元,共有46宗IPO,而全年97宗IPO共募資3339億港元。

兩大退出渠道都在收縮,讓今年IPO退出渠道僅剩下A股市場。

2022年1-10月A股IPO首發上市企業331家,上市數量同比下降23.20%。

以科創板為例,2022年三季度末共有473家科創板公司上市交易。以網上打新日期統計,前三季度共成功發行96家,同比較2021年前三季度128家下降25%,科創板發行上市數量有所放緩。

退出業績不佳,LP也在琢磨對策。

“今年業績不好,LP居然開始扣管理費了。” 郭翔蓉坦言。

一般而言,基金管理費大多為基金規模的2%-2.5%。

“管理費有的按照實繳、有的按照認繳,但目前大多數政府引導基金都是按照實繳計算管理費。”某頭部機構研究員宋大陽直言。“過去,也有強勢的頭部機構一次性收繳管理費用的,但是自從2018年之后就非常少見了。”

當前,管理費的支付,基本是在基金投資期內,按照3:3:4的比率支付。

假設基認繳規模為3億,第一年實繳9千萬,管理費收1.8kw;第二年實繳到位18kw,管理費收取3.6kw;第三年全部實繳,管理費收6kw。

LP因為業績不好扣“績效”合適嗎?

“如操作上是可以的,LPA里提前約定好就行。”宋大陽直言。

事實上,即便是沒有約定好,GP也不會輕易翻臉。一則,自己業績確實不佳;二則,本來募資就不容易,得罪了金主,得不償失。

而對于LP而言,給了GP錢,虧得一塌糊涂,最后GP還能賺到管理費,憑什么?

對于管理費的討論,也有藝高人膽大的。

此前,某機構就曾關于LP大膽對賭。若投資回報低于3倍,將退回2%的管理費,只收20%的績效分成。與之對應,若投資業績達到3-5倍投資回報,則收2%的管理費+25%的績效分成; 若回報超出5倍,則收2%的管理費+30%的績效分成。

但對賭的前提是,業績足夠好,能挖掘到高額回報的獨角獸。

02 挖不倒獨角獸,上一個百億退出案例,已經是23個月前

過去,美元基金百倍回報的神話不少,但在過去一年中,已經聽不到這樣讓同行嫉妒的案例了。

追溯上一個百倍匯報,還是23個月前,五源資本對于快手的回報。

2021年2月,快手在港交所上市,在全球發售3.65億股,首發后快手總股本為41.08億股。財報顯示,IPO后,騰訊是快手第一大機構股東,五源資本(原晨興資本)對快手的持股比例為13.7%。

五源資本投資了快手的天使輪,投資金額僅30萬美元。當時快手還只是以GIF動圖為主的產品,張斐(五源資本)大膽出手,在快手估值1000萬元的時候拿下了20%股權。

此后,五源資本也持續參與了快手的多輪后續融資。據爆料,從天使陪跑到E輪融資,五源資本累計投資約2億美元左右。

在快手的所有機構投資方中,五源資本是最早進入的,也是在以最小的代價換取最高的收益。從投資期限來看,在快手上市之際,五源資本持有快手的股權長達9年之久。

根據快手在今年5月發布的2021年報顯示,5Y Capital(五源資本)持有快手約3.78億B類股,占9.91%的股權。

相比IPO上市,五源資本共減持股票超過1.85億股,以快手在2021年的股價中位數100港元來計算,五源資本累計獲得的收益為185億港元。而這僅是五源資本持有的快手部分股份。若按全部股份計算的話,五源資本投資快手的回報或能達到百倍級。

這樣的百倍案例在A股幾乎很難見到。

美元基金在互聯網賽道上挖到獨角獸的時候,人民幣基金在智能制造賽道苦哈哈搞研究,雖然一些制造類項目上市路徑較為清晰,但是回報倍數也就在3-5倍,很少有達到幾十倍回報的,上百倍的更是沒聽說過。

今年以來,整個市場的投資風向標都統一轉向了科技類項目。但一個現實是,對于大多數美元基金而言,硬科技、制造類的項目并非拿手項目。疊加今年多地疫情防控問題,投資人被困在北上廣深,難以出差盡調。這些因素導致了項目投資節奏正在放緩。

在水大魚大的過去10年,風投機構將更多精力放在了發掘“獨角獸”上。但如今,獨角獸項目銳減,單個項目不足以支撐基金回報。

按照美元VC的打法,一支VC基金的全部收益很可能只是由幾個、甚至一個deal帶來的。這也是近幾年,人民幣基金正在學習和遵循的原則:對于頭部項目重倉、不斷加注,以太高持股比例,追求高額回報,甚至是——單一項目的回報覆蓋整支基金。

挖不倒獨角獸項目,意味著少數IPO項目難以帶動整支基金的收益時,退出倍率在下降。

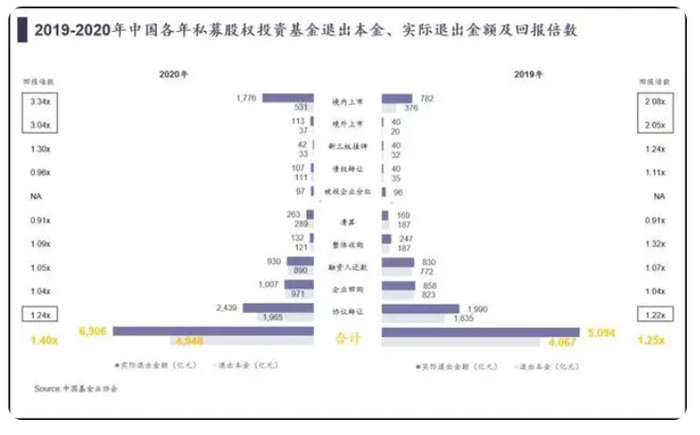

中國基金業協會數據顯示,2020年人民幣PE/VC總體退出回報倍數為1.4倍,其中境內上市退出回報倍數為3.34倍,境外上市為3.04倍,而其余退出方式的回報倍數不足1.3倍。

除IPO之外,其余退出方式的收益率通常不足30%,甚至無法保證收回投資成本。

中國證券投資基金業協會發布的數據顯示,截至2022年10月末,存續私募基金140988只,存續基金規模20.00萬億元。

在完成上市的A股上市公司數量不過百余家。大量資金銷聲匿跡,難以退出。一級市場內項目投資數量超過1萬個,但A股、港股上市項目不過百余家,IPO退出率只有1%-2%。

“投資人的錢,大概率是收不回來的。”深創投董事長倪澤望曾直言。

圖片來自:漢能投資

事實上,VC退出比想象中要慢很多。這其中,包含了大量的運氣,一些神來之筆的投資,往往是無心插柳。

在沒有獨角獸支撐的寒冬,越來越多VC基金必須考慮如何提前“過冬”。

03 VC不靠譜過冬指南:降低管理費、股權基金眾籌?

上述文章中提到,曾有三線機構的合伙人在琢磨降低管理費以吸引LP。聽著不靠譜,但他已經在積極接觸LP。

天底下沒有新鮮事。保不齊有哪家上市公司LP、個人LP,愿意下注這樣的GP。

還有更不靠譜的解決方案——股權眾籌。

2014年,眾籌之風大肆席卷了創業圈。當時,很多創業模式都有眾籌的影子。

比如在京東平臺上,就曾有一個眾籌項目,專門面向初創硬件類企業。一個硬件項目眾籌達標后,就能完成生產,若沒有達到預期,籌集的款項將原路返回。

國外的AngelList是股權眾籌模式的代表,2013年,跟隨美國JOBS法案的發布,AngelList先后上線了Syndicates和Backers功能,想讓普通投資者也能募集基金并獲得收益分成。單是前一功能上線兩個月后,AngelList就促成了12筆融資、350萬美元投入以及199位天使投資人的加入。

市場認為,AngelList最創舉的地方就在于它順應了扁平化VC的趨勢,讓任何人在任何地方都可以投資,投資變成一項可以規模化、不再純粹靠人力約談、人力敲定deal的生意。

“國外的眾籌環境很成熟,有律師、大公司高管等專業領域的人參與股權眾籌中,但是中國的專業度還很缺乏,它本質上和原來溫州人集資炒房沒什么區別,所以股權眾籌還是會集中在小眾范圍上,不會特別普遍。”有投資人直言。

除了這些不靠譜過冬指南,更多的機構轉向了S基金。希望能短期內通過出售項目股權,給LP一個業績交代。

但是在當前的退出市場上,即便是S基金,賺錢效應也開始降低。

原因在于,折扣正在變得更大。VC基金與S基金圍繞項目轉讓存在著諸多分歧,一是項目估值分歧較大,部分VC基金不愿大幅調低熱門賽道高估值項目的估值,但S基金普遍大幅壓價。

今天,即便是創投行業發展多年的美國市場,也在經歷冬季。

無論是大型FOF機構,還是家族辦公室,都在擔心美國經濟衰退風險加大與股市大幅回調正令創投基金的項目IPO退出更加艱難,且企業估值不可避免地遭遇大幅度回調,令他們紛紛暫緩對新VC基金產品的投資步伐。

一個不爭的事實是,越來越多美國VC機構感到資金募集越來越難,除非他們能證明自己擁有豐富產業資源,持續獲得低估值高成長的優質項目。

值得一提的是,一些家族辦公室正在出手接盤項目。

比如,美國、日本、新加坡一些家族辦公室,開始從VC手上“回購”具有業績成長性與財務穩健性的企業股權,作為他們加碼另類投資實現跨周期高投資回報(跑贏高通脹)的重要方式。

而這些家族辦公室的門檻也不低,除了對于VC團隊更嚴格的要求之外,對于項目的賽道也更為敏感。有意思的是,一些家族辦公室還會要求VC基金提供額外的“業績擔保”——若這些企業業績發展與估值表現未能達到VC基金所標榜的預期值,VC基金需按條款約定,賠償家族辦公室相應的投資損失。

而為了實現短期內退出,給LP一個交代。VC也只能在合同上簽字。

再看中國市場,GP們還在去打高爾夫的路上,但,一局高爾夫,就能打動高凈值掏個幾千萬嗎?“高凈值的錢也不是大風刮來的。”

(郭翔蓉、王權、宋大寶為化名)