文|紅餐網

日料在我國經歷了數十年的市場培育期,在我國的餐飲市場中占有一定的市場份額,頭部連鎖品牌味千拉面、吉野家等品牌在國內享有較高的知名度。

但近年來,日料品類發生了一些新的變化,這些變化是哪些呢?日料還有哪些新的發展趨勢?本報告將詳細為你解答。

01 我國日料市場規模近900億元,日料簡餐化趨勢漸顯

發展至今,日料在我國衍生出壽司店、日式拉面、日式米飯快餐、壽喜燒、鐵板燒、居酒屋等多種細分品類,呈多元化發展趨勢。

1、我國日料市場規模近900億元,大眾化趨勢較明顯

上世紀90年代,一些日本的日料連鎖品牌譬如吉野家、元氣壽司、味千拉面相繼進入我國,開始了在國內的擴張之旅。與此同時,我國本土的日料品牌也開始冒頭,如萬歲壽司、爭鮮壽司、禾綠壽司等。

隨后,居酒屋、日式拉面、日式快餐等細分品類在國內不斷發展,疊加日本旅游熱、日本影視、動畫在國內掀起的文化潮流,日料開始往更廣泛的消費群體滲透,進一步實現了大眾化。

發展至今,由于日料供應鏈不斷完善,消費需求日益多樣化,日料已形成了品種多元、結構豐富的市場體系,廣泛地覆蓋到了各個價格帶。

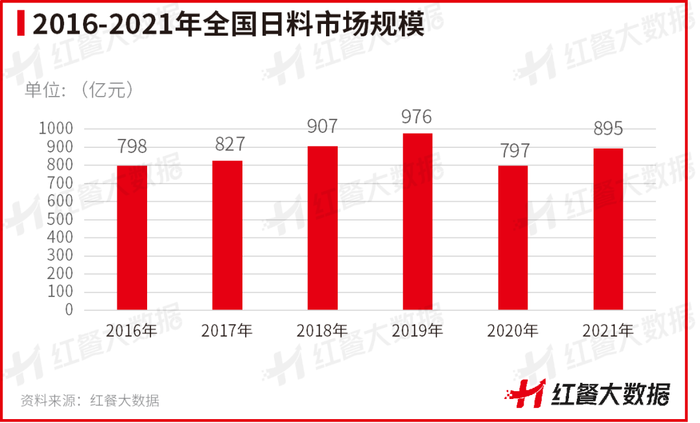

由于日料在國內發展的時間相對較長,已擁有相對穩定的消費人群,發展韌性強,在疫情的沖擊下,整體還能保持著一定的市場規模增速。

據紅餐大數據,2021年,日料在我國的市場收入達895億元,估計2022年市場收入或將與2021年持平甚至略低。

2、超九成日料品牌門店數不超5家,日料區域品牌占比高

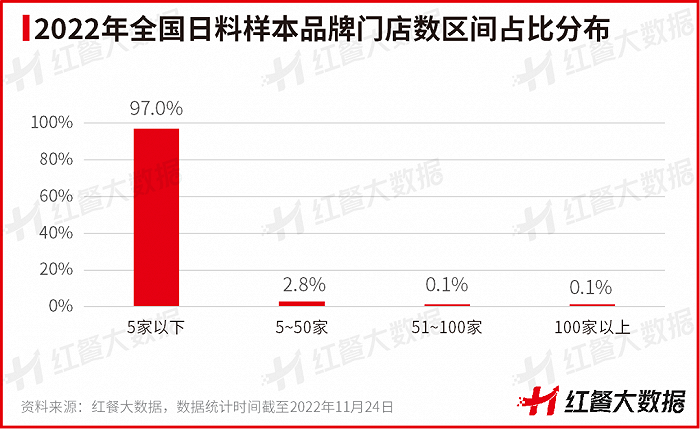

從日料品牌的規模化程度來看,日料品類整體的規模化程度不高,約有97.0%的日料品牌門店數在5家以下,全國性的頭部品牌較少。

據紅餐大數據,國內的日料品牌中僅有N多壽司的門店數超過千家,目前共擁有2000余家門店。而吉野家、味千拉面、食其家、鮮目錄壽司的門店數均在400至750家之間,未超千家。

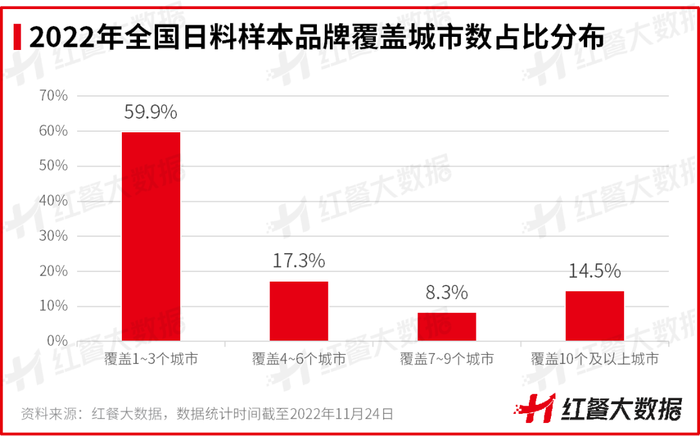

由于日料涉及的食材種類豐富,供應鏈打造難度較大,下沉市場教育不充分等原因,國內大部分的日料品牌還是專注于區域市場發展。從品類門店的城市分布特征看,日料賽道品牌整體偏區域化。據紅餐大數據,日料品類的平均全國城市覆蓋率(該品類所有品牌的城市覆蓋率的平均數)僅為1.0%,低于餐飲大盤的平均全國覆蓋率(2.4%)。

同時,具體至日料品牌跨地區發展的表現,紅餐大數據顯示,接近六成的日料品牌僅進駐了1~3個城市,跨地區發展的能力有待提升。3.日料簡餐化趨勢漸顯,“一人食”消費場景盛行

目前,日料的消費水準偏向中高端。紅餐大數據顯示,截至2022年11月24日,人均消費在100元及以上的品牌占比約為45.7%,而2022年同等人均消費區間的中式正餐品牌占比僅有12.0%。

而部分品牌為了把日料推向更廣泛的消費人群,對日料作出了簡餐化的改造。簡餐化日料與日式快餐不同,這類餐廳在保證日料的質量和服務的同時,把人均消費降至百元以內,價格較高端日料親民,出品以及體驗要優于日式快餐,契合了“消費水平降級、消費行為升級”的消費潮流。

業內專業人士接受紅餐品牌研究院采訪時表示簡餐化是近年來日料出現的新變化,其特點主要體現在四個方面。

產品上,這類簡餐化的小店主要提供壽喜燒、壽司拼盤、串燒拼盤等組合式產品,產品搭配有點類似西式的brunch;出餐速度上,比傳統的大店更快;人均消費較親民,這類餐廳主要通過提高坪效盈利,能夠把人均消費控制在大眾能夠接受的價格范圍內;消費場景上,這類餐廳不僅能提供較為正式的餐飲消費,還能提供快捷的簡餐餐食。

目前,無論從市場反應,還是從行業專家的反饋來看,簡餐化日料都有著日趨流行的趨勢,而且這類日料擁有“質優價平”的特性,品牌在打入下沉市場的時候或能占有一定的優勢。4. 超四成日料門店位于華東,廣東省日料門店居于各省份之首

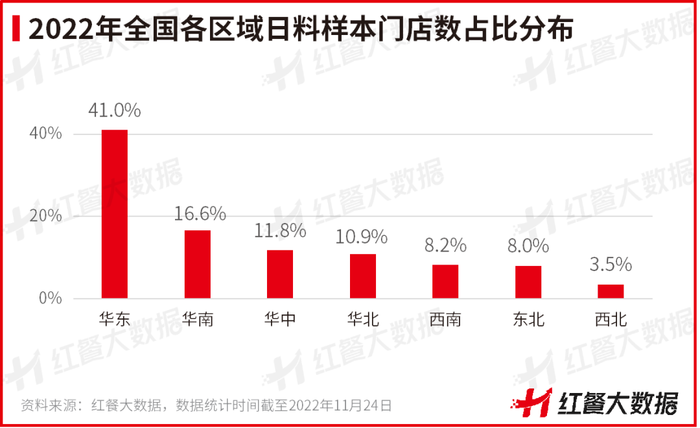

從地區分布來看,紅餐大數據顯示,截至2022年11月24日,華東地區有著最多的日料門店數,占總門店數的41.0%;其次是華南地區,門店數占比約為16.6%。而華中、華北、西南、東北地區的日料門店數占比均在8%~12%之間,或存在一定的發展空間。

從省份分布來看,截至2022年11月24日,廣東、江蘇、浙江三大省份的日料門店數最多,門店數占比分別為12.7%、9.3%、8.7%。廣東的日料門店數最多,不僅與其發展時間較長、消費客群穩定有關,也與其在原材料供應、冷鏈物流方面的優勢有關。

目前,江浙滬地區已經孕育出了一批成熟的日料品牌,有著割烹、omakase(即無菜單料理,由主廚決定菜單,食材通常較為珍貴)等人均消費在1000~3000元的高級料理,也有大量人均消費在100~300元之間的壽喜燒店、居酒屋等。

02 日式拉面品類熱度不再綜合,日料品類多店型并行發展

經過數十年的發展,日料在我國分化出了眾多細分品類,各有其發展特點。

具體來看,根據主營產品和經營模式的不同,目前日料可大概分為日式拉面、日式米飯快餐、綜合日料、壽司四種細分品類。

1、日式拉面品類熱度不再,頭部品牌陷發展瓶頸

20世紀90年代,日式拉面在進入內地市場之初就獲得大量關注,快餐品牌味千拉面迅速走紅,成功沖刺港股成為我國“拉面第一股”。其后,博多一幸舍、一蘭拉面、一風堂等日本知名品牌陸續進入我國,曾引發排隊熱潮。近年來,日式拉面產品創新乏力,日式拉面賽道熱度不復往昔。比如日式拉面巨頭味千拉面發展不甚順利。而吉野家也在2022年9月宣告旗下的拉面品牌花丸烏冬面將全面退出我國市場,截至2022年11月24日,花丸烏冬面目前僅剩上海美羅城的1家門店。日本面食巨頭東利多旗下的烏冬面品牌丸龜制面在國內的門店也在不斷關閉。

近年來,隨著中式粉面品牌逐步崛起,給傳統的日式拉面品牌造成不小的沖擊,使得日式拉面在國內的受歡迎程度日益下降。

對于日式拉面的發展,一眾行業專家接受紅餐品牌研究院采訪時均表示日式拉面進入我國較早,市場教育時間長,雖然受到中式粉面的擠壓,但未來仍會在我國的餐飲市場中占據一定的市場份額。

2、牛丼飯品牌遇冷,本土品牌掘金蛋包飯、燒肉飯

日式米飯快餐品牌多以快餐為主,人均消費在20~50元之間。由于進入內地市場時間較早,產品標準化程度較高,上餐速度快,因此較早實現了規模化發展,目前代表品牌吉野家和食其家在我國的門店數均達到了數百家。

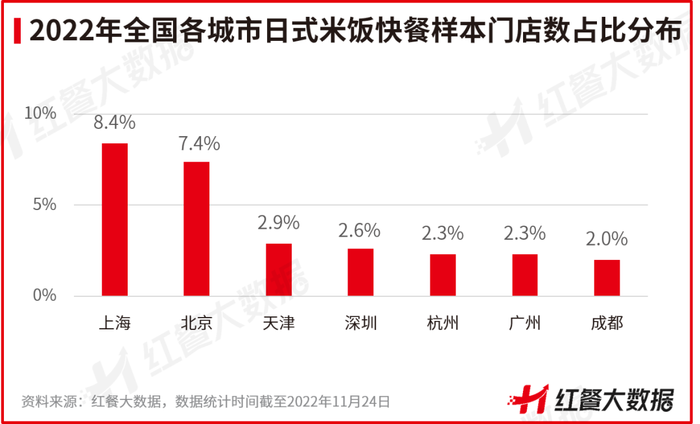

從城市分布來看,紅餐大數據顯示,日式米飯快餐在上海、北京有著最多的門店分布,占比分別為8.4%和7.4%。

近年來,日式米飯快餐開始面臨和日式拉面類似的困境:產品創新乏力與中式米飯快餐的加速崛起帶來的競爭壓力,代表品牌吉野家和食其家在我國遭遇發展瓶頸,門店擴張緩慢,甚至出現萎縮的趨勢。3. 綜合日料大店憑高口碑取勝,小店則靠輕小靈走俏市場

綜合日料是指提供多種日料產品的日料餐廳,經營形式有居酒屋、放題、鐵板燒、壽喜燒等,提供的產品有刺身、手卷、壽司、天婦羅、烤肉、清酒、蓋飯等。近年來,以赤坂亭、村上一屋、上井為代表的綜合日料憑借著獨特的異域場景、高品質的食物和社交屬性,獲得了消費市場的青睞。

按門店模型來分,綜合日料可分為大店、標準店和小店模式。

大店模式門店面積通常在300平方米以上,走高口碑、重資產的路線。標準店模式門店面積通常在100~300平方米之間。

小店模式的門店面積通常在50~100平方米之間,走高坪效、輕資產的路線。以村上一屋為例,其定位為居酒屋,人均消費價格約為90元,餐廳平均面積約為80~100平方米,以高性價比日料占領京津冀市場,目前已開出60余家門店。

走小店模式的日料店較為實惠,能夠維持較高的坪效和營收。而走大店模式的日料店主營產品多樣,對供應鏈、冷鏈物流以及出品的要求較高,開店成本高企,品牌規模化發展有難度。4. 壽司分化出多種店型,整體發展平平

基于標準化程度較高、易復制等特性,相比起其他日料細分品類,壽司的規模化程度較高:N多壽司門店數早已突破千店,爭鮮壽司、町上壽司等品牌亦擁有數百家門店。

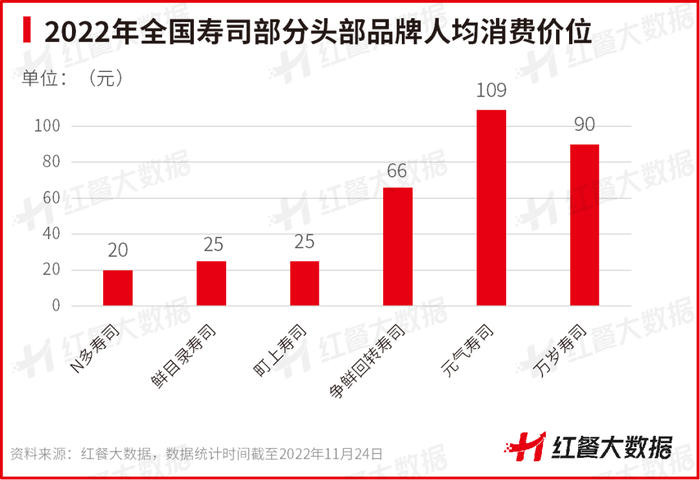

得益于發展時間較長,目前壽司市場已完成了不同價位區間的覆蓋:人均消費在百元左右的代表品牌有元氣壽司、萬歲壽司;人均消費二三十元的代表品牌有N多壽司、鮮目錄壽司等。

從營業模式來看,壽司又分為單點壽司、回轉壽司、外帶外賣壽司等店型。近年來,以車前外帶壽司為代表的外帶壽司品牌迅速崛起,這類壽司品牌平價親民,消費場景豐富。

而回轉壽司在國內起步較早,曾經在國內掀起回轉壽司的浪潮,但是近年來有勢能下滑的趨勢,諸多回轉壽司的代表品牌陷入了瓶頸期。

03 日料標準店型或將失勢

雖然日料品類整體回溫增長,但頭部連鎖品牌現發展疲態,加上中式餐飲的加速崛起,消費趨勢的多變,日料品牌要持續擴大市場,需要與時俱進地調整發展策略。

1、要么做大店,要么做小店

不少業內專家認為日料在未來會再度經歷兩極分化,大店更大,小店的性價比會更好,標準店的生存空間會變小。

大店更大,指的是高端日料店會更為注重打磨菜品、環境、服務,為高度要求日料品質的消費者提供定制化的服務,將品牌打造為“日料天花板”,不追求坪效,或可一晚僅接待一桌客人,以高投入、高收入維持品牌的運營。

小店的性價比更好,即日式快餐做出品質更好、更多元的菜品,簡餐化的日料店進一步降低了人均消費價格。

而在這兩頭擠壓之下,標準店若既無較好的品牌口碑,也沒有吸引人的性價比,就不易做出差異化,或較難在日料賽道中突圍而出。

2、簡化SKU,用爆品思維做品牌

精簡菜單,降低SKU,搭配爆品思維,是綜合日料未來的一大發展方向。目前,不少綜合日料大店會提供全品類的日料,包括炸物、拉面、壽司、刺身等等。雖然能夠滿足消費者多元的需求,但卻對品牌食材采購、管理、供應提出了更高的要求,導致大店的成本較高,連鎖化發展有難度。

綜合日料品牌要提升效率,可從降低SKU入手。降低SKU,并不等同于做拉面館、壽司店等單品類店,而是在日料全品類中挑選數個品類,把SKU調整至適宜的量。同時,品牌還可以搭配爆品策略,以招牌菜品打出流量,為品牌搶占市場開路。

這一策略既能簡化后臺的操作流程,又能以一定的菜品豐富度吸引消費者,但目前尚未成為主流,有望在未來成為趨勢。