文|DataEye研究院

近半個月,《Nikke》在日韓持續表現突出。

同樣在日韓市場,同樣是二次元游戲,《幻塔》表現同樣不俗。

接連兩款爆款(而且背后都有國內某巨頭身影),日韓市場二次元手游卷得怎么樣了?

DataEye今天從這兩款游戲出發,聊聊二次元手游于日韓營銷。

(兩款游戲玩法差異較大,不涉及對比競爭,單純是放一起觀察研究)

一、《幻塔》&《Nikke》上線首周日韓市場情況

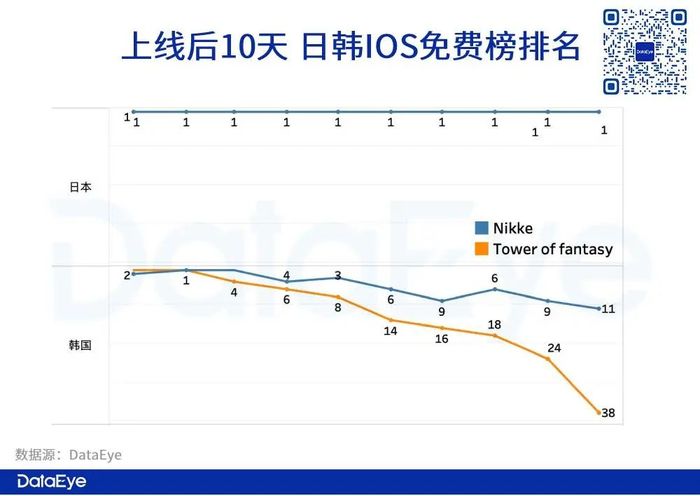

因為日韓文化差異,二次元游戲在日本市場明顯比韓國市場表現好。《Nikke》整體熱度略高于《幻塔》(這離不開前者突出“性感元素”的加持,如同“開掛”)。

日本IOS免費游戲榜:上線后10天,《Nikke》和《幻塔》均為榜首(圖中兩條線重合)。韓國IOS免費游戲榜:上線后10天,相比于《Nikke》,《幻塔》暫時略顯后勁不足。

相比《幻塔》,《Nikke》表現迅猛。上線首周,日韓市場收入預計高于《幻塔》(并不是《幻塔》前期不出色,實在是《Nikke》“開掛”)。當然,《幻塔》擁有MMO屬性,更應該看長期表現。

(再次強調:兩款游戲玩法差異較大,不涉及對比競爭,單純是放一起觀察研究)

1、日韓用戶畫像(綜合)

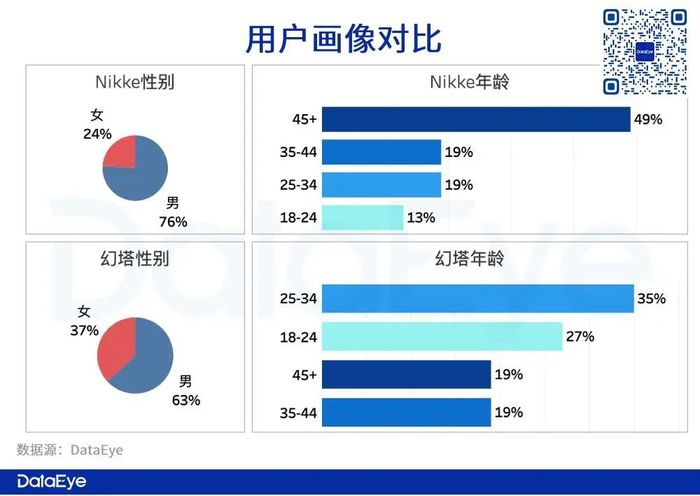

《Nikke》用戶特征明顯,偏向中老年男性。《幻塔》用戶年齡分布比較均勻,但也以男性居多。

性別:兩款游戲男性用戶均超過60%,《Nikke》男性用戶更加集中。

年齡:《Nikke》約50%的用戶為45+,18-24歲用戶比例約占13%。《幻塔》年齡分布相對平均,一款偏“男性向”,另一款為MMO,差異體現了出來。(年齡劃分:18-34歲青年、35-59歲為中年、60歲以上為老年)。

2、觀察

綜合兩款游戲上線首周市場表現,DataEye研究院發現一些值得強調的特點:

①前期《Nikke》在日韓市場數據較好,這主要因為,題材畫風定位明確:《Nikke》畫風更成人化,多為女性角色且人物設定性感,能快速抓住男性用戶眼球。

②玩法(從廣告上看上去)易上手:《Nikke》的PVE玩法從玩家角度,理解上手時間短;從游戲角度,培養用戶時間成本小。但整體來看,玩法融合成分較多,屬于表現新穎的卡牌養成游戲。

③《幻塔》的獨特優勢在于MMO(社交、粘性、長線運營)女性玩家的占比是不可忽視的優勢。

二、日韓買量素材

(一)買量素材投放量

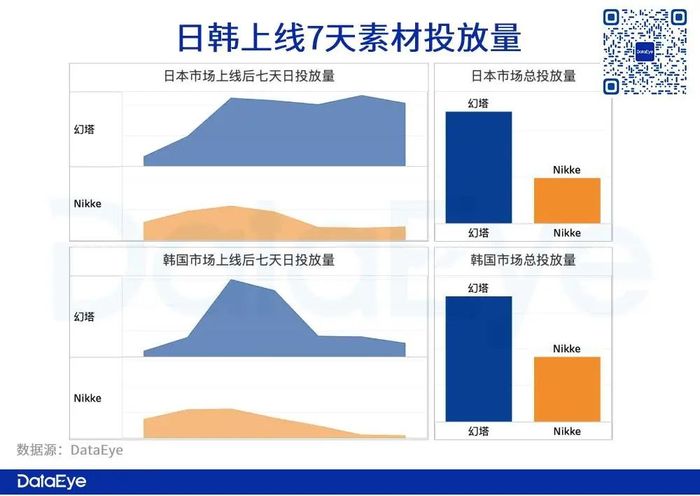

1、日本市場

上線首周,《幻塔》大量鋪素材期望達到素材滲透率高的效果。

①素材總量:《幻塔》為《Nikke》素材總量2倍+

②日均投放量:《幻塔》素材總領除首日較低,Day2持平,后5天量級為《Nikke》的2-3倍。

2、韓國市場

由于《幻塔》在日韓發行商不同(日本為騰訊、韓國為完美自己發行),投放策略有些差異。

韓國上線首周,相比《Nikke》投放量的日均平穩的趨勢,《幻塔》在Day2和Day3加強了素材的投放量,其中一部分原因可能是因為Day1、Day2測試出了比較好的素材,快速擴量;而后續有所下跌的素材投放量,可能是由于轉向更品牌、更內容向素材。

(二)創意內容

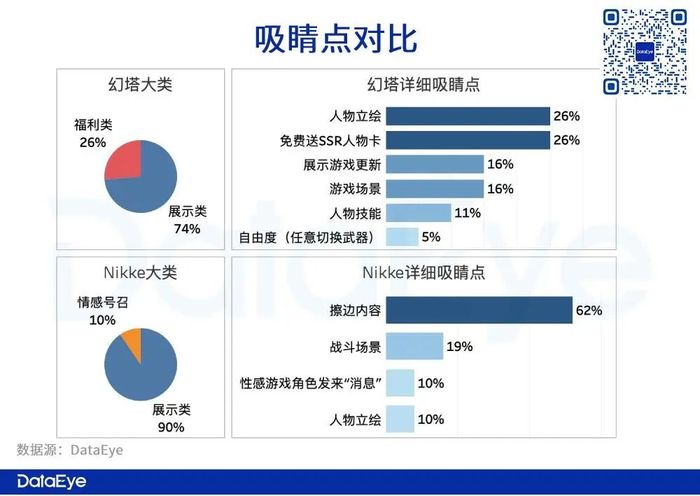

1、吸睛點(前3s吸睛點)

吸睛點方面,兩款游戲都非常側重“品牌”。高效素材沒有太多“花哨、整活”,展示類占據絕大部分比重。高效素材吸睛點大類主要分展示類、福利類、情感號召。其中,《幻塔》展示類型更多樣化。

《幻塔》:高效素材吸睛點側重于“品牌介紹”占74%,包括人物立繪、人物技能、游戲場景、游戲更新、自由度。而剩下26%的吸睛點則是福利向,如送SSR人物卡牌。

《Nikke》:高效素材吸睛點同樣側重于“品牌介紹”的占90%,但不同于《幻塔》的是,除常規展示外,性感元素(游戲人物胸部、臀部、大腿等)展示占62%的比重,剩余10%,則使用游戲人物發“消息”來“召喚”玩家的形式來進行情感吸睛。

游戲上線以來日韓市場Top20高效素材前3s吸睛點分布

2、轉化點

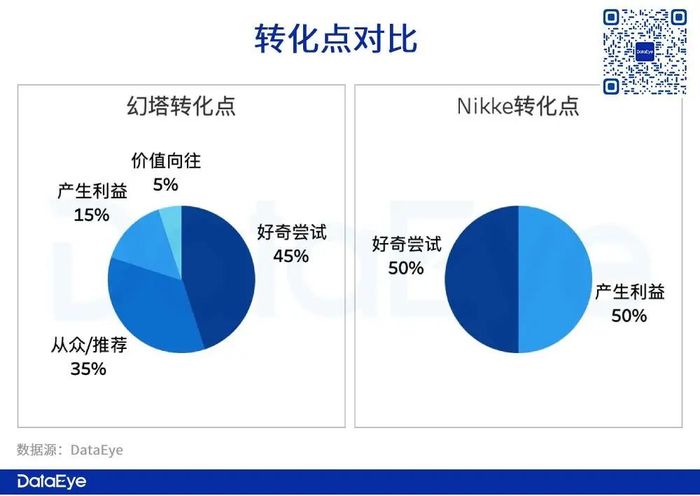

雖素材內容偏品牌向,但兩款游戲轉化點并不單一。

《Nikke》高效素材主要有2個轉化點,以產生利益(視覺利益)和引發好奇嘗試為轉化點,期望讓玩家產生“好想下載游戲詳細看看、好想擁有這么養眼角色”的想法。

《幻塔》相比之下,高效素材集合了更多的轉化點,其中從眾/推薦的比例達到35%(比如KOL推薦)。

游戲上線以來日韓市場Top20高效素材轉化點分布

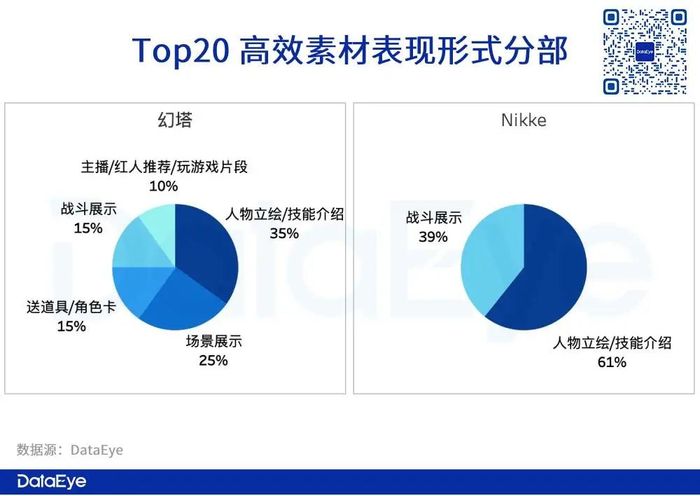

(三)創意形式

除常規游戲內展示類素材外,兩款游戲還有什么創意形式?

《幻塔》:與明星OST(Original Sound Track原生音樂)合作+真人素材(劇情/游戲博主推薦/送福利碼)+真人帶卡線下地廣。以下為兩款游戲部分創意:

與韓國明星宣美合作OST《New World》

紅人/游戲主播推薦

真人打卡

《Nikke》:日本聲優推薦+品牌故事片。

日本聲優推薦

品牌向 游戲故事背景展示

素材形式小結:

兩款游戲針對人群略有不同、且發行商并非全統一,營銷方式有不小差異。

為在市場上提高滲透率,《幻塔》使用了明星/網紅、線下打卡等多種形式的聯動,注重真人素材與本地文化、名人相結合,如韓國的汗蒸房、本土明星等,還使用了真人打卡地廣素材,讓玩家產生好奇、從眾心理。這些素材,品牌向定位明顯,呈現出多元化,“在不大影響品牌調性的前提下,想盡一切創意獲量”。

而《Nikke》因特殊畫風定位,展示內容主要圍繞游戲展開,形式較單一(預算不多穩扎穩打?)真人素材極少,但使用了日本聲優推薦形式。

(再次強調:兩款游戲玩法差異較大,不涉及對比競爭,單純是放一起觀察研究)

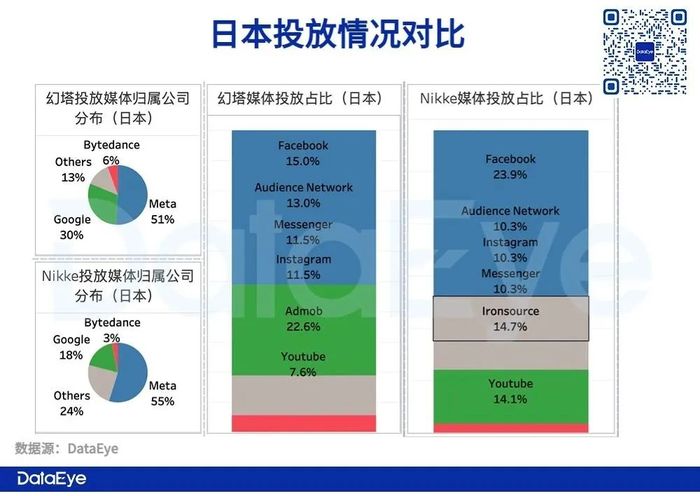

(四)買量投放渠道

1、日本市場

Meta仍為量游戲投放占比的大頭,均超50%。

《幻塔》:80%的投放比重在兩大媒體(Meta&Google),20%分給了其他媒體。

《Nikke》:73%的投放比重在兩大媒體(Meta&Google),相比《幻塔》少了7%。小媒體總占比為24%超過Google6%。其中,Ironsource比Youtube占比多出0.6%,在出海領域中,不是一個常見的操作。Meta和Google雖然有著比較智能的競價系統,但依舊需要人工來設置廣告。而ironSource的功能主打自動化、集成化。

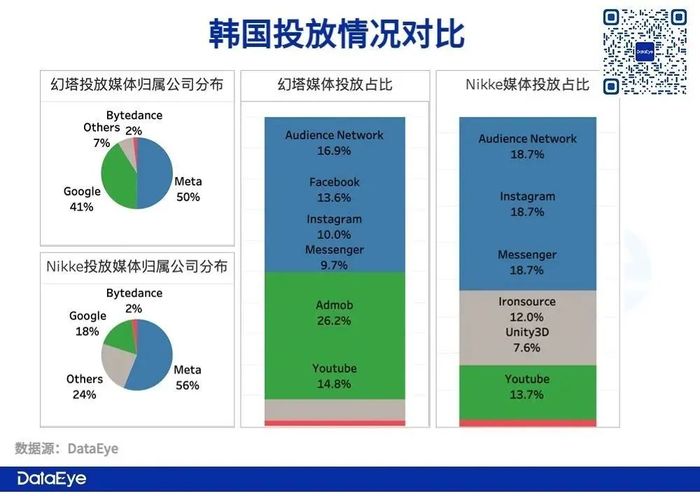

2、韓國市場

Meta仍為量游戲投放占比的大頭,均超50%。

《幻塔》:91%的投放比重在兩大媒體(Meta&Google),9%分給了其他媒體。其中admob占比最高約26%

《Nikke》:80%的投放比重在兩大媒體(Meta&Google),20%分給了其他媒體。Ironsource占比約12%

綜合以上投放渠道數據,整體來看Meta依舊為日韓市場投放占比最高的渠道。除此之外,DataEye研究院發現一些特點:

①《幻塔》渠道策略:求穩

或許是為了對抗有一定相似度、且在日韓市場有一定地位的《原神》,所以在投放渠道方面更穩健。

②《Nikke》渠道策略:求穩之外尋找新機會

Ironsource超10%、且其它媒體占比大于Google。以上均說明了,《Nikke》在宣發上更希望可以尋找一些新方式打差異化,如能代替一部分人工且獲得更高ROI的新機會,小媒體投放比重也更多,不僅僅局限于兩大頭部媒體(Meta&Google)。

三、最后一些感想

總的來說,擅長品牌、品質的國內廠商,在二次元大作+日韓市場的發行思路上,一定程度上找到了可復刻的方法:

重買量、重社媒、重線下,全方位地鋪品質感素材,“花里胡哨”的招式較少。

從早前的《白夜極光》《原神》到更多元的《幻塔》再到更聚焦的《Nikke》都呈現出大作感、品牌化、內容化的主攻方向。盡管在某些維度上,各二次元類游戲營銷套路存在相互借鑒的情況。

DataEye研究院認為:對于頭部產品而言,品牌化之路越來越成為基礎能力。(這有點像漫威的特效,正在成為其電影的基礎能力一樣)。

受眾越來越追求感動人心、與眾不同的好故事——講好故事、劇情,或許正在成為進階能力。

如何為講好故事?

首先游戲產品劇情必須是一個能跨文化的、有共鳴的故事。進而,參考近兩年在日韓市場表現突出的內容形式(比如《神女劈觀》、《海賊王:紅發歌姬》),或許高品質原創歌曲+角色故事+高品質畫面會是方向。