文|創瞰巴黎 Richard Robert

編輯|Meister Xia

一覽:

- “黑天鵝 ”指代極其罕見,難以預測,但一旦發生,便會帶來顛覆性影響的重大事件。“綠天鵝”由“黑天鵝”衍生而來,指罕見、難以預測、后果嚴重的極端氣候事件。毋庸置疑,“綠天鵝”事件必將在未來幾十年頻繁發生。

- 許多央行行長擔心頻繁發生且相互交織的極端天氣事件將動搖金融穩定性。“綠天鵝”這一概念應運而生。

- 監管人員該如何抵御氣候變化相關風險?呼吁改革之余,善用資產分類等工具可加速能源轉型。

- 各國央行在一定程度上能夠左右資金走向。話雖如此,轉型的核心工具——碳定價仍由政府負責。

- 考慮到各大金融機構的職責和制約因素各不相同,當今一大痛點,是如何鼓勵它們通力合作,實現共贏。

什么是“綠天鵝”?這一概念源于何處?

“綠天鵝”這一概念由負責協調各國央行、維持金融穩定的國際清算銀行(Bank for International Settlements,簡稱BIS)提出。該詞的靈感來源于Nassim Nicholas Taleb 所提出的“黑天鵝”——指代極其罕見,難以預測,但一旦發生,便會帶來顛覆性影響的重大事件。Taleb的書出版于2007年,此后不久,便爆發了堪稱“黑天鵝”事件的全球金融危機。

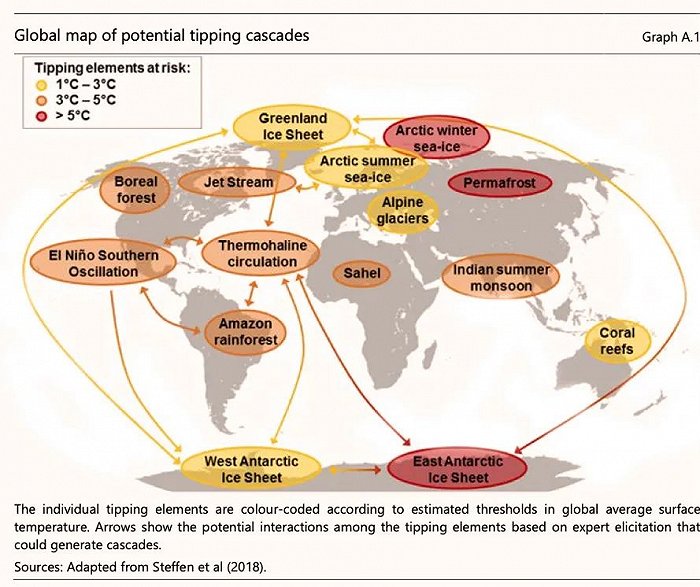

圖片來源:摘自Steffen (2018) [1]

注:北極冰層、亞馬遜叢林等全球氣候的關鍵組成部分,以及能承受的最高升溫范圍,箭頭表示各部分之間相互的牽連。

Taleb認為,“黑天鵝”事件的發生概率相當低,位處經典高斯分布圖的最末端。然而,“綠天鵝”事件在發生概率上卻全然不同,因為氣候變化正在顛覆現有局面。毋庸置疑,未來幾十年將發生諸多極端天氣事件。如果我們坐以待斃,任憑這一趨勢自由演變,最終只會日暮途窮,面臨錯綜復雜的負面影響。例如,海平面上升將影響諸多沿海地區,帶來一連串后果:部分地區將不再適合居住,另一些則需大力投資重建,致使房價暴跌、保險費用激增。同樣,如果超過45℃的日子成為常態,則熱帶地區的宜居性也將面臨挑戰。人口、經濟和政治環環相扣,彼此影響,極大增加了管理難度。以2008年為例,美國房地產市場的急劇調整迅速演變為銀行危機,其后,全球金融危機和歐債危機接踵而至,最終形成以民粹主義崛起為代表的政治危機。

基于此,我們提出了“綠天鵝”這一概念,即后續影響錯綜復雜、頻繁發生的極端天氣事件。

“綠天鵝”事件的發生概率顛覆了金融監管人員的認知。央行行長該如何應對新興風險?

維護金融穩定是國際清算銀行的核心使命。從金融穩定性的角度來看, 新興風險會為金融機構(銀行、保險公司、養老基金)帶來巨額損失。當這部分損失沒有參保,且金融機構無法內部消化風險時(主要因為償付能力不足),便會發生危機。

其他金融機構已將價格穩定性納入考量,主動擴大了新興風險的定義范疇。比如,干旱會影響農作物產出,進而導致通貨膨脹。

“過渡風險”也是導致上述事件出現的因素之一。比如,在二氧化碳減排過程中,部分法規的實施可能會帶來一系列沖擊,深度影響各行各業的價值和經濟模式,有些行業甚至會就此消失。上述沖擊在銀行的資產負債表上也有所體現,比如,監管方面的小變化可能會使某些資產迅速貶值。雖說石油等行業正在努力預判相關影響,但股票的拋售仍會影響金融穩定性。

“雖說抵御金融風險是央行的職責,但新興風險并非只涉及‘簡單的’金融危機。”

此外,資產分類出錯這一因素也需被納入考量。政府部門執行新政策時,通常都會引導資金流向某些特定領域。考慮到這一點,資產分類的重要性不容忽視。然而,由于標準不統一,有些分類缺乏精確性,從而影響投資者判斷——ESG(環境、社會和治理)標準就是其中之一。考慮到資產分類影響著海量投資,若想避免“漂綠”行為,需制定非常精確的標準。比如,各大企業應精準評估和披露其碳足跡,并制定以碳中和為目標的戰略,監管部門則應督促企業提供精準詳實的信息。國際清算銀行在建立投資組合模型時,已經開始將碳足跡納入考量。

各國央行正在圍繞資產分類和環保新規開展討論。畢竟,央行在回購資產或接受抵押品時,并沒有統一的環保標準作參考。央行在維護金融穩定方面發揮著關鍵作用,且在一定程度上可以左右能源轉型的走向。話雖如此,轉型的核心工具——碳定價仍由政府負責。部分央行行長認為,考慮到政府并沒有充分盡責,他們有義務挺身而出。其他行長則指出,如果央行挑起大梁,可能會造成政府的進一步懈怠。

雖然金融機構十分擅長維護金融穩定,也能夠借助各種手段預判未知風險,但“單打獨斗”絕非問題的解決之道,畢竟,金融機構無法取代政策,但政策卻可以取代金融機構施加影響。雖說抵御金融風險是央行的職責,但“綠天鵝”事件并非只涉及“簡單的”金融危機。

任何一方都無法單憑一己之力提供答案。要想行動卓有成效,各方之間的協調是關鍵。我們需要有秩序、有條理地建立起一個組織,以科學的方式進行合作。當然,我們也要有“背水一戰”的勇氣,并確保各項舉措都能得到保障。

如何開發并普及能夠助力實現碳中和的技術,是我們當前面臨的一大痛點。

確實,碳中和技術離不開投資。我們不僅需要調動私人資本,也需鼓勵公共資本。此外,加強合作也至關重要。格拉斯哥凈零排放金融聯盟(Glasgow Financial Alliance for Net Zero, 簡稱GFANZ)于2021年成立,旨在促進金融機構的凈零行動。綠色金融網絡(Network for Greening the Financial System ,簡稱NGFS)匯集了100多家央行和金融監管機構,旨在加速綠色金融的規模化發展,并就央行在減輕氣變影響中的作用提供建議。

“我們需要有‘背水一戰’的勇氣,并確保各項舉措都能得到保障。”

上述聯盟旨在改變現有做法,推動新工具的實施,并討論相關議題。聯盟成員可以借此機會齊聚一堂,共同進行“頭腦風暴”,預判可能出現的一切情況。比如,綠色金融網絡特意指出,要預判一些包括“無序過渡”在內的“不和諧”的場景,如形勢不斷惡化,補救措施實施太晚,投資者急于拋售“棕色資產”的情形。在這種情況下,一系列破產將最終導致金融危機。因此,如何讓“無序過渡”成為“有序過渡”,合理進行生態規劃和各方協調是關鍵。

能源價格的飆升催生了一系列環保舉措的出臺,也讓我們意識到合理分配資源的重要性。畢竟,能源價格上漲對弱勢群體的沖擊更為嚴重。當然,危機中也暗含機遇:我們該如何化風險為加速轉型的助推力?

通力合作和全局思維是找到解決方案的關鍵,但這絕非易事。各方既要著眼長遠,又要應對短期挑戰。如果二者缺乏平衡,短期政策可能會導致“地平線上的悲劇”。此外,我們也需避免因多數人的“不作為”而帶來的“公地悲劇”。

上述行為需要全球層面的支持,尤其是最發達國家。其中,技術轉移和資金支持這兩大手段的成效最為顯著。在上一屆《聯合國氣候變化框架公約》締約方大會上,發達國家做出了到2020年,每年共同籌集1000 億美元的氣候資金承諾。然而,這與實現目標所需金額還相去甚遠。