文|財經無忌 山核桃

2016年,在接受媒體采訪時,美團王興講過一個商業世界里的“4321”法則,很多細分領域會經歷“多進4,4進3,3進2”的過程,最后在雙雄爭霸中,老大勝出。

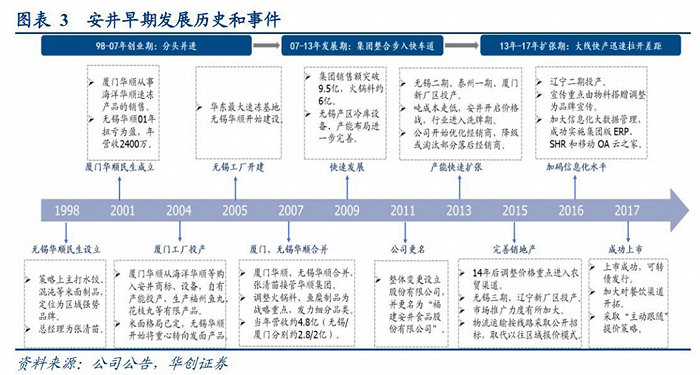

很多行業遵循著上述競爭法則,比如人們最熟悉的速凍食品行業。就在三全、思念、灣仔碼頭和龍鳳等我們耳熟能詳起的速凍企業在商超里默默廝殺中,從廈門起家的安井食品(603345.SH)憑借著“農村包圍城市”的路徑,硬是用了十多年時間完成了“4321”的征程,在2017年上市后反超三全,坐穩了“速凍老大”的位置。

從2017年算起,從市值最低時的49億,增長至高點時的670億,安井是頗受投資者追捧的“三年十倍股”。

前不久發布的Q3財報顯示,今年1-9月,安井實現營業總收入81.56億元,距離百億營收的目標只差一步。

而對比同行三全的53.35億元,海欣的10.95億,龍大肉食的65.09億元,安井已領先了不止一個身位。

但成為第一,并非沒有危機。安井Q3亮眼的成績單并沒有引起市場熱烈的反應,速凍食品商業模式之重、股東頻繁減持與激進的預制菜策略,是安井“成為第一”背后的挑戰。

一個關鍵的趨勢是,本就賺著辛苦錢的安井,賺錢能力正變得越來越差。

文章主要解決三個問題:

1. 安井食品是如何上演“三年十倍股”的逆襲?

2. 為什么“速凍龍頭”的賺錢能力正在下降?

3. 激進的預制菜生意能夠為安井帶來第二曲線的新想象嗎?

奇襲:“農村包圍城市”的勝利

在安井尚未崛起時,關于速凍食品的“兩強之爭”的故事一直是兩位河南老鄉間的相互拉扯。

放棄醫生鐵飯碗而投身經商浪潮的三全創始人陳澤民用借來的一萬五千塊錢做出了中國第一顆速凍湯圓,頂著“中國速凍湯圓之父”的名號,花了十幾年時間滾出了一個A股風光無兩的“速凍食品第一股”。

而另一邊,他的河南老鄉李偉則成立了思念,在喊出“三年之內要超過三全”口號的同時,記者出身的他砸下一百多萬元請了毛阿敏作代言人,只因毛阿敏湊巧唱了一首紅遍大江南北的《思念》。

梳理兩大速凍巨頭的發展歷程,其精彩程度不亞于小說中的“商戰”。從上世紀九十年代末開始,三全和思念在品類模仿和創新上反復拉鋸,思念依托“先產能,后渠道外包”的激進式打法,在2003 年超過三全。

但好景不長,攤子鋪得太大,對渠道體系的失控很快遭到反噬。而“先渠道,后擴產能”的三全通過區域子公司直營的模式,加收購龍鳳,在10年后又再次超過思念,速凍行業的格局由此固化。

三全的眼前,幾乎沒有敵手,直到安井的出現。

坦白來說,比起巨頭們精彩紛呈的創業故事,安井從出身開始就“生不逢時”。安井的前身是華順民生食品集團,起初也和三全一樣生產湯圓與餛飩,但眼前的巨頭早已遙遙領先,安井在產能、產品與渠道先天不足無法補齊。

如何破局?安井的崛起得益于戰略、渠道以及產品上的一次奇襲。

首先在產品端,安井避開了巨頭們在米面市場的激烈競爭,另辟蹊徑踩準了火鍋料崛起的紅利,隨后再主動挑起價格戰,快速占據市場份額,實現規模化。

從米面市場到火鍋料市場,不得不提的一個關鍵人物就是安井食品總經理張青苗。

事實上,在切入火鍋料市場時,當時安井廈門廠年銷售為2個億左右,而生產米面制品的無錫廠年銷售已達2.8億——前者虧本,后者賺錢,按理是應該將后者做大做強。

但當時,張青苗敏銳地意識到,火鍋料行業的整體成熟度與米面制品相比,大約晚了5~10年,因此即便是廈門廠短期在虧本,但從長期來看具有優勢,因此集團決定將火鍋料作為重點。

一個不可忽視的大背景是中國大眾餐飲的繁榮,速凍食品不再局限于C端,而是逐步向具備標準化特征的火鍋行業滲透。2008年至2015年間,傳統火鍋市場的零售額以15%的復合年增長率高速增長,下游需求擴容帶動上游的產能擴張。

產品重心的切換很快反映在安井的銷售額上。到了2009年,集團整體銷售額已達到了9.5億元,其中火鍋料就占了6個億。

除了產品上的奇襲外,以“農村包圍城市”的渠道策略,也讓安井成功繞開了與巨頭們的直接競爭。

區別于三全與思念在傳統商超渠道的強勢地位,安井將渠道開發的重心放在了農貿市場、中小餐飲店等龍頭忽略的渠道上。

為什么這么做?一個最大的原因是作為典型的封閉式渠道,傳統KA渠道太難進,議價權往往掌握在零售端。一個典型的案例就是三全,通過建立直營模式,三全花了巨大的人力與財力成本,隨后通過不斷提高高端產品比重,才將渠道費用逐漸攤薄。

安井所瞄準的小B渠道則不同,由于規模大,分散性強,更看重產品的性價比與標準化,小型餐飲店與夫妻店的要求是SKU越多越好,價格越平價越好。

這是一塊更廣闊的市場,但同樣也是一塊兒難啃的骨頭,巨頭不愿意做的原因是利潤低且極其考驗一線團隊的“作戰能力”。

而這恰恰是安井的優勢所在。安井在內部構建了一套“用心去做、馬上去做”的作風,強調貼身服務,狼性和鐵軍文化,同時在不同區域采取“因地制宜”的渠道策略,比如在蘇錫常等周邊地區采取密集分銷策略,而在一些省會城市則采取超市經銷商和農貿批發經銷商并存的辦法。

經銷商網絡的數據增長可以佐證這套戰略所帶來的成果。Q3財報顯示,安井的經銷商數量已達到1799家,經銷渠道占總收入的比例接近八成。

換言之,安井“農村包圍城市”的渠道戰略已得到了驗證。

產品與渠道的奇襲為安井所帶來的,除了市場份額的提升,還有挑戰巨頭的底氣。

安井在完成產品與渠道布局后,在速凍食品行業的下行周期里,主動挑起價格戰,進一步擴大市場份額,隨后又借著消費升級東風,通過產品升級完成提價,而此刻的同行想要追趕已為時太晚。

隱憂:賺錢能力越來越差

盡管蟄伏多年,以優秀的基本面成績成就了“三年十倍股”的奇跡,但近期安井卻持續遭到大股東減持。

今年9月,安井第一大股東國力民生,持股比例從40%下降為30%,第五大股東安聯環球旗下的安聯神州A股基金持股減少158.58萬股。

與此同時,安井食品的關鍵人物總經理張青苗和副總經理黃清松也曾多次減持股票,其中副總經理黃清松還曾因違規減持被上交所通報批評。

這背后的原因,其實是安井的賺錢能力正在下降。

梳理財報不難發現,安井的凈資產收益率(ROE)從2020年的19%下降到2021年的14%,分季度來看,單季度的ROE也呈現下降趨勢,進入2022年來,Q1/Q2/Q3分別為2.88%、2.10%與2.02%。

以往安井ROE的增長主要是由銷售凈利拉動,但目前來看,安井的銷售凈利已呈現疲軟之態。

盡管今年Q3安井單季度銷售凈利達到了8.54%,同比增長4.91%,但分季度對比看,未能達到Q2的8.72%和Q1的8.96%。

毛利端呈現相同的趨勢,2022年Q1-Q3,安井銷售毛利率從24.2%下降至21.06%。

背后的原因,一方面是速凍行業本身是一門苦生意,易受上游原材料上漲的困擾。另一方面,則是安井以預制菜為主的菜肴制品業務的毛利拉低了整體盈利水平。

從收入結構看,目前安井的營收貢獻主力依舊是魚糜制品,占比約為33%。盡管菜肴制品的營收增速顯著,但其2021年的毛利僅為14%。

另一方面,隱憂還在具體的業務上。

速凍食品往往多SKU,且極易模仿。三全和思念在此前的商戰中就貢獻了一出出圍繞油條、粽子、水餃、餛飩、南瓜餅的“品類大亂斗”。

前輩們的經驗驗證了速凍食品行業的產品門檻并不高,后來的玩家大多數都是依靠快速的模仿與價格優勢占領消費者心智,安井也是如此,其速凍食品品類達到300多個,從數量上看確實高于同行。

但這也造成了安井的庫存問題,2020年,安井食品的庫存量同比上漲50.17%至8.49萬噸,2021年末,主要產品的庫存量都在上升,特別是菜肴制品的庫存量較上年增加了近九成。

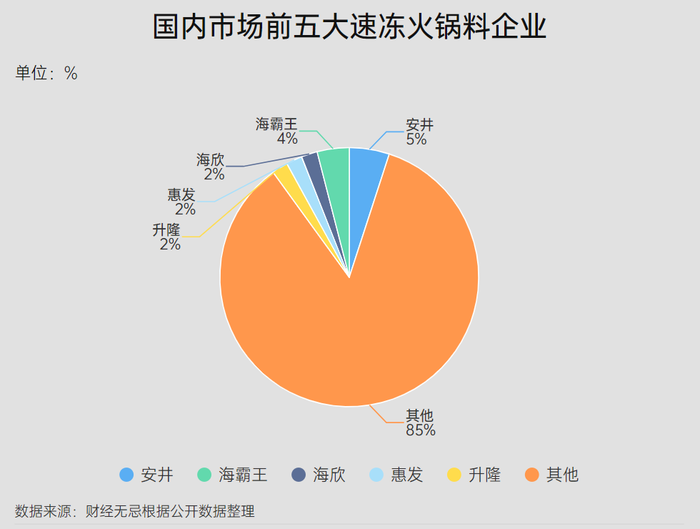

除了激增的庫存外,安井的大本營——火鍋料市場的整體競爭也異常激烈。

火鍋料市場盡管作為速凍食品的增量,但根據國聯證券的研究報告,其市場分散性依舊很強。國內市場前五大速凍火鍋料企業分別為安井、海欣、海霸王、惠發和升隆,其中安井也僅占據市場5%左右的份額,排名第二的海霸王占比已達到4%。

近年來,安井曾嘗試通過優化產品結構,向高端化邁進。比如推出鎖鮮裝和玲瓏裝,但這些產品端的“套利式創新”并不具有護城河優勢。

因為,安井在提出“魚丸鎖鮮”的概念后,包括三全、海欣、惠發等品牌已快速跟進。

從本質上來說,安井所享受的其實并不是所謂的產品創新帶來的紅利,而是與早期三全一樣依靠規模經濟的成本效應。

一個不可否認的事實是,速凍食品就是這樣一門依靠規模的苦生意。即便是超越龍頭,安井依舊難以坐穩自己的“鐵王座”。

改命:不完美的預制菜生意

意識到行業的局限性后,與大多數的速凍龍頭類似,安井押注預制菜業務,開啟第二曲線。

從今年的三季度財報來看,頂著“預制菜概念股”的速凍企業們,無疑都迎來了業績的飄紅。

海欣食品三季度利潤大漲274.68%,預制菜業務已然成為“救命稻草”;盡管未實現扭虧,但惠發食品也依舊將預制菜視為拉動其業績增長的關鍵引擎。

而縱觀速凍企業的預制菜布局,安井在戰略上顯得尤為激進,其承載著“再造一個安井”的重要使命。

當前速凍企業切入預制菜的策略,大抵可分為三類:

一類是貼牌,速凍企業自己整合上游供應鏈。

一類是并購,通過收購上游企業,發揮原料優勢。

一類是自產,就是打造研發、生產到品牌的全產業鏈。

安井的策略是什么都要,從走自產路線的“安井小廚”,到走并購路線的新宏業和新柳伍,再到貼牌模式的“凍品先生”,安井在預制菜上的布局幾乎涵蓋了當前行業的全部策略。

客觀來看,安井在預制菜上的主要優勢其實是"渠道協同"。

在投資者交流會上,在回答“凍品先生經銷商的構成”的問題時,安井方表示“傳統做火鍋料或面點的安井經銷商”是凍品先生做渠道擴張中體量最大、占比最高的客戶群體。

而這類經銷商也是安井渠道體系中的“核心主力”。

但即便有著渠道優勢,當前預制菜尚屬市場教育階段,從2021年的財報數據看,菜肴類的毛利不過14%,如何讓“核心主力”真正依靠預制菜賺到錢,這依舊考驗安井B端的運營能力。

除此之外,在C端上,如何精準把握消費者需求,生產出爆品,這對安井的產品研發能力提出了更高的要求。

畢竟,比起速凍產品的套利式創新,中國餐飲文化的博大精深與菜系的復雜,盡管萬億預制菜有著廣闊的天地,但確實一門并不完美的生意,因為消費者的味蕾在瞬息萬變。

如何再造一個安井?這是成為第一之后,擺在這家速凍龍頭眼前的新命題。激進的預制菜策略,是否能成為唯一解,這一問題,目前沒有人能給出答案。