文|壹DU財經 東子

編輯|祺然

一款新藥從提出到上市,需要一個十分漫長的過程——從臨床前研究開發、到IND(Investigational New Drug,新藥臨床研究申報)、三期臨床試驗、NDA(New Drug Application,新藥上市審批)、上市后研究(IV期臨床)和最終上市后再審批,周期長達十年之久,因此也有著“十年磨一劍”的形象比喻。

由于創新藥的流程復雜長久,業務繁多的大醫藥公司通常希望尋求一個降本提效的方式來完成其中的大部分環節,而那些缺乏實驗、生產條件的小公司,也希望能找一個平臺進行研發生產。因此,醫藥界的“賣水人”CXO新概念也隨之而出現。

01 日益增長的CXO需求,什么是醫藥界的CXO?

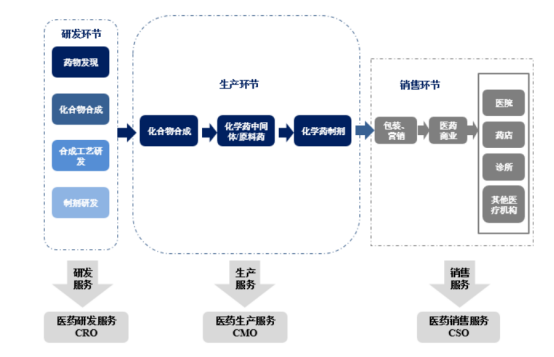

CXO全稱醫藥合同外包服務(Contract X Organization),是醫藥外包這一產業鏈的整體概括。

按照所處環節可以下分為研發階段的CRO(Contract Research Organization, 合同研發組織)、生產階段的CMO(Contract Manufacture Organization,合同加工組織)和CDMO(Contract Development and Manufacturing Organization,合同開發加工組織)以及最后銷售階段的CSO(Contract Sales Organization,醫藥合同銷售組織)。

圖片來源:藥明康德招股書

類比華為芯片產業鏈可以有更直觀的感受:華為全資子公司海思半導體相當于“CRO”業務,負責半導體器件的設計;中芯國際作為我國半導體制造代工巨頭,在產業鏈就扮演著“CMO”的角色,負責按照設計需求進行芯片的加工、制造;在銷售端,常山北明與華為在華為云、昇騰、鯤鵬領域有著合作,是華為的經銷商之一,起著“CSO”的作用。

圖片來源:同花順iFind智能投研

由此可見,醫藥外包業務是醫藥產業鏈十分重要的部分,其市場也是一塊不斷增長的大蛋糕。

Frost&Sullivan預測,中國醫藥行業研發投入將由2021 年的 298 億美元增長至2026 年的 551億美元,復合年增長率約13.1%;中國醫藥研發投入外包比例將由2021 年的 39.4%提升至2026 年的 49.9%,全球醫藥研發投入外包比例將由2021 年的 43.0%提升至2026 年的 52.7%;由中國醫藥研發服務公司提供的全球外包服務的市場(不包括大分子CDMO)規模將由 2021 年的 985 億人民幣增長到2026 年的 3,006 億人民幣,年平均增幅約25%。

再把視線投向海外。美國CXO巨頭Laboratory Corp在2021年營收高達1028億元人民幣,位列世界第一,世界前六的CXO企業營收合計更是接近3400億元人民幣。

圖片來源:浙商證券研究所研報

因此,對于國內CXO龍頭“藥茅”藥明康德來說,正是站在了起飛的“風口上”,未來市場前景廣闊。

02 迎風而起的“藥茅”

1994年,李革從美國哥倫比亞大學博士畢業,憑借著博士期間發明的專利,和導師一同創立了醫藥公司Pharmacopeia Drug Discovery Inc.(PDD,已被Ligand Pharmaceuticals Inc.收購),專注于小分子化合物的制備合成,采用的就是CRO的經營模式,也于1995年成功登陸納斯達克。

1999年,李革受邀回國演講,發現國內醫藥行業受制于技術壁壘發展緩慢,已經與國際脫軌。研發新藥難,但是代研發新藥卻是一個可行的方法。李革將自己在PDD時的CRO模式帶回國內,于2000年成立了國內首家內資CRO藥企——藥明康德。隨著其發展壯大,“藥茅”誕生。憑借著李革敏銳的商業嗅覺,藥明康德以“先發優勢”搶占國內醫藥外包市場。

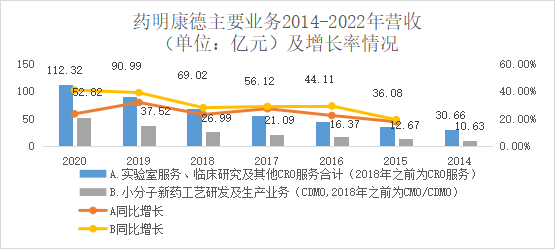

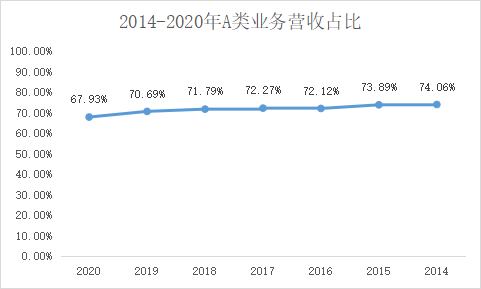

作為以CRO起家的企業,CRO業務自然也一直是藥明康德營收大頭。2014年至2020年,藥明康德實驗室服務、臨床研究及其他CRO服務(2018年之前為CRO服務)以同比20%-30%的增速穩定增長,貢獻了每年總營收的七成左右。

而作為藥明康德后起的CMO/CDMO業務,近年來也逐漸發展起來,并有著較為猛烈的成長速度,同比增長率整體向上,至2020年已經達到了40.78%,接近總營收的三分之一。

數據來源:壹DU財經根據公開資料整理

為了發揮自己的生態優勢,藥明康德在2021年率先提出了一種獨創的業務模式分類:CRDMO(合同研究、開發和生產組織)和CTDMO(合同檢測、研發和生產模式),利用自己的研發、生產能力將業務一條龍化,實現產業鏈的生態構建。在這種戰略下,藥明康德的業務重新細化劃分為化學業務(小分子藥物發現、工藝研發和生產,R、D&M)、測試業務、生物學業務、細胞及基因療法CTDMO業務以及國內新藥研發服務五大業務板塊。在重新劃分業務后,藥明康德發展戰略更加清晰,更容易突出藥物小分子的研發能力,即創新藥研發最重要的第一步。

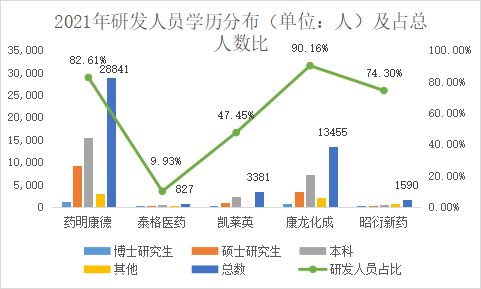

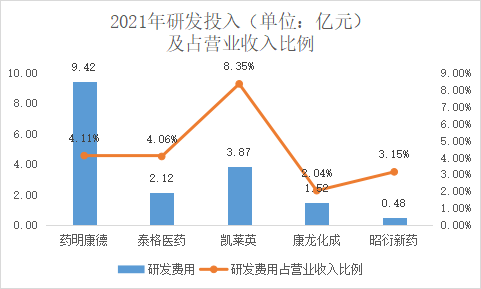

除此之外,從研發人員、費用的結構上也能側面看出藥明康德強大的研發優勢。在選取的幾家同行業企業中(2021年),藥明康德擁有者碾壓式的研發人員優勢,研發人數幾乎等于剩下幾家之和的2倍,研發人數占比排名第二的,僅低于康龍化成不到2個百分點。

在體現企業科研水平的高水平人員人數上,藥明康德更是遠遠領先,研究生學歷人數過萬,博士1173名。

數據來源:壹DU財經根據公開資料整理

同樣的,在研發支出上,盡管比例不是很高,但絕對值遠超其他各家之和。并且在藥明康德披露的信息中,2020、2021兩年的研發費用同比增長率分別為17%和36%,今年截止至年中已經支出6.57億元,同比增長率更是高達63%,可以推測藥明康德今年在研發上的投入很可能突破10個億。

數據來源:壹DU財經根據公開資料整理

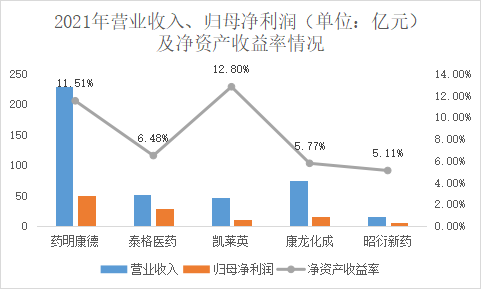

先發優勢、生態優勢和研發優勢三者兼備,藥明康德“藥茅”穩居行業龍頭。營收、歸母凈利潤均位列第一名,遠超第二名;對于投資者關心的凈資產收益率也僅低于凱萊英,遠超行業平均水平。

數據來源:壹DU財經根據公開資料整理

10月27日,藥明康德披露了2022年的三季度報告,其中營業收入283.95億元,同比增長71.87%;歸母凈利潤73.78億元,同比增長107.12%,更是接近去年全年歸母凈利潤的1.5倍。26日醫藥行業行情大漲,而藥明康德給出的業績也是不負眾望。

但藥明康德的志向遠不止于此。

03 走向世界的“藥茅”

CXO說到底還是一個類似“中間商”的產業,上游制藥商的需求決定著CXO企業的訂單量。根據一份綜合制藥榜單排名,按照市值排名直到第27名才出現了我國的制藥企業恒瑞醫藥,排在前面的不乏有輝瑞、默沙東、羅氏、諾華等等世界知名的創新藥大廠。由此可見,CXO企業的上游市場主要集中在海外,想要做強做大,進軍海外是必不可少的。

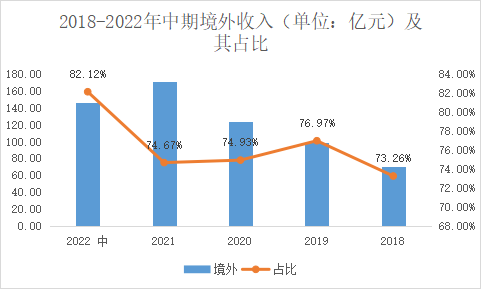

藥明康德一直立志于擴大海外市場,并且做的十分出色。近些年來,境外收入占總收入的七成多,并在今年中期達到了82.12%,穩穩收獲百億級別的海外市場。

數據來源:壹DU財經根據公開資料整理

如此高的海外業務比例,自然也少不了產能擴建的支持。在國內,藥明康德擁有6個研究所、4個發展部和6個制造中心。在海外,產能的建設也絲毫不輸國內,美國、瑞士、新加坡也已有或在建共2個研究所、3個發展部和4個制造中心,實實在在把“廠子開到了國外”。

圖片來源:浙商證券研究所研報

其中,新加坡的研發與生產基地是今年7月19日藥明康德宣布的最新產能擴建計劃,預計在未來十年累計投資20億新元(約合14.3億美元),這也是藥明康德首次在東南亞地區進行產能擴建。

東南亞作為相對未被開發的藍海市場,各大藥企也紛紛將目光瞄向了這里。其中,新加坡作為最有代表性的醫藥建廠聚集地,政府方面給予了一系列的政策支持生物醫藥產業發展,在大士建立了生物醫藥產業園區,吸引諾華、輝瑞、羅氏、默沙東等等知名藥企入駐。

此外,由于臨床實驗涉及到一些申報的復雜流程和勞動力成本。在東南亞一些國家在合理合法的范圍內可以簡化申報流程,降低了許多不必要的成本,自然藥企愿意來這里進行研發制造。

因此,藥明康德自然也要緊隨上游藥企和大趨勢的步伐,走好國際化道路才能做大做強,成為世界一流的CXO企業。

04 寫在最后

在強者林立的全球醫藥圈,我國還是略遜一籌。希望“藥茅”能把握住近幾年的風口期,在世界上穩占一席之地,帶領著我國醫藥突破創造出一片新天地。