文|科技說

2022年之后我就成為特斯拉的“唱空者”,理由為:

其一,特斯拉在過去兩年多時間的“暴漲”更多收益于美聯儲“大放水”,當無風險利率逼近0時,資金就會提高風險容忍標準,轉以選擇高風險且伴隨高收益的投資標的,特斯拉作為全球新能源汽車的翹楚無疑是最優選擇之一,如今美聯儲正處于加息周期,資金的風險容忍度也將隨之下行;

其二,特斯拉是存在許多企業治理的缺陷的,馬斯克一股獨大對企業有極大話語權,又不時發出減持以及對外并購等消息,相關股東在制度上對其約束力不足,越是市場風格切換之時,越是管理層道德問題顯現之時,我們對企業就更要提高警惕。

當我發表上述觀點時,難免招致特斯拉粉絲們的批評,理由也比較簡單,特斯拉具有極強的產品創新和品牌識別力,加之在全球碳達峰這一預期之下,企業仍然是具有明顯增長潛力的,基本面投射在市值之上,企業市值理應是一路走高,這分明是實打實的“價值股”。

在進行量化和基本面分析后,我本人并不打算修改觀點,同時將觀點歸納為:

1、特斯拉當前仍然被高估,這點毫無疑問;

2、基本面也并未如樂觀者所想象那般,長期增長率是有下行壓力的。

牛股重點在流動性偏好

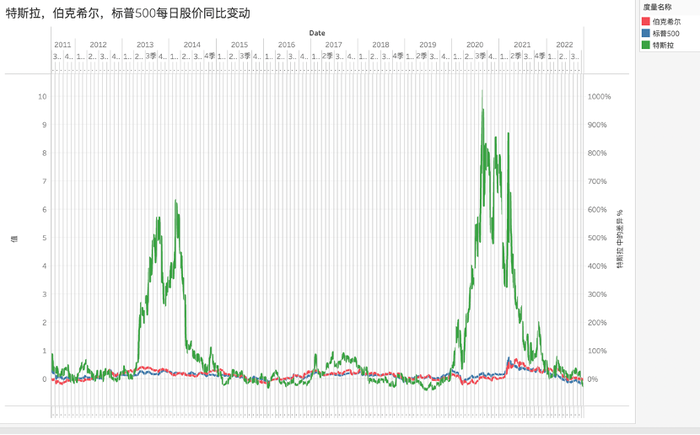

為客觀評判特斯拉股價的成長情況,我們特將其與標普500指數,巴菲特的伯克希爾進行對比,整理過去今年內三家公司每日股價的同比變動情況,見下圖

我本人是十分警惕“基本面反饋股價”這一學說的,其最大的理論缺陷在于過分強調市場有效和理性,忽視了流動性偏好決定資產溢價這一樸素道理。

無論是新能源汽車,抑或是SaaS概念股其本質都是遵循這一原理,市場對其追捧并非簡單看重其基本面,亦將其視為高風險高收益預期的資產對待,換言之,越是成熟的企業越難以超預期,越是不成熟產業越可以有理論上的超預期,所謂的價值股和成長股的劃分不如說是其是否具有“超預期的潛力”。

上圖基本是可以比較客觀證實此理論的,特斯拉股價除上市之初以明星股大幅領跑大盤之外,在其后的幾年表現都是平平的,與價值股著稱的伯克希爾并無太大差異,與大盤保持了密切的相關性。

2021年特斯拉股價連創新高后,許多“先知們”紛紛認領,表達自己在十年前就看好企業,但在上圖中我們就可以看到如果十年前投資特斯拉其要容忍多年的“平庸”(對比大盤),甚至于若無2020年的突發事件,特斯拉恐怕也不會有此輝煌。

信奉市場有效論的人士于尋找諸多證據來佐證市場定價之客觀,如中國建廠量產,汽車銷量節節攀升等等,但卻忽視了市場為何給出了超過百倍的市盈率。

基于現金流貼現理論,P/E=1/(R-g),其中R為融資成本,g為可持續增長率。在一個降息的周期內,R在下降,在成長性預期之下,g的預期又被放大,分母理論上可以無限小,市盈率就可無窮大。

這其中,基本面是被預期遮蔽的,換言之,在一個亢奮的市場中對未來基本面的預期是過于樂觀的,企業就會被高估。

如今在一個加息的節奏中,R開始上行,若要穩定市盈率的估值能力就要向市場證明其可持續增長了具有穩定上行的可能(也就是穩定分母不過分上升),這就要涉及企業基本面了。

利潤增速將均值回歸

關于可持續增長率的潛力問題,可以從經濟學的基本原理入手:

均值回歸,作為初創企業,企業前期增速固然是十分可觀的,隨著規模效應的積累加之管理效率以及行業競爭的加劇,其增速將無可避免回落。

從某種意義上我們也不認為特斯拉可以一直保持前期增速,值得注意的是,特斯拉已經開始在下調價格,這也是其對未來市場占比和競爭的本能反應。

為再一次說服特斯拉的粉絲們,我們再從企業基本面入手,在投資學和財務管理學科研究中,長周期內可持續增長率g會逐漸向roe*b收斂,于是有g=b*roe(b為收益留存比率,roe為凈資產收益率)。

在特斯拉企業治理中,并沒有發股息紅利的歷史,且馬斯克本人經常表現出過于自信和超于常人的優越感,當然會認為其管理資金會更加有效,因此我們對特斯拉的股息政策是持保守態度的。

于是可持續增長率的判斷就回到了roe的預期之上。

由于roe=凈利潤/凈資產,對roe未來的評估就放在了凈利潤和和凈資產增速上,換言之,若凈利潤增速大于凈資產則roe持續膨脹,反之亦然。

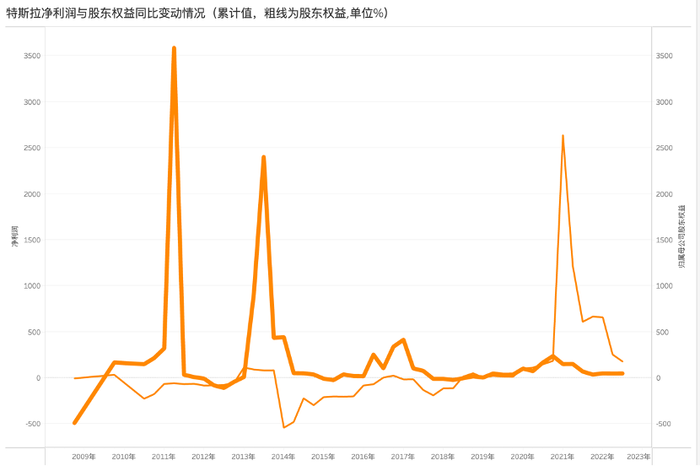

我們整理了2009年至今特斯拉的凈利潤與股東權益的變動情況,且均采取當年累計值,見上圖。

2020年之前,特斯拉一方面在經營層保持著虧損的發展增長模式,這也符合多數初創企業,即以虧損換增速,另一方面,此時特斯拉的股東權益增速則多超過利潤增長(主要與股權融資有關),也就是在這個周期內特斯拉的roe是處于較低水平,好在市場對初創企業往往較為寬容,roe權重相對較低。

2020年之后,受新能源行業,市場教育,以及產能擴張等利好因素影響,特斯拉凈利潤增速陡然上行,與此同時股東權益增速則有所下降,主要原因為:

1、盡管盈利增速明顯,但由于此前基數較低,特斯拉2020年凈利潤絕對值仍然較低(剛超過7億美元),留存收益對權益影響極小;

2、基本面好轉之后特斯拉開始調整資本結構,開始有意降低負債規模,與股權增發結合,股東權益也處于1倍以上的增速。

在一系列利好激勵下,特斯拉roe處于明顯改善區間,但由此也可以看到上圖中兩條折線開始日漸靠攏,若趨勢延續下去,就會降低roe的成長預期。

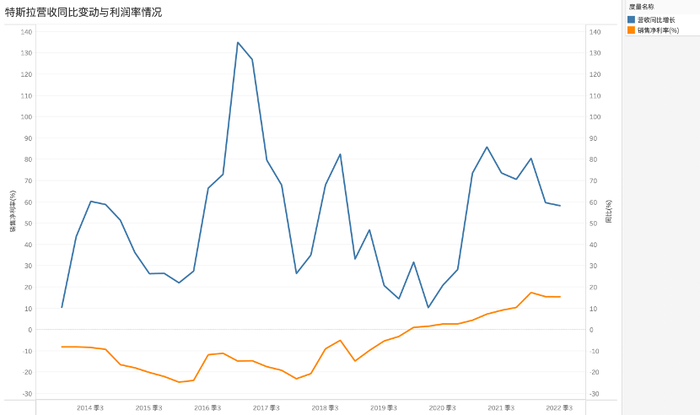

這個趨勢是否真的存在呢?如前文所言,若企業roe長期看好,凈利潤增速需要長期大于凈資產增速,而凈利潤=營收*利潤率,我們先來看特斯拉營收與利潤率的變動情況,見下圖

在企業初創期,企業是可以通過犧牲利潤率的方式來換得成長的(加之企業未能大規模量產,未能通過規模效應均攤前期成本),因此在2019年前后我們可以看到特斯拉營收增長與利潤率之間是保持著一定的負相關性的,直到2020年后特斯拉的溢價能力得到了充分體現,營收與利潤率雙雙改善,這也就迎來了利潤的輝煌期。

不過在上圖中我們也可以看到進入2022年之后,兩條折線都呈現了觸頂的跡象,我們就要考慮這是暫時還是長期趨勢。

上圖為特斯拉的毛利率變動情況,令我們警惕的是該折線也在2022年后有觸頂的跡象,我們亦知道毛利率乃是衡量產品市場溢價能力的最直觀指標,結合特斯拉在中國市場的降價動作(也有拿中國市場購車補貼的意思),不可否認其確實面臨市場份額被蠶食的壓力。

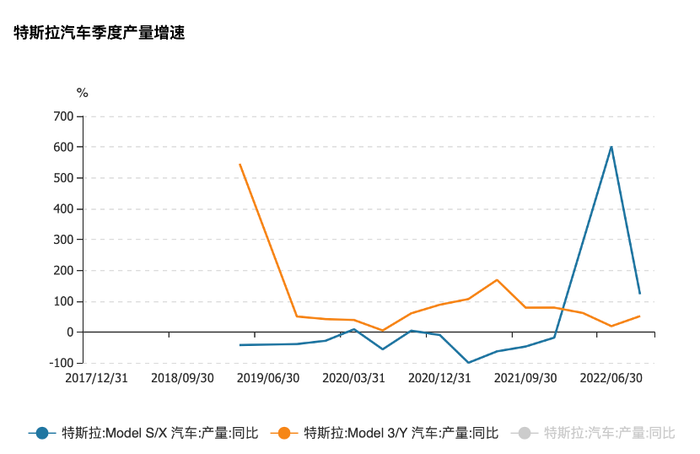

Model Y和Model 3所處的30萬以下市場目前已經擁擠不堪,以中國市場為例,華為,比亞迪,蔚來,理想等汽車廠商紛紛瞄準此部分(其后還有小米,百度等廠商),通過價格和產品差異化競爭給特斯拉很大壓力,單以車輛配置而言Model 3與國產品牌車其實并無明顯優勢。

事實證明Model 3和Model Y的增速也在均值回歸之中。

當我們將上述因素納入對roe的評估框架時,會比較清晰看到企業的凈利潤增長將處于持續的收斂趨勢,過去兩年的高速增長會逐漸回落。

回購規模恐有“折扣”

在2022年Q3財報中,馬斯克宣布特斯拉將進行50-100億美元的回購,這是符合我們預期的,也就是說為拱衛可持續增長率,企業首先要維護roe的表現,當凈利潤增長逐漸回調之時,若要拿到高溢價就要從股東權益入手。

回購股票一則可以讓企業直接扮演看多者形象,提高股票需求,二則回購則可以降低資金持有量并降低權益,提高凈資產回報率。

從企業采取回購措施也是可以反映出管理層對企業當下所處周期的看法,我們可以逆向思維,假設一個企業處于快速增長期,產能和固定資產投入均在擴張之中,此時的企業是很難將資金用于回購的,相反當企業積累大量資金,且由于市場預期以及企業經營能力等因素所限,企業快速擴張周期將告一段落,手中的資金就會制約經營效率,要么發放股息,要么通過回購股票的方式將資金消耗。

對于特斯拉的回購我本人是認為兩則兼而有之的,一方面馬斯克本人借手中財富開始對外進行收并購(如twitter),特斯拉股價是其此后財富溢價杠桿的錨,在特斯拉具有額外話語權的馬斯克就有動機動用企業資金去維持股價,另一方面,隨著傳統車企與新生代車企的涉足,新能源汽車這一賽道將擁擠不堪,未來投資活動對現金流的要求也將隨之減低。

那么這50-100億美元的回購是否可以有效改善可持續增長率呢?

截至2022年Q3,特斯拉股東權益為400億美元,回購對降低權益規模是比較可觀的,這也給對沖企業凈利潤增速下行爭取了空間,只是我們對馬斯克是否會如數進行回購保持了一些懷疑:1,特斯拉賬面上現金及現金等價物在200億美元,一半用于回購并不是現實的;2.特斯拉正常經營活動中,現金積累的規模相對較少(投資性現金使用量較大),回購的一部分資金就要通過債務融資實現,考慮到目前美國正處于加息周期,這又可能會給企業帶來財務壓力(美國A級企業債收益率已經接近6%,且仍在上升中)。

我們有理由相信特斯拉回購會有,但規模可能不會過于樂觀,在此方面還是要保持謹慎態度。

最后總結全文:

其一,特斯拉過去兩年的輝煌除了產品創新之外更有市場偏好的原因,我們經常重視前者而忽視后者,總喜歡從股價結論中去倒推基本面變化,這可能會犯緣木求魚的錯誤;

其二,特斯拉可持續增長率將處于穩步下降中,這是客觀事實,此時對行業的估值也就不可樂觀;

其三,希望本文可以對特斯拉狂熱者有一定幫助,好企業不一定是好的投資標的,這并非是唱衰特斯拉,只是單純認為當下企業價格仍然偏離理性范圍。