文|深眸財經 葉蓁

今年,深眸財經發現一個奇怪的現象。

幾乎所有的電商平臺,都紛紛強調起了服務,突然開始對商家“過分關懷”。無論是阿里、京東這類傳統電商,還是拼多多、抖音、快手等社交電商、內容電商,雖然概念上各自不同,但殊途卻同歸——其背后的營銷平臺成為共同發力點。

原因在于,歷經20年的高速發展后,身處不確定的后疫情時代中,撞上“天花板”的電商平臺們追求GMV思維開始轉舵。

比如,2022Q2財報中,阿里、拼多多都未披露GMV數據,包括今年618大促,除卻京東公布了最后的交易數據,阿里巴巴和拼多多也“緘默”起來了。一直是用戶增長大戶的拼多多,Q2年活躍買家數量的環比增速,也僅為1.5%。美團Q1財報中,也隱去了GTV。

在此情況下,更側重于服務端的提升,注重留存和流量轉化效率,變得尤為重要。

01 向服務側重,成電商主旋律

風向的變化,具體表現在營銷平臺們對商家態度的轉變。

比如,今年天貓和京東對商家不再嚴苛了,反而開始扮演好服務者的角色,天貓表示“不讓商家再熬夜”、“指定快遞送上門免費”,京東則聲稱“要為新商家節省3000萬廣告費”、“重點扶持中小微”。

抖音巨量也更加“貼心”,發力于新商家,尤其是面向中小商家,擴建新用戶池,形成以服務為主的營銷方式。例如巨量針對新用戶新商家,推出了一元起投、隨心推優惠券等優惠措施。

同樣,快手磁力開始轉向服務,強調“人+內容”特色,重點發力于達人,依靠高粘度的粉絲和強大的算法推薦,為海量的達人建立起不可忽視的商業場和生意場。

快手國際事業部負責人馬宏彬還將2022年視為快手磁力金牛業務的“服務年”,認為“服務”將成為驅動業務勢能持續釋放的關鍵因素。

包括巨頭們目前的“數智化戰略”也是為了背后營銷平臺,能夠更好地服務于商家。

從營銷平臺側觀察,百度智能云發布的“智能營銷與客服解決方案”、騰訊推出智能營銷云,賦予企業擁有面向“智能+”時代的數字化競爭力,包括阿里媽媽的“經營科學”,都說明營銷平臺已經告別了過去粗放的流量營銷模式,朝著更科學的“數智經營平臺”持續演進。

2022騰訊智慧營銷峰會上,騰訊公司副總裁蔣杰從產品技術層面上分享了他對全域經營的思考。他認為,只有從技術底層進行革新升級,才能為不同行業、不同訴求的廣告主提供全鏈路的營銷服務,驅動效果指標的實現。

阿里媽媽、磁力、巨量等數字營銷平臺,從剛開始時的“工具”發展為“平臺”,現在,它正向“服務”邁進,通過精細化服務與商家互利共贏。

而朝著“服務”邁進的背后,緣由何起?巨頭們真的要“以人為本”,讓利商家了嗎?

02 轉向背后的無奈

當然不是,看似“良心發現”的平臺們,實則是拉下臉過日子,背后充滿著無奈。

一方面新客戶越來越少,且增加的多是中小型企業,拓展大客戶變得難于上青天。另一方面,原有客戶也在持續降低預算,互聯網廣告公司的盈利空間一再被壓縮。

像游戲、在線教育等應用app的買量消失,在宏觀經濟下行中,快消品類的廣告預算也大幅縮減。

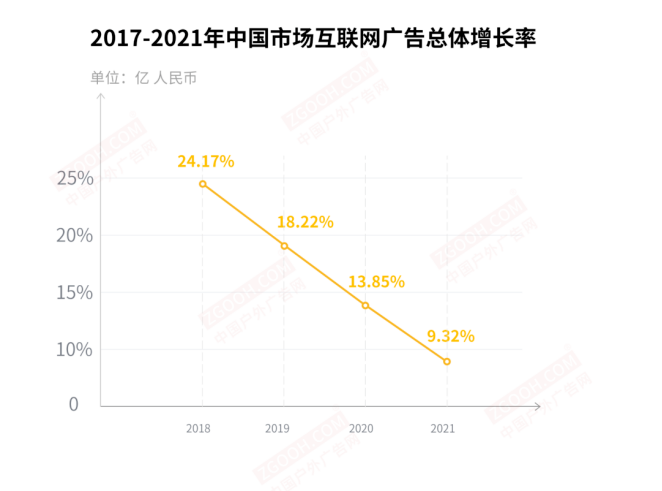

且大客戶開始回歸線下場景,依賴度增加,再加上線下媒體逆勢增長,競爭再加劇。據公開數據顯示,互聯網廣告從17年開始總體收入增長率持續走低,到2021年增長率不足10%,低于戶外廣告的增長率。

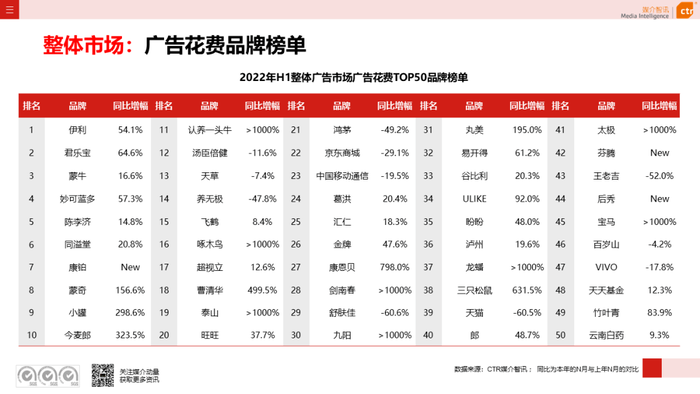

據CTR媒介動量數據統計,從近五年的行業表現看,食品、飲料、藥品三個行業在廣告市場的投放穩定,始終處在頭部的位置。酒精類飲品、個人用品兩個行業在近兩年有明顯的增長。

從客戶結構上面,我們可以發現2022上半年TOP50品牌主要以消費品類為主,且多是行業頭部公司。

與分眾傳媒主營的電梯海報、LCD屏花費TOP50重合率極高,這說明著互聯網廣告的客戶有相當一部分流向線下場景。

所以,不管是阿里、京東,還是抖快等一眾互聯網公司,都發力于營銷平臺。畢竟廣告是互聯網企業的主要收入來源。

轉向服務中小商家,也屬于另起爐灶了,握不住大客戶,不如就多撞點小錢,以量取勝。

畢竟“蚊子再小也是肉,五十萬只蚊子,還能做六分熟的肉餅”。

而且,活動節點越來越多,購物狂歡節,商家和客戶都不再“狂歡”。

“三天一小節,五天一大節”毫不夸張,活動節點越來越多,日常促銷活動打折也堪比618。像618、雙十一的購物狂歡,戰線拉得也越來越長,其平臺優惠機制,復雜程度堪比做高數題。

不僅用戶疲憊,商家盈利也差強人意,投放需求自然也減少。

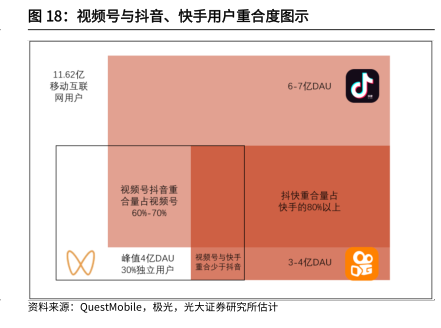

其次,在繁瑣的優惠機制下,各個平臺用戶重合度也較高,多數人手機內同時擁有京東、淘寶、拼多多這三個APP。據小牛行研統計,抖、快手用戶重合量,占快手的80%以上。

據“深眸財經”了解,品牌一般投放廣告基本會選擇專業的代理商團隊,去運營線上平臺,其原因在于投放平臺實在太過于復雜。

比如像阿里媽媽,今年就發布了五大產品矩陣:超級直播、萬相臺、直通車、引力魔方、達摩盤,其中每個產品形容的都“天花亂墜”,其內部也有更多細化功能,試問一個外行人,如何能選出最優解。小商家自己操作,結果不一定能達到預期效果,而策劃團隊去運營線上平臺,花了錢,也不一定能保證效果。

03 各大平臺的差異

2022年,有一個明顯的現象就是,電商和短視頻的差異,已經越來越小。

那么,同為競爭對手,轉向后哪個營銷平臺更有潛力,未來能帶來更多增長?

我們選同類型平臺的阿里和京東對比一下。

阿里媽媽有兩種變現方式,基于GMV的傭金與基于流量廣告雙重變現。

天貓店鋪的商品有基于GMV的傭金與基于流量廣告雙重變現,而淘寶店鋪商品只有基于GMV的傭金變現。

在這兩者變現中,傭金變現已停滯不前,廣告業務才是阿里國內零售變現的核心手段。阿里2021自然年8364億元總營收中,阿里媽媽廣告營收3164億元,占比逾37.8%。

京東自營卻與淘系的變現模式有本質區別,京東在出售商品前,需要拿下貨權,賣不出去就要承擔庫存積壓的風險,所以GMV對京東至關重要。

根據京東Q2數據,核心GMV的同比增速從Q1的55%下降到Q2的47%,而年活躍用戶數為5.808億人,較一季度的5.805億年活躍用戶數據環比只增加了30萬人,環比增速只有0.05%,增幅約等于零。

雖營收超預期,但廣告業務卻放緩,其最近四個季度廣告營收的同比變化分別為26.01%、21.39%、20.12%、8.47%。

不過,京東廣告業務放緩也情有可原,因為京東早已“志不在此”,也鮮有京東準營銷的身影,不像巨量、磁力每年都會發布眾多報告。

Q2財報發布后,京東集團董事會主席兼首席執行官劉強東表示,“京東擁有幾十萬名全職員工以及現代化的智能供應鏈和基礎設施網絡,已成長為一家根植于、并服務于中國實體經濟長期發展的新型實體企業。”

此外,阿里也略顯疲態。與京東不同的是,阿里模式需要搶用戶、搶時長,所以淘寶推出了直播,就是想在用戶紅利消失時,守住用戶時長,保證阿里媽媽的核心競爭力。不過,從用戶使用占比來看,阿里雖有小幅上漲,但與頭條系差距仍隔了一座大山。

短視頻平臺在用戶使用時長的確獨樹一幟,甚至力壓騰訊系,但在電商營銷方面確并不亮眼。

因為與抖快不同的是,阿里會控制從外部平臺導入到淘寶的流量,這一舉措能保證阿里媽媽的領先地位,防止外部單一流量來源過于集中,大量站外購買意向,上游平臺轉身自建流量池。

直播電商作為抖、快最大的優勢,但也是他們的瓶頸。即使直播電視的用戶決策鏈短,效果高下立見,但MCN與KOL的抽傭過高,后端商家利益鏈條反而更長了。

且適合投放類型較少,在“深眸財經”看來,大致可分為三類。

一是能夠承擔20—30%高抽傭的高毛利產品。這一點基本就把小商家排除在外,而大品牌投放時也得考慮性價比。

二是低成本的農產品、工廠、白牌貨,產地直達用戶,比如拼多多現在做的農產品,從廠家直達消費者。

三是品牌爛庫存的尾貨,低價清倉不會影響價格體系,比如快時尚品牌。

由此可見,抖快的直播電商其實是把雙刃劍,特定領域下具有優勢,但也是限制發展因素之一,假設能專精某個細分領域做強,也收獲頗豐,有望成為第二增長點。就像拼多多的農業與政府深度綁定,自研自產、打通物流,最終形成閉環。

與拼多多這個新晉崛起的玩家對比來看。

拼多多的下沉市場,面對的是敏感性消費者,三線及以下城市的消費者居多,其商家也以中、小型商家為主,其投放需求較弱。而拼多多的標簽也是“農產品”和“低價”,其商品布局天然就和其他主打服飾美妝、數碼3C等非生活必需品區別開來。

而拼多多重倉農業,致力于農村電商發展是持久戰,投入大卻堅持難。

就拼多多低價策略,阿里對此也并不在意,直接交給了“淘特”。因為阿里深知用戶電商用戶已到頂,手握一二線的用戶更有價值,好比戶外媒體龍頭分眾傳媒,占據了一、二線城市最有價值的商務樓宇,穩坐龍頭十幾載,品牌主也深知同樣的道理。

當下,無論是一、二線城市,還是下沉市場,流量已開采過度。而營銷平臺的發展競爭,變成了精細化的服務,從平臺來看,專注物流供應鏈的京東、以“農村包圍城市”的拼多多,以短視頻為主的抖快,就目前而言,都略遜阿里一籌。

畢竟,今年雙十一,淘系不僅手握李佳琦,還有羅永浩。