文|DataEye研究院

《羊了個羊》爆火,背后實則是大廠(雷霆)資本助推。

入股10%,歷時3個月,首個項目就出現日入數百萬級爆款,這筆投資可謂3個月一本萬利。

今年以來,游戲公司們的錢都投了哪些公司?誰最可能投出自己的刷屏爆款?

今天,游戲財經匯將梳理一番大廠的最新資本布局,看看誰最可能投出自己的《羊了個羊》。

一、投資總覽:投資數量大幅縮水7成,騰訊網易半數投向海外

1、行業投資總覽:投資案例數和投資金額雙雙下滑

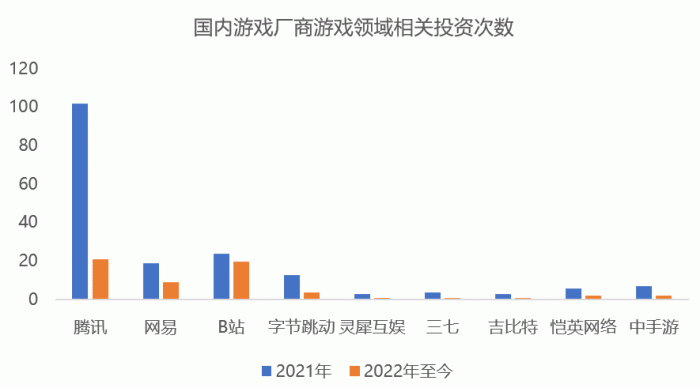

2022年,游戲廠商對外投資呈現斷崖式下降,“扛把子選手”騰訊投資數量縮水近8成。

據游戲財經匯不完全統計,今年以來,騰訊、網易、B站、字節跳動、靈犀互娛、三七互娛、吉比特、愷英網絡、中手游等游戲廠商在游戲相關領域僅出手60次,相較21年大幅縮水近7成。

來源:公開資料;游戲財經匯制圖(不完全統計)

三七、吉比特出手頻次不高,今年以來各投資了一家游戲廠商。

三七投資了憑借螞蟻SLG成功走紅的星合互娛,并將負責該產品中國內地的發行。這也體現了三七的投資風格——投驗證過的賽道或者公司。

而吉比特在三個月前入股了《羊了個羊》背后公司簡游科技。彼時,簡游科技剛成立滿一年。這體現了吉比特的投資風格——挖掘小成本、有潛力出圈的公司。

總的來說,騰訊、網易、B站、字節跳動投資相對活躍,四家大廠合計貢獻9成投資,其余廠商今年以來投資頻次較低,本文將重點分析四家大廠的投資表現。

22年以來,游戲大廠投資具有以下三大特點:

特點1:投資大幅收縮,騰訊、字節跳動出手次數下降明顯。

2022年至今,騰訊在游戲領域的對外投資大幅縮減至21筆,下降近8成。據美國第三方數據機構Niko partners的報告,騰訊2021年投資的游戲公司超過100家,相當于每3天一家。

網易對外投資同比幾近腰斬,字節跳動也一改去年高調的做派,今年以來在游戲領域僅出手4次,較去年下降近7成。

四家大廠,只有B站延續了去年的活躍態勢,截至目前共出手20次,出手次數達到去年全年的8成以上。

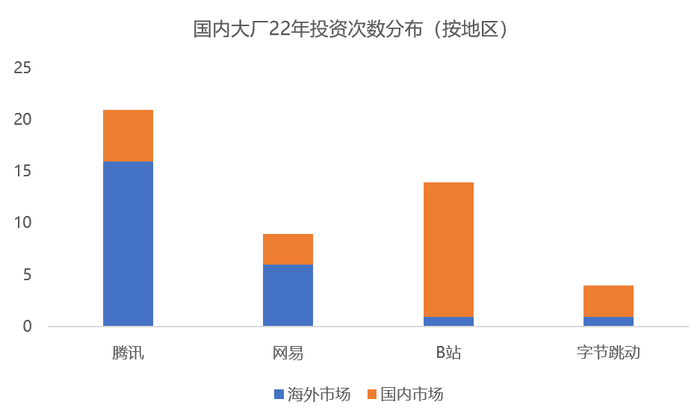

特點2:海外投資占比進一步加大,騰訊、網易半數以上投向海外。

來源:公開資料;游戲財經匯制圖(不完全統計)

今年以來,游戲大廠出手頻次雖大幅減少,但悄悄加大了海外投資。

一個很明顯的趨勢是,騰訊、網易均提速在全球領域的游戲布局,試圖通過對外投資的方式盡快實現海外游戲收入占比50%的小目標。B站、字節跳動依然以國內投資為主,海外投資數量較少。

騰訊、網易海外投資的公司數量首次超過了國內。今年以來,騰訊(包含子公司Miniclip、Supercell)海外投資16起,是國內投資的3倍以上,在21年,騰訊海外國內投資還是三七分。網易海外投資共6起,是國內的2倍。

特點3:大額交易的明星項目顯著減少,且大多發生在海外市場。

22年以來,游戲行業大額交易的明星項目顯著減少,四家大廠參與的單筆過億投資僅有10起,單筆過10億的投資僅2起。

而在2021年,大額交易的明星項目接連不斷,比如字節跳動斥資40億美金收購沐瞳游戲,90億元收購Pico,騰訊9.19億英鎊收購Sumo Group等。

去年「大失血」的字節在今年放慢了投資節奏,騰訊接替字節跳動成為市面上最活躍的「大買家」。騰訊參與的大額交易包括:收購休閑游戲開發商Sybo Games和Trailmix,增持育碧,聯手索尼投資Fromsoftware(FS社)等。

2、投資下滑的原因分析

去年還高歌猛進的游戲投資為何突然出現斷崖式下降?

游戲財經匯認為,國內大廠放慢投資腳步的原因主要有以下三點:

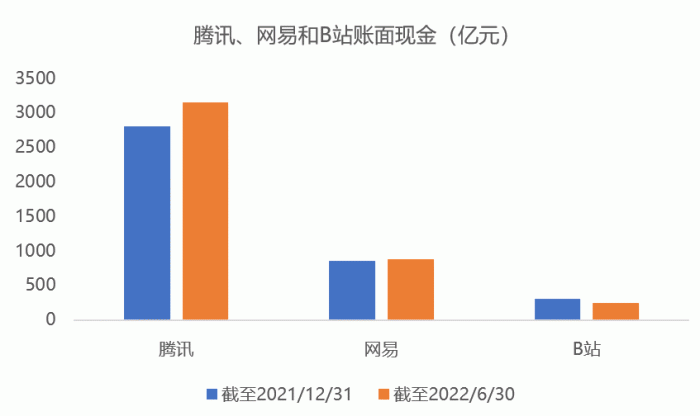

第一,受宏觀大環境影響,大企業重提“現金為王”。

復雜的國際環境、充滿不確定的全球經濟,以及反復的疫情,導致大廠多數處于觀望狀態,寧愿手握現金也不愿意貿然投資,出手較為謹慎。

從大廠的現金儲備(現金及現金等價物、定期存款和短期投資等)來看,騰訊、網易現金儲備均較21年末有所上升。

來源:公司財報;游戲財經匯制圖

從投資活動現金流量凈額來看,騰訊網易均呈現下降趨勢,只有B站呈現持續上升趨勢,主要由于B站近兩年加大了各方面投資的力度。

來源:公司財報;游戲財經匯制圖

注:投資活動現金流量凈額在財報中為負數,為方便對比圖中統計為正數;B站暫未披露22H1投資活動現金流量凈額

上半年,騰訊投資活動現金流量凈額同比下降超50%,只相當于經營活動現金流量凈額的7成,此前騰訊投資活動現金流量凈額與經營活動現金流量凈額基本持平。網易上半年投資活動現金流量凈額也同比微降。

如果比較三七、吉比特、完美世界A股游戲三巨頭,我們發現只有三七投資活動現金流量凈額同比增長,吉比特、完美世界投資活動現金流量凈額均出現下滑。

來源:公司財報;游戲財經匯制圖

完美世界近兩年處于轉型調整期,不斷出售資產,這也導致公司2021年以來投資活動現金流量凈額為正數。

第二,政策層面,互聯網行業監管趨嚴。

去年末國家反壟斷局正式掛牌成立,互聯網行業迎來愈發嚴格的監管。今年以來,騰訊阿里等多家企業被市場監管總局處罰。

年初,有消息稱,騰訊擬以25億收購游戲手機公司黑鯊科技。然而,今年5月,據有關媒體報道,因未獲得有關部門批準,騰訊已放棄收購黑鯊科技。

在嚴監管的背景下,大廠們投資業務紛紛按下“暫停鍵”,寧愿手握現金,也不敢輕舉妄動。

第三,市場潛在投資標的“稀缺”,大廠加速海外投資。

在前兩年國內大廠的瘋狂投資下,國內優質標的已經被發掘差不多,目前可供選擇的投資標的較為有限。公開資料顯示,2021年,國內游戲賽道共發生220起投融資,堪稱游戲行業有史以來投資最為狂熱的一年。

同時,受限于國內游戲政策、版號限制,大廠們開始將重心轉移到海外。為了加快拓展海外市場,大廠今年海外投資占比大幅提升。

小結:

2022年以來,游戲廠商對外投資呈現斷崖式下降,騰訊、網易、B站、字節跳動、靈犀互娛、三七互娛、吉比特、愷英網絡、中手游等廠商在游戲相關領域僅出手60次,相較21年大幅縮水近7成。

受宏觀大環境影響,以及互聯網行業反壟斷政策,國內游戲大廠今年大多處于觀望狀態,出手較為謹慎。

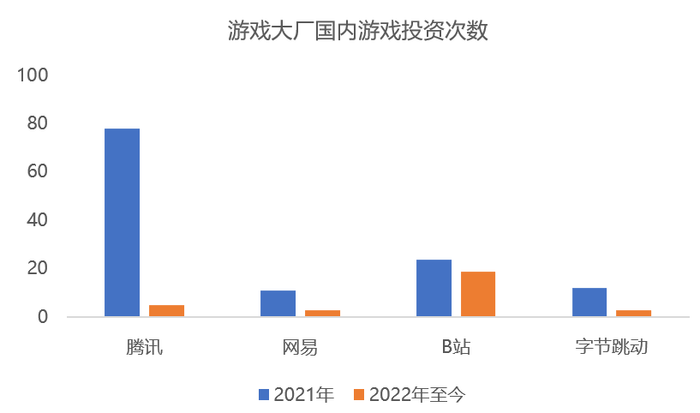

二、國內市場:熱度驟降,B站超過騰訊成為最活躍捕手

據游戲財經匯不完全統計,今年以來,騰訊、網易、字節、B站四家大廠在國內市場僅出手30次,僅相當于去年全年(125次)的20%。

從出手次數來看,B站延續了去年以來的活躍態勢,是國內游戲市場最活躍的投資方。但B站瘋狂“掃貨”的成效暫時還沒有體現出來,22Q2,B站游戲收入為10.46億元,同比下降15%。

從投資風格來看,游戲大廠國內投資呈現出以下4個特點:

特點1:游戲廠商仍是最熱門的投資標的,騰訊、字節加碼ACG賽道。

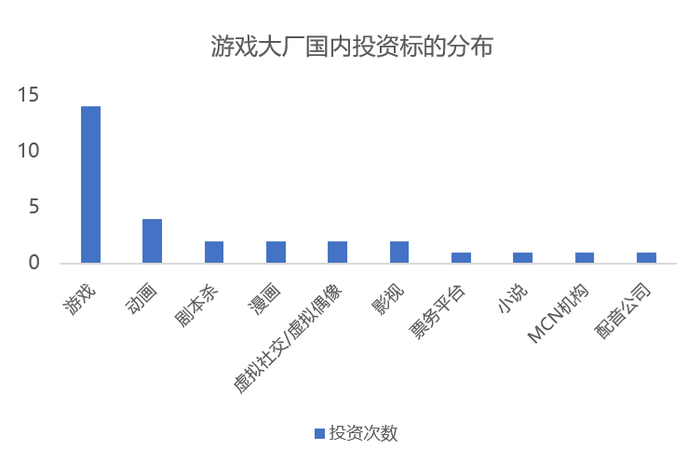

來源:公開資料;游戲財經匯制圖(不完全統計)

從標的屬性來看,游戲公司依然是最熱門的投資標的,熱度遠超動畫、漫畫、劇本殺平臺等。

B站今年以來一共投資了12家游戲公司,而B站在2021年共投資了20家游戲公司。

自研游戲一直是B站的短板。B站二季度游戲收入下滑主要由于今年沒有優質新游上線,聯運收入受到影響。B站今年投資的12家公司大多為二次元游戲研發商,不難看出B站希望進一步鞏固自身在二次元領域的影響力。

除了B站,其余三家大廠對國內游戲公司的投資均大幅減少——騰訊僅投資了2家(樂動卓越、四維八方),網易投資了1家(余燼科技)。去年投了10家游戲公司的字節跳動,今年將目光投向了漫畫、虛擬社交等領域。

不難發現,騰訊、字節在國內市場的投資重心放在了ACG領域,網易放在了劇本殺,2家劇本殺平臺均出自網易之手。

來源:公開資料;游戲財經匯制圖(不完全統計)

騰訊繼續在ACG領域買買買,不僅以4億元戰略投資《靈籠》、《三體》制作方藝畫開天,同時完成了對動漫堂的并購,字節跳動收購了數年前就曾在字節系平臺中分發漫畫內容的“一直看漫畫”。

特點2:大廠開始發掘具有潛力的中小型游戲廠商。

四家大廠合計投資了14家游戲公司,其中有3家是“老面孔”,其余11家大多為成立時間不久的中小型游戲工作室,知名游戲公司寥寥。

可見,在優質標的稀缺的情況下,游戲大廠也開始扶持富有潛力的國內中小型游戲廠商。其中,知名大廠高管創辦的初創型公司備受青睞。

以B站為例,B站投資的炎魔網絡成立于2021年5月,系前游族網絡高管創辦,目前還沒有產品上線。

對比21年的被投企業,我們不僅看到心動、中手游、世紀華通、掌趣科技、百奧家庭互動等老牌游戲廠商,也看到飛魚科技,青瓷、散爆網絡、游戲科學等垂直領域的龍頭。

特點3:并購市場交易活躍度下降,游戲開發商依然是最受青睞的并購標的。

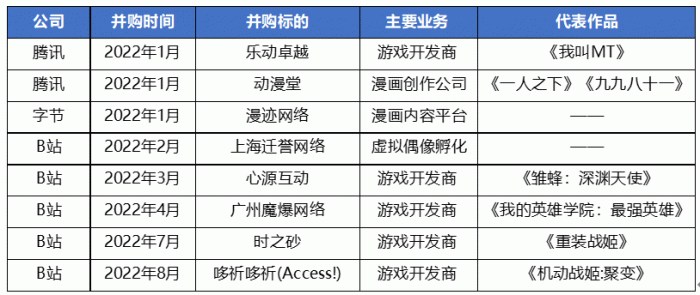

今年以來,四家大廠共發生8起并購交易,其中游戲開發商依然是最受青睞的并購標的。

來源:公開資料;游戲財經匯制圖(不完全統計)

從交易金額來看,金額最高的交易屬騰訊并購樂動卓越,該筆交易的成交金額在十億級別。

值得關注的是,B站取代字節跳動和騰訊,成為今年國內游戲行業并購主力軍。

B站今年以來已收購心源互動、廣州魔爆網絡、哆祈哆祈(Access!)、時之砂四家游戲廠商。在此之前,B站更傾向于用少量股權(20%左右)來獲得產品合作權。

去年的并購專業戶字節跳動今年出手次數大幅下降,年初至今僅收購了一家漫畫平臺“一直看漫畫”。21年,字節跳動斥資超300億元,并購了4家游戲公司(沐瞳游戲、有愛互娛、林子互娛、超越網絡)以及VR頭顯廠商Pico。

大額交易大幅減少的重要原因是互聯網反壟斷監管趨嚴。據有關媒體報道,騰訊收購游戲手機公司黑鯊科技沒有獲得有關部門批準。

特點4:從投資時間來看,Q1游戲行業活躍度最高,遠超Q2和Q3。

來源:公開資料;游戲財經匯制圖(不完全統計)

從投資時間來看,第一季度游戲行業活躍度最高,貢獻了6成以上的交易量。

具體來看,四家大廠在22Q1累計出手20次,Q2和Q3分別出手4次和6次(Q3還沒結束,數字可能還會上升)。

游戲財經匯認為,今年二、三季度投資數量大幅下降的原因主要有三點:第一,二季度以來,上海、深圳、北京等主要城市疫情反復,投資人出差受到限制;第二,受到宏觀經濟、市場環境等因素影響,游戲大廠對未來持觀望態度,投資趨于保守;第三,投資項目的披露存在一定的滯后性,今年一季度披露的交易大多于去年四季度敲定。

值得關注的是,網易、騰訊、字節對外投資幾乎全部集中在一季度,Q2和Q3的交易幾乎全部由B站貢獻。

究其原因,游戲財經匯推測,一方面,B站為了盡快彌補業務短板,今年在投資上比較激進,騰訊、字節受制于監管,今年整體投資較為保守;另一方面,騰訊、網易今年的投資重心在海外市場,Q2和Q3雖在國內市場沒有落子,但在海外市場多次出手。

小結:

國內游戲市場遭到冷遇,騰訊、網易、字節、B站四家大廠在國內市場僅出手30次,僅相當于去年全年的20%。值得關注的是,B站取代騰訊,成為國內游戲市場最活躍的投資方。

從投資風格來看,游戲大廠國內投資呈現出以下幾個特點:第一,游戲廠商仍是最熱門的投資標的,第二,大廠們開始發掘具有潛力的中小型游戲廠商,第三,并購市場交易活躍度下降,第四,第一季度游戲行業活躍度最高,遠超第二和第三季度。

三、海外市場:戰績好過國內,騰訊網易加碼3A游戲

雖然國內游戲市場降溫明顯,但放眼全球市場,游戲市場熱度一時無兩。

根據投資銀行Drake Star Partners的數據,2022年上半年已經宣布或完成了的交易超過651宗,公開價值為1070億美元,這一數字已經超過2021年全年(850億美元)。

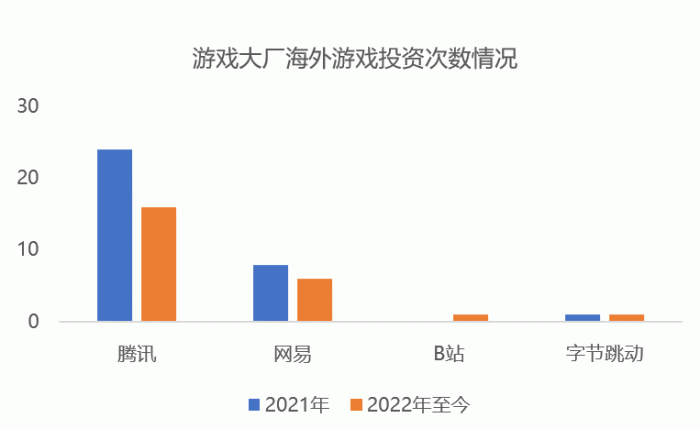

來源:公開資料;游戲財經匯制圖(不完全統計)

22年,游戲大廠在海外市場的戰績明顯好于國內市場。

據游戲財經匯不完全統計,今年以來,騰訊、網易、字節、B站四家大廠在海外共出手24次,已經達到去年全年的70%。目前B站和字節仍以國內投資為主,海外投資較少。

其中,騰訊貢獻了16起交易,平均每個月投資2家海外公司,網易貢獻了6起,B站和字節各貢獻1起。(注:騰訊目前已在海外投資收購多家公司,子公司Miniclip、Supercell的對外投資我們也納入統計范疇)

從投資風格來看,游戲大廠海外投資呈現出以下6個特點:

特點1:游戲廠商仍是最熱門的投資標的,3A工作室最受青睞。

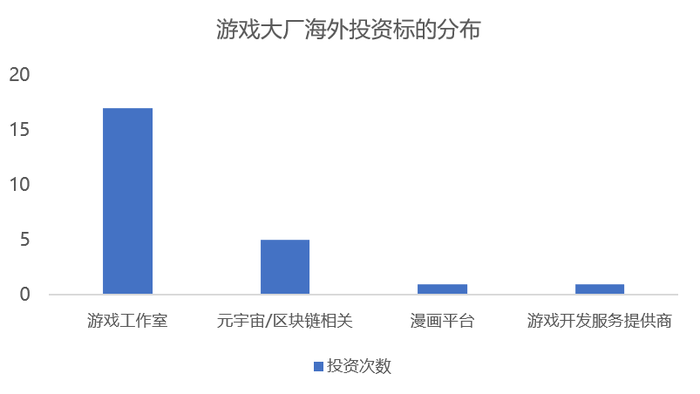

來源:公開資料;游戲財經匯制圖(不完全統計)

從標的屬性來看,同國內市場一樣,游戲公司同樣是最熱門的投資標的。

騰訊今年以來投資了12家海外游戲廠商,網易投資了4家,B站投資了1家,字節跳動沒有出手海外游戲廠商。

游戲廠商中,3A廠商最受青睞,騰訊網易今年以來均加大對主機及 PC 端領域投資——騰訊投資了10家3A游戲廠商,網易投資了3家。

騰訊網易為何加碼3A廠商?

一方面,海外端游市場份額近2成,騰訊網易如果想實現“國內、海外收入比五五開”的小目標,端游是絕不能放棄的市場;另一方面,騰訊網易投資3A廠商,順帶也將知名IP收入囊中,日后可以通過端改手實現反向輸出。

從游戲類型來看,網易所投資的游戲廠商主要專注于RPG游戲,騰訊除了收編射擊、RPG、動作游戲工作室,今年還收購了兩家休閑游戲廠商——Trailmix和Sybo Games。其中,Sybo Games旗下《地鐵跑酷》是休閑手游常青樹,累計下載超30億,日活3000萬。

在王者吃雞海外流水出現下滑、暫時也沒有新品填補之際,再次爆火的《地鐵跑酷》成為騰訊發力海外市場的新"拐棍”。

特點2:加碼區塊鏈游戲和元宇宙賽道。

除了布局傳統游戲業務,騰訊、網易兩家大廠也開始加碼區塊鏈游戲和元宇宙賽道。

騰訊參股了3家區塊鏈游戲開發商,以及1家元宇宙游戲開發商,網易參股了元宇宙UGC社交平臺BUD。

來源:公開資料;游戲財經匯制圖

字節跳動在海外沒有出手,但在國內并購了一家元宇宙社交公司波粒子科技,據了解該公司將負責Pico的VR社交業務。

特點3:交易活躍度不及去年,交易金額大幅縮水。

今年以來,游戲廠商在海外投資金額大幅縮水,在已披露交易金額的案例中,單筆交易金額超1億的有9起,單筆金額超10億的有2起,分別是騰訊3億歐元(約20.9億元)增持育碧,以及騰訊聯手索尼364 億日元(17.73億元)投資Fromsoftware(FS社)。

而在21年度,游戲大廠在海外的單筆投資規模明顯更大,比如騰訊以9.19億英鎊(約82億元)跨國并購英國Sumo Group,騰訊控股公司Netmarble21.9億美元(約153億元)收購SpinX Games,網易投資1.2億美元參股Kepler Interactive。

特點4:成熟大廠、大廠高管創辦的初創型公司“兩手抓”。

騰訊網易等大廠在海外市場實行成熟大廠、大廠高管創辦的初創型公司“兩手抓”的投資策略。

網易今年在海外市場出手4次,其中3家屬于暴雪、Bethesda、Epic Games等大廠高管創辦的初創型公司,只有1家是成熟游戲大廠——法國著名游戲工作室Quantic Dream。

騰訊也不例外。在投資育碧、Fromsoftware(FS社)、Inflexion Games、1C Entertainment、Sybo Games等知名大廠外,騰訊也押注了大廠高管創辦的初創型公司。

騰訊子公司Supercell投資了一家叫做Channel37的初創工作室,雙方將合作開發一款PC獨占游戲。Channel37創始團隊成員曾供職于育碧RedLynx、Mind Echoes和Second Order等工作室,積累了豐富的PC和主機游戲研發經驗。

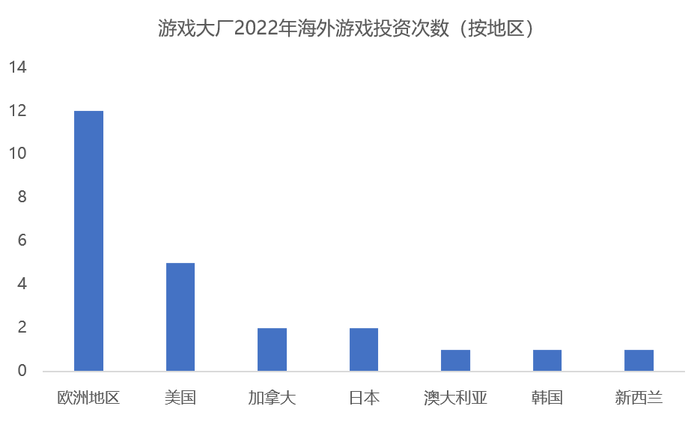

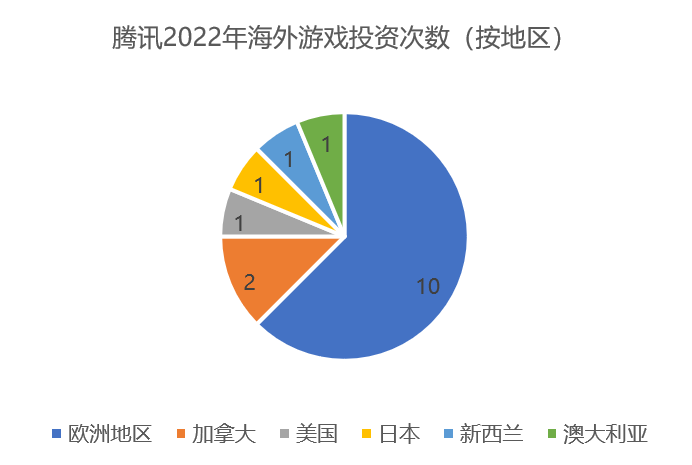

特點5:從地域來看,歐洲成為重要投資地,美國和加拿大次之。

國內游戲大廠的海外投資有一半流向了歐洲(主要是波蘭、法國、西班牙、英國),其次是美國和加拿大,三大市場合計占比近8成。

來源:公開資料;游戲財經匯制圖

來源:公開資料;游戲財經匯制圖

歐洲近兩年成為中國游戲投資者的主戰場。

騰訊今年16起投資有10起投向了歐洲市場,而網易今年的5起海外投資,3起投向美國,2起投向歐洲(法國和波蘭)。網易游戲近期收購法國著名游戲廠商Quantic Dream,這將成為網易在歐洲的第一個工作室。

游戲財經匯認為,大廠開始關注歐洲市場主要有以下兩點原因:第一,中美博弈,投資美企有政治風險;第二,歐洲經濟疲軟,企業缺錢,投資相對更有吸引力。

相較于其他大廠,騰訊子公司Miniclip、Supercell總部位于歐洲,投資歐洲企業相對更為方便。

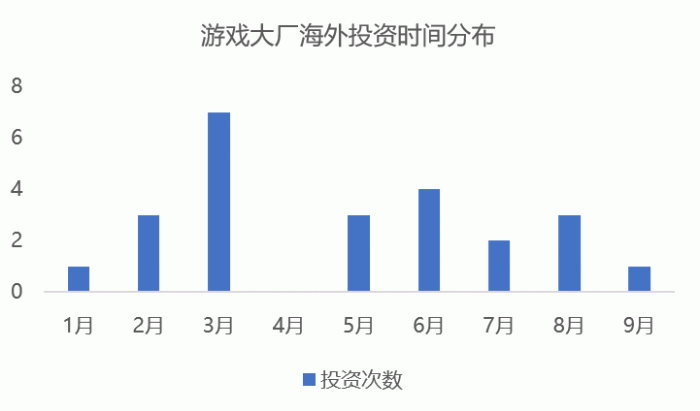

特點6:從投資時間來看,Q1活躍度最高,但大額交易集中在Q2、Q3。

來源:公開資料;游戲財經匯制圖

從投資時間來看,第一季度游戲行業活躍度最高,貢獻了45%以上的交易量。

具體來看,四家大廠在22Q1累計出手11次,Q2和Q3分別出手7次和6次(Q3還沒結束,數字可能還會上升)。

國內大廠參與的海外投資時間分布相對均衡,一季度投資數量較多,但大額交易主要集中在第二、三季度。

騰訊于第二季度收購休閑游戲開發商Sybo Games和Trailmix。第三季度,騰訊增持育碧,聯手索尼投資Fromsoftware(FS社),網易游戲收購法國著名游戲廠商Quantic Dream。

小結:

22年,游戲大廠在海外市場的戰績明顯好于國內市場。騰訊、網易、字節、B站四家大廠在海外共出手24次,已經達到去年全年的70%。

總的來看,游戲廠商仍是最熱門的投資標的,同時,大廠也開始加碼區塊鏈游戲和元宇宙賽道。從投資時間來看,Q1活躍度最高,但大額交易集中在Q2、Q3。

四、總結

2022年以來,游戲廠商對外投資呈現斷崖式下降。

據游戲財經匯不完全統計,今年以來,騰訊、網易、B站、字節跳動、靈犀互娛、三七互娛、吉比特、愷英網絡、中手游等游戲廠商在游戲相關領域僅出手60次,相較21年大幅縮水近7成。

游戲財經匯認為,國內大廠放慢投資腳步的原因主要由以下三點:

第一,受宏觀大環境影響,大企業重提“現金為王”。

第二,政策層面,互聯網行業監管趨嚴。

第三,市場潛在投資標的的“稀缺”,大廠加速海外投資。

國內市場方面,游戲投融資市場一夜降溫,B站超過騰訊、網易和字節,成為今年最活躍捕手。

從投資風格來看,游戲大廠國內投資呈現出以下4個特點:

特點1:游戲廠商仍是最熱門的投資標的,但大部分游戲公司被B站收入囊中,騰訊、字節今年在國內市場的投資重心放在了ACG領域,網易放在了劇本殺。

特點2:在優質標的稀缺的情況下,游戲大廠也開始扶持富有潛力的國內中小型游戲廠商。其中,知名大廠高管創辦的初創型公司備受青睞。

特點3:受互聯網反壟斷監管影響,今年并購市場交易活躍度下降,游戲開發商依然是最受青睞的并購標的。值得關注的是,B站取代字節跳動和騰訊,成為今年國內游戲行業并購主力軍。

特點4:從投資時間來看,Q1游戲行業活躍度最高,遠超Q2、Q3。

海外市場方面,游戲大廠在海外市場的戰績明顯好于國內市場。

據游戲財經匯不完全統計,今年以來,騰訊、網易、字節、B站四家大廠在海外共出手24次,已經達到去年全年的70%。目前B站和字節仍以國內投資為主,海外投資較少。

從投資風格來看,游戲大廠海外投資呈現出以下6個特點:

特點1:游戲廠商仍是最熱門的投資標的,3A工作室最受青睞。

騰訊網易今年以來均加大對主機及 PC 端領域投資——騰訊投資了10家3A游戲廠商,網易投資了3家。

特點2:騰訊、網易兩家大廠也開始加碼區塊鏈游戲和元宇宙賽道。

特點3:交易活躍度不及去年,交易金額大幅縮水。

特點4:騰訊網易等大廠在海外市場實行成熟大廠、大廠高管創辦的初創型公司“兩手抓”的投資策略。

特點5:從地域來看,歐洲成為重要的投資地,美國和加拿大次之。今年,國內游戲大廠的海外投資有一半流向了歐洲(主要是波蘭、法國、西班牙、英國),其次是美國和加拿大,三大市場合計占比近8成。

特點6:從投資時間來看,Q1活躍度最高,但大額交易集中在Q2、Q3。