文 | 英才雜志 顧天嬌

2022年9月9日,第一創業(002797.SZ)公告稱,第一大股東首創集團與北京國有資本運營管理有限公司(以下簡稱北京國管)簽署股份轉讓協議,后者以8.08元/股的價格收購前者持有第一創業的11.06%股權,轉讓總價37.55億。

本次權益變動完成后,首創集團將持有第一創業股份比例為1.6657%;北京國管持有第一創業股份比例為11.0576%,后者將成為第一創業大股東。

按照9月9日第一創業收盤價5.98元/股計算,這次股權轉讓交易溢價35%,而且8.08元/股的價格高于第一創業近三年80%時間的股價。

截至9月15日,第一創業收盤價為6.29元,市場反映平平,投資者期待的連續上漲也成“泡影”。那么第一創業價值如何,為何北京國管愿意高溢價收購?

避免踩線“一參一控”

首創集團,全稱北京首都創業集團,是1995年由市政府辦公廳、市計委、市財政局所屬的17家企業重組而成,是北京市國資委所屬國企。經過多年的發展,首創集團已經構建環保產業、基礎設施、房地產和金融服務四大核心主業,并布局文創產業。

目前,首創集團旗下有三家上市公司首創環保(600008.SH)、首創鉅大(01329.HK)、首創環境(03989.HK)和一家新三板掛牌企業首創大氣。

今年,首創集團或將迎來第四家上市公司——首創證券。

首創證券已于2022年9月1日通過發審委IPO審核,上市近在眼前。

而本次交易或許與首創證券上市有極大關系。

根據首創證券招股說明書(申報稿),首創集團持有首創證券約15.52億股,占總股本的比例為63.08%,為公司的控股股東。

早之前,為避免同一股東旗下的證券公司間的關聯交易與同業競爭,證監會就對證券行業提出了“一參一控”的政策要求。所謂“一參一控”,即一家機構或者受同一實際控制人控制的多家機構參股證券公司的數量不得超過兩家,其中控股證券公司的數量不得超過一家。

既然首創集團已經控股首創證券,那么對于另一家證券公司只能是參股的形式。

在首創集團協議轉讓第一創業股份之前,它持有后者12.72%的股權,為第一大股東,與第二大股東華熙昕宇持股比例差6%。雖然第一創業始終稱自己沒有實際控制人,但是首創集團持股比例要大幅高于第一創業的其他股東,而且8個非獨立董事席位中,首創集團占2位,有較大的話語權。

發審委也就首創集團持股第一股份的問題多次問詢,比如第一創業是否有防止首創集團變相突破證券公司“一參一控”規定的具體安排。

因此,這次首創集團轉讓第一創業的股權,確實有可能是在為首創證券上市掃清障礙。

而且交易對方北京國管于 2008 年 12 月由北京市政府出資設立,注冊資本 500億元,也是北京市國資委旗下企業。因此,這次交易也可以被看做是北京國資委對內部資產的一次重組。

第一創業不進反退

在這次股權轉讓交易中,最受關注的就是轉讓價格。

根據協議內容,第一創業11.0576%的股權,股份轉讓價格為 8.08 元/股,轉讓總價款為 37.55億元。

對應第一創業100%股權估值為339.55億,高于其上市以后的60%時間里的市值水平,且高于其近三年80%時間里的市值水平。

有人會說,目前整個券商板塊都處于歷史估值低位,第一創業的轉讓價格高一些也算合理。

不過,從PB來看,本次交易對應第一創業PB為2.25倍,在申萬二級行業分類下的證券板塊中,行業均值也僅1.62倍、中值為1.24倍。2.25倍的PB僅低于華林證券、東方財富、錦龍股份、中信建投、中金公司以及財達證券5家公司。

從PE(TTM)來看,第一創業本次交易的PE為51.29倍,也遠高于行業平均的21.26倍。

估值高企的另一邊,是第一創業屢遭二股東減持,它到底價值如何?

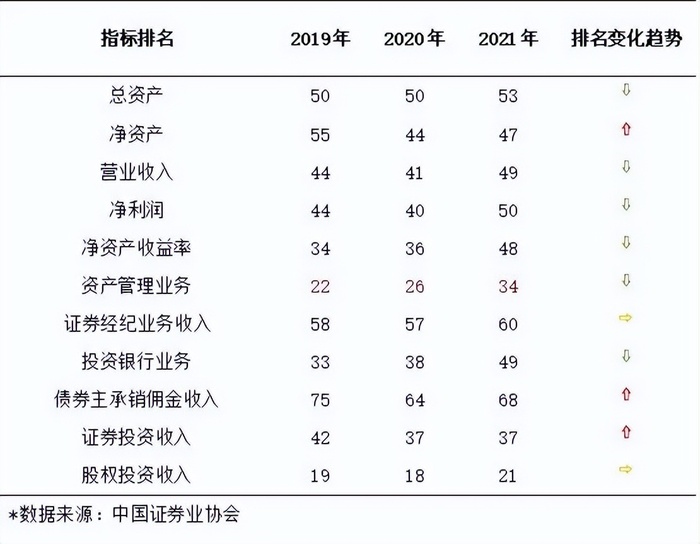

首先從大的排名上看,在中國證券業協會公布的2021年證券公司經營業績排名情況中(約106家公司納入排名),第一創業總資產位列53位、凈資產位列47位、營業收入位列49位、凈利潤位列50位、凈資產收益率位列48位,總體來看處于行業中游位置。

但是近兩年,第一創業的表現在競爭激烈的證券行業并不算亮眼,除了凈資產排名略有提升以外,總資產、營收、凈利潤、凈資產收益率的排名均在下降。2019年的時候還能稱的上處于中上游,現在卻有“退步”的跡象。

在年報中,第一創業反復強調致力于成為有固定收益特色的、以資產管理業務為核心的證券公司。

這一點在它的收入結構上也有所反映,2021年第一創業資管業務占比最高為33%,其次為經紀業務占比25%,固定收益業務占比為12%,自營業務占比11%,投行業務占比5%,其他業務收入占比分別為9%。

2019年、2020年、2021年第一創業的資管業務分別實現營收8.55億元、8.13億元、10.88億元,2022上半年收入5.82億元,同比增長22%。總規模保持較高增速。

截至2022年6月30日,資管業務的重要子公司創金合信受托管理資金總額7741.16億元,較2021年末下降4.51%。其中,公募基金受托管理金額同比上漲28.46%至888.41億元,成為增長亮點。創金合信權益類基金近三年、近兩年收益率分別為180.94%和86.22%,行業排名第4名和第6名。

從營收增速和子公司產品的市場表現來看,第一創業的資管業務都堪稱公司的“壓艙石”。

但從上文統計的排名表格可以看到,按照中國證券業協會的統計口徑,第一創業資管業務收入排名從2019年的22位降至2021年34位。包括中銀國際、華安證券、浙商證券、平安證券等十余家券商在去年超越了第一創業。

與此同時,第一創業資管業務的毛利率水平也大幅下降,從2019年的46.23%降至2021年的26.83%。

在資管業務方面排名靠前的券商中,如中信證券2021年資產管理業務的毛利率在49%、國泰君安56%、海通證券54%、中金公司37%、光大證券58%,其他公司也少見有30%以下毛利率的。

這樣來看,第一創業資管業務的成色可能不及表面看上去那么靚麗。

在固定收益業務方面,第一創業涉及固收產品的銷售和投資交易,包括國債、地方政府債、政策性金融債、非金融企業債務融資工具等固定收益產品的銷售工作,以及在銀行間市場參與包括現券、回購等多種固定收益產品的交易,履行銀行間市場做市商義務,參與國債期貨、利率互換等衍生品交易。

2019-2021年,固定收益業務營業收入分別為4.30億元、3.56億元以及4.03億元,同比增長率分別為3.69%、-17.15%以及13.17%;上半年實現營收2.07億元,同比增加32.24%。

可以看到固收業務的營收并不穩定,而且其毛利率近三年也在33%-66%之間來回波動。

一方面,它在銀行間市場參與交易活躍度顯著提升,比如上半年銀行間和交易所市場的債券交易量為2.61萬億元,同比增長42%,銀行間市場做市交易量為8619億元,同比增長67%,這就驅動了該業務營收和毛利率的增長。

另一方面,固收銷售競爭日益激烈,由于各品種債券承銷商持續擴容,雖然第一創業今年上半年固收銷售產品數量為3182只,同比上升22%,銷售總金額卻同比下降32%至912.68億元。

在固收產品銷售承壓的背景下,第一創業固收業務上半年實現的營收增長和毛利率回升能否保持還有待進一步觀察。

老朋友北京國管

在9月10日披露的詳式權益報告書中,北京國管表示,受讓第一創業股份后,北京國管可積極調動各方優質資源,進一步推動第一創業市場拓展與業務發展,強化股東賦能與戰略協同,促進第一創業價值提升與國有資產保值增值。

事實上,早在它接手之前,就在業務上與第一創業來往密切了。

北京國管實力雄厚,截至2021年末,其總資產為3.33萬億元,2021年實現營業收入1.41萬億元,凈利潤654億元。

截至目前,北京國管劃入市屬企業集團共計14家,比如有京能集團、首開集團、首鋼集團、京城機電、北汽集團、同仁堂集團等。北京國管還直接持有金隅集團、北京城鄉、京東方、華潤醫藥、京糧控股等多家上市公司股權。

這其中,金隅集團曾是第一創業投行業務的一大客戶。包括2020年金隅集團公開發行公司債項目、2021年A 股市場第二大資產規模并購重組項目——冀東水泥并購重組項目,以及更早之前的兩次定向增發等,第一創業都有參與。

憑借北京國管的產業資源,未來第一創業在業務拓展方面或將有所表現。

目前我國證券公司業務同質化嚴重,業務品種和目標客戶群類似,行業整體競爭日趨激烈。為了應對行業“內卷”,有的券商通過發行上市、公開融資的方式增強資本實力;有的券商通過收購兼并擴大業務規模、取長補短;有的券商做精做細、打造特色業務,形成差異化競爭優勢。

對于第一創業這樣排在中游的券商來說,打造特色的固定收益業務、以及夯實核心業務資產管理業務的戰略,是形成專業口碑和競爭優勢的重要方式。但是其資管業務和固收業務的業績都不算穩定,公司成長性存在隱憂。

本次北京國管入股,不僅僅給第一創業帶來了客戶或項目資源。今年以來,包括中金公司、中信證券、東方證券、興業證券等配股募資均超百億,在熱衷于配股融資的券商中,如果未來第一創業也想通過配股增強資本實力,一個資金實力雄厚的大股東也將有助于募資的順利推進。