文|雷達財經 李亦輝

編輯 | 深海

如不能通過港交所批準,一個月后的10月23日,珠海萬達商業管理集團股份有限公司(下稱“珠海萬達”)的二次遞表或將再次“失效”。

在此之前,珠海萬達控股股東,大連萬達商業管理集團股份有限公司(下稱“萬達商管”)率先披露中報業績。

中報顯示,過去半年,萬達商管的營收為244.03億元,同比增長7.12%;凈利潤為67.44億元,去年同期為71.61億元,同比下滑5.82%。

財報披露的前兩日,8月29日,標普全球評級將萬達商管及其香港子公司萬達商業地產(香港)有限公司(下稱“萬達香港”)的評級展望自穩定調整至負面。

標普認為,萬達商管旗下子公司珠海萬達能否成功上市存在不確定性,若珠海萬達未能如期成功上市,未來12至18個月內萬達商管和萬達集團都將面臨較大的流動性壓力。而由于目前文化與地產開發業務板塊的營商環境充滿挑戰,萬達集團的再融資風險可能也會上升。

行業人士認為,珠海萬達能否成功上市至關重要,關乎著萬達商管是否要執行近400億元的股份回購,這又進一步影響著萬達集團的流動性和再融資能力。

遺憾的是,珠海萬達于2021年10月21日遞交的招股書屆滿六個月已“失效”,今年4月22日的二次遞表“保質期”也所剩無幾,目前還無進一步消息,留個王健林的時間不多了。

萬達商管經營業績下滑

8月31日,萬達商管通過中國貨幣網和上海清算所網站披露了公司債券2022年中期報告。

財報顯示,2022年上半年公司營收為244.03億元,同比增長7.12%;利潤總額93.7億元,相比去年同期95.15億元小幅下滑1.52%;凈利潤為67.44億元,去年同期為71.61億元,同比下滑5.82%。

主營業務按收入來源劃分,上半年投資物業租賃及管理板塊收入225.09億元,較上年同期的209.96億元有所增長;酒店運營實現收入3.87億元,較上年同期的6.57億元大幅下滑;其他板塊收入14.65億元,上年同期為10.64億元。

根據萬達酒店發展此前披露的中期業績報告,截至上半年末,萬達管理的酒店網絡包括97家酒店,運營客房24609間,覆蓋中國78個城市,以及土耳其伊斯坦布爾。

費用方面,萬達商管各項費用均比上年大幅增長。具體來看,銷售費用在今年上半年為6.6億元,高于上年同期的5.96億元;其中廣告促銷費占據大頭,今年上半年為5.97億元。

2022年上半年,萬達商管管理費用為19.82億元,上年同期這部分開支為18.66億元。值得關注的是,上半年公司包含在管理費中的律師、訴訟費高達2870萬元。

另外,今年上半年萬達商管的財務費用同樣大增,期內的60.25億元高于去年上半年的47.5億元。今年上半年,公司僅利息支出就達40.5億元。

報告中也披露了萬達商管集團母公司萬達集團上半年的凈利潤為28.58億元,同比上漲72.58%。

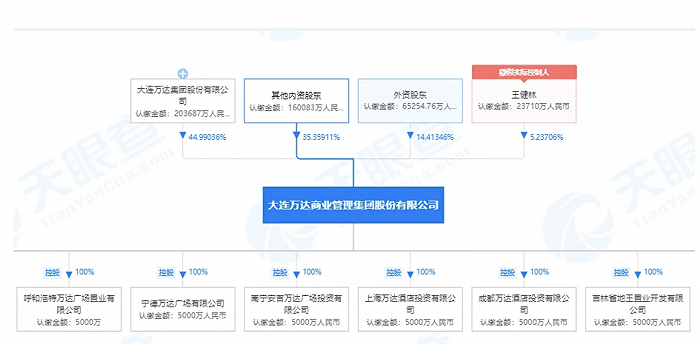

天眼查顯示,大連萬達集團 持有萬達商管44.99%股權,王健林直接持有萬達商管5.24%股權,王健林也是萬達商管實控人。

截至上半年末,萬達商管的總資產為5921.23億元,與往年同期數據基本持平;總負債3007.16億元,較上年同期2998.29億元小幅增長;資產負債率為50.79%,較上年同期的51.28 %略微下降。

根據有息債務及變動情況,截至6月末,萬達商管合并報表范圍內有息債務總額1398.25億元,有息債務同比變動減少1.32%。

報告期末合并報表范圍內有息債務中,信用類債券余額396.22億元,占有息債務余額的28.34%,其中2022年下半年到期或回售的公司信用類債券170億元;銀行貸款余額963.96億元,占有息債務余額的68.94%;非銀行金融機構貸款19.66億元,占有息債務余額的1.41%;其他有息債務余額18.41億元,占有息債務余額的1.32%。

在現金流方面,上半年萬達商管籌資和投資現金流均為負。

具體來看,截至6月末,萬達商管取得借款收到的現金為157.31億元,同時償還債務支付的現金為182.5億元,公司上半年籌資活動產生的現金流量凈額為-83.86億元;同期,投資活動產生的現金流量凈額為-99.27億元。

截止2022年6月30日,萬達商管經營活動產生的現金流量凈額為83.7億元,期末現金及現金等價物余額為315.53億元。

但與此同時,公司對應的一年內到期借款2.42億元,一年內到期應付債券69.91億元,長期借款21.95億元,應付債券232.54億元,其他非流動負債2.58億元。

萬達商管評級展望負面

目前,萬達商管控股子公司珠海萬達還處在上市關鍵期,但已有機構出手下調了萬達商管的信用評級。

據樂居財經,8月29日,標普全球評級發布報告,將萬達商管以及其子公司萬達香港的評級展望從“穩定”調整至“負面”。

同時,標普還確認了萬達商管的長期發行人信用評級為“BB+”,萬達香港的長期發行人信用評級為“BB”,萬達香港擔保的高級無抵押票據的長期發行評級為“BB”。

標普認為,如果珠海萬達未能成功上市,萬達商管和母公司萬達集團在未來12至18個月內都將面臨巨大的流動性壓力。由于珠海萬達上市存在不確定性,標普將萬達商管展望調整為負面。

標普指出,2021年下半年,萬達商管從珠海萬達的若干Pre-IPO投資者那里獲得了395億元的投資。此后,萬達商管利用這些資金償還債務并進行流動投資。

標普認為,如果公司在2023年底前未能完成珠海萬達的上市工作,公司有義務向Pre-IPO投資者回購股份,因此標普將395億元的Pre-IPO資金視作為債務處理。

標普表示,上市申請結果、上市時間和市場價值仍存在不確定性。如果珠海萬達在2023年底前未能上市,且所有Pre-IPO投資者選擇執行回售權退出投資,萬達商管和大連萬達集團的流動性和財務指標或將惡化。

除此之外,在充滿挑戰的商業環境中,大連萬達集團的文創和物業開發部門再融資風險也可能上升。這取決于房地產市場的受影響程度,以及文創行業面臨的嚴峻商業環境。

文創方面,標普指出,萬達集團文創產業板塊(核心為萬達電影和萬達體育)的業績在2021年恢復良好,但由于疫情的原因,預計2022年文創領域的表現將較弱,尤其電影院業務仍受到影響。

地產方面,標普稱萬達集團恢復了萬達地產的房地產開發業務。然而,在當前房地產市場低迷的情況下,萬達地產的土地投資支出和增長趨勢仍存在不確定性,可能會影響大連萬達集團的財務指標。

因此,標普認為萬達集團的信用狀況被其資本密集型的房地產開發和自由支出驅動的文創業務所拖累,未來幾年,母公司較弱的信用狀況又將繼續制約萬達商管的評級。

而對于萬達商管當前評級的確認,標普預計該公司穩定的租賃業務將在未來12至18個月繼續支撐其信用狀況。

憑借強大品牌認知度,90%以上的租戶均為固定租賃協議,萬達商管的租金收入不受租戶銷售業績的約束,即使在市場條件不利的情況下也能保持相對穩定。

標普預計,萬達商管的輕資產購物中心擴張將支持該公司的持續去杠桿化,但輕資產模式的實施也可能帶來執行風險。

由于萬達商管在其輕資產業務中并沒有持有購物中心,或將存在交易對手風險。另外萬達商管是否能夠復制其成功案例,并在人口較少、消費較弱的低線城市長期保持其增長趨勢也存在不確定性。

最后,標普表示,如果發現珠海萬達商業在2023年底前的IPO存在重大障礙,導致萬達商業和大連萬達集團的流動性惡化至不足水平,標普可能會下調評級。

如果大連萬達集團的信用狀況惡化,標普也可能下調評級,原因可能是再融資的不確定性導致現金流減少,或大舉擴張房地產開發和重資產文創業務。

珠海萬達上市之路仍懸而未決

在今年4月份二次遞交招股書后,目前珠海萬達的上市之路仍懸而未決。

珠海萬達是從萬達商管剝離的輕資產運營平臺。2014年12月23日,大連萬達商業地產股份有限公司曾在港交所上市,后于2016年9月20日退市。

2018年2月22日,公司更名為現在的萬達商管,宣布將轉型輕資產,并開始出售海外資產項目。

2020年9月,萬達商管正式對外宣布,從2021年開始,全面實施“輕資產”戰略,即基于自身的品牌影響力和資源整合能力獲取市場及項目,但并不承擔項目場地的資金,只負責項目的設計、建設和運營,從中分得收益。

2021年3月24日,萬達商管一紙公告,宣布從排隊近六年之久的A股IPO隊伍中撤退,預示著公司回A失敗。

隨后的3月29日,萬達集團在官網發布消息稱,萬達商管與珠海市政府簽署協議,將重組后的萬達輕資產商管公司落戶珠海橫琴,也就是此后去港交所上市的珠海萬達。

同時,珠海國資委出資30億戰投入股擬上市平臺萬達輕資產商管公司珠海萬達商管。

資產重組完成后,珠海萬達還開啟了一輪Pre-IPO融資。據中誠信披露,萬達商管全資子公司珠海萬贏企業管理有限公司(簡稱“珠海萬贏”)與部分境內外投資者簽訂股份轉讓協議,將其持有的珠海萬達21.17%股權轉讓給碧桂園、中信資本、騰訊、PAG太盟投資集團等投資者,共計融資金額約380億元。

根據前述標普的報告,萬達商管和這批投資者簽署了有關上市進程的承諾,如果珠海萬達在2023年底前未能完成上市工作,萬達商管有義務向Pre-IPO投資者回購股份。

除此之外,根據之后披露的招股書,萬達商管及珠海萬贏還簽署了一份業績方面的對賭協議。

根據這份協議,萬達商管同意保證珠海萬達2021年預估實際凈利潤及2022年、2023年扣除非經常性損益的經審計凈利潤將分別不低于51.9億元、74.3億元及94.6億元,如未達成,將以零對價轉讓股份或者支付現金補償。

2021年10月21日,萬達商管向香港聯交所遞交上市申請,在屆滿六個月失效后,今年4月22日又重新遞交更新后的申請材料。

更新后的招股書顯示,2021年珠海萬達收入234.81億元,毛利潤達到105.22億元,但凈利潤僅為35.12億元,與51.9億元承諾金額相差甚遠。

目前,珠海萬達的上市進程暫無進展。不過,留給王健林的時間并不多。

根據港交所規定,擬上市公司的招股書有效期是六個月,如果申請上市公司6個月內未完成上市,招股書就會進入失效狀態。據此計算,如果不能在近期通過港交所批準,珠海萬達的招股書將在10月23日再次失效。

目前,市場對珠海萬達的估值不得而知,但若繼續等待上市的最佳時機,則代價也不輕,這對王健林而言不是一個容易的選擇。