文|投資界PEdaily 周佳麗 楊文靜

我們要從一則公告說起。

數天前,國內休閑食品上市公司來伊份內部召開董事會,審議通過了《關于終止參與對外投資消費產業基金的議案》。一年前,來伊份擬作為LP出資3493萬元參投一支消費產業基金,時過境遷,這筆出資現在告吹了。

公告里,來伊份直接給出了原因:現因宏觀經濟環境的變化及行業競爭態勢發生變化。為維護公司及廣大股東的利益,經審慎考慮,公司及基金合伙各方一致決定暫不設立該基金。

這是LP撤資的最新案例,既給本已寒冬的消費投資潑了一盤冷水,也讓人們一窺當下人民幣募資的窘況。上市公司歷來是LP圈的“四大金剛”之一,也是目前十分稀缺的社會化資金活水。此次來伊份終止出資,所有VC/PE都希望只是個例。

一個真實案例:LP撤了,收回出資承諾

這一切要追溯到一年前。

早在2021年5月份,來伊份曾發布一份公告顯示,公司對外投資了嘉興景添投資合伙企業(有限合伙),基金運作期限為五年,管理機構為上海漢心景紅投資管理有限公司,總規模為7000萬元。

其中,來伊份的附屬企業來伊份企業發展擬作為有限合伙人認繳出資總額為人民幣3493萬元,占基金49.90%份額;漢心景紅資管擬作為普通合伙人認繳出資總額為人民幣7萬元,占基金0.10%份額;茸丞企管擬作為有限合伙人認繳出資總額為人民幣3500萬元,占基金50.00%份額。

彼時,消費投資還是最為熱門的賽道。根據協議,該基金主要投資布局于食品飲料、調味品及新零售等消費產業相關領域的境內外優質或高成長的企業,拓寬投融資渠道,整合產業資源,打造食品產業生態圈,為所有合伙人獲取投資回報。

成立于1999年,來伊份是國內休閑食品行業上市公司。早年間,創始人郁瑞芬和丈夫施永雷帶著借來的3000元開店,首次在零食領域開創了傳統產業與現代經營結合的模式,20多年間,一步步從賣冰淇凌的小店做到了零食巨頭。

2016年10月,來伊份登陸上交所,成為主板“零食第一股”,上市一個月后曾創下58.05元的最高點,但此后股價一路下行。受到競爭沖擊,來伊份的主體業務開始逐漸式微。從歷年財報來看,來伊份的營業收入連續幾年都處于增速下滑的狀態,到2021年才開始回暖。在凈利潤上,2018年至2021年分別為0.10億元、0.10億元、-0.65億元、0.31億元。

雖然2021年扭虧為盈,同比增長147.55%,但很大一部分的利潤增長都與投資收益有關。事實上,投資已經成為來伊份業務拓展的另一條路徑。天眼查顯示,在直投方面,來伊份今年1月投過新銳低度酒品牌“初氣”,以及2018年領投了互聯網情感消費平臺“心生集團”。而作為LP,來伊份曾從2015年起就出資過包括嘉興景添投資合伙企業(有限合伙)等7支基金,其中有4支基金的GP都是金鼎資本。

但這一次,來伊份選擇臨時終止出資。公告提及,8月26日,公司召開第四屆屆董事會第十九次會議,審議通過了《關于終止參與對外投資消費產業基金的議案》,決定終止參與對外投資消費產業基金事項未涉及關聯交易。

作為主要LP的來伊份選擇終止出資,意味著該消費產業基金大概率告吹了。

人民幣募資境況:民營LP少了

來伊份終止出資并非個例。

“今年大家都不太歡迎消費VC,壓力很大。”最近見了上海一位消費投資人,他聊起了自己的募資遭遇。回想起上半年頻頻暴雷的獨角獸們,他忍不住感嘆,這些現象加劇了LP對消費投資的擔憂,“消費GP可能是今年人民幣募資最難的群體。”

這既是消費遇冷下的真實寫照,也是當下人民幣募資境況的一縷縮影。不止消費GP,募資話題已經成為絕大部分人民幣基金的頭等大事。一位醫療投資人朋友透露,他所負責的新基金募了兩年還未完全Close,過程之艱巨不言而喻。

“可能LP自己也沒錢了。”這一幕,白妍深有感觸。今年年初,她正緊鑼密鼓地推進著所負責的新基金募資,眼瞅馬上就要首關了,遂按商定的基金份額,向其中一家上市公司LP發出了繳款通知函。

出乎意料的是,對方在幾天后突然變卦——二級市場行情不好,公司自身現金流緊張,不能參與出資了。這打得白妍措手不及,“被傷到了,但敢怒不敢言,只好抓緊啟動預案。”

受到宏觀經濟環境、新冠疫情等多重因素的沖擊,加上存量項目的退出與虧損難題,一級市場募資環境不容樂觀。一線募資從業者更是感知到寒意,他們發現,目前民營LP和高凈值個人出資受到影響最大,中斷或終止出資的概率越來越高。

“民企LP出資更為謹慎是當前的普遍現象。”上海一家正在募集新基金的創始合伙人分析,很多基金出現了部分LP無法出資的情況,來自民營LP的資金壓力也越來越大,核心是由于內外部宏觀形勢,讓不少企業家信心不足,這個情況預計在一系列方向更為明確之后會有所改善。

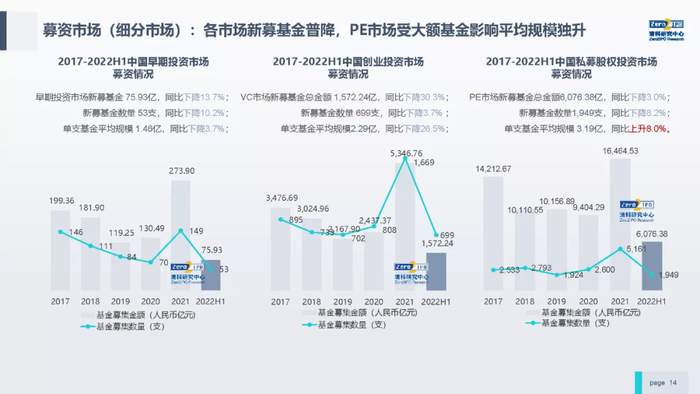

清科研究中心報告顯示,2022上半年,在疫情反復、資本市場環境變化等因素的持續影響下,募資市場活躍度呈現走低趨勢,新募基金數量2701支,同比下滑7.2%,披露募集金額7724.55億元,同比下降10.3%。

目前,以國企/央企、政府引導基金為代表的國資LP日漸成為人民幣基金的重要募資方。清科研究中心報告顯示,上半年國資LP的披露出資額占比超七成,且市面上100億規模以上的大基金,全都由國資背景的基金管理人管理。

社會化募資緊張,很多知名機構都募不到款。在不久前的福建創新發展大會發言中,深創投副總裁蔣玉才提到,原先支持創投行業發展的“四大LP”,即上市公司、房地產資金、理財資金、高凈值客戶基本難以為繼,“新四大LP”——政府引導基金、險資、國企、產業資本已經成為主要的募資對象。

政府資金主要任務是配合著地方的產業升級以及招商引資。當這類LP在中國股權投資行業的滲透越來越深,有業內人士坦言:“擔心現在VC/PE機構的市場化、商業化程度進一步降低,體現不出一個基金管理人的真正水平,有的甚至已經淪為政府招商引資的工具。”

市場正在淘汰不賺錢的GP

募不到彈藥,越來越多VC/PE基金管理人變成“僵尸機構”,直至漸漸消失在大家的視野里。“創投行業還遠遠沒有到達黎明前黑暗,只是剛剛進入黑夜”——幾天前,蔣玉才這一席話驚醒了所有人。

他指出,未來幾年,一大批資金管理規模小的基金管理人將面臨生存難題,行業將興起并購浪潮,將真正推動創投基金管理人整體水平的提高。換言之,不專業的基金管理人將被出清,將是中國股權投資行業健康發展的必經過程。

而當下創投行業最大的問題,還是VC/PE自身的流動性問題。一位創投大佬講起了自己的親身經歷。2020年底見了一位基金創始合伙人,當時他們基金的賬面回報是12倍。但到2021下半年,這一數字變成了3.5倍,今年上半年再看,只剩下不到兩倍的回報。

“上市看著挺好,但上市之后開始破發,這是流動性的問題,背后還涉及到基金的流動性問題,給LP回報的流動性問題。”他建議同行,新的行業背景下,GP們更有責任把基金的流動性做得更好。

千言萬語,給LP賺錢才是硬道理。無論市場冷暖,能為LP賺到真金白銀的GP,永遠能募到錢。根據歷史經驗,這個行業每一次洗牌都是從募資開始。

如我們所見,今年依然有不少大額募資出爐——紅杉中國完成新一期約90億美元基金募集;啟明創投第七期人民幣基金首輪關閉,規模為人民幣47億元;達晨財智新一期綜合基金已經簽約認繳超30億元;BAI資本完成首期7億美元募集;凱輝人民幣成長基金二期完成超16億元首關;高瓴40億碳中和新基金落地南京;眾為資本新人民幣基金首關10億;還有華興新經濟基金完成第四期人民幣基金30億元首關、豐年資本超10億元人民幣基金完成首關、維梧資本40億人民幣基金首關.....不勝枚舉。

今年更早之前,IDG資本百億零碳基金、元璟資本20億三期人民幣基金,以及藍馳創投、盈科資本、蔚來資本等機構也紛紛傳來了人民幣基金募資捷報。此外還有更多“小而美”垂直新基金涌現。

當然,除了“新四大LP”以及社會資本外,VC/PE也在等待長線資金入場。這幾年,東方富海董事長陳瑋一直在強調中國創投行業缺少長錢,“全球主流創投市場,LP都以長線資金為主,養老金、保險資金、退休基金、慈善基金等,而我國是以引導基金為主的LP結構。”可以說,所有VC/PE都在翹首以盼以社保基金為代表的長線資金開閘。

如今,站在行業嶄新的交界口,我們不得不承認,過去那段時光已經一去不復返,現在VC/PE們所經歷的,或許是未來幾年的新常態。時代的洪流中,大家最樸素的任務是——認真做好手上的事。

*文中白妍為化名