文|星圖金融研究院 黃大智

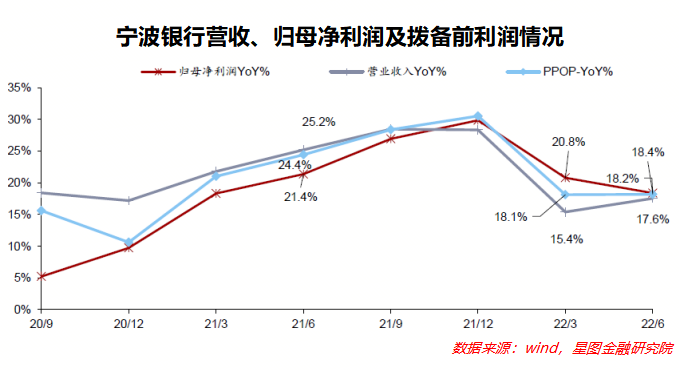

8月27日,寧波銀行發布2022上半年報,上半年實現營業收入294.1億元,同比增長17.6%,歸母凈利潤112.7億元,同比增長18.4%。

近些年來,銀行股整體行情整體低迷,代表上市銀行整體表現的中證銀行指數從2015年至今基本原地踏步。但區域性中小行表現亮眼,寧波銀行更是其中最成功的代表,在資本市場上也一度成為與招商銀行、平安銀行并駕齊驅的“成長性銀行”。

但今年以來,寧波銀行股價表現不佳,年初至今跌幅已達30%。在A股上市銀行中,跌幅也在前列。拋開銀行業整體當前面臨的息差收窄、資產質量惡化、財富管理轉型較難等一系列問題,對于寧波銀行本身而言,過去支撐其成為成長股的優勢,如今也成為市場擔憂其未來發展的因素,而半年報中,或許可以解答這些擔憂。

01

從過去寧波銀行多年的高速成長來看,主要在于作為一家經濟發達地區的城商行,在戰略上的準確定位和戰術上的堅定執行。包括對公深耕中小企業,零售側重消金、私人銀行業務,成功地打造了一個基于本地民營經濟特色的優質地方城商行。

具體來看,從2012年以后,寧波銀行已經維持了將近10年的高速增長,除2020年受疫情影響因素外,其余年份凈利潤增速均保持在16%以上,年均凈利潤增速達到接近20%的水平。今年上半年表現同樣優秀,營業收入、歸母凈利潤分別同比增長17.6%和18.4 %,增速相較于一季度分別增加2.2 pct 和減少2.4 pct。

營收方面分開來看,2022上半年利息凈收入173.03 億元,同比增長 8.3%,在營業收入中占比為 58.8%;非利息收入 121.09 億元,同比增長34.01%,占比為 41.2%,較去年同期提升 5.05 pct。

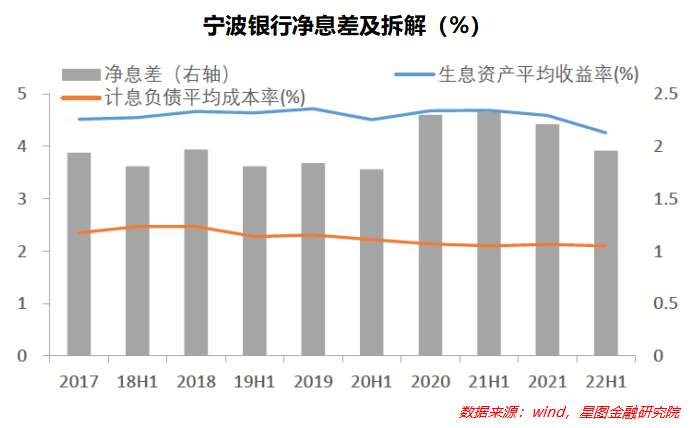

利息凈收入取決于凈息差,也是多數銀行營收中最主要的占比部分。上半年寧波銀行凈息差為1.96%,相比一季度下降28BP,同比去年上半年降低37BP,從這方面而言是個不利消息,主要原因在于資產端的收益率下行較大。上半年央行分別于1月和5月兩次下調LPR報價,直接影響了對公和零售業務的貸款定價,寧波銀行上半年生息資產收益率較年初下降33BP 至4.26%。相比之下,雖然銀行存款利率同樣有一定下調,但下調幅度遠不及資產端下行速度,上半年寧波銀行計息負債成本率較年初下降3BP 至2.10%,與生息資產收益率下降的33BP相差甚遠。

在同類城商行中,寧波銀行的非息收入占比優勢一直較大,多年都處于第一的位置,并主要由代理業務和投資收益拉動。

雖然上半年利息凈收入受宏觀環境影響表現欠佳,但非利息凈收入的出色表現支撐了營收的超預期增長。上半年非息收入同比大增34.0%至121.1億元,占營收比重升至41.2%,較去年同期提升5.1pct,成為拉動營收增速的重要支撐。

同樣分項來看,非利息凈收入包含手續費及傭金凈收入和其他非利息收益。上半年由于資本市場大幅度波動,財富管理方面收入受到較大影響,影響其基金等產品代銷收入下降了6.8%,不過得益于良好的成本費用管理,代理類收入相關的成本支出下降了28.2%,使得手續費及傭金凈收入整體取得5.04%的小幅度增長。

其他非利息收益的表現是本次中報中營收超預期增長的重要原因。同比大幅增長51.3%至85.7億元,主要受益交易性金融資產投資收益增加、衍生金融工具公允價值提升。

這里面需要指出的是,寧波銀行的有著顯著優異與同行的投資能力。其他非息對營收的貢獻也優于大多數同業,近些年來其他非息對營收貢獻,顯著優于同類城商行。其投資類的金融資產連續多年超過貸款,在上市城商行中位居首位。寧波銀行通過對政府債券、貨幣基金等免稅資產的高占比配置,降低有效稅率,也是其高利潤增長率、高ROE的重要原因之一。

02

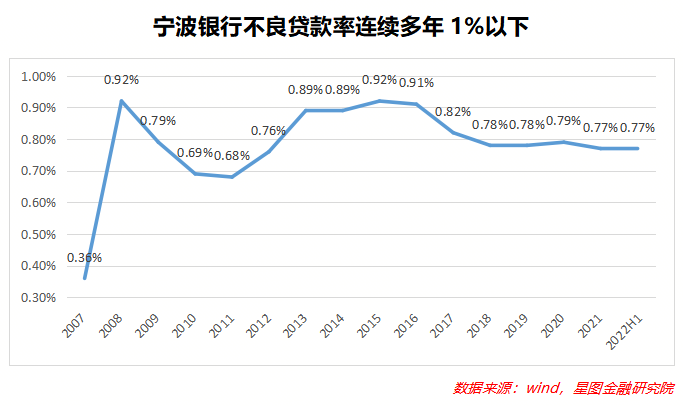

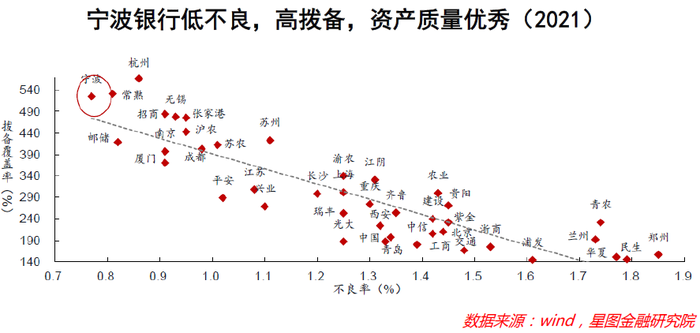

在資產質量方面,截至2022上半年末 ,寧波銀行不良貸款率0.77%,繼續保持較低水平,與2021年末持平。從2004年開始,寧波銀行是唯一一家連續18 年不良率低于 1%的A股上市銀行。特別是從2014年之后,不良貸款率一路走低,成為上市銀行中增速高且資產質量優秀的“稀缺股”。

而從原因來看,一是與寧波銀行本身所處的地域有高度相關性。寧波銀行地處浙江,是近些年經濟高速發展的區域,民營經濟發達,制造業基礎雄厚,居民財富水平在全國也處于最前列位置,是銀行業最好的經營沃土。二是對不良資產的良好處置,2012年溫州、杭州、寧波等地曾出現過一次債務加樓市的雙重危機,因此期間不良有所增長,但在區域風險出清后,寧波銀行不良重新回到較低水平。而即便是在2012年多重危機沖擊之下,不良亦保持在1%以下。三是銀行自身的風險文化,寧波銀行秉持“控制風險就是減少成本”的風控理念,多年來資產質量都是上市銀行中的“模范生”。同時通過較高的撥備覆蓋率,為資產質量留下了較大的安全邊際,其撥備覆蓋率曾在2012-2020年A股上市銀行中連續四年保持首位。

具體到上半年的資產質量來看,0.77%的不良率與去年年末持平,仍然領先于行業和同類城商行。其中零售貸款不良率較上年提升9BP至1.33%,主要原因在于疫情影響下居民收入水平下降對消費貸和經營貸資產質量的擾動有關,但對公貸款不良率也較上年末下降2BP至0.45%,整體資產質量仍保持穩健。

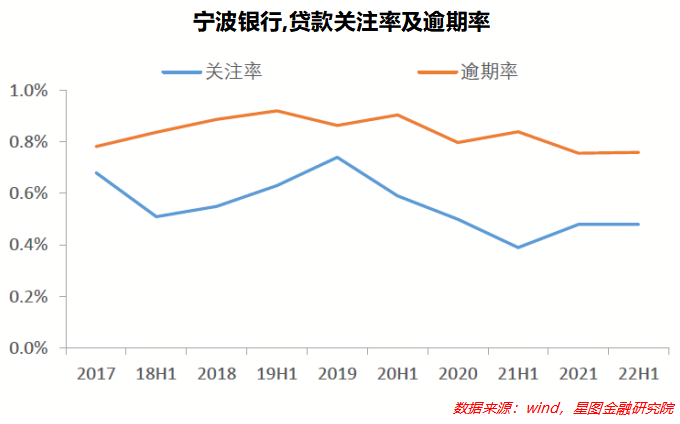

在貸款質量的前瞻性指標方面,截至2022上半年末,關注率0.48%,環比下降3BP,逾期率0.76%,主要為逾期3個月至1年(占比0.36%)和逾期3個月以內(占比0.2%)貸款。綜合來看,寧波銀行看資產質量各項指標均處同業優異水平,且仍舊保持了過去的優勢,雖然撥備覆蓋率相比一季度下降3.01pct至521.77%,但仍舊遠超同業水平,無論是作為風險抵補還是未來的利潤釋放,都有足夠空間。

03

從過往寧波銀行的優勢來看,包括戰略上“大銀行做不好,小銀行做不了”的準確定位、戰術上的堅定執行,多元化股東的優勢,對員工的強激勵,股東的堅定增持等。而這些優勢仍然一以貫之,從對寧波銀行未來的展望來看,財富管理和零售貸款仍然為影響其未來發展的兩大業務主線。

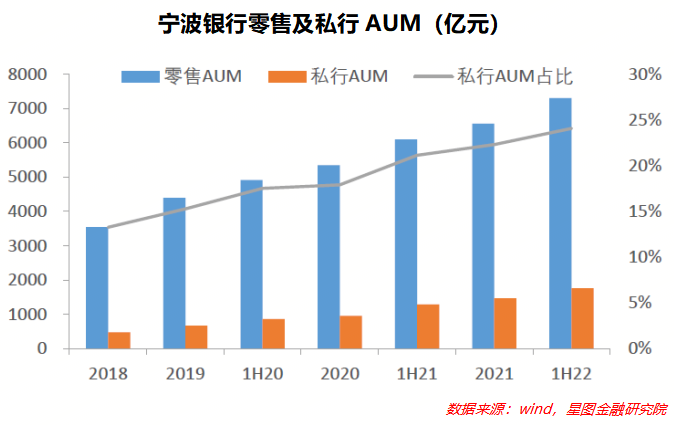

首先來看財富管理業務,2017年將寧波銀行私人銀行從財富管理版塊中拆分出,并在寧波、北京、上海、深圳、南京、蘇州、無錫、杭州等八個城市設立私銀中心,2018年將財富管理定位為重要戰略方向,2019年以財富業務為核心推動零售轉型。

盡管受上半年資本市場震蕩影響,財富業務收入同比有所下降,但寧銀理財規模較年初18.5%,在上市行中或處于較優水平;同時零售AUM增長快,其中私行 AUM占比升至 24.1%。

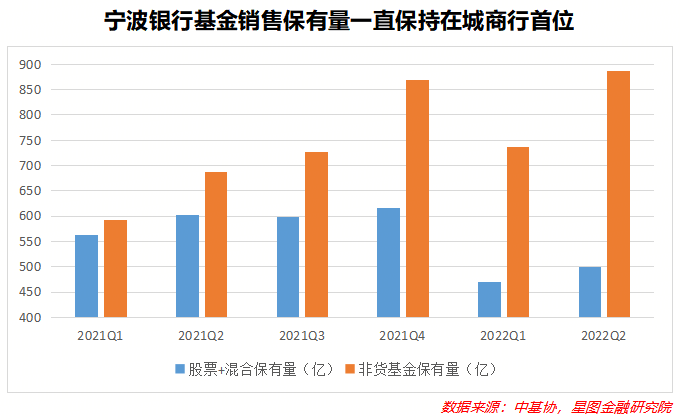

值得一提的是在基金的代理銷售方面,一般都會受到資本市場的波動而波動,特別是股票及混合基金等權益類的基金,在資本市場熊市時,會受到更大影響。但從同行業的對比上來看,寧波銀行始終在股票+混合基金銷售的保有量上保持在城商行中第一的位置。

同時,從客戶基礎上來看,寧波銀行立足于民營經濟發達的浙江地區,居民財富水平高,小微企業主等高凈值人群聚集,開展財富管理具有客群基礎,對于其未來的財富管理轉型更加具有比較優勢。

而除了財富管理業務之外,寧波銀行通過控股寧銀消金有望繼續擴大寧波銀行在零售貸款方面的優勢。2022年5月,寧波銀行以 10.91 億元受讓華融消費金融 70% 股權獲批,在牌照的多元布局上又下一城,而消費金融公司的高定價優勢將能夠與寧波銀行自身的零售貸款業務形成良好的互補。

綜上,總體來看,寧波銀行的競爭優勢絲毫未減,仍然是銀行中的“成長股”,且資產質量無憂。展望未來,財富管理業務得益于良好的地域和客群基礎,仍然大有作為。而零售貸款業務隨著寧銀消金牌照的獲取,與其他的基金、理財、金租等子公司形成多元的利潤中心。同時,通過消費金融全國展業的優勢,進一步擴大其零售貸款的競爭力。