文|MedTrend醫趨勢

上個月,骨科脊柱類耗材國采發布1號文,業內預計,最快9月,中標結果就會在天津公布。

僅僅2年時間左右,人工關節、創傷、脊柱,一個接一個,骨科幾乎成為集采最為徹底的高值耗材領域。

國采效應,威力兇猛!繼去年人工關節從萬元時代邁入千元時代、創傷產品“九折甩賣”之后,骨科廠商將再次同臺競技上,依舊由降幅定輸贏!

此外,今日,國家醫保局發布《關于開展口腔種植醫療服務收費和耗材價格專項治理的通知(征求意見稿)》,是否意味著骨科之后,種植牙將是下一個國采“開刀”的對象?

正如世上沒有兩片一模一樣的樹葉,這世上也沒有用法一模一樣的兩種醫用耗材。

所以國家醫保局說:耗材集采,一定要堅持“一品一策”的原則。即使同是骨科產品,規則之細節也多有不同。

01 “不留死角”式國采,降幅不足會被“約束”

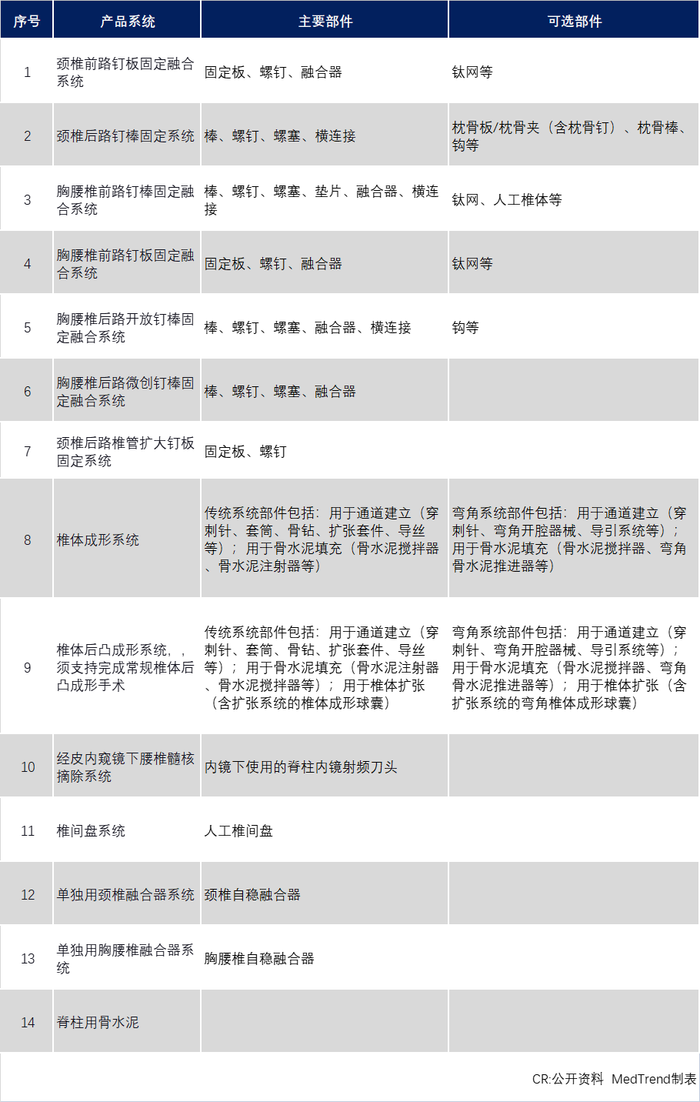

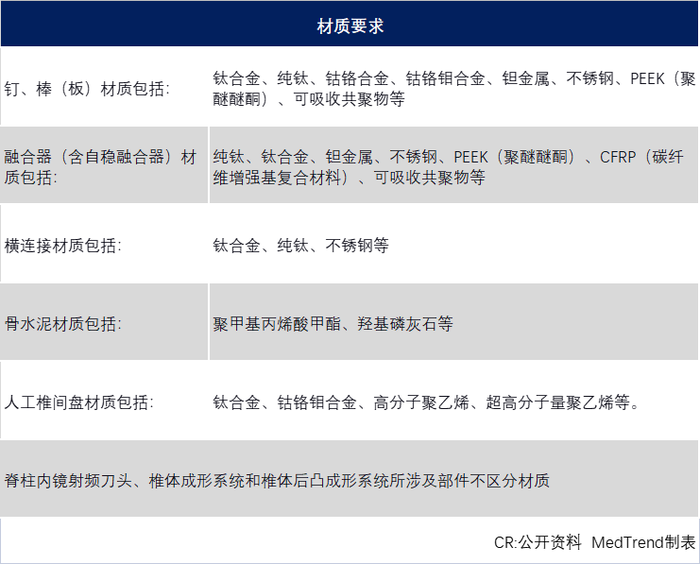

在7月11日發布的脊柱國采1號文中,根據手術類型、手術部位、入路方式等,囊括進了14套脊柱系統(詳情見文末),相比征求意見稿,將脊柱用骨水泥單獨列出,更符合市場情況。

有業內人士表示,這14套系統,幾乎是“不留死角”,意味著所有脊柱產品都要被集采到!

因為是骨科的第二次國采,或是作為此前一些不到的補充,本次集采新增了一些細節。

比如,在伴隨服務方面,相比關節國采,醫療機構需要承擔的費用擴大,除消毒費用外,又納入了非專用的動力工具費用,廠家服務內容的邊界更加清晰。

在剩余量分配方面,文件中明確:對中選順位靠前的企業予以傾斜,對中選順位靠后的企業適當約束。雖尚未確定“約束”程度,但明顯是針對降幅誠意不足的廠家而來,這一個詞不知會砍掉多少空間。

02 “實力玩家”可享受一次“復活機會”

在競價單元中,去年關節國采僅有AB兩組,本次脊柱國采因為產品系統更加復雜,因此根據不同的情況設置了ABC三個競價組,可簡單理解為:

A組:用量大、品種全、可全國供應的企業;

B組:用量較少,或無法全國供應的企業;

C組:缺乏主要部件,或側重于單品的企業。

據悉,按以上條件,僅“主要部件齊全”這一條,在中國脊柱市場,約有50%左右企業不達標。

因此,A組的競爭注定是“實力玩家”之間的比拼。而C組更偏向于中小企業、單類產品PK的戰場。

此外,針對醫療機構喜愛度排名較高的A組“優等生”,規則還特別給予了一次“復活機會”:

在A組競價落選的企業,只要比價不高于B組最高中選價,也可獲得擬中選資格。

另據業內消息,A組成員很有可能與類別相同的B組一起競價,只要B組出現同類別最高價,那幾乎意味著A組可全員“躺平”晉級。

當然,根據量價掛鉤的規則,想要獲得最多的量,不能光指望“豁免權”,還是要在降幅上下功夫。

而對于“家底不夠厚”的C組來說,命運則掌握在別人手里——AB組平均中標價是天花板,想要中標,一定要有比強者更足的降幅誠意。

03 淘汰率“網開一面”,再送采購時長+1“大禮包”

此次脊柱國采文件中,特別加了一句話:采用適當方式,在保證公平競爭、保持競爭強度、去除虛高價格空間前提下,促進更多企業中選,增強預期穩定性。

促進更多企業中選,意味著某種程度上降低淘汰率。可以明顯看出規則有意擴大入圍企業數量。

關節國采,最多可24家入圍

脊柱國采,最多可30家入圍(不高于限價,價差合理即可全部中標)

脊柱國采可入圍企業數量對照表

此外,或出于脊柱集采復雜性考慮,相比關節國采的2年采購期,此次脊柱類國采周期延長到3年。(對于安徽意味著,此前脊柱集采期滿之后,將順延此次國采結果。)

更長的采購周期,一方面集采辦省心省力,另一方面激發企業降幅動力,也相應會增加落標企業的壓力。

04 3D打印首次納入,有人中標就有人“靠邊站”

本次文件特別說明,3D打印產品可自愿參加本次集采,但暫未明確分組情況,或作為補充部件零星出現。

就像囚徒困境,只要有一個3D打印產品報價中標,其它沒有報價的對應3D打印產品以后就只能“靠邊站”。

國內市場,骨科3D打印領先企業包括

外企:美敦力、史賽克、捷邁邦美、強生等;

國產:愛康醫療、三友醫療、湖南華翔等。

其中比較知名的是愛康醫療,2017年12月,其作為“國內骨科3D打印第一股”在香港上市,應用于骨關節及脊柱置換植入物,或將參與此次重點品類的角逐。

此外,近期有消息稱,山東威高骨科將與湖南華翔合作,推廣脊柱3D打印融合器產品,正面PK愛康醫療同類產品,這或是國內老牌骨科企業一次緊抓風口的動作。

05 預計最快9月“完工”,明年Q1落地執行

簡單回顧下脊柱國采進程表,準備的時間已經半年有余:

去年12月:企業“開戶”,領取數字證書;

今年4月:醫療機構填報歷史采購數據;

5月:發布征求意見稿;

7月11日:出臺脊柱國采1號文件,企業申報,醫院報量。

接下來,聯采辦將根據醫院需求量,出臺脊柱國采2號文件,公示最高限價及企業分組信息等。對標關節國采,可能還會出臺3號文件要求企業“上報成本價”。

考慮到今年下半年國內的重大會議,業內消息稱,脊柱國采開標時間會盡量前移,最快9月底出中選結果,今年內落地,預計明年Q1大面積鋪開執行。

也就是說,留給廠家和經銷商的好日子已不足半年。

06 從安徽試點看國采動向,美敦力還會“躺平”嗎?

盡管骨科高值耗材市場超過百億,但獨占鰲頭的還是外企。據企業招股說明書顯示,2019年,中國骨科植入醫療器械整體市場中,

前四家外企強生、美敦力、捷邁、史賽克占比份額近40%。

2021年7月,安徽脊柱集采被視為脊柱國采的“前哨戰”,從其中企業的參與度,可對脊柱國采競爭程度窺知一二。

跨國企業之中,脊柱“四大天王”表現各有千秋:

史賽克在多組產品中表現積極,多次摘得最高降幅;

捷邁報價緊跟強生之后,兩家中標產品完全一致,均是胸腰椎后路釘棒、胸腰椎間融合裝置、頸椎前路固定融合裝置3組中標;

脊柱王者美敦力出售理貝爾后,或是出于調整國內策略考慮,安徽集采中多個產品陪跑,甚至出現1%降幅的“躺平”報價,參與興趣不高。但旗下國產品牌康輝表現亮眼,有4組產品中選。

作為脊柱國采的試點之作,跨國企業表現兩極,而國內多家“光腳”企業,比如大博醫療、北京理貝爾、威高骨科均抓住機會、借勢突圍。

安徽脊柱集采,最高降幅超過80%,且中標價很有可能成為國采的限價參考,因此,國采即將出現的降幅可想而知!

成敗皆集采,頭部骨科企業洗牌加速

近3年,國產骨科廠家可謂“屋漏偏逢連夜雨”,不僅受到疫情重挫,而且還面臨接二連三的集采打擊,從7家骨科上市公司數據來看,呈兩方面趨勢。

一方面,2019年,疫情之前,7家公司“勢如破竹”,全部呈兩位數高速增長;但疫情之后,2020年增長率逐漸走低,甚至有2家公司出現負值;2021年,6家公司增長回升,但較疫情前不可同日而語。

另一方面,各家企業側重不同,受到的影響也不相同。相比2019年營收排名,2021年愛康醫療排名下降,從第四名落到第六名;而春立則從第五上升一名。

國內主要骨科上市企業近3年營收數據

“尷尬的”贏家愛康醫療:經銷商“出走”,營收利潤雙下滑

從2021年業績看,愛康醫療

營收7.63億元,同比-26.5%;

凈利潤9262萬元,同比-70.5%。

這多么像一份被勝利“拋棄”的成績單,但其實,愛康醫療實際上是關節國采的國產大贏家。

關節國采報量環節,愛康醫療摘下“醫療機構最愛用產品NO.1”桂冠,旗下三類產品均進入TOP 5意向采購量榜單且全部中標,根據最高有效申報價測算,涉及金額總計接近10億元。

在愛康醫療的業務中,骨科關節植入物的占比非常高,有數據顯示,其收入的80%來源于髖關節和膝關節,分別占比55.1%、24.9%。

作為骨科高值耗材第一梯隊中為數不多的營業收入和凈利潤“雙降”的上市公司,愛康醫療在財報中訴苦道:

收入下跌主要原因為人工關節集采導致產品價格下跌,經銷商(即愛康醫療的客戶)減少了關節植入物的進貨量,以及愛康醫療為人工關節產品做出了1億余元的差價補貼撥備。

值得注意的是,2021年底,關節國采還未大范圍落地,業績就受到如此打擊,這些都是中標企業的難言之痛。

骨科“王者”威高地位不保,大博醫療反超在即

從2021營收TOP 3來看,

第一名,威高骨科以脊柱類產品見長,營收21.54億元;

第二名,創傷類產品收入更勝一籌的大博醫療緊隨其后,收入直逼20億元;

第三名,春立醫療的主力產品是關節類假體,收入11.08億元,較前二者差距較大。

仔細觀察,近3年來,TOP 2威高骨科與大博醫療的營收差距在逐年減小,且后者的增速極為可觀。

事實上,從今年Q1來看,大博醫療營收4.31億,威高骨科3.40億,今年上半年或反超在即。

可謂成也集采,敗也集采。

去年,十二省聯盟集采骨科創傷類,根據中選份額,大博醫療成全場最大贏家,占比17.6%;超越原市場份額第一的威高骨科(占比中選份額10.7%)。

此外,從“后發力”來看,威高骨科雖高居行業龍頭,但在各項關鍵指標中均不敵后起之秀。比如研發費用,2018-2020年,威高研發總計投入費用為2億元,大博醫療為2.9億元,三類器械注冊證更是十分接近。

來自威高骨科招股說明書

骨科之后,國采向消費醫療“開刀”?

如今,骨科三大品類集采全部落定,關節、脊柱被國采欽定,創傷以地方聯盟方式擴散。那么,那個重要的問題又回到桌面,骨科之后,下一個耗材國采的對象會是誰?

其實,早在2020年11月24日,醫保局就發布《關于開展高值醫用耗材第二批集中采購數據快速采集與價格監測的通知》拉開第二批耗材國采的序幕,選出了6大類品種,分別為:

如今骨科類產品“順利晉級”,按照順序,下面應該是除顫器、封堵器、吻合器的“上場時間”。

然而,計劃趕不上變化。

2021年,寧波首次釋放種植牙集采的信號,一石激起千層浪,關于種植牙費用的討論喧囂塵上,甚至一度上升至國務院會議的討論范疇。

今年1月,國務院常務會議決定常態化制度化開展藥品和高值醫用耗材集中帶量采購,其中就直接點名了種植牙。

種植牙集采被稱為“史上最難集采”,幾番操作下來愣是推進無力,原定計劃已事實性推遲。

去年11月,四川聯盟啟動種植牙耗材報量,無進展。

今年4月,四川聯盟再次組織種植牙耗材報量,無進展。

而國家醫保局作為國務院直屬機構,面對直屬單位下發的工作任務,硬著頭皮也得做下去。

之所以說硬著頭皮,是因為種植牙集采有兩大難點:

一是屬于非醫保報銷產品,民營醫院占市場大頭,集采“師出無門”,價格約束力不強;

二是成本最高的不是耗材,而是醫療服務費,對這部分的價格管控非集采之所能及。

雖然難,但并不是100%不可行。

目前來看,這塊“硬骨頭”應該是吃定了。根據意見稿,應是由國家醫保局調研、背書、出方案,四川醫保局牽頭省際聯盟來執行,且強調各省份均應參加,可能會形成分散式國采新模式?

無論何種模式,針對種植牙的行動都釋放了一個重要風向——民生所向或許會成為選擇國采品種的決定性因素之一,哪怕是非醫保之內的消費醫療產品。

在試著推演下去,種植牙集采過后,如眼科OK鏡等產品的價格管理是否也會應群眾的呼聲陸續出爐?

話說回來,集采醫保外的品種,有很多人無法理解。其實,打開國家醫保局官網就會發現,第五項就是組織制定藥品、醫用耗材價格和醫療服務項目收費等政策,其中并沒有說明范圍是“醫保目錄之內”,也就是說,醫保局管醫保外的東西也并非不可以。

如果還是無法理解,不如把這個機構默認為“醫療產品和服務價格管理和保障局”。

來自國家醫保局官網

但這對于產業未必是好事。

一件常見的例子是,美國醫療費用支出占GDP比重高達近17%(中國約7%),這種支付空間、對企業的激勵,肯定與美國全球領先的創新活力不無關系。

發展需要空間,需要試錯。一個樸素的道理——窮人家的孩子在經濟壓力下,會不敢去追求自己想要的東西,從而形成束手束腳的性格;而富人家的孩子則更敢于冒險和嘗試,善于風險管理,也自然有更多實現想法的可能性。

附:脊柱國采產品系統分類