文|市值觀察 徐風

編輯|小市妹

在當前的白酒行業,醬香白酒勢頭無疑最為兇猛。數據顯示,2021年醬酒只用8.4%的行業產能,就實現了收入1900億,占行業總收入的31.5%;銷售利潤占比更是達到45.8%。

而清香型白酒,在“醬濃清”中勢力最為薄弱。山西汾酒作為清香型白酒龍頭,盡管近年來業績可圈可點,但其品牌定位、產品混亂、渠道杠桿問題越發凸顯,品牌高端化也遠不及預期。

當前來看,汾酒此前高喊“2030年實現趕超茅臺”的目標實在遙不可及。

01 品牌定位始終是前進的一道坎

在汾酒的未來規劃中,前董事長李秋喜在2020年的業績說明會上曾明確提出,到“十四五”末,汾酒要躋身行業第一陣營,遠期實現“對標茅臺,十年趕超”的目標。然而,品牌定位這一關鍵問題預示著汾酒的這一遠大目標也僅僅停留在想象狀態。

不同于“茅五”,汾酒的品牌定位一直不清晰。在品牌高端化的今天,想要打破品牌固有認知完成升維,難上加難。這一點從1988年的行業改革就已經注定。

1988年,國務院決定放開部分名煙名酒價格,而幾大酒企在戰略上選擇了不同的道路。“茅五”繼續高端化,選擇“民酒”路線的汾酒則錯失了轉型高端的先機。

從歷史后視鏡看,汾酒走民酒路線有一定必然性。由于清香型白酒生產周期短、成本低、出酒率高,早在1985年汾酒就成為全國最大的白酒生產基地,年產量達8000噸,占當時全國13種知名白酒產量的一半,是名副其實的“老大哥”。

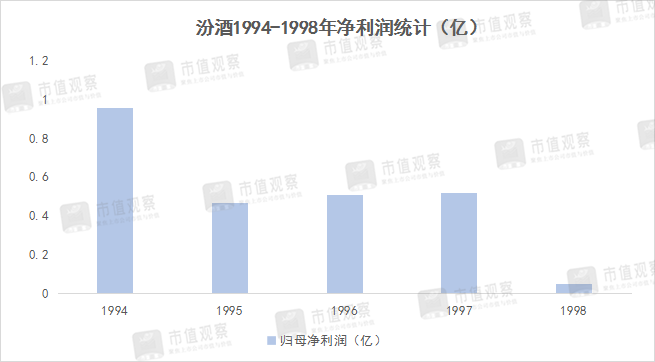

在實施了“名酒變民酒”的價格策略后,汾酒產品價格接連下調,同時恰逢1994年前后的經濟下行期,以及受1998年山西朔州假酒案、東南亞金融危機等因素影響,汾酒經營遇到了極大挑戰,凈利潤到1998年僅有500萬出頭。

數據來源:山西汾酒財報

自此汾酒開始改變戰略,直到2004年才確定了“高品質、高附加值”的品牌開發策略,在之后的發展中,逐步成為區域次高端龍頭。

在2003-2012年的行業“黃金十年”中,汾酒也經歷了快速發展,但在品牌高端化上始終沒有有效突破。直到2016年后基于消費升級背景下的行業復蘇,汾酒才逐步建立起梯次的高端產品體系。

對于高端化,汾酒一貫打出“文化”牌。如2009年,汾酒提出品牌文化戰略工程,欲打造“中國酒魂信仰體系”;2016年又提出了“骨子里的中國”;2020年9月,前董事長李秋喜首次提出構建汾酒的“活態文化”戰略。都無不反映出汾酒對“中國文化名酒第一品牌”的神往。

但事后表明效果并不明顯,“文化牌”沒有給汾酒帶來太多品牌溢價。汾酒始終缺乏一款千元級的核心單品,即便推出了汾30復興版,也是姍姍來遲。

更為關鍵的是,當前汾酒已經沒有新故事可講,只能通過打歷史牌來提升品牌價值。如印發汾酒文化書籍、宣傳仰韶文化、以及與茅臺的“巴拿馬金獎”之爭等。

對于“巴拿馬金獎”歸屬,前董事長李秋喜曾在公開場合炮轟茅臺是“虛假宣傳”,并稱“山西汾酒才是1915年巴拿馬博覽會金獎獲得者”。然而此事終未有蓋棺定論。

另外,在汾酒品牌規劃上也存在不清晰的情況。一方面希望青花汾酒對標“茅五”,另一方面要將竹葉青酒打造成“中國第一健康輕奢品牌”,形成“雙輪驅動”。但這樣容易增加消費者的品牌辨識難度,對汾酒的大品牌也存在稀釋作用。

02 產品混亂,價格體系仍待規范

當前貼牌在白酒行業屬于普遍現象,廠商依靠貼牌酒走量賺“快錢”,但貼牌酒質量的參差不齊、定價問題屢屢見諸報端,不僅坑慘消費者,對廠商品牌也產生了很大損害。

汾酒自然也抵不過貼牌酒誘惑。如2019年爆出的“山西汾酒代理”事件,多名經銷商遭遇了“李鬼”。

不但產品與此前約定的不符,本應為股份公司產品卻收貨為集團產品,同時價格虛高。

如一款“汾酒珍藏老壇V8”,“代理價格為每瓶68元,而其它渠道市場指導價僅為38-45元,拿貨價僅為10多元,導致自己收到的貨物賣不出去,積壓在庫里。”一名經銷商表示。

此前有報道稱汾酒貼牌酒開發權限只要300萬元,門檻低。一款批發價30元的開發酒,終端售價高達600元。甚至還曾有將散裝酒裝入汾酒商標瓶中再次出售的現象。

汾酒貼牌酒亂象與集團酒自身定位有關。

與汾酒股份出廠的青花等系列品牌不同,集團酒是由汾酒集團旗下其他子公司生產的酒水,基本都是開發酒。開發商由集團下屬酒廠和經銷商組成,并由各開發商自行設計包裝酒品名進行銷售。

這種開發酒模式頗有歷史淵源。在1998年的朔州假酒事件中,由于涉事酒廠與汾酒同出一地,且名稱相近,導致汾酒也深受影響,市場流失,而正是這種開發酒模式讓汾酒度過了難關,但也造成了良莠不齊的貼牌亂象。

在價格管理問題上,不僅是集團開發酒,股份公司同樣亟待規范。雖然汾酒很早就在打擊竄貨,但2021年初的馮某詐騙案,說明效果并不明顯。

馮某作為汾酒員工,多名經銷商、煙酒店經營者因欲從馮某處低價進貨青花30,從而被騙走大量資金。而此前這些受害人都曾與馮某有過成功的合作經歷,其中不乏有熟人介紹。

混亂的產品體系,屢次爆出的產品事件,都不利于汾酒品牌的信譽度和公信力,也拉開了與一線品牌的差距。

03 渠道之“殤”:趕超茅臺依舊遙不可及

汾酒的快速發展建立在經銷商大規模擴張基礎上,對經銷商管理也存在隱憂。

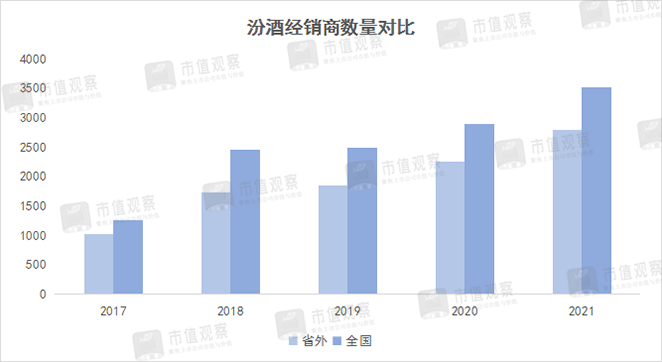

從2017年開始,汾酒的全國化進程進入快車道。營收從2017年的63.61億增長到2021年的199.71億,增幅達213.96%。省外經銷商數量4年間也增長了174.12%。

數據來源:山西汾酒財報

經銷商大幅增長,首先得益于汾酒給予的商票承兌的“賒銷”寬松政策。而眾所周知,白酒行業普遍采取預收款制度,是廠商品牌地位強勢的體現。

這種寬松政策本質上是放大經營“杠桿”的行為。近兩年汾酒商票規模都在40億以上,占營收比例也超過了20%,或存在對經銷商壓貨及回款風險。

渠道的高利潤率也是汾酒吸引經銷商的一大亮點。據財信證券研究,以玻汾為例,其具備50%的超高渠道利潤率。如果汾酒調整相應渠道政策,勢必會影響到經銷商的積極性。

在對經銷商“寬進”的同時,汾酒并沒有建立好相應的退出機制,近年來一直是“只進不出”。這一點與其他幾大廠商差異明顯。經銷商的潛在質量問題也增加了汾酒的經營風險。

汾酒的高增長還與高增的期間費用密不可分,尤其是銷售費用。2021年汾酒銷售費用為31.6億,近4年增長了177.2%,管理費用也超過10億,維持在較高水平。另外高達37.47%的負債率在幾大名酒中也是最高的。

對于汾酒的增長預期,管理層意圖十分明確,仍然希望維持中長期高速增長。

但2021年以來,汾酒營收逐季放緩,其中第四季度單季營收同比下滑超20%,有控貨去庫存因素,也有為2022年一季度開門紅做準備的原因。今年一季度高增長在意料之中,但全年是否能維持仍待觀察。

從汾酒產銷率來看,也沒營收表現的那般好,沒有做到“茅五”那樣的滿產滿銷。

2021年汾酒產銷率為87%,同時庫存量增加了33%。在這樣的情況下卻接連拋出擴產計劃。預計到2030年共計增產6.1萬噸,相當于當前產量的35%。在行業增長放緩,各大酒廠紛紛開啟擴產模式下,未來行業競爭業態仍存在不確定性。

同時汾酒產品結構升級也不及預期。當前整體青花系列營收占比并不高,約為30%-35%,低端玻汾系列約占30%。市場對汾酒定位還是以次高端為主,高端系列的青花30復興版,要形成五糧液和國窖1573類似的大單品還相差甚遠。

因此,就躋身第一陣營而言,在營收上進軍“前三甲”并不難,關鍵在于品牌高端化。高端化無法實現,僅憑渠道和銷量維度的增長仍會面臨業績瓶頸。不僅2030年的遠期目標無法實現,超越五糧液也幾無可能。