文 | 豹變 陳法善

編輯 | 張子睿

「核心提示」

近來(lái),一些提前還貸的客戶(hù)遭遇了銀行抵觸,要么被銀行拒絕、要么為交違約金而煩惱。借錢(qián)還錢(qián),天經(jīng)地義,銀行為何不歡迎提前還錢(qián)呢?

最近,一些購(gòu)房者為提前還貸被銀行拒絕、交違約金而煩惱。近日,交通銀行發(fā)布公告稱(chēng),從11月1日起,將對(duì)部分個(gè)人按揭類(lèi)貸款、個(gè)人線(xiàn)上抵押貸提前還款用戶(hù),收取1%的補(bǔ)償金。

此舉被解讀為因房貸增量驟降、提前還款人數(shù)增加,銀行業(yè)績(jī)壓力巨大,不得不采取限制措施。一石激起千層浪,或許是引起的爭(zhēng)議太大,不久之后,交行便撤下了這條公告,但由此引起的“要不要提前還房貸”、“怎么還房貸最劃算”成了社交媒體上的熱門(mén)話(huà)題。

那么,提前還貸的真實(shí)情況如何?有哪些風(fēng)險(xiǎn)點(diǎn)需要注意?

提前還貸遭遇“銀行刺客”

近日,在社交媒體上,有不少一些購(gòu)房者和博主吐槽稱(chēng),自己想提前還房貸,卻被銀行以還貸額度不足為由拒絕。

《豹變》調(diào)查后發(fā)現(xiàn),雖然并未像外界傳聞那么夸張,不過(guò)購(gòu)房者想要提前還款,確實(shí)存在一些不便,難度也有所加大。

首先是預(yù)約周期長(zhǎng),無(wú)法在線(xiàn)自助辦理,一些用戶(hù)在等待近1個(gè)月、繳納6個(gè)月貸款利息作為違約金后,才順利提前還款。

2021年2月,在上海打拼多年的東北女孩林妮貸款買(mǎi)下一套70平方米的房子,月供6300多元,每月還貸比同面積的出租房房租便宜不少。今年6月底,林妮看到網(wǎng)上討論提前還房貸。“理財(cái)收益跑不贏房貸利率,為什么不提前還貸呢?”林妮突然蹦出這個(gè)之前從未有過(guò)的想法。

但當(dāng)她打開(kāi)中國(guó)銀行APP時(shí),系統(tǒng)提示暫不支持提前還款操作。不過(guò)沒(méi)多久,林妮就接到銀行回訪(fǎng)電話(huà),對(duì)方表示,提前還款需要交6個(gè)月的利息作為違約金,不能在線(xiàn)申請(qǐng),只能到銀行網(wǎng)點(diǎn)辦理,且需要提前1個(gè)月預(yù)約。

經(jīng)過(guò)評(píng)估,林妮提前還部分貸款需要交9300多元違約金,但她還是決定提前還貸。“沒(méi)有合適的理財(cái)能跑過(guò)房貸利率,股票、基金都虧。”林妮說(shuō)。“貸款時(shí),壓根沒(méi)想過(guò)自己會(huì)提前還貸,就沒(méi)注意還要交這么多違約金。”

其次,還款方式受限,部分購(gòu)房者被告知無(wú)法縮短還款期限,提前還的錢(qián)只能用于減少月供。

8月初,家住青島的潘暢提前還掉40萬(wàn)房貸,剩余24萬(wàn)每月還1800多元。潘暢對(duì)《豹變》表示,她的貸款行是一家地方銀行,對(duì)方?jīng)]多久就同意了她提前還款申請(qǐng),也沒(méi)讓交違約金。

“但銀行不同意我縮短還款年限,沒(méi)辦法,只能聽(tīng)銀行安排,減少月供。可能縮短年限,銀行虧比較多。”潘暢說(shuō)。“剩下24萬(wàn)不準(zhǔn)備提前還了,年紀(jì)大了,需要有錢(qián)在手。”

此外,據(jù)長(zhǎng)期關(guān)注房地產(chǎn)市場(chǎng)的“芒果樓市”主理人東東觀(guān)察,一些銀行可能還會(huì)借口沒(méi)有還貸額度去拖延還款時(shí)間。“借錢(qián)的時(shí)候有信貸額度限制,還錢(qián)的時(shí)候需要什么額度?”

東東認(rèn)為,提前還貸人數(shù)增加,主要受理財(cái)收益與房貸利率倒掛影響。前兩年為了調(diào)控樓市,房貸利率普遍在5.5%左右,甚至超過(guò)6%,而目前市面上理財(cái)產(chǎn)品年化收益約3-4%左右,難以覆蓋房貸成本。

“之前有的銀行還能辦理轉(zhuǎn)按揭,購(gòu)房者先把原來(lái)利率較高的貸款還了后,再申請(qǐng)較低利率按揭貸款,但現(xiàn)在這個(gè)業(yè)務(wù)叫停了,畢竟銀行也不想把利潤(rùn)讓出來(lái)。如果購(gòu)房者有渠道能夠降低利率,很多人其實(shí)也不會(huì)這么著急提前還款。”東東說(shuō)。

提前還貸收益大于風(fēng)險(xiǎn)?

在微博上,“這屆年輕人不想給銀行打工”的話(huà)題已經(jīng)吸引了近9000萬(wàn)次討論。

“提前還貸,是我今年最棒的投資了。”參與話(huà)題討論的陳麗在2020年用組合貸買(mǎi)房,商貸部分145萬(wàn),期限24年,等額本息,利率5.2%。算上公積金部分,月供超1萬(wàn)。如今一鍵還款75萬(wàn)后,她感到無(wú)比踏實(shí)。“感覺(jué)省出了一輛豪車(chē)。”

多位購(gòu)房者表示,提前還貸主要是想節(jié)約房貸利息。以當(dāng)前4.45%的房貸利率計(jì)算,100萬(wàn)商貸,分30年等額本息償還,月供5037.19元,利息總額81.34萬(wàn)元。償還5年后,貸款剩余本金91萬(wàn)多元,此時(shí)提前還31萬(wàn)元,月供減少為3317.99元,利息總額為39.54萬(wàn)元。可見(jiàn),提前還款確實(shí)能節(jié)省不少利息。

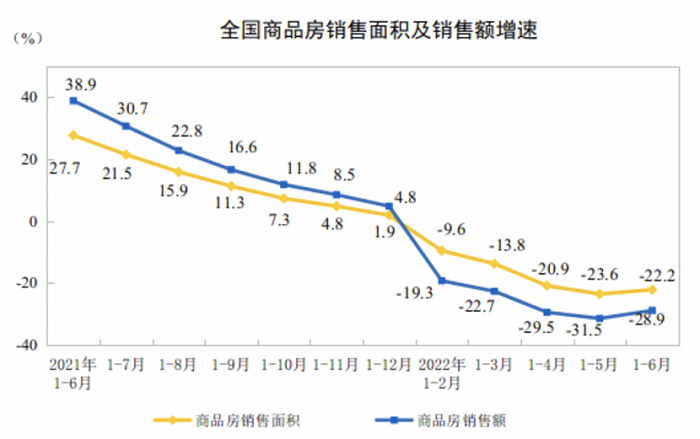

而從樓市來(lái)看,市場(chǎng)景氣度下降也加劇了提前還貸情緒。根據(jù)國(guó)家統(tǒng)計(jì)局的統(tǒng)計(jì),今年上半年,全國(guó)商品房銷(xiāo)售面積68923萬(wàn)平方米,同比下降22.2%;商品房銷(xiāo)售額66072億元,下降28.9%。

貝殼網(wǎng)南京一位房產(chǎn)中介表示,樓市景氣的時(shí)候,5-6%的房貸利率很多人都不覺(jué)得貴,排著隊(duì)等貸款,能從銀行貸300萬(wàn),絕不選擇200萬(wàn);能貸30年,絕不貸20年。因?yàn)槎加X(jué)得房貸的錢(qián)很便宜,只要房?jī)r(jià)上漲就賺了,都想去薅銀行羊毛。但現(xiàn)在情況不一樣,大家發(fā)現(xiàn)房?jī)r(jià)不漲、賺錢(qián)變難,手里有錢(qián)干脆提前還款得了。

相比大部分人只看到收益,業(yè)內(nèi)人士提示,其中的風(fēng)險(xiǎn)仍不容忽視。

有銀行客戶(hù)經(jīng)理對(duì)《豹變》表示,一些客戶(hù)提前還貸是為了抵押房產(chǎn),重新借利率更低的經(jīng)營(yíng)貸。以浙江為例,目前交行、工行對(duì)房抵貸利率約為一年期3.4%、三年期年利率低至3.45%、五年期年利率3.6%,最長(zhǎng)貸款期限為十年,可貸到房屋價(jià)值的70%。購(gòu)房者如果在利率高點(diǎn)購(gòu)房,房貸利率甚至超過(guò)6%。兩個(gè)貸款品種就有兩個(gè)多點(diǎn)利息差。

“不過(guò)這屬于經(jīng)營(yíng)貸,存在一定風(fēng)險(xiǎn)。按規(guī)定,這筆錢(qián)只能用于企業(yè)經(jīng)營(yíng),變相進(jìn)入樓市就違規(guī)了。銀行能監(jiān)控到,可能信貸寬松的時(shí)還好,一旦信貸收緊,就會(huì)要求你還錢(qián)。”東東提示:“給的還款時(shí)間非常短,可能只有一周或者10天就要求還掉,此時(shí)房子又沒(méi)辦法再辦理按揭,資金很容易出問(wèn)題。”

銀行面臨業(yè)績(jī)壓力

銀行抵觸客戶(hù)提前還貸,主要原因還是業(yè)績(jī)壓力大。

對(duì)銀行而言,房貸是屬于風(fēng)險(xiǎn)低、收益穩(wěn)定的優(yōu)質(zhì)業(yè)務(wù)。但是,當(dāng)前形勢(shì)下,客戶(hù)集中提前還貸,會(huì)給銀行帶來(lái)不小的業(yè)績(jī)壓力。

易居研究院智庫(kù)中心研究總監(jiān)嚴(yán)躍進(jìn)對(duì)《豹變》表示,提前還貸多了,銀行今年的信貸投放任務(wù)可能會(huì)完成不了,尤其是在各地督促銀行加快房貸投放的情況下。提前還貸會(huì)使得貸款余額減少,容易造成銀行抵觸客戶(hù)提前還貸。

北京一位銀行從業(yè)近20年的資深行業(yè)人士也證實(shí),提前還貸會(huì)影響銀行KPI考核,因?yàn)榘凑赵衅跫s,銀行借給用戶(hù)的資金已經(jīng)在一個(gè)既定合同里,提前還貸改變了這種契約,銀行的資金成本會(huì)受影響,業(yè)績(jī)壓力往往與此同向關(guān)聯(lián)。

“交行的通知,看似是普通公告,卻說(shuō)明了當(dāng)前提前還款的現(xiàn)象是在增加的,銀行對(duì)此并不歡迎。”嚴(yán)躍進(jìn)說(shuō)。

根據(jù)嚴(yán)躍進(jìn)分析,購(gòu)房者提前還款,有的是考慮還款壓力,想提前償還,減少后續(xù)利息開(kāi)支;有的是想還貸后把房產(chǎn)做抵押,獲得成本更低的貸款;有的是手上有閑錢(qián),投資收益低,還不如還房貸。銀行需要充分分析還貸動(dòng)機(jī),提供對(duì)應(yīng)金融服務(wù)。

農(nóng)業(yè)銀行浙江一分行負(fù)責(zé)人對(duì)《豹變》表示,基本上都會(huì)跟客戶(hù)協(xié)商,爭(zhēng)取讓客戶(hù)在還貸后做抵押貸款,抵押貸款額度可能比房貸更多,利率比房貸低。品種轉(zhuǎn)換后,銀行總貸款余額變化不大的話(huà),對(duì)業(yè)績(jī)的影響就還好。

從調(diào)查結(jié)果看,銀行并沒(méi)有提前還貸的通用標(biāo)準(zhǔn),各家在監(jiān)管范疇內(nèi)自行制定方案。交通銀行浙江地區(qū)一支行客戶(hù)經(jīng)理稱(chēng),交行的公告只是把行業(yè)規(guī)則戳破了而已,幾乎所有銀行房貸合同里都有違約條款,提前還款也屬于違約。如果客戶(hù)申請(qǐng)減免,各個(gè)網(wǎng)點(diǎn)可酌情決定收不收、收多少違約金。

上述北京銀行業(yè)資深人士也認(rèn)為,客戶(hù)提前還款破壞了原有的契約,理應(yīng)支付違約金,只是一般貸款合同不會(huì)重點(diǎn)提示這方面的內(nèi)容。

“還貸后,銀行中后臺(tái)要重新核算、配備服務(wù),這些都是不小的無(wú)形成本。用戶(hù)感知不到,以為提前還貸很簡(jiǎn)單,但不代表銀行運(yùn)營(yíng)成本沒(méi)有增加。”該人士稱(chēng)。

業(yè)內(nèi)人士認(rèn)為,雖然有違約條款,但在當(dāng)前國(guó)家號(hào)召金融機(jī)構(gòu)應(yīng)紓困企業(yè)與個(gè)人、降低融資成本的背景下,銀行或應(yīng)充分理解客戶(hù)的金融需求,主動(dòng)改善服務(wù),以不增加購(gòu)房者負(fù)擔(dān)的角度去協(xié)調(diào)此類(lèi)問(wèn)題,減少貸款方面的糾紛與投訴。

(應(yīng)受訪(fǎng)人要求,文中林妮、潘暢為化名)