文|阿爾法工場

第七次國家藥品集采,比往年來得更猛烈一些。

疊加了DRG的集采,令醫院、醫生和藥企,不得不迎面承接新挑戰。醫藥產業格局,也醞釀著一輪底層變革。

DRG即疾病診斷相關分組(Diagnosis-Related Groups,DRGs的簡寫)。

該分組方法的要求是:不同類別的疾病,以及雖然同屬一類疾病、但治療方式有差異的,需要劃分成不同的組別。

另外,疾病和治療方式都相同,但病例個體特征不一樣的,也應有所區分。

隨著近期廣東、上海等地藥品申報、采購、配送陸續開始,七批國家組織藥品集中采購已經進入落地階段。

今年7月13號,“七采”開標后,藥企“跳樓式”降價、外企“躺平”、醫保局的靈魂砍價,又一次受到了大家的關注。

2018年,國務院提出要深化醫保支付方式的改革,開展按疾病相關分組(DRG)付費試點。

截至2021年11月,國家醫保局發出《關于印發DRG/DIP支付方式改革三年行動計劃的通知》(醫保發〔2021〕48號)(以下簡稱“48號)的發布,標志著試點正式結束,正式進入DRG/DIP醫療推行的階段。

作為48號文件發布后的第一次醫藥品集中采購,此次采購備受矚目。

醫保改革層層推進為民生謀福祉的同時,疾病診斷相關分組(DRG)模式使醫院和醫生面臨著重重的挑戰;而集采又對藥企發出了挑戰。

中國醫療體制的改革加速,醫藥產業的格局構造正在經歷著巨大的轉變。

未來DRG深入實施后,對醫院、醫生的影響有幾何?未來中國醫藥產業還將經歷怎樣的變局,都值得市場關注。

DRG版本變化,來源:《為什么說DRG可以助力醫院高質量發展》

其實,2014年北京市醫療機構住院服務的績效評價中,就引入了DRG分組的方法。

DRG診斷相關分組,真正實現了醫療服務標準化。

將“為投入付費”,轉換成了“為結果付費”,對醫學治療領域的“產出”清晰度量化。根據診斷、治療手段、病例的人口學特征、出院時的狀況等維度,依據臨床治療特征的相似性,把“投入”轉換成“成本”,不再受支付方控制。

簡單來說,就是醫保管理機構,就病種和付費標準與醫院達成了協議。

在收治參保患者的時候,就對該病的預付費標準,提前向醫院付費,超出部分變成醫院的成本,由醫院自己承擔。

權重和費率的決定權都掌控在醫保局手里,買什么、多少錢買全由醫保局決定。而且,醫保局能利用權重,控制某個醫院的DRG意愿,以實現控制采購量的目的。

借此,醫保局甚至能有導向地增加初級醫療服務產品的權重,這樣不但能有效把醫保資金導向醫院,還能有效促進分級診療機制形成。

01 大醫院過上“緊日子”,醫生也有新挑戰

DRG疾病診斷,實際上對大型醫院提出了更高要求。

在國務院印發的《關于推動公立醫院高質量發展》中,提出了“要加快優質醫療資源的擴容和區域平衡的布局,力爭通過5年內將公立醫院發展方式從規模擴張轉向提質增效”。DRG就是帶著這個使命誕生的。

醫保資金一個最重要的管理目的,就在于將更多的資金分配到初級醫療服務和疾病預防,從而實現運營模式精細化管理。

醫療資源配置,也會相應從物質提供,轉向對人才技術的培養,目的是推動醫療衛生高效化服務、化解重大疫情和突發的衛生風險。

DRG付費的核心在于打包收費,把治療中所用的耗材、設備檢查費用全部計入醫院的運營成本,以達到實現收費、付費的“閉環”。

住院服務產品這一支付的形式,DRG激勵的是提供更多醫療服務,換句話說也就減少了過度醫療,控制成本。

所以,醫院的基礎設施成本、人力資源成本、硬件設置成本,不在DRG核定支付價格的考慮范圍;甚至醫院床位的數量、患者的數量也不在DRG支付價格的考慮范圍內。

DRG推行之后,醫院如果能把治療成本控制在標準價格線以下,就能獲得利潤。換句話說,如果治療的費用超出了DRG設置的價格線,醫院就得自己掏腰包。

這一行為,讓三甲醫院不得不開始計較成本。在成本控制的指引下,治療一般疾病,就只能交給基層醫院,而疑難疾病又得跟私立醫院競爭。

以河南為例,據今年5月《健康時報》,鄭州第七人民醫院心外科有10多名醫務人員“不告而別”,據說被鄭大一附院搶走,離開之匆忙,甚至連執業所在地都沒變更。

鄭大一附院還挖走了阜外華中心血管醫院20多名醫生,導致部分科室的運營直接癱瘓。

如果說北京協和、四川華西,是憑借著醫療技術水平居于國內醫療系統的頂級座次。那么擁有一萬張病床、號稱“宇宙最大醫院”的鄭大一附院,則在近10年來院區建設中、在爭議聲中,成為了廣受關注的“新貴”。

被鄭大一附院挖人的這兩家醫院頗有來頭。

鄭州第七人民醫院是鄭州市血管病醫院、前身是鄭州市血管病研究所;而阜外華中心血管醫院,是中國醫學科學院阜外醫院、國家心血管病中心,以及河南省人民政府合作共建的全國首批國家區域醫療中心試點單位。

這足以說明部分三甲醫院面臨的尷尬問題。

過去十多年,因為不斷擴張,像鄭大一附院這樣的“新貴”三甲醫院,擁有大量的床位、人員和設備上的配備也都很齊全,這也就導致了大小手術都可實施、且能吸引到周邊地區和基層的患者。

但是在跟一眾老牌醫院相比,大醫院在治療疑難雜癥的技術和實力的表現就很一般。

雖然擴張時代還沒結束,但隨著醫療制度的改革和DRG推進,規模已經不是這些醫院追逐的唯一指標。

尤其今年3月份,河南衛健委發布的《2021年度河南省三級醫院基于DRG績效分析報告》中顯示,鄭大一附院雖然是河南省排名第一的三甲醫院,不過衡量疾病難度系數的CMI排名,卻被排除在10名以外。

這一數據的公布顯然引發了“宇宙最大醫院”的焦慮,去兄弟醫院挖人也就不奇怪了。

2021年度河南省三級醫院基于DRG績效分析報告,來源:河南省衛健委

由于DRG對成本的控制,超出范圍會被列為醫院的運營成本。因此,醫院付費、醫療績效工作評價、醫院管理、保險賠付,深受主要診斷的選擇與編碼的影響。

在DRG的應用中,診斷是十分重要的起點,因此,負責診斷操作的臨床醫生對DRG最終的應用成敗,有十足影響力。

由于DRG考核納入醫生績效考核,醫院為了控制成本則將壓力轉嫁給醫生,必將嚴格控制績效。醫生不得不降低在醫療過程中的藥品、耗材、檢查收入比例,從而提高醫療服務的收入占比。

DRG同一個組內的病例具有一定同質性。

住院病例的標準化處理,使醫院將治療方式和治療費用相統一起來,從而使醫院、科室、醫師間的產出、產能、效率、安全的相互比較和評價變為可能。

某種程度上,DRG的設置,不止能將醫院住院績效考核更為精細、量化,也能無形中緩解醫患矛盾。

02 集采愈“卷”愈烈

DRG分組制度融入集采,讓原本同一陣營的醫院和藥企,站在了對立面。

從2018年開始,國家醫保局已進行了7個輪次的采購,每一次采購備受關注的同時,也讓藥企“苦不堪言”——參加,虧錢、有銷量;不參加,虧錢、沒銷量,是一個進退兩難的局面。

7月13日,第七批國家藥品集中采購在南京的開標。入圍藥企300多家,有295家企業的488個產品參與了投標,217家企業的327款藥品最終獲得擬中選的資格。

其中,6家國際藥企的6個產品中選,211家中國藥企的321個產品中選。參與投標并中選的比例為73%。

最終60種藥品采購成功,中選藥品平均降價48%。如果根據約定的采購量來算的話,每年能節省185億。

這次集采備受關注的三大藥品——奧美拉唑注射劑、美托洛爾緩釋劑型、硝苯地平控釋劑型,競爭非常激烈。

尤其是治療胃潰瘍的奧美拉唑注射劑,光是參與競爭的企業就有28家之多,包含了27家國產和1家進口,最終入圍的企業卻只有10家,被稱為“卷王”。不止如此,中選企業降價都超過了90%。

排名第二的降血壓藥美托洛爾緩釋片,中標的都是國產仿制藥品牌。

此前這款藥物的銷售幾乎全部被原研藥企阿斯利康囊括,入選的南通聯亞藥業,最低的報價是0.43/片,參與競爭的企業中7進6。

如此低廉的報價和如此激烈的競爭,直接把阿斯利康踢出局。

同樣的,硝苯地平控釋劑型,作為市場最長期的用藥,擁有的患者數量也多。2021年全國各級醫院的銷售額達到66億。

因為需求多,這次完成了23.56億的采購額,正可謂是采購額越高,降幅越大。這次硝苯地平控釋劑的降幅高達58%。

其他諸如抗擊流感的神藥——奧司他韋降價到0.99元/片。至于甲磺酸侖伐替尼膠囊,作為肝癌一線靶向藥,從每粒108元下降到平均18元,降幅高達83%。

先聲藥業以3.2元/顆(規格4mg)的最低中標價,與集采給定的108元/顆的限價相比,降幅達到97%,堪稱跳樓式降價。

不但要保證低價,還要保證供應。為防止斷供,也不是降價就能中標的。在這種情況下,外企原研藥廠商只能選擇躺平,在參與競標的61種藥品中,只有4款中選。

盡管第七批集采入選藥品平均降幅只有48%,跟前六批平均53%的降幅相比有所收窄,但醫保局的靈魂砍價還是極大地擠掉了多年來虛高的藥價“水分”。

03 企業對策:集體出海

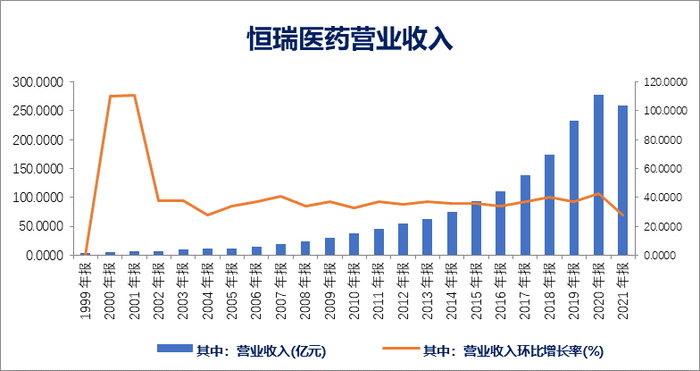

“龍頭老大”恒瑞醫藥(600276.SH)無疑是受集采打擊最大的企業之一。因為多種產品被納入集采,價格降幅較大,2021年恒瑞醫藥的業績受到重大影響。

總營收達到259.06億的恒瑞,相比2020年同比下降了6.59%;而歸母凈利潤凈利潤45.30億元,也相比2020年下降了28.41%。可以說,這是恒瑞上市20多年以來,業績最差的一年。

不僅高管層發生變動,銷售人員也裁員近4000人。

恒瑞醫藥業績,來源:同花順iFind

另一方面,2021年恒瑞醫藥研發投入再創新高,達到62.03億元,比上年增長24.34%,研發投入占銷售收入比重達到23.95%。

因為恒瑞多個大品種仿制藥已被納入既往國家集采中,重磅仿制藥品種中僅有布托啡諾、碘佛醇、七氟烷未被集采。而這3個產品在未來也可能納入不同批次的集采里,對恒瑞影響還很大。

恒瑞的創新藥產品管線中,目前上市的創新藥有10款,還有60余個創新藥正在臨床開發。

創新藥磷酸瑞格列汀、SHR3680(AR抑制劑)、SHR8008(CYP51酶抑制劑)、SHR-1316(PD-L1單抗)目前均已處于申報上市狀態。預計 2023 年后整體業績,受集采影響將會變小。

不只是恒瑞醫藥,因為創新藥的研發成本太高、集采和醫保談判擠壓,搞創新醫藥研發的周期和難度都很大。

醫藥行業內流傳有“雙十定律”:研發一款新藥,不僅要花費至少10億美元,還要花費平均10年的時間。

恒瑞醫藥(600276.SH)在過去將近10年里,光是在研發上的投入就接近200億,僅研發出8種新藥。

很多創新藥上市后,短時間很難收回研發成本。于是部分藥企把目標瞄準了“出海”,開發國際市場的道路。

比如,2月28日傳奇生物(LEGN.O)的靶向B細胞成熟抗原(BCMA)的CAR-T療法,西達基奧侖賽,用于治療復發/難治性多發性骨髓瘤(r/r MM),正式獲得了美國FDA批準,得以在美國上市。

作為第一個經美國FDA獲批的CAR-T細胞療法,西達基奧侖賽堪稱獲得了里程碑式突破。

6月14號,信達生物(1801.HK)的創新藥達攸同(貝伐珠單抗注射液)也在印度尼西亞獲得了批準,主要用于轉移性結直腸癌、卵巢癌、宮頸癌等高發腫瘤。

這樣的例子還有很多。從某種意義上說,集采雖然給藥企帶來了沖擊,但出海也不失為一條好的出路。不只是醫藥體系成熟的歐美市場,“一帶一路”沿線的新興國家,也是中國藥企全球化布局的方向。