文|長橋海豚投研

大家好,我是長橋海豚君!

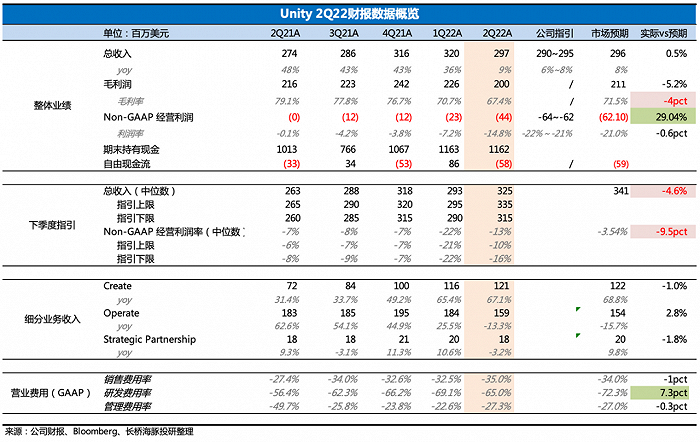

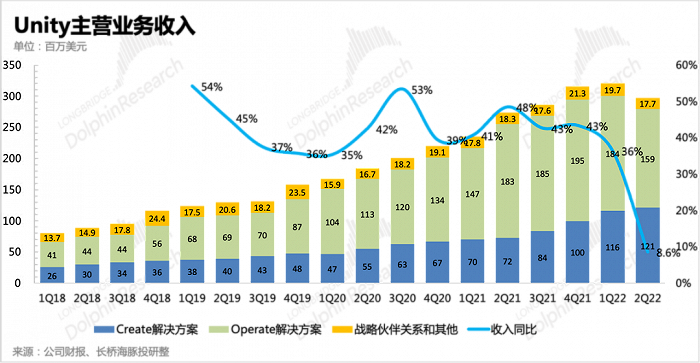

北京時間8月10日今晨美股盤后,游戲引擎龍頭Unity發布了2022年二季度的業績。單純看收入和利潤,由于7月中旬公司已透露二季度收入略超指引上限,因此收入端基本符合市場預期。成本支出上比之前的指引要低一些,最終利潤端的虧損表現優于公司指引和市場預期。不過,從部分細節指標來看公司短期仍然在面臨一些增長壓力。

(1)二季度實現總收入2.97億元,同比增長9%,基本符合指引和市場預期。Non-GAAP下的經營虧損0.44億元,顯著優于指引。

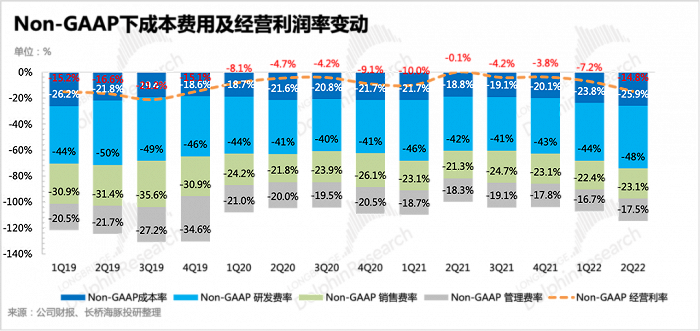

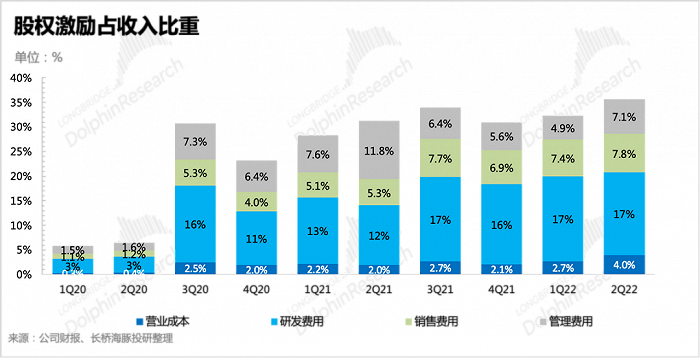

從成本支出細分項與市場預期對比來看,主要超預期的點來源于研發費用。另外,剔除了股權激勵、收購重組等費用的影響,管理費用、銷售費用的同比增速也是明顯放緩。

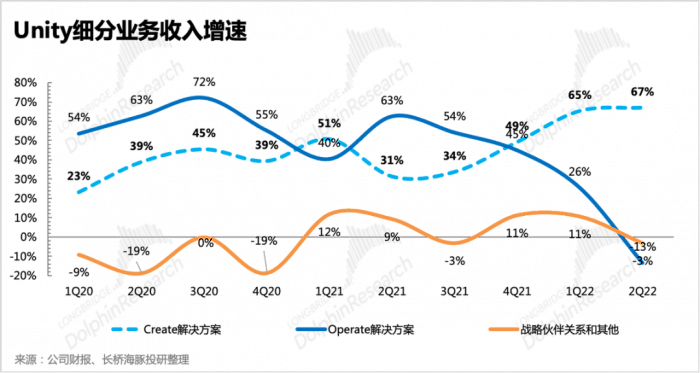

(2)Unity旗下三個業務中,Create仍然保持67%的高速增長,在去年通過兩筆收購(Weta、Ziva)來開拓非游戲領域后,能夠賦予Create業務短中期一些增長動力。

Operate表現繼續拉胯,主要拖后腿的是上季度已經預警的廣告業務。

按照應付給開發者的分成費用變化趨勢來看,二季度的廣告收入大約同比下滑了近28%。不過,從三季度的收入指引來看,公司對該業務已經有修復預期。

(3)部分經營指標上體現出短期的增長壓力,有公司自身因素也有行業環境的影響:

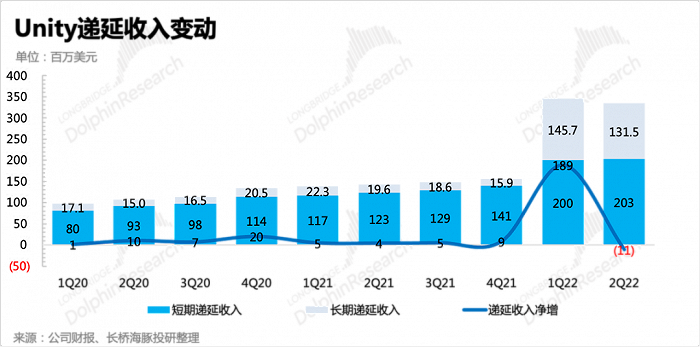

a.總遞延收入環比下降,主要來源于長期遞延收入的下降。說明體現出不少客戶對自身長期業務持續的不確定,因此選擇長期續簽Create的客戶并沒有增多。

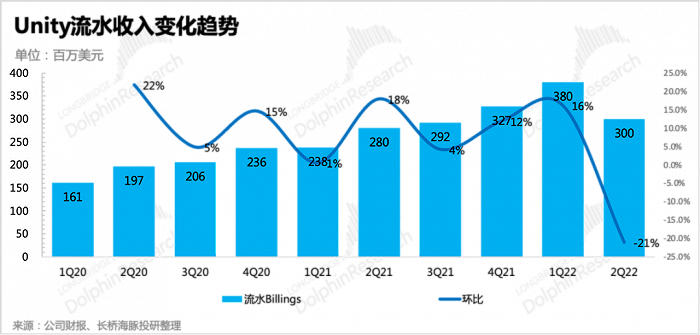

除此之外,當期新增流水也環比下滑,隱含著短期訂閱增長可能也受到了影響。

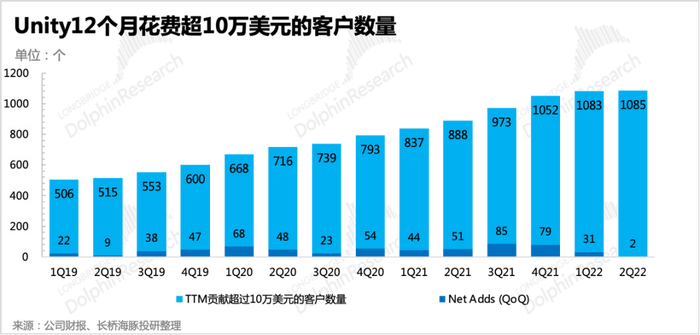

b.大客戶(過去12個月創造收入大于10萬美元)的數量基本沒有增加,我們估計主要受制于Operate的短期技術問題,但大客戶也可能會因此而流失,造成長期收入增長缺口。

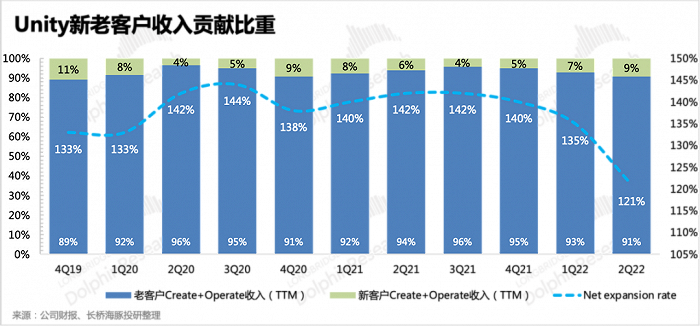

c.以美元計價的老客戶收入擴張率環比下降至121%,低于市場預期的136%,表明老客戶短期內進一步提升ARPU的動力不高。其中Operate的拖累仍然是主要因素,但實際上Unity并沒有停止推出新的產品和服務,因此我們認為還是行業景氣度的影響更大。

(4)對于三季度的指引,總收入預計在3.15-3.35億元區間,Non-GAAP經營虧損在0.35-0.5億元區間,符合逐步回暖的經營趨勢,但兩個指標的中間值均低于市場預期。不過好在全年指引(13-13.5億元,YoY 17%-21%,不包含IronSource)繼7月中旬下調后,這次沒有再調整。

(5)截至二季度末,公司賬上現金11.7億,另外還有5.9億的有價證券。二季度自由現金流轉負(~0.58億),主要由于虧損擴大導致的經營活動凈現金流出0.43億。上季度現金流有預收的長期合同款支撐,但這個季度用戶開拓不順,現金流狀況也就恢復了原樣,不過正常經營下暫時沒有現金短缺風險。

除了二季度當期業績,市場更關注管理層的下半年展望。尤其是二季度開始深受影響的自有技術Audience Pinpointer精準率修復效果,以及面對巨頭都無法給出明確判斷的復雜經濟環境,Unity的管理層又會釋放什么樣的信號。

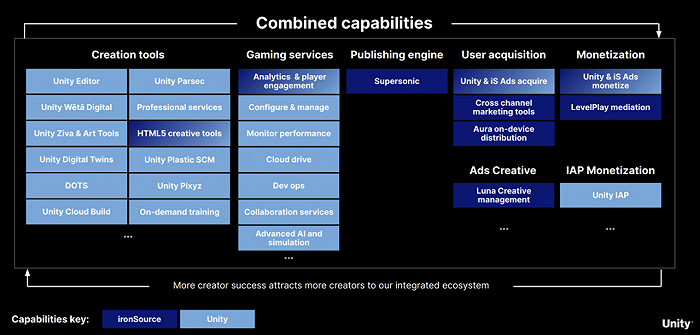

另外,44億換股收購的IronSource,雖然補充了Unity在游戲產業鏈上發行能力的布局,并且增加了Unity在超休閑游戲領域的影響力,但終究是一個近85%的收入依附在游戲市場的年創收不足10億的“小”公司,在行業轉淡下能否發揮協同作用繼續實現跨越經濟周期的高成長,也是一個市場比較關心的問題。

長橋海豚君觀點

Unity的二季度業績雖然有市場預期,但在部分經營指標上,海豚君并不是非常滿意,可能唯一亮點就是費用擴張沒有市場慣性想象的那么厲害。

對于下半年復雜的經濟環境,海豚君認為,最好再聽聽電話會上管理層怎么描述。鑒于已經出財報的幾家公司管理層的展望,以及Unity的經營指標所隱含的增長預期,海豚君持相對謹慎態度。

但近期股價的強勢反彈,海豚君認為,除了對高溢價換股合并IronSource的短期利空逐步消化,就是拆分中國業務引入戰略投資者,以及Applovin的收購申請有關,相比于看走出最差基本面的修復邏輯,顯然市場上的事件炒作情緒更占上風。

對于上述幾個事件,海豚君也有自己的看法:

(1)合并IronSource。市場上不乏一些機構并不看好對IronSource的合并,但海豚君認為雖然交易方式對中小股東不夠厚道,短期來看似乎是Unity“掩蓋”自己增速撐不住的一番操作。但從長期整合產業鏈能力,提高競爭力增強客戶粘性的角度,Unity收購IS背后隱含著戰略層面的長期布局,并不是簡單“填補”增長缺口。

(2)看好拆分中國業務引入戰略投資者。昨晚Unity也已經官宣了,投資方包括阿里、抖音、米哈游、吉比特、中移動等“硬核”合作伙伴。Unity選擇以合資的方式重新做中國市場業務,除了有規避未來數據監管風險外,也有借著本地機構的資源關系擴大影響力的目的。

(3)Applovin收購可能不靠譜。昨天盤前Applovin提交了一個合并購買的申請,該合并方案能否執行需要Unity方同意。但海豚君認為,在Unity已經和IronSource決定合并之后,如果再接受與IronSource直接競爭的Applovin合并(且報價并不高,尤其是包括了IronSource之后),顯得頗為詭異。不考慮聯手操控股價的因素,海豚君認為Applovin的合并提議可能并不會得到Unity的積極回應。

Unity業務基本介紹

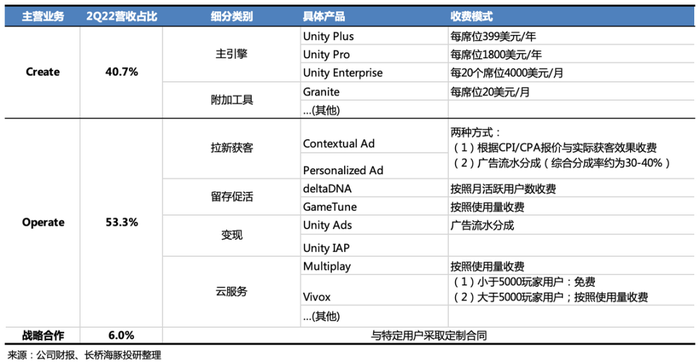

Unity主要由兩塊業務構成,Create解決方案和Operate解決方案,收入貢獻分布來源于游戲開發主引擎的席位訂閱收入,和負責撮合競價的廣告平臺收入。

1、從Unity的過去幾年的業務結構來看,雖然Unity聲名鵲起在于其在手游開發引擎市場的絕對壟斷,但實際上Create解決方案業務對整體收入的貢獻率并不是最高的。并且隨著激勵廣告游戲的加速增長,Operate的廣告收入也迅速攀升,對Unity的收入,尤其是利潤的支撐作用更大。

2、回顧Unity過去兩年的業績,Create收入基本保持在一個30%-50%的增速水平,符合一個發展相對穩態的SaaS平臺表現,即用戶滲透率達到階段天花板,但粘性高續簽率有保障,每年創收增長靠用戶使用更多的工具軟件或者是平臺提價效應。

對于SaaS平臺來說,經歷過拓客期之后的穩態期,利潤率不斷提升,平臺價值也會兌現。這也是Unity的中長期邏輯之一。

3、目前Unity雖然經營虧損還相對較大,主要源于主引擎的變現率相比同行較低,Create的利潤模型還未跑起來,而在近幾年公司又不斷增加對非游戲領域的投入擴展。

4、在主業領域還未盈利之前,就毫不手軟的為新市場投錢,Unity這是提前挖掘自己的新增長動力,這在管理層的幾次講話中也提及,公司當下的戰略重點是搶占更多的市場。但也同時帶來了市場對盈利模型、公司現金流的擔憂。

5、與IronSource合并,一方面可以給Unity補足游戲產業鏈中的發行環節的能力和資源(偏超休閑游戲),賺更多游戲流水的分成,另一方面則有助于Unity擴大在獨立游戲工作室中的使用滲透率,有助于在元宇宙“掘金”時代,Unity的“鏟子”影響力得以發揮。

(更多IronSource合并情況將在文末展開)

本次財報詳細解讀

一、收入符合預期,但指引不佳

1、整體情況

二季度Unity整體收入2.97億,同比增速8.6%,如期超出指引上限。但公司對三季度的指引(3.15~3.35億元)顯著不及市場預期3.4億元,不過對全年的指引13-13.5億元并未再調整。也就是說,要實現全年的超指引,四季度至少需要達到26%以上的同比增長。

海豚君認為,目前美國經濟衰退信號已有跡象,如若真陷入低迷,那么在沒有IronSource合并的情況下實現26%以上的增長,壓力并不小。

2、細分業務

從收入結構上,Operate業務雖然絕對值上仍然是主要貢獻支柱,但Create正在加速追趕。而在廣告精準度下降之后,Operate則直接成了增速的拖累。因此也是基于競爭越來越激烈的移動廣告行業趨勢,Unity做出了合并IronSource的決定。

從遞延收入上也可以看出,自從合并了Weta之后,Create業務的長期合同規模瞬間劇增。不過二季度遞延收入環比并未增加,流水收入環比下降,表明短期新增訂閱可能受到了游戲行業熱度消退影響。

3、客戶分布

二季度過去12個月創收超過10萬美元的客戶數量環比持平,1年以上的老客戶收入擴張速度為121%,相比上季度放緩明顯,也低于市場預期。二季度雖然有Operate的短期影響,但擴張速度顯著變慢,與Create的老客戶進一步付費力不足也有關聯,而本質上,可能還是與游戲行業大環境相關。這里可關注電話會上管理層對游戲行業的展望,以及公司對非游戲行業的擴張進度。

二、利潤:收入結構變化影響毛利率,但費用增速放緩

Unity提供的是一個廣告競價撮合平臺,主要起到代理角色,并不能主動控制廣告庫存、投放情況。因此在確認收入的時候,按照一定比例收取分成后,大部分以凈額法計收,因而以廣告收入為主的(占比約80%-90%)的Operate業務毛利率會很高。

在二季度中,Operate業務收入占比從上季度的58%進一步下滑到了53%,與此同時目前毛利率還不高(Create收費較同行低)的Create業務占比則提升了4個點。因此收入結構的變化導致了整體毛利率走弱。

不過按照細分業務的收入占比,在Operate的毛利率顯而易見會有所削弱的情況下,倒算出二季度Create的毛利率應該是環比略有提升。

費用上管理費用、銷售費用增速均環比大幅放緩,研發費用雖未大幅放緩,但支出規模小于市場預期。最終Non-GAAP下經營虧損情況顯著好于指引,不過高昂的股權激勵支出還是占了整體成本費用的30%以上。近期Unity被傳出裁員上百人,預計裁員補償支出可能會使得三季度費用上會有一個小幅走高。

三、正常經營的現金流壓力不大

雖然管理層之前提出目標,至少在今年Q4會實現Non-GAAP經營利潤轉正,不過由于目前盈利模型還沒走出來,大環境也有逆風,因此對于短期Unity來說,現金流也是非常關鍵的經營情況跟蹤指標。

截至二季度末,公司賬上現金(現金及現金等價物、受限現金)合計11.7億美元,環比持平,另外還有約5.9億的有價證券,關鍵時候也可以快速兌現來緩解現金流壓力。

二季度經營活動凈流出0.43億元,加上資本開支之后的自由現金流為-0.58億元,雖然現金流未轉正,但目前的現金余糧還是能夠支撐公司業務的正常經營。

四、合并IronSource,是福是禍?

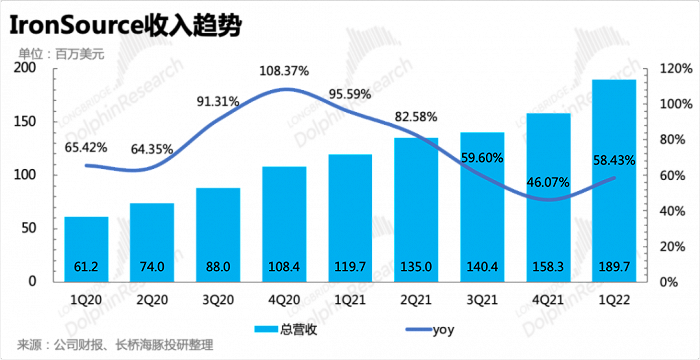

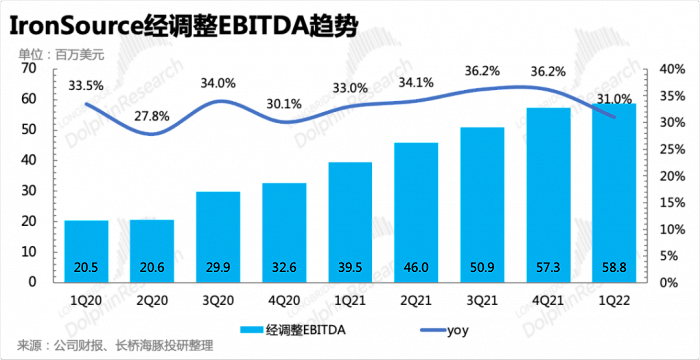

最后來簡單聊一聊IronSource。7月15日,Unity突然宣布與IronSource通過換股的方式進行合并,其中收購對價為44億美元,基本上等同于IronSource 2021年調整后EBITDA的23倍。

對于一個上季度增速還在接近60%的高收入增長并且已經盈利的公司來說,這個估值實話說并不算貴,只是較當時IronSoure的市場價(25億)來說,允諾的對價高了不少。但IronSource當初是以SPAC的方式估值111億上市的,在收水期SPAC上市的成長股普遍更加受到資金拋棄,因此會出現一定的低估。

不過合并案一批露,市場還是對“溢價率太高”和“股權稀釋”頗有怨言,再加上又同時小幅下調了全年指引,當天市場反應非常消極。對于Unity的逆勢投資擴張,盡管Unity給出了合并后的展望預期(預計2024年調整后EBITDA實現10億),但部分投行表態不看好,主要提出的邏輯在于Unity和IronSource的高增長期都即將過去。

那么IronSource到底是一家什么樣的公司?Unity為什么“不惜血本”也要買下它?

1、別看收入低,但影響力不小

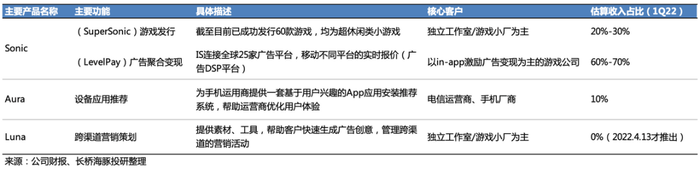

簡單來說,IronSource就是一個移動廣告平臺,可以看作一個更加完善的Unity的「Operate」解決方案。IronSource目前主要有三種產品(Sonic、Aura、Luna),除了Luna為今年4月剛剛推出還沒有收入外,其他兩種產品中對收入貢獻最大的還是廣告平臺LevelPay。

雖然IronSource有Unity沒有的游戲發行業務,但更被市場熟知的還是作為一個移動營銷平臺的角色。

在AppFly最新發布的《廣告平臺綜合表現報告(第十四版)》中,IronSource的用戶留存指數在Android和iOS版中分別位于第6、第5,排在前面的除了Google、Meta雙巨頭外,就是Unity、Mintegral、Applovin,以及蘋果自家的Search Ads了。

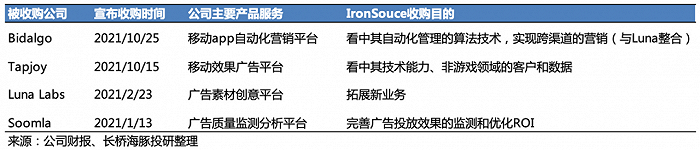

自2021年上市拿到融資后,為了在激烈的廣告渠道競爭中維持地位,IronSource時隔5年再次開啟狂買模式,一年內一口氣收購了4家同行公司。(競爭對手Applovin于同年上市,也是通過四處收購擴大版圖)

2、Unity主要看中了IronSource的數據和客戶資源

在《看不清的元宇宙,看得清的 Unity》中,海豚君提到,Unity與Unreal的一個區別就是,Unity不下場做游戲,即與客戶之間不存在直接的競爭。但IronSource的合并,除了完善Unity本身「Operate」中的廣告業務外,還補足了游戲發行的能力。

1)IronSouce擁有巨量用戶數據,能夠幫助提升Unity Ads的精準度及轉化率

2)SuperSonic發行的游戲app累計已經有20億次下載(不代表20億人,存在一個游戲多次版本的下載)。

3)融合Aura的設備有10億多臺。

4)使用Sonic來獲得變現的App有8萬個,全美TOP100的手游中,接入了Sonic SDK的App數量占了85%。

5)更豐富的營銷技術工具,能夠提升Unity客戶的留存和ARPU

IronSource剛剛推出的Luna解決方案,是一個提供自動制作廣告以及跨平臺管理營銷活動的平臺,能夠拓寬Unity產品服務,提升客戶的留存率以及為更多的服務付費。

3、補足游戲發行能力,有助于Unity分食更多的游戲市場收入

在《靠 “元宇宙” 的想象力拔估值?Unity 表示可以有》中,海豚君提出,Unity的游戲引擎業務Create是以固定價格訂閱付費,但對家Unreal則是直接參與到游戲流水的分成中,來充分享受游戲高速增長的行業紅利。如果比較兩種方式的Take rate變現效率(獲得收入/游戲流水),Unity的2%也不能與Unreal的5%相比。因此IronSource的游戲發行能力,能夠給到Unity分享優質游戲成果的機會。

從理論上來說,IronSource的游戲發行能力會與一些Unity的游戲發行商客戶存在競爭。但IronSource主要為資源匱乏、資金不足的獨立工作室、游戲小廠做發行工作,也就是滲透一些游戲發行商們本就“看不上”的超休閑小游戲,因此就談不上直面競爭了。

4、更高的客戶滲透率,為休閑游戲客戶提供“端到端”的能力

除此之外,IronSource能夠給Unity帶來的,是幫助Unity繼續在更多的開發人員中普及Unity的實時3D引擎滲透,尤其是一些休閑游戲開發者。

也就是說,合并后的公司,能夠給這部分休閑游戲開發者(多數為小規模獨立工作室)提供從“開發、發行、渠道獲客、變現”整條業務鏈的解決方案。

在海豚君看來,相比于Unreal在技術上越走越深,Unity除了跟隨補充渲染技術(收購Weta、Ziva)外,主要還是在深度貫徹自己的“通用性、低門檻”的產品發展方針,以擴大用戶市場為目的,來提前鎖定元宇宙最大技術提供商角色。

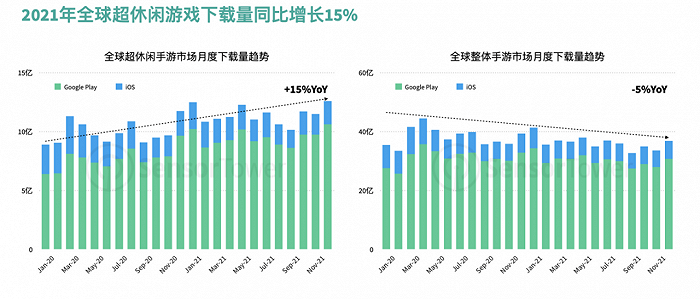

5、可能的風險:雙方太過倚重游戲市場(收入占比Unity 90%,IronSource 85%),不可否認去年游戲行業增長不錯,尤其是超休閑類游戲,下載量逆勢增長。

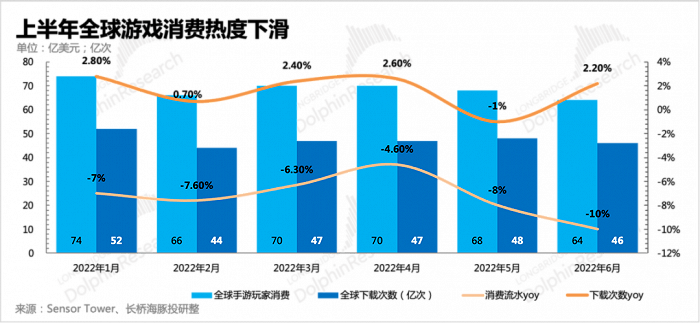

但今年以來游戲行業熱度退潮明顯,上半年流水收入同比下滑。雖然可能有更多的游戲轉向了廣告變現,但終端需求的短期下滑影響力太大。

除此之外,整體移動廣告下半年的壓力也不小,雖然有高基數的原因,但競爭激烈(蘋果IDFA、TikTok等)、持續高通脹也是制約游戲消費增長、影響廣告主營銷預算的因素。