文|獨角金融 付影

2022上半年,在震蕩的資本市場中,公募基金公司角逐堪稱激烈。作為基金業老十家,華夏基金在行業地位不言而喻,其股權被視作稀缺資源,一直被知名公司爭奪。

華夏基金是一級市場的常客,其在新股詢價階段,卻也時不時會出現偏高的申報價情況,作為專業投資者,華夏基金的定價能力又是否“過關”呢?

1、賺10億背后的“加分項”

其中華夏基金上半年凈利潤10.58億元,同比略增。

Wind數據顯示,截至2022年6月底,華夏基金邁入公募管理規模“萬億俱樂部”,達1.08萬億元,位于行業第4名。在非貨基排名中,華夏基金以7307.81億元排在第二位。

華夏基金旗下有60余只基金自成立以來總回報超過100%,產品類型囊括股票型、混合型、債券型、指數型、QDII等五大基金品種。

其中,華夏大盤精選A、華夏收入、華夏回報A、華夏紅利成立以來總回報均超過1100%,為業內少有的“10倍基”,華夏大盤精選A復權凈值增長率高達3804.07%。

值得一提的是,華夏基金收取的管理費令人稱羨。

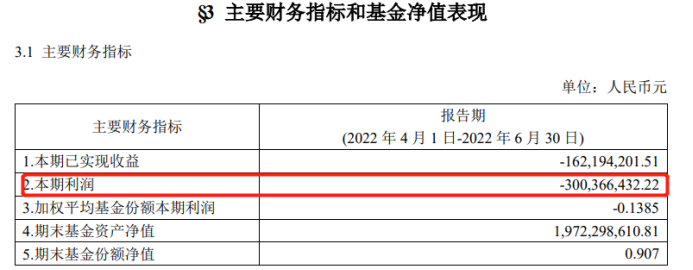

以華夏全球股票(QDII)為例,2007年10月9日成立至2022年上半年末,該產品1年、3年、5年凈值增長率均為負值,且累計虧損41億元,其中2022年二季度虧損3億元。盡管業績虧損,但成立至今,該產品為華夏基金帶來了可觀的管理費。

圖源:華夏全球精選股票型證券投資基金公告

自媒體“面包財經”梳理發現,自華夏全球股票成立的2007年10月至2021年末,獲得的報酬合計約28億元,其中2021年華夏基金作為基金管理人從該產品獲得的報酬約5583.9萬元,2020年則為6568.7萬元。

報酬與管理費有直接關系,華夏全球股票年管理費率1.85%,是華夏基金20余款QDII產品管理費中排名最高的一款。對比其他公司QDII產品,以鵬華美國房地產(QDII)為例,該產品年管理費僅1.5%。

基金公司是否可以降低管理費?IPG中國區首席經濟學家柏文喜稱,華夏全球股票基金的管理費高有歷史原因,因為之前這個行業普遍收費較高,隨著行業發展與擴容、行業競爭加劇而逐漸降低。另外,基金管理費率與業績沒有必然聯系,投資人如果嫌管理費率高,一方面它可以提意見要求降低費率,另一方面它可以贖回基金轉投其他基金,這是投資人的權利與自由。

據華南某大型公募人士對《經濟觀察報》表示,基金公司降低管理費率來吸引投資者也是有可能的。比如市場同質化競爭激烈情況下,基金公司為了贏得投資者青睞,增加銷量,選擇打價格戰。

財經評論員郭施亮稱,基金管理費高企,應該要有相應的賣點,例如明星基金管理人、基金管理業績優良,或者管理團隊履歷豐富等。不過,基金管理費高低最終還是取決于市場表現,如果基金產品表現持續跑輸同期市場指數表現,而且已經存在一定時間,不應該收取較高的基金管理費率。基金采取較高管理費率,或避免投資者短期贖回或者頻繁贖回的風險,引導市場長期價值投資。不過,如果基金業績持續低迷,那么不應該收取高于同類型產品的管理費率。

2、“老牌公募”的陳年往事

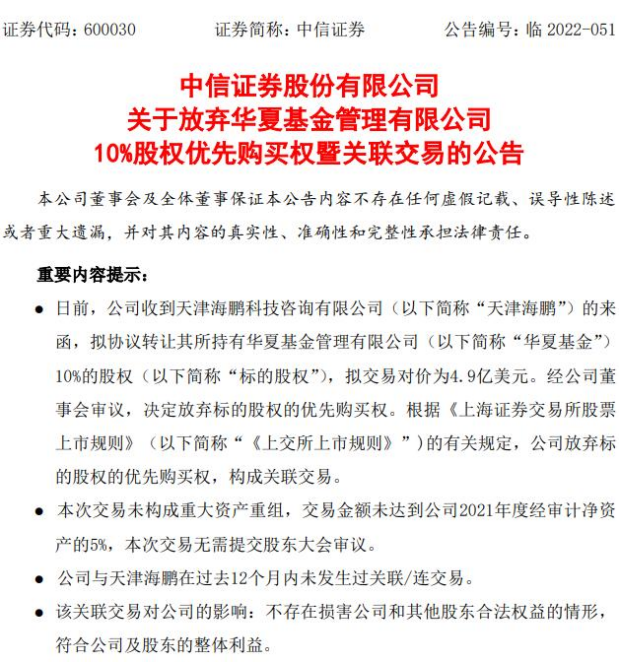

公開資料顯示,華夏基金成立于1998年4月,目前中信證券(600030.SH)為公司第一大股東,持股比例為62.2%,第二大股東為兩家外資股東,分別來自加拿大萬信(Mackenzie Financial)與加拿大鮑爾公司,持股比例均為13.9%,天津海鵬科技咨詢有限公司(下稱“天津海鵬”)為第四大股東,持股10%。

圖源:愛企查

華夏基金5名高管及董事來自中信證券。根據中信證券2021年披露的財報,其中,中信證券黨委副書記、執行董事以及執行委員會委員楊明輝,擔任華夏基金董事長。楊冰、李春波、李勇進均為華夏基金董事,三者分別在中信證券擔任資產管理業務行政負責人、研究部與股票銷售交易部及托管部分管領導、財務負責人以及計劃財務部行政負責人等要職;孫毅擔任華夏基金副總經理,其在中信證券任職投資銀行管理委員會副主任兼金融與科技行業組負責人。

縱觀華夏基金的發展脈搏,兩位高管對公司產生的影響尤為重要,他們分別是:有著“中國基金教父”之稱的公司創始人、第一任總經理范勇宏、2008年至2013年11月擔任華夏基金董事長的王東明。

說起范勇宏,在公募基金草莽時代,堪稱是一位叱詫風云人物。1992年加入華夏證券,并于次年擔任華夏證券北京東四營部總經理,而彼時,因客戶保證金陷入虧空危機,范勇宏用了一年時間解除了危機,還把這家營業部發展為全國第一大營業部。

1997年,范勇宏受命籌建華夏基金,成立后擔任總經理,并廣攬英才,其中,安徽省高考理科狀元、1993年畢業于清華大學的王亞偉,是范勇宏一手栽培起來的明星基金經理。

2005年底至2012年5月,王亞偉掌舵華夏大盤基金期間,該基金累計漲幅達12倍,平均復合年化回報率近50%,王亞偉因而走上神壇。

除了王亞偉,還有眾多明星基金經理,例如孫建冬,2005年6月30日至2010年2月初,其在管理華夏紅利期間,累計收益率513%,平均復合年化回報率超過48%,創造了基金史上一段傳奇。

江湖事未遠,好聚更要好散。2012年-2014年,范勇宏時代的核心成員幾乎全部離職。

而范勇宏的離職,或也與王東明6年爭奪公司控制權,最終失敗有關。

說起控股權,華夏基金早年由華夏證券設立,華夏證券曾長期擔任該公司的控股股東,因經營不善,華夏證券最終被收回業務許可,其證券類資產被中信建投證券受讓,而中信證券為中信建投最初的控股股東,由此,中信證券也間接成為華夏基金的控股股東。

然而,成為華夏基金控股股東前,中信證券已經完成發起設立中信基金的動作。由此違背了監管部門“一參一控”的要求。隨后,圍繞華夏基金股權和控制權,多方展開激烈的較量與爭奪,其中就包括范勇宏。

最終,中信證證券促成了中信基金與華夏基金合并后,中信證券完成對華夏基金100%的股權全資收購,不過,這次合并也導致華夏基金的創一代包括范勇宏等重要人物的相繼出走。

此后多年,圍繞華夏基金的股權變更一直不斷,而其估值也不斷升值。中信證券6月底的公告內容顯示,天津海鵬擬轉讓所持有華夏基金10%股權,擬交易對價為4.9億美元,以該交易對價計算,目前華夏基金的估值為49億美元,約合人民幣327.98億元。

3、高價打新,蒙受浮虧或超6億

作為頭部公募基金,華夏基金是一級市場的常客,今年以來,其在新股詢價階段,時不時會出現偏高的申報價情況,也踩了不少雷。

據新華財經梳理公募基金2022年打新破發浮虧情況發現,華夏基金獲配公司數量達167只,其中超30只新股破發,合計浮虧約6.35億元。

2022年1月在科創板上市的翱捷科技(688220.SH),華夏基金浮虧金額最大,超過1億元。

翱捷科技發行價為164.54元/股。以上市首日收盤價計算,華夏基金獲配的無限售部分新股產生浮虧約0.88億元。首發股解禁日,翱捷科技股價收于65.14元/股,較發行價下跌超6成。

華夏基金最近一次打新踩雷的是邁威生物(688062.SH)。2022年7月18日,邁威生物首發限售股解禁,當日收報15.75元/股,較發行價下跌超50%,當日浮虧預計超850萬元。該股在上市首日曾破發,當日華夏基金獲配的無限售條件的新股浮虧約0.42億元。

華夏基金對2022年破發新股詢價階段,普遍報出偏高的申報價。以安路科技為例,華夏基金申報價格為56.55元/股,申報價折溢價比率達2.17%;對邁威生物的申報價格68.87元/股,折溢價比率1.97%。

展望下半年行情,華夏基金認為,海外經濟體的高通脹及貨幣緊縮仍將對全球金融市場產生重大影響。隨著內地疫情大幅改善,中國經濟的增長動能有望恢復。而穩增長政策的力度不斷加碼,疫情緩解后政策的效果也將明顯提升,我們判斷年內中國經濟增長的低點和中國股票市場最艱難的時段已經過去。伴隨下半年中國經濟的復蘇,中國股票市場抵御外部沖擊的能力也將有所增強,對中國股票市場下半年的表現充滿期待。

華夏基金命運將如何演繹?歡迎留言討論。