記者 | 錢伯彥

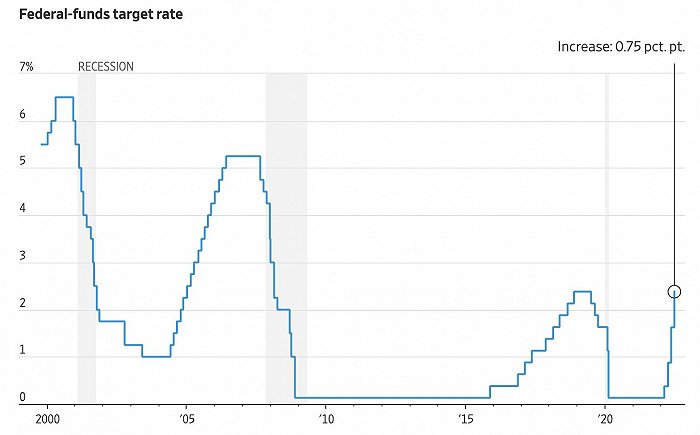

美東時(shí)間7月27日,美聯(lián)儲在結(jié)束貨幣政策會議之后宣布再次加息75個(gè)基點(diǎn),將聯(lián)邦基金利率區(qū)間進(jìn)一步上調(diào)至2.25%-2.5%。

這已經(jīng)是美聯(lián)儲今年第四次加息。此前美聯(lián)儲已分別于3月16日、5月4日以及6月15日三次加息25個(gè)、50個(gè)、75個(gè)基點(diǎn)。自開啟加息以來,美聯(lián)儲在不到半年時(shí)間內(nèi)已經(jīng)累計(jì)加息225個(gè)基點(diǎn),為1980年代以來最為激進(jìn)的一輪加息周期。

通脹難見頂,加息難言底

迫使美聯(lián)儲打40年紀(jì)錄地進(jìn)行加息的關(guān)鍵因素仍是高企的通脹。

7月13日勞工部公布的數(shù)據(jù)顯示,美國6月消費(fèi)者價(jià)格指數(shù)同比增長9.1%(環(huán)比增長1.3%),高于5月的8.6%,為1981年以來通脹數(shù)字首次破九。

即便撇除同比上漲59.9%的汽油價(jià)格,通脹已經(jīng)蔓延到了幾乎所有全美行業(yè)領(lǐng)域,其中食品價(jià)格同比上漲10.4%,電力等能源服務(wù)項(xiàng)目價(jià)格同比上漲19.4%,同比上漲5.8%的房租價(jià)格同樣為1986年以來最高紀(jì)錄。根據(jù)房地產(chǎn)經(jīng)紀(jì)公司Miller Samuel Real Estate的最新報(bào)告顯示,紐約曼哈頓公寓月租金平均值已經(jīng)高達(dá)5058美元,同比增幅接近30%。

總統(tǒng)拜登與財(cái)長耶倫在開啟中東之行前和G20財(cái)長會議上異口同聲地表示,美國的通脹高得令人無法接受。

此前5月超預(yù)期的通脹數(shù)字已經(jīng)迫使美聯(lián)儲在6月15日的貨幣政策會議上放棄了既定的50個(gè)基點(diǎn)、而選擇更為激進(jìn)的75個(gè)基點(diǎn)加息幅度。如今6月破九的通脹數(shù)據(jù)更使得美聯(lián)儲只能繼續(xù)維持至少75個(gè)基點(diǎn)的加息節(jié)奏。截至7月26日,芝加哥商業(yè)交易所的利率觀察工具FedWatch顯示,甚至仍有25%的投資者押注美聯(lián)儲此次會選擇更激進(jìn)的100個(gè)基點(diǎn)加息以釋放堅(jiān)定捍衛(wèi)物價(jià)的決心。

在當(dāng)天的議息決議之中,美聯(lián)儲表示將堅(jiān)定地致力于恢復(fù)通脹率至2%的目標(biāo)。美聯(lián)儲還將繼續(xù)監(jiān)測發(fā)布的利率政策信息對經(jīng)濟(jì)前景的影響,如果出現(xiàn)可能阻礙聯(lián)儲目標(biāo)實(shí)現(xiàn)的風(fēng)險(xiǎn),美聯(lián)儲將準(zhǔn)備適當(dāng)調(diào)整貨幣政策立場。

至于包括每月最多減持300億美元美國國債、175億美元機(jī)構(gòu)抵押支持證券(MBS)的縮表計(jì)劃則與6月的決議聲明相同。

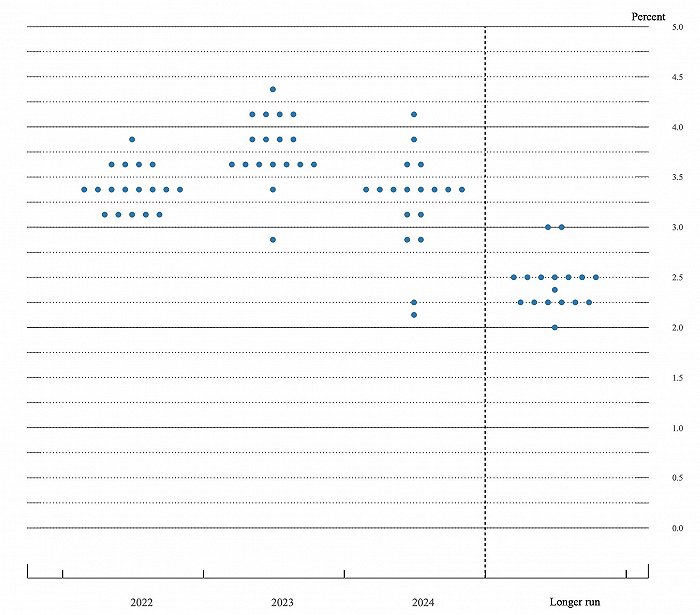

不同于受困于歐元國家金融碎片化而不得不設(shè)計(jì)出各種金融新工具的歐洲央行,美聯(lián)儲抗擊通脹的唯一手段似乎就是縮表和漸次加息的“添油戰(zhàn)術(shù)”。7月27日的利率決議不僅與上次貨幣政策會議的決議文件幾乎完全雷同,甚至都沒有更新指明未來利率走向的點(diǎn)陣圖。

雖然勞工部公布的通脹數(shù)字無視美聯(lián)儲的努力仍然率創(chuàng)新高,但是核心通脹率數(shù)字的連續(xù)3個(gè)月下降以及密歇根大學(xué)消費(fèi)者通脹預(yù)期首次下降,都使得通脹即將見頂?shù)恼摂嘣俅纬霈F(xiàn)。

加息過猛威脅復(fù)蘇

相比于受到國際能源市場波動(dòng)影響的通脹率,美聯(lián)儲猛烈加息帶來的負(fù)面影響卻是已經(jīng)確定的。

美國的各項(xiàng)經(jīng)濟(jì)指標(biāo)已經(jīng)于6月和7月迅速掉頭向下,釋放出愈來愈多的經(jīng)濟(jì)可能將陷入衰退的信號。

IHS Markit的調(diào)研數(shù)據(jù)顯示,美國7月的制造業(yè)、服務(wù)業(yè)采購經(jīng)理人指數(shù)初值分別為52.3和47.0,全部跌至兩年內(nèi)新低。7月17日美國全國住宅建筑商協(xié)會公布的建筑商信心指數(shù)為55,較上月大幅下跌12點(diǎn),該指數(shù)不僅已經(jīng)連續(xù)第7個(gè)月下跌,更是跌破了2020年5月因新冠疫情導(dǎo)致的建筑業(yè)大范圍停工時(shí)的低值。7月20日美國全國房地產(chǎn)經(jīng)紀(jì)人協(xié)會公布的數(shù)據(jù)也顯示,全美成屋銷售環(huán)比連續(xù)5個(gè)月下降,為2013年以來最差表現(xiàn)。

美國國債收益率方面,2年期美債與10年期美債收益率今年已經(jīng)出現(xiàn)三次倒掛。若將5年期與30年期美債收益率一并納入考量,美債收益率倒掛更是已經(jīng)成為普遍現(xiàn)象。一般而言,中短期國債收益率更容易受到利率波動(dòng)影響,中長期國債則與長期通脹率相關(guān)性更強(qiáng)。利率倒掛通常被視為經(jīng)濟(jì)下行壓力加大、出現(xiàn)經(jīng)濟(jì)衰退風(fēng)險(xiǎn)的明確信號。

與此同時(shí),標(biāo)普500指數(shù)與納斯達(dá)克指數(shù)早在近兩個(gè)月之前就已經(jīng)進(jìn)入技術(shù)性熊市,相較于年初高位均已經(jīng)下跌超過兩成。

至于最為關(guān)鍵的GDP數(shù)據(jù),今年第一季度美國GDP按年率計(jì)算已經(jīng)下降1.6%,亞特蘭大聯(lián)儲的GDPNow預(yù)測模型則預(yù)示美國第二季度GDP將萎縮1.4%,連續(xù)兩個(gè)季度的經(jīng)濟(jì)萎縮已符合學(xué)術(shù)上技術(shù)性衰退的定義。彭博社本月對經(jīng)濟(jì)學(xué)家的一項(xiàng)調(diào)查顯示,未來12個(gè)月經(jīng)濟(jì)下滑的可能性為47.5%,高于6月份的30%。

美國二戰(zhàn)之后共出現(xiàn)過11次技術(shù)性衰退,其中三次技術(shù)性衰退時(shí)間超過3個(gè)季度,分別為2008年金融危機(jī)以及上世紀(jì)的兩次石油危機(jī)。

美東時(shí)間7月28日,商務(wù)部經(jīng)濟(jì)分析局將對外公布第二季度實(shí)際GDP年化季環(huán)比預(yù)估值。

美聯(lián)儲加息還能持續(xù)多久?

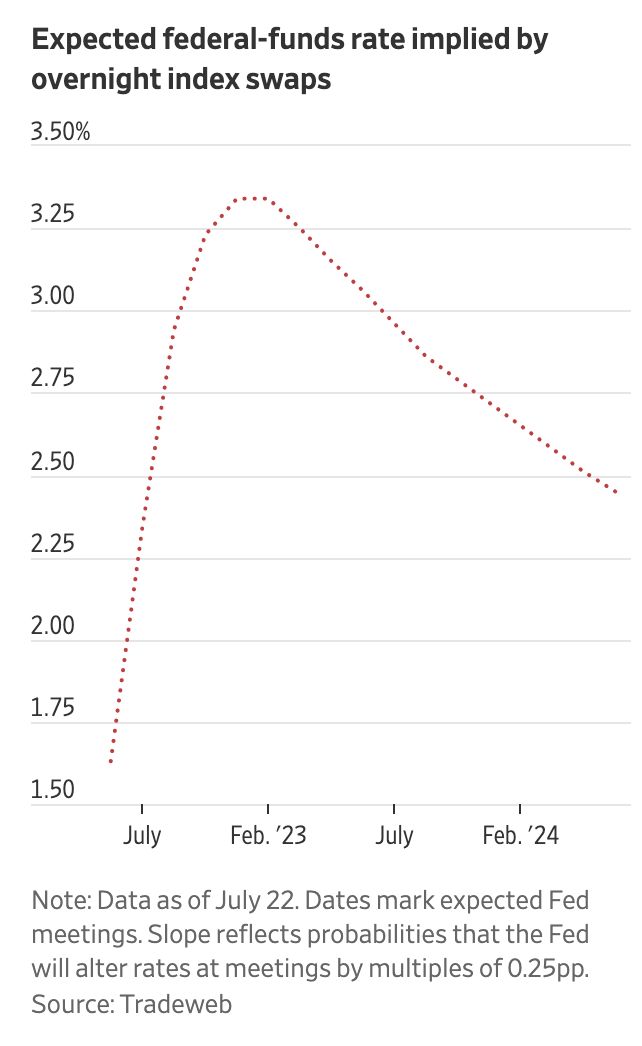

美聯(lián)儲的利率點(diǎn)陣圖顯示,年底聯(lián)邦基金利率區(qū)間上限將達(dá)到3.3%至3.5%左右。美聯(lián)儲在6月貨幣政策會議紀(jì)要中表示,預(yù)計(jì)今年年末的聯(lián)邦基金利率將接近甚至高于美聯(lián)儲的長期目標(biāo),因此委員會將調(diào)整貨幣緊縮政策步伐至與實(shí)際經(jīng)濟(jì)發(fā)展?fàn)顩r相符的程度。

考慮到此次75個(gè)基點(diǎn)幅度加息之后,距離年底利率目標(biāo)已經(jīng)只剩不足100個(gè)基點(diǎn)的空間,今年秋冬兩季度美聯(lián)儲將在三次貨幣政策會議如何決議成為了當(dāng)前的焦點(diǎn)。

根據(jù)美聯(lián)儲的日程表,9月21日、11月2日以及12月14日美聯(lián)儲仍有三次機(jī)會加息。目前主流投資者認(rèn)為美聯(lián)儲屆時(shí)將選擇50個(gè)、25個(gè)和25個(gè)基點(diǎn)的加息幅度。

不過若7月與8月的通脹仍不樂觀,亦不排除美聯(lián)儲不得不在9月再次選擇75個(gè)基點(diǎn)的加息幅度。芝商所的利率觀察工具FedWatch顯示,49%投資者押注美聯(lián)儲將選擇穩(wěn)妥的50個(gè)基點(diǎn)加息幅度,42%和8%的投資者則押注美聯(lián)儲將選擇75個(gè)基點(diǎn)甚至100個(gè)基點(diǎn)的加息步伐。

根據(jù)利率點(diǎn)陣圖顯示的加息路徑,美聯(lián)儲將在2023年年中將聯(lián)邦基金利率提升至近期高點(diǎn)之后開啟降息。UniCredit首席經(jīng)濟(jì)學(xué)家Erik Nielsen預(yù)測美聯(lián)儲將于明年年底開始降息。以貝倫貝格銀行為代表的華爾街主要機(jī)構(gòu)則預(yù)測明年第二季度聯(lián)邦基金利率將達(dá)到峰值。

在常規(guī)的加息操作之外,鮑威爾此次并未對利率預(yù)期發(fā)表具體看法。這也意味著十年以來被美聯(lián)儲廣泛使用的前瞻性指引或即將走入歷史。歐洲央行已經(jīng)在一周之前的7月21日已經(jīng)正式宣布放棄前瞻性指引,并以此給予貨幣政策更大的模糊性和操作余地,以應(yīng)對快速走高的通脹數(shù)據(jù)。

值得一提的是,鮑威爾此前的前瞻性指引并未起到為市場提供清晰預(yù)期和指引的效果。他在5月4日的貨幣政策會議之后表示下次加息幅度為50個(gè)基點(diǎn),但最終卻因超預(yù)期的通脹而食言。

當(dāng)天美股全數(shù)上漲,其中道瓊斯上漲1.37%,報(bào)收32195點(diǎn);標(biāo)普500指數(shù)上漲2.61%,報(bào)收4023點(diǎn);納斯達(dá)克指數(shù)上漲4.06%,報(bào)收12032點(diǎn)。