文|野馬財經 劉欽文

編輯|蔡真

半年報出爐,幾家歡喜幾家愁。

藏格礦業的股民們顯然是歡喜的一方,7月26日,藏格礦業發布半年報,并出了A股今年的首個中期分紅,實現凈利潤23.97億元,同比增長438.01%,每10股派發現金股利18.98元,相當于盈利24億元,分紅30億元。

除了藏格礦業,多家鋰礦企業均業績向好,凈利潤增幅驚人,似乎要迎來新一輪鋰資源牛市。野馬財經統計,現有已公布半年報預告的鋰礦企業概念股中,多家鋰礦企業均實現2022年半年凈利大增,凈利最低增長91%,最多增長11089.14%-13420.21%。

鋰礦企業火熱的背后,是新能源產業的需求上漲以及鋰資源價位的持續高漲,同時這個行業也造就了不少財富人物。但平均3-5年一周期的鋰業是正在向更高峰攀登,還是已經開始回落?這樣一份優秀的半年報能否持續成了更被關注的焦點。

15家礦企業績大增,花百億買礦

7月伊始,不少公司已經開始發布半年報預告,鋰礦概念股中,半年時間最少的掙了5000余萬元,最多的掙了126億元。15家業績預增的鋰礦企業歸母凈利潤合計達549.43億元-607.33億元。

其中天齊鋰業、融捷股份、天華超凈、西藏礦業位居前四,同比增長率均超過四位數。

行業老大紫金礦業狂賺126億元,主要得益于其下屬的塞爾維亞紫金銅業、剛果(金)卡莫阿銅業及西藏巨龍銅業等一批主力礦山如期建成投產、達產。實現礦產銅產量上升約 70%,礦產金產量上升約 22%。

天齊鋰業不甘示弱,預計凈利潤為96億元到116億元,同比上漲11089.14%-13420.21% 。“主要原因系受益于全球新能源汽車景氣度提升,鋰離子電池廠商加速產能擴張,下游正極材料訂單回暖等多個積極因素 的影響,本報告期公司主要鋰產品的銷量和銷售均價較上年同期均明顯增長。”

“上半年公司產銷兩旺、量價齊升,經營業績保持快速增長。”西藏礦業發布的半年業績預告表示,預計2022年上半年公司實現凈利潤4億元至5.3億元,同比增長840.86%至1146.64%。

增收和擴產總是同步出現,和業績預增公告同期的,還有許多買礦公告。

今年以來,紫金礦業在礦產上下游已進行了三起收購,涉及四座金礦或鋰礦,收購金額達104.4億元。

4月29日,紫金礦業發布公告稱,擬以76.82億元收購盾安集團旗下四項資產,其中包括西藏拉果錯鋰鹽湖70%股權。6月29日晚間,紫金礦業出資18億元,收購厚道礦業71.14%的股權。7月14日晚間,紫金礦業收購新疆偉福礦業100%股權,以及偉福礦業和新疆同源礦業的部分債權,合計出資4.99億元。

除了直接出資,7月15日晚,西藏珠峰(600338.SH)公告,其控股股東塔城國際資源的股權司法拍賣過程中,紫金礦業以每股單價28.6元,競買成交1600萬股,總價共人民幣4.58億元。西藏珠峰擁有大量鉛、鋅和銅等基本金屬資源。

還有贛鋒鋰業在7月11日發布公告稱,同意收購 Lithea Inc.公司不超過100%股份,總對價不超過9.62億美元(約合人民幣64億元)。資料顯示,Lithea公司主要從事鋰礦業權的收購、勘探及開發,旗下的主要資產PPG項目是位于阿根廷薩爾塔省的鋰鹽湖項目,包括Pozuelos和PastosGrandes兩塊鋰鹽湖資產。

上游企業買礦外,比亞迪、寧德時代等下游企業也紛紛進軍,或是買礦、或是入股礦企。

“鋰礦對應的產業下游需求太大,近年的價格也是一路上漲,‘擁鋰礦為王’的時代預計已經蜂擁而至,產業鏈中下游的企業如果只有加工制造環節,沒有上游鋰礦鋰鹽資源的優勢,供應鏈會受到牽制,進而企業利潤空間會被擠壓的很厲害,淘汰出局的可能性都有的,這就是寧德時代、LG能源等企業紛紛搶礦的原因。”北京特億陽光新能源總裁祁海珅表示。

為何大增?

作為“21世紀的能源金屬”,鋰廣泛應用于電池、陶瓷、玻璃、潤滑劑、制冷液、核工業以及光電等行業。隨著電腦、數碼相機、手機、移動電動工具等電子產品的不斷發展,電池行業已經成為鋰最大的消費領域。

豬有豬周期,鋰電產業也有自己的擴產周期。

鋰電產業鏈中游材料擴產周期平均在1-2年,鋰電池擴產周期平均在0.5-1年,而上游鋰礦擴產周期平均在3-5年。

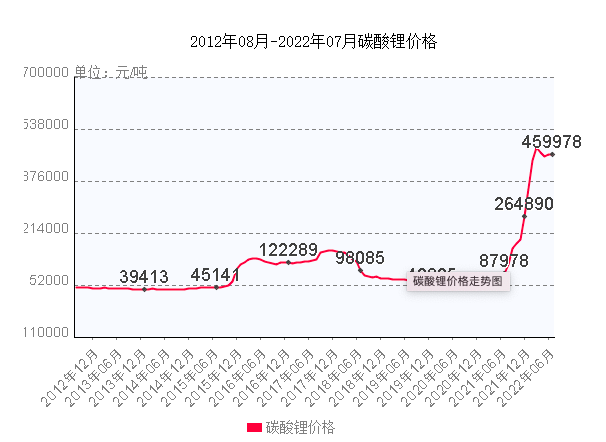

鋰電產業的上一輪牛市周期可以追溯到2017年。受新能源汽車市場爆發式增長影響,碳酸鋰的價格在2017年飆升至17萬元左右,但到2018年高點不再,前期大批新建的碳酸鋰項目產能開始集中釋放,加上外國大型貿易商擴大產能,國內碳酸鋰市場的供需關系出現逆轉,出現階段性過剩,價格大幅滑落,從年初的15.9萬元/噸跌至年末的7.42萬元/噸,年度跌幅高達53.3%。

2019年繼續下跌,跌至4萬元左右每噸,產能周期直到2020年Q4見底。周期影響以及自身經營問題下,融捷股份、鹽湖股份、江特電機、藏格礦業都曾被ST,一度面臨退市危機,而天齊鋰業也曾于2019年、2020年累計虧損超65億元,瀕臨退市一線。

“2019-2020年,在中國新能源汽車補貼大幅退坡和新冠疫情的沖擊下,動力電池需求趨弱,帶動用鋰需求下降,價格隨之回落。”招商銀行研究院在《鋰行業深度報告——超級周期開啟,全球資源競爭白熱化》中指出。

從2021年Q1開始,下游新能源汽車需求回升,價格也開始有所回升,加之國際環境影響,礦價加速攀升。數據顯示,2020年6月,電池級碳酸鋰僅4萬元/噸,2020年末漲至7萬元/噸,今年4月份其價格一度漲至52萬元/噸。

來源:野天鵝數據平臺

“眾所周知,今年的鋰電池供不應求,最大的制約因素就是鋰的原料產能不夠,國內新能源車產銷量明顯加快,全球燃油汽車電動化的速度出乎意料,這個發展趨勢在未來幾年很可能會屢創新高,這對于鋰電池的需求將繼續保持很高的景氣度,加上儲能市場對于鋰電池產品的需求也出現放量態勢,未來5年的儲能市場對于鋰電池的總需求可能會達到300GWh。”祁海珅表示。

造就多位百億富豪

在原材料價格的大幅上漲下,鋰礦企業自然迎來了一個個喜人半年報,也迎來了鋰資源牛市。而在鋰礦企業背后,也造就了許多富豪。有人做實業,有人擅長資本運作。

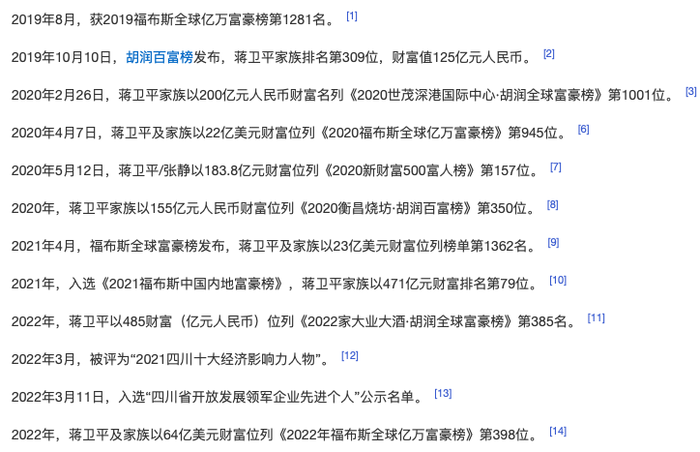

“中國鋰王”蔣衛平早年在成都機械廠,做過三年技術員,三年行政工作,十年銷售工程師。1997年下海創業,創立了成都天齊實業有限公司。2004年以1144.91萬元接手了巨額虧損的射洪鋰業全部股份,2007年12月股份制改革后,公司變為“天齊鋰業股份有限公司”。2010年天齊鋰業成功上市。

往后的日子里,天齊鋰業還進軍海外,多地布局。蔣衛平及其家族也多次登入富豪榜。2022年,蔣衛平及家族以64億美元(約432億元人民幣)財富位列《2022年福布斯全球億萬富豪榜》第398位。

來源:百度百科

被鋰業危機改變命運的,還有李良彬。

當時的李良彬,擔任著江西鋰廠溴化鋰分廠廠長一職,親眼目睹了國內企業的低價策略,被洶涌而來的技術浪潮瞬間沖垮。他考慮良久,在穩定的工作與自由創造的空間中,選擇了后者,1996年,李良彬毅然辭職,和另外四人一同租下新余市河下星海化工廠(慣稱“河下金屬鋰廠”),次年更名為“新余市贛鋒金屬鋰廠”,即如今的“贛鋒鋰業(002460.SZ)”。

《2021年胡潤百富榜》顯示,來自贛鋒鋰業的李良彬,以545億元財富位居榜單第108位,一躍成為“江西首富”。

兩者的經營下,截至7月26日,天齊鋰業報收121.56元/股,總市值1995億元,贛鋒鋰業報收93.79元/股,總市值1891億元。天齊鋰業、贛鋒鋰業也被稱為中國“鋰業雙雄”。

除了通過創業建立自身的財富帝國外,還有人靠打工實現財富的增長。

紫金礦業的董事長陳景河被稱為“中國金王”,起家于一線。1982年,陳景河從福州大學的地質專業畢業,被分配到一個地質大隊工作,負責開發紫金山金礦。還在貴州、新疆等多地參與過礦山開采工程。

2003年,紫金礦業在香港交易所上市,2008年4月,紫金礦業回歸A股,在上海交易所上市。

紫金礦業為地方國企,實控人為閩西興杭國有資產投資經營有限公司。陳景河已經在紫金礦業任職董事長20多年,截至2021年12月31日,陳景河持股紫金礦業8310萬股,身家過億。

大浪淘沙的年代,故事不止于此。

潮汕富豪姚雄杰則擅長資本運作,一手打造了“盛屯系”。手握盛屯礦業、盛新鋰能兩家A股上市公司。

上世紀80年代,福建青年姚彬捷(哥哥)、姚雄杰和姚娟英(姐姐)兄妹三人到深圳創業。初到深圳的姚雄杰曾在深圳國貿中心攝影器材公司任職,其后于1993年創立了深圳雄震投資有限公司,也就是后來的盛屯集團。

1998年,姚雄杰通過雄震投資公司受讓了中國寶安集團持有的龍舟股份(盛屯礦業前身)39.76%的股權,一舉成為了龍舟股份的第一大股東,并改名為廈門雄震集團股份有限公司(下稱“雄震集團”)。彼時,年僅26歲的姚雄杰就擁有了第一家上市公司,但他的“第一桶金”至今是個謎。

最初,雄震集團的主營業務為電熱水器、防盜門、彩票機等。“網易財經”曾報道,2004年,姚雄杰為銷售雄震生產的彩票機,向福建體彩部門有關負責人行賄約200萬元。當年年底時,此事被告發,姚本人及受賄人被拘。姚雄杰被拘后,其胞兄姚彬捷短暫接管過雄震集團。

2007年開始,雄震集團連續投資和并購三富礦業、鑫盛礦業、銀鑫礦業、風馳礦業等公司,向鋅、銅、鈷、鎳等礦業領域轉型,并于2011年改名為盛屯礦業;另在2016年、2017年,通過定增、股權轉讓等途徑,姚雄杰拿下原威華股份實控權,而后以并購形式向鋰、稀土進軍,2021年9月,更名盛新鋰能。

姚雄杰還曾得到過福建龍巖另一家礦業巨頭紫金礦業(601899.SH)的“幫助”,后者董事長陳景河與姚雄杰是同鄉。工商資料顯示,曾有多名“紫金系”高管在盛屯礦業任職。

價格拐點何時至?

鋰資源雖迎來新周期,但二級市場似乎反響不大。

紫金礦業發布半年報預告后,連續5天股價下跌,從7月8日的9.07元/股跌至7月15日的8.37元/股。

在半年報預告發布前期,“漲停板敢死隊總舵主”徐翔之妻應瑩,7月10日在其個人微信公眾號發布評論,認為“天齊鋰業戴維斯雙擊已達頂峰,價格已高估。”7月11日,天齊鋰業下跌9.16%。

7月14日,天齊鋰業披露半年報,喜人業績未能止住股價下跌,當天跌2.37%,后又連續下跌3天。

鋰產品價格自2021年年中一路上漲,目前已處于歷史高位,價格上漲是否進入尾聲,何時迎來價格拐點,價格拐點后又將如何影響業績?

實際上今年3月底,相關部門對部分鋰鹽企業進行了約談,主要是促進價格的合理平穩運行,特別強調上游企業要共同推動產業鏈良性發展。碳酸鋰的價格也從52萬元回落至47萬元左右。

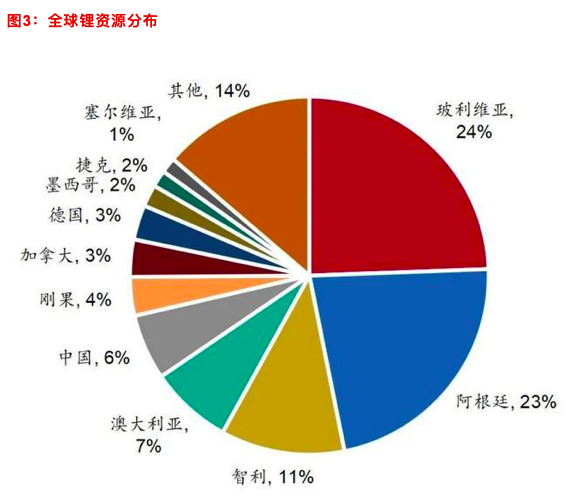

招商銀行研究院的《鋰行業深度報告》中指出,近年來鋰礦產量增速波動較為劇烈,澳大利亞是主導全球產量變化的核心國家。全球鋰資源分布不均,主要集中在南美三角區和澳大利亞。兩地鋰資源占全球總資源量的65%。中國則位居第五。

圖源:招商銀行研究院

由于主要的資源聚集在南美三角和澳大利亞,而產能則集中在我國,導致當前全球鋰鹽生產形成了“海外資源+中國加工”的模式。一方面,國內鋰鹽生產龍頭企業贛鋒、天齊等直接使用澳洲生產的鋰精礦生產鋰鹽;另一方面,除直接使用中國企業代工外,國外頭部企業也開始在中國本地開設加工工廠。

而中游生產出的鋰鹽也被下游新能源汽車企業直接鎖定。以贛鋒鋰業為例,其生產出的鋰鹽產品供應給德國寶馬、德國大眾、特斯拉與韓國LG化學。雅化集團子公司雅安鋰業在2021-2025年將給特斯拉提供6.3億元-8.8億美元的電池級氫氧化鋰。天齊鋰業的公司客戶則以鋰電池正極材料廠商為主,客戶已進入特斯拉、寶馬、比亞迪等新能源汽車廠商的供應鏈。

但值得注意的是,相較于需求,供給端受制于資源開發難度高、產能不可復制性、擴張周期長、資本開支大等問題,無法快速釋放大量產能,產量增長相對較緩。

招商銀行研究院預計,2023-2025年,隨著產能快速釋放,供給將大于需求,價格出現階段性回落。同時也指出,雖然2023-2025年價格將階段性回落,但難以重演2019-2020期間的價格大幅下跌。

“需關注地緣政治和貿易政策風險、生產進度不及預期的風險、需求疲弱的風險、短期價格大幅下滑的風險、環境保護和安全生產風險和新能源技術變更導致的市場風險。”招商銀行研究院提醒。

你開的是新能源汽車嗎?關注過上中游企業的情況嗎?歡迎下方留言討論。