文|硅兔賽跑 Lexie

編輯|Lu

在如今的經濟環境下,許多消費者的消費習慣逐漸向消費降級靠攏,尤其是線上購物已不再處于巔峰輝煌時刻。

據 CNBC 5月報道,全美的電商銷售額與去年相比減少了約1.8% ,在今年第一季度亞馬遜的銷售與去年相比減少了3.5%,像是Etsy、Shopify、Wayfair和Poshmark等電商都經歷了股價下跌,吃電商紅利在疫情中迅速成長起來的其他業務也逃不了市場的矯正,比如火極一時的先買后付(BNPL)。

01 先買后付,先喜后悲

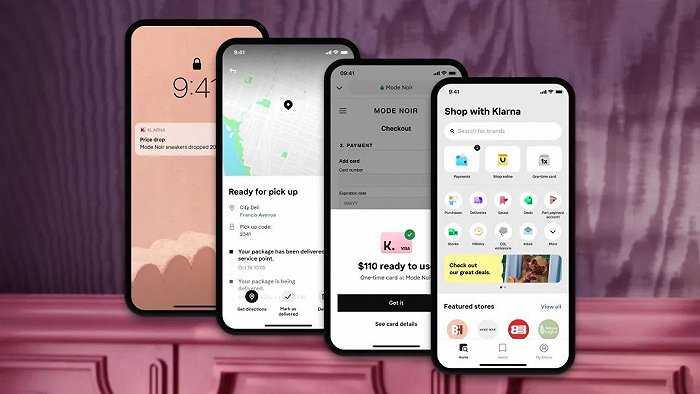

歐洲最大獨角獸Klarna可謂是BNPL的先鋒玩家,它成立于2005年,以線上支付起家,后增設了先買后付和分期付款等支付業務,和全球超25萬國際品牌進行了合作,在疫情間伴隨著電商的火熱很快獲得了消費者的關注,目前已經擁有超9000萬活躍用戶,日交易次數超過200萬次,總融資超過了37億美元。

Klarna在去年獲得軟銀領投的6.39億美元融資后估值達到了456億美元,成為歐洲第一大獨角獸。

Klarna app

Klarna還在不斷擴大全球足跡,去年全美的用戶群增長了65%,還在去年進入中國市場,和SHEIN、華為和AliExpress等公司都開啟了合作,以GMV計算的話,Klarna占據著全球BNPL市場55%的份額,不過它近兩年并沒有盈利,去年凈虧損超7億美元,還在6月宣布裁員10%。

最近Klarna正在準備由現有投資者紅杉領投的一輪融資,若完成后估值約為65億美元,與鼎盛時期估值相比縮水近85%。

Klarna強勁對手Affirm的境遇5月股價也跌了17.5%,甚至是幾個月來的新低。

Affirm此前所披露的2022財年第二季度表現并不佳,雖然營收同年比有所增長,但營業虧損達到了1.96億美元,相比起來這一數字在2021年同期只有2680萬美元,今年以來整體股價已經下跌了超60%。

Affirm stock price crashing

近幾年的低利率環境孕育了BNPL公司的快速成長,目前市場的波動和利率的上漲讓許多潛在BNPL的用戶打消了借貸購買非必需品的欲求。同時BNPL賽道還面臨著更加嚴格的監管,美國消費者金融保護局(Consumer Financial Protection Bureau)表示正在向Affirm、Afterpay和Klarna等公司展開詢問調查,擔心用戶更易累積債務以及這些公司的數據缺乏透明度。英國也表示將制定措施監管BNPL,先買后付公司接下來的路看起來并不好走。

02 巨頭入局

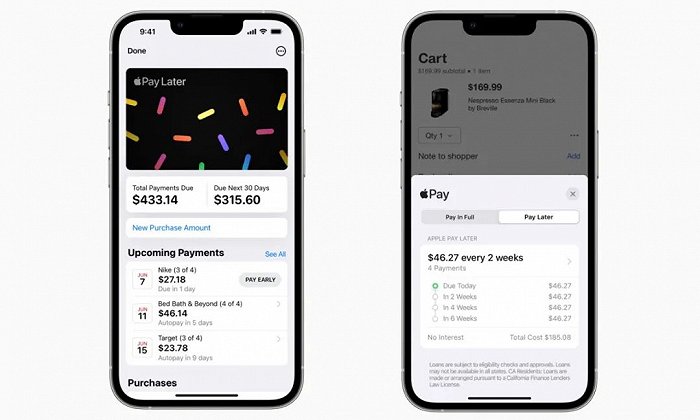

不過偏偏就在這樣的節點上,有人要偏向虎山行選擇此時入局先買后付,這位勇士正是Apple。

雖然之前憑著Apple Pay和信用卡在金融服務上刷了一些存在感,但這次在WWDC大會上正式推出Apple Pay Later分期付款方案可算是進入了新的里程碑,這一服務將內置于錢包功能內,目前接受Apple Pay的商戶都會提供,Apple會對用戶的信用進行簡單的核查。先買后付已經成為了消費者支付的首選之一,也能幫助商家增加銷售,同理也能幫助Apple增加Apple Pay的使用,并擴展Apple的金融版圖。

Apple Pay Later

金融巨頭覬覦著BNPL的火熱也很快開始了布局,PayPal在2020年就推出了分期付款的功能,去年黑五PayPal上先買后付的使用量同年比增加約400%,一天內完成了超75萬筆交易,還通過取消滯納金的方式吸引使用。

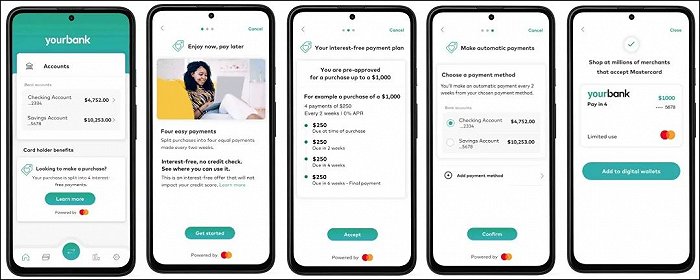

Visa表示越來越多的發卡機構和金融科技公司正在使用它的技術為其用戶提供先買后付的功能,Mastercard在去年下半年宣布推出先買后付服務,允許消費者在線上或實體店購物時進行無息分期付款,英國Barclays銀行和日本金融巨頭PayPay相繼推出同類產品,先買后付賽道愈發擁擠。

Mastercard BNPL

在巨頭們入局前,這一賽道的競爭已經非常激烈了,像是Klarna和Affirm都在不斷加碼。

Affirm在5月宣布與Stripe達成合作,Stripe平臺上的企業都可以通過Affirm為消費者提供先買后付體驗,Stripe上有上百萬的商家,每年的交易額超千億美元,更多的品牌也讓Affirm能夠吸引到更多用戶。

Klarna則在美國地區推出了實體銀行卡“Klarna Card”,讓消費者可以在線上和線下都能使用Klarna的標志性四次免息付款隨心購,幾周內就有超100萬用戶注冊加入等待名單,這一舉動也是為了與金融巨頭推出BNPL服務進行抗衡。

Klarna card

03 反先買后付主義

對于先買后付服務的最大批評之一就是由于它的“及時行樂”讓許多本來無法獲得信用的年輕人可以更加肆意的剁手,也就因此債臺高筑,為了向超前消費說不,目前也出現了舉著反BNPL大旗的公司。

比如在今年6月正式推出的Kasheesh為消費者提供BNPL一樣的靈活支付方式但卻不會增加太多額外債務,通過簡單的網站插件,用戶就可以在購物時使用借記卡、信用卡和禮品券等多種支付方式拆分一筆賬單,無額外成本或利息。

Kasheesh主要關注兩種消費者,第一種是月光族,這一服務能夠幫助他們更合理的規劃支出,防止過度借貸的情況發生;第二種則是有很多信用卡的消費者,他們可以用Kasheesh從每張信用卡上盡情地薅羊毛,還可以讓朋友們用各自的信用卡進行大件商品的共同購買。

Kasheesh

自從今年一月內測起,在Kasheesh上完成的交易總額已經超過了1000萬美元并且每個月都在以成倍的速度增長,在Kasheesh上用戶均單價值可以達到1800美元,這比平均一單BNPL購物的價值要高得多。Kasheesh完成了由Tribe Capital、Anthemis和Courtside Ventures等投資的550萬美元種子輪融資。

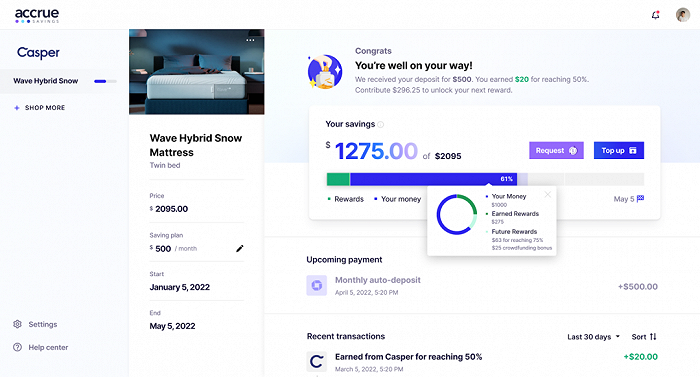

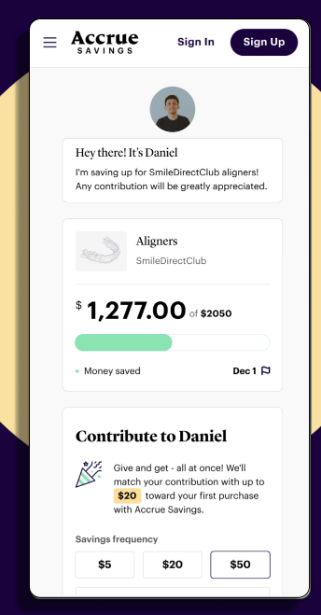

去年剛成立的Accrue Savings的非傳統式支付模式將重點放在「省」而不是「花」上。

過去三十年內在信用上大做文章的公司不少,但幫消費者省錢的模式卻少有創新,一項調查顯示全美有60%的消費者正在為像是鉆戒、汽車和家具等“大件”存錢。

Accrue Savings將自己的服務插入商家網站,消費者可以為種草的產品進行存錢,自主選擇存儲頻率,從一周一塊錢到一天100刀都可以,存夠了就可以拔草,過程中達到總金額的50%等里程碑還可以解鎖返現優惠。

Accrue Savings

Accrue還讓用戶可以向親朋好友“討錢”,支援存錢計劃,平臺有時還會匹配親朋好友的捐贈數額,用戶若改變主意可隨時撤回已經積累的儲蓄,但Accrue給予的返現優惠可仍舊保留。

Accrue savings family and friends

它在今年年初獲得了由Tiger Global Management領投的2500萬美元A輪融資,Aglaé Ventures、Maple VC和現有投資者Twelve Below、Box Group和Red Sea Ventures等多家參投。Accrue Savings想鼓勵的正是“深思熟慮型購買”,畢竟我們花幾個月攢錢進行的購買一定是真正想要需要的東西。

04 沖動剁手不如未雨綢繆

就診和手術等醫療費用往往非常高昂且突如其來,數據顯示全美三分之二的個人破產原因是醫療費用,超半數患者需要500美元以上的醫療費用經濟支持,還有至少三分之一的患者延遲看病是因為不知道如何支付看病的費用。

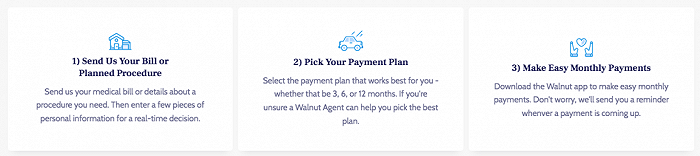

Walnut希望可以幫用戶們提供一個可負擔的解決方案,用戶只需提交醫療賬單,Walnut就會自動拆分成3、6或12個月還款方案,不收取額外費用或利息,還包含了心理咨詢等普通醫保不包的領域。

Walnut透露今年以來每個月的收入呈50%的增長,且已幫助上千名患者進行了醫療費用拆分支付,只成立約兩年已經獲得了超1.13億美元的融資。

Walnut BNPL

剛在今年6月完成由Tiger Global Management和Wing Venture Capital領投的850萬美元種子輪的Nibble Health也是抱有一樣的初衷,但更加面向企業和組織,讓雇主可以將此納為員工福利之一,員工可以使用Nibble Health的銀行卡進行醫保不包部分的醫療費用支付,同樣無額外費用或利息。

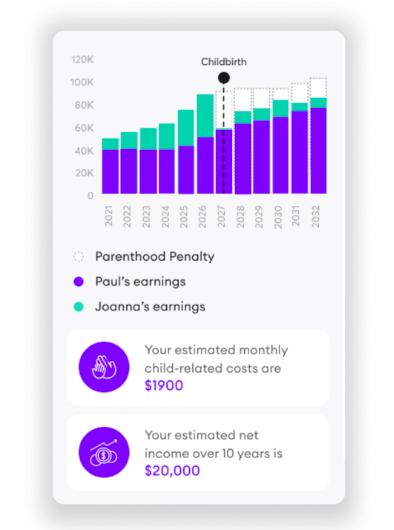

同樣主打面向雇主的Mirza將重點放在了兒童看護和照料上,可以幫助用戶分析決定費用價值多少,然后讓企業和組織的員工申請不超過1萬美元的資金支持,之后用戶可以選擇還款頻率,它的支付系統還和員工的工資系統相結合,讓每一次還款都更加流暢。

Mirza childcare

目前行業調查顯示,常用先買后付的人群大多自身經濟水平不穩定,這幾家公司將先買后付用在剛需而不只是消遣產品上,幫消費者攢錢以備不時之需,這一未雨綢繆主題如果不能說更有意義,也至少是在目前的市場環境下更被需要。

05 非傳統支付仍是一塊“好蛋糕”

Global Data的數據顯示,全球先買后付市場在2021年達到了1200億美元,從2019到2021年的復合年增長率達到了85%,主要用戶來自千禧一代和Z世代這兩個現在及未來十幾年內主要的消費者族群,同時根據Mastercard的估計,到2025年以BNPL模式進行的交易總額將達到7.2萬億美元,BNPL這條高速通道會因市場和監管被迫放緩嗎?不見得,至少這一賽道的主要選手目前仍自信滿滿。

Affirm的聯合創始人Max Levchin在6月的博客中寫道“在2020年短暫的經濟衰退中,申請成為我們合作商家的數量呈4倍增長,我仍然相信Affirm對于提升人們生活質量和優化信用系統的作用,通過只批準有信用能力被還款的交易,我們能夠保持優秀的商業模式。”

對手Klarna的投資者們也仍十分看好其市場地位,比如SoftBank Investment Advisers的管理合伙人Yanni Pipilis就曾表示,消費者的消費行為正在大進化且速度越來越快,Klarna的商業模式和增長都基于對這一進化的深刻理解,未來擴張的腳步不會慢下來,Klarna也表示自己的目標不僅是在先買后付賽道競爭,而是以非傳統支付方式的身份對支付進行徹底顛覆。

至于監管,也不至于會毀滅這一賽道,只是意味著非傳統支付要經歷些傳統標準下的審核,比如Apple就特別建立了一個金融分支專門負責自己的信用認可和發行來保證合法合規。

疫情間先買后付開啟了非傳統支付的新模式,看似偶然卻是電商發展下去的必然,目前電商帶來的紅利雖然在通膨的烏云下結束了,但非傳統支付的趨勢不會走遠,先買后付更需要一些張弛有度,誰能在這一賽道的淘汰賽中幸存,讓我們拭目以待。

參考來源:

Affirm and Klarna ramp up competing efforts to attract US consumers (TechCrunch)

Apple enters the BNPL market as regulation, competition intensify (TechCrunch)

Accrue Savings puts a twist on alternative payments by promoting savings, not debt (Digital Commerce 360)

A second wave of consumer BNPL startups is taking the model to new markets (TechCrunch)