文〡未來跡FutureBeauty Sophia

作為美妝零售的線下主渠道,百貨購物中心的生態(tài)在疫情反復的三年里跌宕起伏,加速進化。在集體迎來戰(zhàn)略性收縮調整的存量時代,誰黯然撤離,誰繼續(xù)高歌猛進?

超4000個化妝品柜臺消失,多個品牌戰(zhàn)略撤離是主因

據全球知名市場咨詢機構GfK提供給《未來跡Future Beauty》的數據,在對全國51個城市百貨購物中心渠道調查中發(fā)現,截至今年4月,化妝品柜臺總數從2019年3月的15415個減少至11365個,四年里4050個柜臺消失不見。

對比數據可見,低端品牌柜臺數下滑幅度最大,55%的柜臺被關停,另外中端和中高端品牌柜臺數也分別有37.2%和25.9%的下滑比例。唯獨高端品牌一枝獨秀,柜臺數激增21.4%,達到了3331個。

(百貨化妝品柜臺數據分析)

“這一數據確實反映了當前的市場現狀,整體百貨業(yè)零售增長已跌至低谷。”有西南百貨店總經理告訴《未來跡FutureBeauty》,近兩年疫情的反復侵襲,導致客流減少,更加劇了百貨的經營壓力,對各種關店的消息他已習以為常。

在GfK關于51個城市的調查數據也顯示,相對于疫情之前的2019年,百貨購物中心總數量減少了170個,每少一個百貨意味著平均大約20個柜臺的消失。

但在這位十多年操盤百貨美妝的店總看來,化妝品柜臺減少的原因除了有百貨自身的關停和年度的柜臺調整,更多要歸咎于品牌的渠道布局策略。

過去幾年間,多個品牌撤柜甚至全面清倉退出線下渠道的消息不斷爆出。據《未來跡FutureBeauty》不完全統計,過去三年間作別百貨渠道的不僅有美寶蓮、羽西、貝玲妃、水之澳這樣曾以百貨起家的老牌,也有諸如悅詩風吟曾在購物中心風靡一時的寵兒。

(近三年關停/撤離百貨渠道的美妝品牌)

除了外資品牌,為數不多在百貨渠道有布局的國貨們也在逐步收縮。2020年,上海家化一口氣關停462個百貨專柜(剩余977個),清理了近4億社會庫存,旨在改善經營指標。另外,個別本只是將百貨作為形象渠道的本土品牌,近年來也因為渠道重心轉移至線上,悄然關掉了不少柜臺。

“80%的柜臺流失是因為品牌舍棄了悉心培養(yǎng)的線下渠道,這非常可惜!”上述百貨總經理指出,從品牌建設角度,缺少了線下形象的展示,線上也會逐步萎縮,近年來美寶蓮的淡出就是一個典型。

高端品牌驅動增長,單打獨斗者不敵“集團軍”作戰(zhàn)

網點數量減少的同時,伴隨著百貨的升級和高端品牌的下沉擴張,化妝品作為百貨有力的引流品類仍然呈現增長態(tài)勢,且被一些百貨視為業(yè)績增長的高坪效“尖刀”品類。

從GfK監(jiān)測數據看,近五年百貨化妝品銷售在波動中整體呈現增長,從2017年的400億元,連續(xù)兩年保持兩位數增長,至2019年實現518億元銷售額,但是在2020年開始轉折,由于彩妝21.9%的顯著下滑當年銷售總額減少了5個億。2021年隨著消費回潮,百貨美妝開始上揚,護膚彩妝重回個位數增長,達到了545億元,但實際上由于下半年的疲軟,并沒有實現沖破600億元大關的市場預估。

(近五年百貨化妝品銷售數據盤點)

今年上半年,在疫情反復的大背景下,線下百貨的日子也相當不好過。有全國頭部百貨系統旗艦店化妝品運營經理告訴《未來跡FutureBeauty》,第一季度還算持平,但第二季度就有大約20%的下滑,像雅詩蘭黛這樣的總部在上海的高端品牌們的貨品供應不足成為硬傷。另外,在七家百貨連鎖系統上半年業(yè)績也下滑了10個點,主要也是因為第二季度的拖累。

作為百貨的“門臉”,化妝品的品牌層級是百貨定位的體現。伴隨著大眾品牌因為單產過低支撐不住“倉皇出逃”,高端品牌趁機加速下沉,近年來網點持續(xù)增長顯而易見。

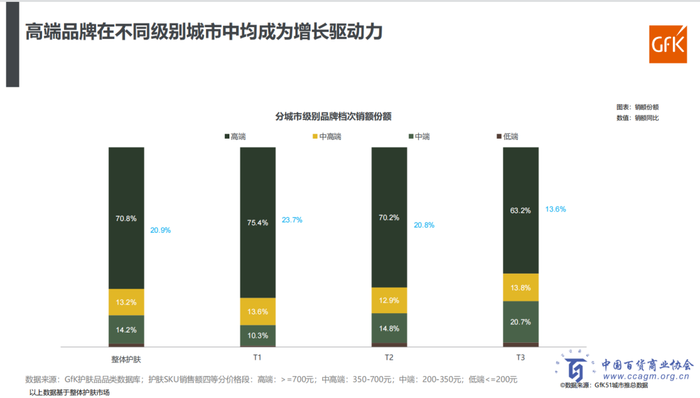

根據中國百貨商業(yè)協會和GfK聯合發(fā)布的《2021年化妝品行業(yè)百貨渠道復盤及趨勢報告分析》,高端品牌在不同級別城市中都是銷售增長的驅動力。

《未來跡FutureBeauty》采訪獲悉,盡管赫蓮娜、海藍之謎等高奢美妝增速強勁,但從體量上,雅詩蘭黛和蘭蔻作為“高端四大”之首,一直是中高端百貨業(yè)績的支柱,在一二線城市百貨中,單產“斷崖式”超越其他品牌,A類店的年銷售大致在4000萬-6000萬元之間,一直是大眾百貨不遺余力招商的王牌。

“去年雅詩蘭黛在我們百貨是第一,賣了5000萬,這在全國還排不上什么名次。今年第二季度看,蘭蔻的勢頭更猛一些。”華北一高端百貨負責人指出,近兩年這兩大頭部品牌持續(xù)通過眼霜和精華等高價單品將百貨的消費者引導到白金等高端系列中,這不僅有效地提高了客單價,也匹配了百貨的主力客層,“畢竟蘭蔻粉水這樣的爆品在各個渠道已經賣濫了”。

另有多年研究百貨零售的業(yè)內人士指出,高奢類品牌的消費增長也與當前“塔尖”顧客不能像往年海外旅游消費有關,甚至跨省消費也在減少,這無形中帶來了區(qū)域百貨高端消費的回流。

但這種回流背后,不代表每個品牌都能抓住機會。“這兩年,明顯感覺一些單打獨斗的品牌在市場投放等資源方面收縮很厲害,相對來說集團軍作戰(zhàn)就有明顯優(yōu)勢,雖然有一些二線品牌表現不佳,但我們可以較早接洽到一些被大集團收購的新品牌。”上述百貨負責人指出,品牌在百貨想活得好,有實力的集團背景很重要,畢竟線下是一個需要長線投入,資源整合談判更有優(yōu)勢。

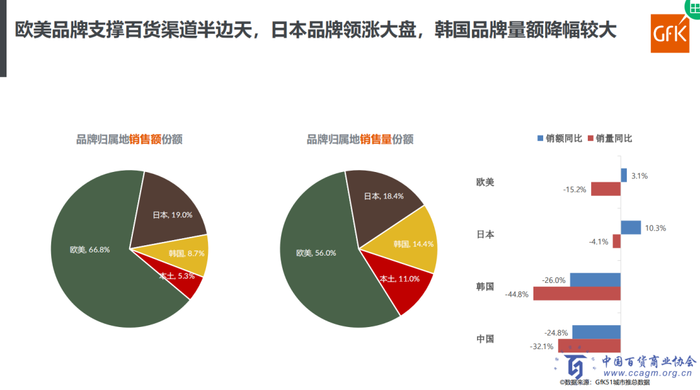

Euromonitor數據顯示,中國化妝品高端市場份額排名前三的公司分別為歐萊雅、雅詩蘭黛和LVMH,市占率分別為18.4%、14.4%和8.8%。這一比例反映在百貨渠道亦然。根據GfK數據,2021年歐美品牌占到66.8%的銷售額,日本品牌漲幅明顯,中韓品牌在百貨銷售額和成交量雙雙下滑。

這一趨勢在大公司財報中有所體現。歐萊雅第一季度發(fā)布的2021年財報顯示,在業(yè)績加速增長中,高端品牌貢獻亮眼,以赫蓮娜、蘭蔻、科顏氏、植村秀為代表的高檔事業(yè)部首次超過大眾事業(yè)部,成為中國區(qū)最大的業(yè)務部門。歐萊雅方面預計,到2030年,將有3.7億中國人成為中等收入群體,這一數據也意味著高端化妝品在中國市場還有很大的增長空間,而具有體驗和服務價值的百貨依然是中高端消費的主戰(zhàn)場。

另外一個值得關注的趨勢是,在彩妝全渠道形勢不佳的情況下,像阿瑪尼和YSL圣羅蘭這樣原本靠彩妝出位的品牌已及時調整推廣策略,順利通過打爆明星產品中心將主要收入切換到了護膚賽道,保住了業(yè)績的增長。

大眾品牌式微,百貨陷入流量焦慮加速“內卷”

高端品牌在百貨的高歌猛進,對于定位大眾的百貨來說,不是個好消息。

“高端品牌每個城市布局有限,我們招商沒有優(yōu)勢,定位不匹配,說實在的,沒多少選擇,大眾品牌線上活動折扣奇低,線下柜臺業(yè)績一直差強人意。”某華東百貨集團采購總監(jiān)不無焦慮地告訴《未來跡FutureBeauty》。不過她同時堅持認為,運作好美妝對百貨整體很重要,盡管黃金珠寶的產出對于大眾百貨來說權重更大,但如果一個百貨如果沒有化妝品,那這個店的形象和品類一定是不完整的。

據GfK 51城市百貨渠道柜臺普查數據,中端品牌以43%占比仍然是柜臺數量最多的,但從實際情況看,單產不高、資源不充分成為這些中低端品牌的硬傷。

上述華東百貨采購總監(jiān)表示,除了三歐、佰草集和自然堂比較堅挺,很多大眾品牌都開始進行模式的調整,“二線進口品都只有20萬的月銷了,大眾品牌有些都賣不到每月10萬元”,對于產出不高的品牌,她們只有忍痛優(yōu)化掉。

“頻繁活動之下,大眾品牌喪失了消費者忠誠度,一些品牌的會員已經自然分流,賣不動了。”內蒙古一位百貨運營經理表示,在其店里巴黎歐萊雅一年銷售只有200萬,日常活動根本拼不過電商直播間。即便空間有限,他們更愿意引入一些體驗價值高的小眾進口品,為未來的升級做儲備。

不僅大眾品牌開始為差異化蓄力,一些高端品牌也希望再做一些新文章。畢竟在整齊劃一追求大而全的成熟品牌結構下,百貨們“長得越來越像了”。即便不能像絲芙蘭一樣獲得獨家訂制系列,一些高端百貨還是努力嘗試和品牌聯合做聯名系列和定制的買贈組合禮包,試圖吸引消費者的興趣。

流量焦慮下,年輕化成為擺在百貨面前極為迫切的課題。華東百貨集團采購總監(jiān)指出,面向95后00后的未來消費生力軍,老百貨不能再給人一種“破破爛爛”的刻板印象,無論是動線設計符審美還是品類的豐富程度,每個環(huán)節(jié)都值得從年輕消費者視角好好琢磨。

上述華北百貨化妝品運營經理也指出,注意到00后對國貨品牌的關注度比8090后要高很多,她希望引入更多有顏值和流量的國潮品,嘗試打造一個國潮專區(qū)和年輕人互動起來。“從流量到生意,再帶來新的流量,如果能打造成一個閉環(huán)長遠看很有價值。”

然而,也有人表達了美妝年輕化業(yè)態(tài)招商的困擾。

“現在真的很卷,為了流量,一些購物中心的美妝招募政策真的低得嚇人。”上述西南百貨總經理感慨道,那么好的位置租金那么低,進駐的網紅美妝集合店和品牌本身業(yè)績并不好,生命周期也不長,對于雙方其實沒什么好處,這種合作只是商業(yè)體引流的暫時“解藥”。

好在伴隨著線上獲客成本日益高企和化妝品零售迎來全新拐點,多位百貨高管樂觀認為,美妝品牌們會重新梳理渠道布局,將重心回歸線下商業(yè)體。

只有疲軟的思想,沒有疲軟的市場。也許百貨整體難回到十年前風光無兩的狀態(tài),但作為中高端品牌成長最好的“土壤”,伴隨著品牌資源的傾斜和新品牌的導入,這個成熟主力零售渠道有望迎來全新的競爭格局。